primer banco del istmo sa y subsidiarias (banistmo)

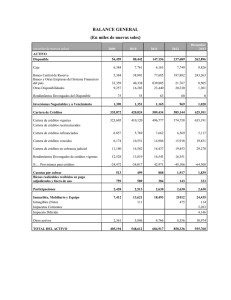

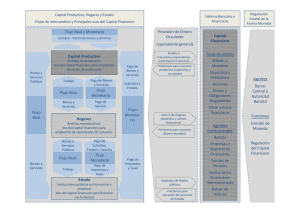

Anuncio

Equilibrium S.A. de C.V. Clasificadora de Riesgo Informe de Clasificación El Salvador Contactos: José Andrés Morán Claudia Hurtado 503-2275 4853 jandres@equilibrium.com.sv churtado@equilibrium.com.sv PRIMER BANCO DEL ISTMO S.A. Y SUBSIDIARIAS (BANISTMO) San Salvador, El Salvador Clasificación Comité de Clasificación Ordinario: 25 de septiembre de 2006 Categoría según el Art.95B Ley del mercado de Valores y las RCD-CR 35/98, RCD-CR.51/98 emitidas por la Superintendencia de Valores de El Salvador Bonos Corporativos (Panamá) Series A y B US$50 millones Agosto 2009 Bonos Corporativos (Panamá) US$50 millones Mayo 2011 AAA Definición de Categoría Corresponde a aquellos instrumentos en que sus emisores cuentan con la más alta capacidad de pago del capital e intereses en los términos y plazos pactados, la cual no se vería afectada ante posibles cambios en el emisor, en la industria a que pertenece o en la economía. “La presente calificación no es una sugerencia o recomendación para invertir, ni un aval o garantía de la emisión o de la solvencia de la entidad clasificada”. ----------------------------MM de US$ al 30.06.06 --------------------------ROA: 1.6% Activos: 7,203.4 Patrimonio: 706 ROE: 15.7% Utilidad: 56.8 Ingresos Financieros: 329.4 Historia: Bonos Corporativos Agosto 2009 AAA asignada el 05.07.04 Bonos Corporativos Mayo 2011 AAA asignada el 09.06.06 La información utilizada para el presente informe comprendió los estados financieros auditados al 31 de diciembre de 2003, 2004, 2005; no auditados al 30 de junio de 2005 y 2006 así como información adicional proporcionada por la entidad. Fundamento: El Comité de Clasificación de Equilibrium S.A. de C.V. Clasificadora de Riesgo, dictaminó mantener la clasificación AAA a las emisiones de Bonos Corporativos Agosto 2009 y Mayo 2011 con base a la evaluación efectuada al 30 de junio de 2006. Tal decisión se fundamenta en el respaldo otorgado por el Primer Banco del Istmo (Banistmo) así como por la naturaleza, calidad y suficiencia de la garantía. En ese sentido la fuente primaria de pago está constituida por el crédito general de Banistmo y en segunda instancia por la garantía de la cartera de préstamos a jubilados en una proporción del 140% sobre el saldo vigente de los bonos en circulación para la emisión Agosto 2009 y del 120% sobre la emisión Mayo 2011. Ambas emisiones no cuentan con un fondo de amortización que garantice el pago de la redención anticipada o el pago al vencimiento, así como el de los intereses, por lo tanto el pago queda supeditado a los flujos que genere el Banco en el giro normal de su negocio como fuente primaria de pago y a la disponibilidad de recursos financieros por parte de la Caja del Seguro Social para hacerle frente a la obligación del jubilado con Primer Banco del Istmo en el plazo de la relación contractual. La calificación otorgada se fundamenta en el nivel de solvencia patrimonial, expansión en activos productivos, tendencia al alza en los ingresos de intermediación y volumen de utilidades. Se ha valorado la diversificada estructura de fondeo, niveles actuales de liquidez, los índices actuales de eficiencia operativa y rentabilidad patrimonial así como la presencia y liderazgo de la entidad en la región. Vale señalar que las adquisiciones efectuadas en los últimos años han permitido diversificar la estructura de flujos, utilidades y activos productivos favoreciendo la integración y consolidación de la entidad en mercados con perspectivas positivas de crecimiento. Sin embargo, cada operación está expuesta a diferentes riesgos de mercado y a la evolución de las economías domésticas, teniendo en cuenta adicionalmente las diferencias en el marco de regulaciones. Por otra parte, el establecimiento de políticas prudentes y conservadoras se refleja en un mejor desempeño de los indicadores financieros y operativos de Banistmo, permitiendo administrar de mejor forma los riesgos particulares de sus subsidiarias relevantes. Al 30 de junio de 2006, los activos totalizan US$7,203.4 millones mostrando un incremento interanual del 11.6% proveniente de la continua expansión en cartera de préstamos e instrumentos mantenidos al vencimiento. Por otra parte, se aprecia un mejor desempeño de cartera en el presente semestre de comparar con similar período de 2005, privilegiándose la expansión de créditos industriales, comerciales e hipotecarios residenciales. El análisis por los últimos años indica que los préstamos comerciales y personales son los que han crecido a un mayor ritmo, variable que incluye la expansión natural de la cartera y la integración de los portafolios de las subsidiarias adquiridas. En un contexto en que los activos productivos presentan un mejor rendimiento respecto del año anterior y acorde a las perspectivas de crecimiento, podría esperarse una tendencia al alza en los flujos operativos de Banistmo. En cuanto a la calidad de activos, se valora la menor participación de los créditos C, D y E respecto de diciembre 2005 al pasar de 4.7% a 4.2% así como un bajo nivel de exposición patrimonial respecto de los activos improductivos. En virtud al incremento interanual de US$32.7 millones en los préstamos vencidos, el índice de morosidad pasa de 1.7% a 2.1% mientras que la cobertura se ubica en 99%. La relación de fondo patrimonial a activos ponderados se considera adecuada en virtud al respaldo otorgado a los activos no productivos y al crecimiento potencial del Banco. De igual manera la capitalización actual favorece la flexibilidad y solvencia financiera de la entidad. Banistmo presenta una diversificada estructura de fondeo fundamentada en depósitos del público, líneas de crédito con bancos del exterior, así como en la emisión de instrumentos financieros en los mercados internacionales y locales que le permiten mejorar el perfil de vencimiento de su estructura pasiva. Por el primer semestre del año, los depósitos crecen en US$91.2 millones, principalmente operaciones a plazo mientras que las obligaciones con entidades del exterior exhiben un incremento de US$71 millones que en conjunto con las operaciones bursátiles son las fuentes de fondeo que han mostrado un mayor dinamismo. Variables como la tendencia al alza en los gastos operativos y la mayor constitución de reservas para protección de cartera y bienes adjudicados, conllevan a un menor resultado antes de impuestos. En ese contexto, la utilidad neta exhibe un leve incremento de US$0.5 millones respecto de la obtenida en junio 2005. Finalmente es de señalar que la generación de ingresos por segmento geográfico determina que la operación de Panamá tiene la mayor participación siguiendo en ese orden Costa Rica y Honduras. Como hecho relevante, el 20 de julio de 2006, HSBC Holdings PLC firmó un acuerdo con Grupo Banistmo S.A., compañía matriz de Primer Banco del Istmo S.A. con sede en Panamá, para hacer una Oferta Pública Accionaria (OPA) y adquirir el 100% de las acciones emitidas y en circulación de Grupo Banistmo S.A. El monto de la transacción se estima en US$1.77 mil millones, esperando concluirla en el cuarto trimestre de 2006. Equilibrium es de la opinión que dicho acuerdo proveerá a HSBC del liderazgo y presencia que ha mantenido Grupo Banistmo en la región al adquirir a la mayor entidad financiera de Centroamérica y Panamá. Fortalezas 1. El Banco de capital privado más grande de Panamá y Centroamérica con la más alta participación de mercado. 2. Margen financiero y margen neto ascendente. 3. Adecuados índices de rentabilidad (rendimiento sobre activos y patrimonio). 4. Banco regional, con amplia base de clientes y diversificación geográfica. Debilidades 1. Descalce de plazos en sus operaciones al igual que el sistema financiero panameño. 2. No hay prestamista de última instancia. Oportunidades 1. Crecimiento sostenido en activos. 2. Consolidación regional. 3. Mayor dinamismo de la economía panameña. 4. Incursión en mercados financieros regionales. Amenazas 1. Alto nivel competitivo, lo cual implica presión en el margen. 2 La estimación por valuación de US$103.1 millones otorga una cobertura del 99% sobre los préstamos vencidos (considerando las reservas regulatorias), siendo menor a la relación mostrada en junio 2005. ANTECEDENTES GENERALES Primer Banco del Istmo, S.A. y Subsidiarias (Banistmo) es una institución financiera panameña de capital privado constituida en enero de 1984. El Banco opera bajo una licencia otorgada por la antigua Comisión Bancaria, hoy Superintendencia de Bancos. A través de los años, Primer Banco del Istmo ha expandido sus operaciones para prestar todo tipo de servicios bancarios, comerciales y personales. Esta expansión se debió a su crecimiento natural y las adquisiciones de operaciones existentes, lo cual aunado a su visión de ser un banco líder y consolidado regionalmente lo ubican como la principal entidad financiera de la plaza bancaria panameña y de la región. La Junta Directiva de Primer Banco del Istmo, S. A. es la siguiente: Presidente: Vicepresidente: Secretario: Tesorero: Director: Director: Director: Director: Director: Por otra parte, la cartera de préstamos experimenta un desplazamiento hacia categorías de menor riesgo en virtud a que los créditos clasificados en categorías de riesgo C, D y E reducen su participación en la estructura del portafolio al pasar de 4.7% en diciembre 2005 a 4.2% en junio 2006. Mientras que el índice de inmovilización patrimonial (vencidos netos + activos extraordinarios / patrimonio) se ubica en 5.9% denotando el mínimo impacto de la cartera improductiva en los fondos de capital del Banco. La concentración individual de deudores es baja en virtud a que los 20 mayores representan el 11.1% de la cartera, clasificándose en categoría de riesgo A. En cuanto a los reestructurados es de señalar que los mayores 20 totalizan un saldo consolidado de US$27.1 millones provenientes de los sectores manufactura y comercio siendo relevante mencionar que la mayor parte corresponde a BGA de Honduras. Los 20 mayores deudores vencidos presentan un saldo consolidado de US$56 millones estando relacionados principalmente a los sectores comercio y manufactura, clasificados bajo la condición de dudoso y subnormal. Samuel Lewis Galindo Alberto Vallarino Clement Jaime Alemán H. Eric A. Delvalle José Raúl Arias García de Paredes Ricardo Pérez M. David Dayán S. Raúl Orillac A. Dennis T. Lindo ANÁLISIS DE RIESGO Gestión de Negocios Los servicios que presta el Banco se han segmentado en cuatro áreas de negocios o divisiones: Centro Corporativo, Banca de Empresas Panamá, Banca de Personas Panamá y Banca Internacional y de Inversiones. Los dos segmentos de mercado se orientan a banca de consumo y banca comercial empresarial. En la cartera de consumo sobresale la participación de los créditos personales e hipotecarios residenciales que en conjunto representan el 36.8% de la cartera de préstamos. Primer Banco del Istmo prepara sus estados financieros de conformidad con las Normas Internacionales de Información Financiera (NIIF) y los requerimientos de la Ley Bancaria de la República de Panamá. Los estados financieros consolidados incluyen los activos, pasivos, patrimonio y resultados de Primer Banco del Istmo y sus Subsidiarias. El flujo de ingresos, activos y utilidades provienen principalmente de su operación en Panamá, Costa Rica (a través de Corporación Banex), Colombia (Banistmo Colombia) y Honduras (Banco BGA). El análisis por los últimos años indica que los préstamos comerciales y personales son los que han crecido a un mayor ritmo, variable que incluye la expansión natural de la cartera y la integración de los portafolios de las subsidiarias adquiridas. Activos y calidad de activos Al 30 de junio de 2006, los activos de Banistmo totalizan US$7,203.4 millones mostrando un incremento interanual equivalente a US$749.1 millones que representa el efecto de la expansión en la cartera de préstamos e inversiones mantenidas al vencimiento versus la tendencia hacia la baja en los fondos disponibles y operaciones bursátiles. DIC.04 En cuanto a la gestión de los activos crediticios, se valora la mayor participación de los créditos A y B, el bajo nivel de exposición patrimonial respecto de la cartera improductiva así como el seguimiento a políticas prudentes sobre administración de riesgo. Los préstamos vencidos crecen en US$32.7 millones en el lapso de un año, de tal forma que el índice de morosidad exhibe una tendencia al alza al pasar de 1.7% a 2.1% hacia el cierre de junio 2006. La distribución de los créditos vencidos determina que la banca comercial participa con el 68%, mientras que el segmento de consumo con el 32%, destacando la participación de los créditos personales e hipotecarios. DIC.05 JUN.06 Comerciales 40.8% 39.8% 41.1% Personales 18.3% 19.5% 18.6% Hipotecarios R. 19.1% 18.0% 18.2% Agropecuarios 4.4% 4.1% 3.7% Industriales 7.2% 6.7% 6.8% Construcción 4.9% 4.5% 3.9% Tarjetas 2.7% 2.7% 2.8% Autos 1.4% 2.0% 2.2% Otros 1.2% 2.6% 2.7% 100% 100% 100% En el primer semestre del año, la cartera crece en US$313.7 millones privilegiando la expansión de los créditos comerciales, hipotecarios residenciales e industriales, valorándose el mejor desempeño de comparar con similar período de 2005 en que la cartera exhibe un incremento de US$179.5 millones. 3 En cuanto al desempeño del mercado, el crédito al sector privado en Panamá mantiene una dinámica sostenida de crecimiento principalmente en créditos hipotecarios, en un contexto en que las tasas de interés exhiben una moderada tendencia al alza. Finalmente es de señalar que el liderazgo mostrado por Banistmo en el segmento banca de personas se convierte en uno de los factores fundamentales en las perspectivas de expansión del portafolio. Análisis de Resultados Variables como la tendencia al alza en los gastos operativos y la mayor constitución de reservas para protección de cartera y bienes adjudicados, sensibilizan la utilidad neta del Banco hacia el cierre del primer semestre del año. Acorde a la expansión y mayor rendimiento del portafolio de créditos, los flujos de intermediación de Banistmo exhiben un incremento del 14.1%; mientras que los gastos por intereses y comisiones crecen a un menor ritmo resultando en una mejora en la utilidad financiera de US$15.2 millones respecto de junio 2005. Fondeo La estructura de fondeo comprende una base amplia de depositantes, líneas con bancos extranjeros, operaciones bursátiles de corto plazo y la emisión de instrumentos financieros bajo la figura de certificados fiduciarios, bonos corporativos y valores comerciales negociables. La evolución en los últimos años muestra una leve disminución en la participación de los depósitos versus la tendencia al alza de los valores vendidos bajo acuerdo de recompra. DIC.03 Depósitos DIC.04 DIC.05 Por otra parte, el margen financiero pasa de 58% a 55% hacia el cierre de junio 2006. Es de señalar que el costo promedio de fondos se ve sensibilizado por la tendencia al alza en las tasas pagadas por depósitos a plazo y emisión de instrumentos financieros. Los gastos operativos exhiben un incremento interanual de US$10.1 millones, principalmente salarios y otras remuneraciones resultando en una leve desmejora en el índice de eficiencia que pasa de 49.9% a 51.3%. En ese contexto, sinergias provenientes de los procesos de compra así como las medidas para reducir el volumen de gastos permitirán reflejar un mejor índice de eficiencia acorde a los promedios históricos de Banistmo. JUN.06 65.4% 65.6% 64.9% 64.1% C. Fiduciarios 2.3% 5.6% 4.4% 4.0% Bonos por pagar 1.8% 1.3% 1.9% 1.4% Reportos 2.9% 2.5% 3.7% 4.6% Financiamientos 16.7% 15.7% 14.8% 15.4% Patrimonio 10.9% 9.3% 10.3% 10.5% La utilidad neta es levemente mayor en US$0.5 millones mientras que el resultado antes de impuesto se ve afectado por el volumen de reservas y gastos operativos que de manera conjunta absorben el 64.3% del margen financiero antes de provisiones (60.2% en junio 2005). Considerando el fortalecimiento de los fondos de capital, la rentabilidad patrimonial tiende a ser menor respecto de la obtenida en similar período de 2005 pero dentro de los promedios históricos de Banistmo. Al cierre de junio 2006, la estructura de utilidades determina que el segmento seguros aporta el 12%, banca de inversión el 17% y el negocio de intermediación bancaria el 71%. Las perspectivas de desempeño se estiman positivas en base al crecimiento natural de sus subsidiarias relevantes así como por la diversificación en sus líneas de negocios entre las que se incluye la participación de la banca de inversión. En el lapso de un año, las operaciones bursátiles, los depósitos y las obligaciones con bancos extranjeros han mostrado una tendencia al alza en contraposición a la emisión de valores. En un mercado altamente competitivo por la presión que ejerce la banca extranjera, Banistmo ha ampliado la base de depositantes a un mayor ritmo en el presente semestre de comparar con similar período de 2005 (US$91.2 millones versus US$63.2 millones) jugando un papel determinante la tendencia al alza en las tasas promedios para cuentas de ahorro y a plazo que pasan de 2.1% a 2.2% y de 4.9% a 5.3% respectivamente. El riesgo de concentración individual es bajo considerando la participación de los mayores clientes en los depósitos totales, no ejerciendo mayor presión sobre la liquidez inmediata del Banco. Solvencia y Liquidez La Ley Bancaria de Panamá requiere a los Bancos de licencia General mantener un capital mínimo de US$10 millones y un patrimonio de por lo menos el 8% de sus activos ponderados incluyendo instrumentos financieros fuera del balance general. La relación de solvencia al 30 de junio de 2006 se ubica en 15.2% sosteniendo en forma sustancial el crecimiento del Banco aparte del respaldo otorgado a los activos no productivos, mientras que el índice de patrimonio / activos mejora de 9.6% a 9.8% hacia el cierre de junio 2006. Por otra parte, el capital en acciones comunes exhibe un incremento de US$5.5 millones en el presente semestre en virtud a la capitalización de utilidades, mientras que se efectuó la emisión de US$29.7 millones en acciones preferentes. Las operaciones bursátiles y las líneas de capital de trabajo y comercio exterior con bancos extranjeros exhiben un incremento en este semestre de US$148 millones; que en conjunto con los depósitos y los recursos en efectivo han servido de base para el crecimiento mostrado en los activos productivos. Con fecha 31 de agosto de 2006, Banistmo anunció que a partir del 11 de octubre ejercerá su derecho de redención anticipada de los bonos corporativos Agosto 2009 a su valor nominal más el interés acumulado a dicha fecha. Por otra parte, la colocación de instrumentos financieros bajo la figura de titularización en diciembre 2004, ha sensibilizado el costo promedio de fondos al igual que las emisiones de bonos y valores comerciales por pagar cuyas tasas evolucionan de 4.9% a 7%, condición que se compensa con un mejor rendimiento del portafolio de créditos. La administración de la liquidez se basa en mantener niveles adecuados de activos realizables y líquidos en los libros del Banco. El índice (efectivo + depósitos en bancos / depósitos a la vista) se ubica en 0.29 (0.38 en junio 2005) 4 mientras que disminuye a 0.11 de considerar los depósitos totales. La tendencia hacia la baja en los activos disponibles que en principio han sido utilizados para el pago de pasivos es la condición que determina una menor cobertura respecto de los depósitos. En línea con otras entidades financieras del sistema panameño, Primer Banco del Istmo presenta un descalce de plazo de sus operaciones, como consecuencia de que el 69% de los créditos otorgados tienen plazos pactados superiores a un año mientras que solamente un 16.9% de los depósitos se ubica en dicho rango de plazo. 5 PRIMER BANCO DEL ISTMO, S.A. Y SUBSIDIARIAS BALANCE GENERAL CONSOLIDADO (MILES DE DOLARES) DIC.03 ACTIVOS Efectivo Depósitos en Bancos Inversiones Financieras Valores para negociar Valores disponibles para la venta Valores comprados bajo acuerdo de reventa Préstamos Sector interno Sector externo Menos: Reserva para protección de cartera Comisiones e intereses, descontados no dev. Préstamos y descuentos netos Valores mantenidos a su vencimiento Inversiones en asociadas Bienes inmuebles Otros activos TOTAL DE ACTIVOS PASIVOS Depósitos a la vista De ahorro Depósitos a plazo Total de depósitos de clientes Certificados fiduciarios Bonos por pagar Valores vendidos bajo acuerdo de recompra Financiamientos recibidos . Otros Otros pasivos Giros, cheques de gerencia y certificados Intereses acumulados por pagar Aceptaciones pendientes Acreedores varios Reserva técnica y acreedores negocio de seg. Otros pasivos TOTAL DE PASIVOS Intereses minoritarios en subsidiarias PATRIMONIO DE LOS ACCIONISTAS Acciones comunes Acciones preferidas Otras reservas Utilidades no distribuidas Acciones de tesorería TOTAL PATRIMONIO TOTAL DE PASIVOS Y CAPITAL 39,828 318,129 676,377 78,904 464,433 133,040 2,941,051 2,144,957 796,094 % DIC.04 % JUN.05 0.9% 67,363 1.1% 67,182 7.0% 555,620 8.9% 491,778 14.9% 812,859 13.1% 866,061 1.7% 25,738 0.4% 25,249 10.3% 615,771 9.9% 660,645 2.9% 171,350 2.8% 180,167 65.0% 3,967,577 63.7% 4,147,043 47.4% 2,358,429 37.9% 2,469,547 17.6% 1,609,148 25.9% 1,677,496 % DIC.05 % JUN.06 1.0% 77,397 1.1% 79,447 7.6% 499,448 7.2% 395,696 13.4% 795,948 11.4% 820,677 0.4% 24,267 0.3% 27,208 10.2% 683,276 9.8% 717,374 2.8% 88,405 1.3% 76,095 64.3% 4,578,051 65.8% 4,891,740 38.3% 2,545,851 36.6% 2,799,423 26.0% 2,032,200 29.2% 2,092,317 % 1.1% 5.5% 11.4% 0.4% 10.0% 1.1% 67.9% 38.9% 29.0% 58,382 1.3% 82,931 1.3% 80,096 6,717 0.1% 8,555 0.1% 8,272 2,875,952 63.6% 3,876,091 62.3% 4,058,675 131,831 2.9% 326,110 5.2% 374,523 67,123 1.5% 32,563 0.5% 17,917 95,863 2.1% 152,288 2.4% 150,453 320,200 7.1% 401,647 6.5% 427,634 4,525,303 100% 6,224,541 100% 6,454,223 1.2% 79,440 1.1% 75,770 1.1% 0.1% 11,062 0.2% 12,557 0.2% 62.9% 4,487,549 64.5% 4,803,413 66.7% 5.8% 502,662 7.2% 508,355 7.1% 0.3% 24,949 0.4% 25,868 0.4% 2.3% 154,133 2.2% 159,798 2.2% 6.6% 414,501 6.0% 410,113 5.7% 100% 6,956,587 100% 7,203,367 100% 351,255 512,063 2,006,083 2,869,401 101,629 80,650 128,779 733,582 9.0% 680,096 9.8% 678,339 13.8% 961,348 13.8% 953,102 39.2% 2,702,248 38.8% 2,803,418 62.0% 4,343,692 62.4% 4,434,859 4.9% 297,150 4.3% 276,903 1.6% 127,342 1.8% 99,109 2.8% 244,289 3.5% 321,168 15.0% 993,394 14.3% 1,064,444 7.8% 595,389 9.6% 579,912 11.3% 865,881 13.9% 893,344 44.3% 2,475,956 39.8% 2,527,218 63.4% 3,937,226 63.3% 4,000,474 2.2% 335,648 5.4% 316,724 1.8% 79,112 1.3% 105,453 2.8% 150,427 2.4% 178,509 16.2% 944,061 15.2% 967,316 9.4% 13.2% 38.9% 61.6% 3.8% 1.4% 4.5% 14.8% 26,194 0.6% 30,768 0.5% 36,784 18,627 0.4% 29,170 0.5% 30,566 11,318 0.3% 18,936 0.3% 17,481 46,383 1.0% 73,587 1.2% 70,594 25,451 0.6% 60,248 1.0% 67,031 127,973 2.8% 212,709 3.4% 252,367 4,042,014 89.3% 5,659,183 90.9% 5,820,843 2,908 0.1% 12,995 0.2% 13,799 0.6% 39,413 0.6% 51,768 0.7% 0.5% 43,123 0.6% 44,205 0.6% 0.3% 16,009 0.2% 11,558 0.2% 1.1% 86,867 1.2% 104,858 1.5% 1.0% 64,141 0.9% 73,094 1.0% 3.9% 249,553 3.6% 285,483 4.0% 90.2% 6,255,420 89.9% 6,481,966 90.0% 0.2% 15,364 0.2% 15,410 0.2% 261,275 5.8% 284,007 4.6% 296,293 122,416 2.7% 131,959 2.1% 156,729 -23,302 -0.5% -41,065 -0.7% -28,942 122,599 2.7% 177,961 2.9% 197,300 (2,607) -0.1% (499) 0.0% (1,799) 480,381 10.6% 552,363 8.9% 619,581 4,525,303 100% 6,224,541 100% 6,454,223 0.00 0.00 0.00 0.00 0.00 4.6% 299,676 2.4% 188,547 -0.4% 12,822 3.1% 184,758 0.0% 0 9.6% 685,803 100% 6,956,587 0.00 0.00 6 4.3% 305,172 2.7% 218,226 0.2% -22,837 2.7% 205,430 0.0% 0 9.9% 705,991 100% 7,203,367 0.00 0.00 4.2% 3.0% -0.3% 2.9% 0.0% 9.8% 100% 0.00 PRIMER BANCO DEL ISTMO, S.A. Y SUBSIDIARIAS ESTADO CONSOLIDADO DE RESULTADOS (MILES DE DOLARES) Ingresos de Operaciones Intereses devengados sobre préstamos Intereses devengados sobre depósitos Intereses devengados sobre inversiones en valore Comisiones devengadas sobre préstamos Otras comisiones Otros ingresos Gastos de Operaciones Gasto por intereses Gastos de comisiones Margen financiero antes de provisiones Provisión para protección de cartera y BRP Margen financiero después de provisiones Gastos generales y administrativos Salarios y otras remuneraciones Seguros Papelería y útiles de oficina Luz y comunicaciones Propaganda y relaciones públicas Depreciación y amortización Alquileres Mantenimiento y aseo Otros Utilidad antes deI ISR int. Minoritario Impuesto sobre la renta Participación en utilidades (pérdidas) de Asoc. Participación de intereses minoritarios Contribución obligatoria en fideicomisos UTILIDAD NETA DIC.03 361,201 255,054 2,775 30,563 24,501 27,522 20,786 165,488 154,286 11,202 195,713 18,216 177,497 95,112 39,116 1,246 1,932 5,772 3,006 9,994 4,687 4,436 24,923 82,385 -9,360 1,541 0 0 74,566 % 100% 70.6% 0.8% 8.5% 6.8% 7.6% 5.8% 45.8% 42.7% 3.1% 54.2% 5.0% 49.1% 26.3% 10.8% 0.3% 0.5% 1.6% 0.8% 2.8% 1.3% 1.2% 6.9% 22.8% -2.6% 0.4% 0.0% 0.0% 20.6% DIC.04 445,582 290,479 4,491 39,608 28,077 39,913 43,014 177,755 163,713 14,042 267,827 35,150 232,677 120,222 45,991 1,917 2,151 7,223 5,668 12,191 4,529 6,225 34,327 112,455 -7,045 -1,002 0 0 104,408 7 % 100% 65.2% 1.0% 8.9% 6.3% 9.0% 9.7% 39.9% 36.7% 3.2% 60.1% 7.9% 52.2% 27.0% 10.3% 0.4% 0.5% 1.6% 1.3% 2.7% 1.0% 1.4% 7.7% 25.2% -1.6% -0.2% 0.0% 0.0% 23.4% JUN.05 % 288,753 100.0% 190,947 66.1% 4,472 1.5% 22,502 7.8% 14,571 5.0% 28,448 9.9% 27,813 9.6% 122,200 42.3% 113,148 39.2% 9,052 3.1% 166,553 57.7% 17,095 5.9% 149,458 51.8% 83,118 28.8% 34,400 11.9% 1,868 0.6% 1,383 0.5% 4,380 1.5% 2,842 1.0% 7,453 2.6% 3,233 1.1% 4,755 1.6% 22,804 7.9% 66,340 23.0% -9,976 -3.5% -120 0.0% 0 0.0% 0 0.0% 56,244 19.5% DIC.05 609,377 401,125 8,277 49,407 38,242 52,911 59,415 259,305 239,953 19,352 350,072 44,656 305,416 177,951 71,998 3,121 2,817 8,854 7,437 15,438 6,927 10,145 51,214 127,465 -11,204 -1,096 0 0 115,165 % 100% 66% 1% 8% 6% 9% 10% 43% 39% 3% 57% 7% 50% 29% 12% 1% 0% 1% 1% 3% 1% 2% 8% 21% -2% 0% 0% 0% 19% JUN.06 329,432 230,017 5,547 26,301 20,784 25,130 21,653 147,726 139,302 8,424 181,706 23,553 158,153 93,264 38,904 1,654 1,305 4,598 4,203 8,176 3,422 4,815 26,187 64,889 -8,990 873 0 0 56,772 % 100% 69.8% 1.7% 8.0% 6.3% 7.6% 6.6% 44.8% 42.3% 2.6% 55.2% 7.1% 48.0% 28.3% 11.8% 0.5% 0.4% 1.4% 1.3% 2.5% 1.0% 1.5% 7.9% 19.7% -2.7% 0.3% 0.0% 0.0% 17.2% INDICADORES FINANCIEROS Capital Pasivo/patrimonio Pasivo / activo Patrimonio /Pmos brutos Patrimonio/activos Activos fijos / Patrimonio Liquidez Préstamos netos/ dep. totales Disponibilidad/depósitos a la vista Disponibilidad/depósitos totales Rentabilidad ROE ROA Margen Financiero Utilidad neta /ingresos financieros Gastos generales y administrativos / Activos Gastos generales/Margen financiero a. de prov. Calidad de Activos Préstamos vencidos Pmos vencidos /Préstamos brutos Reservas /Préstamos Vencidos Reserva/préstamos Vencidos/ (fondos de capital + reservas) DIC.03 DIC.04 JUN.05 DIC.05 JUN.06 12 8.41 89.3% 16.3% 10.6% 20.0% 12 10.25 90.9% 13.9% 8.9% 27.6% 6 9.39 90.2% 14.9% 9.6% 24.3% 12 9.12 89.9% 15.0% 9.9% 22.5% 6 9.18 90.0% 14.4% 9.8% 22.6% 100.2% 0.41 0.12 98.4% 0.43 0.16 101.5% 0.38 0.14 103.3% 0.35 0.13 108.3% 0.29 0.11 15.4% 1.6% 49.1% 20.6% 2.1% 48.6% 18.5% 1.7% 52.2% 23.4% 1.9% 44.9% 17.8% 1.7% 51.8% 19.5% 2.6% 49.9% 16.4% 1.7% 50.1% 18.9% 2.6% 50.8% 15.7% 1.6% 48.0% 17.2% 2.6% 51.3% 56,336 1.92% 103.6% 1.99% 10.46% 71,948 1.81% 115.3% 2.09% 11.33% 71,450 1.72% 112.1% 1.93% 10.21% 93,105 2.03% 107.2% 1.74% 12.17% 104,115 2.13% 99.0% 1.55% 13.32% MONTO Y SALDO DE LAS EMISIONES VIGENTES AL 30 DE JUNIO DE 2006 Denominación BONOS CORPORATIVOS MARZO 2009 Monto Serie BONOS SUBORDINADOS DICIEMBRE 2015 VALORES COMERCIALES NEGOCIABLES JUNIO 2006 3 años $12,000.0 Enero 1998. 10 años $50,000.0 Ago 2004. Libor + 2.00 5 años Dic 2005. IPC + 5.25% 10 años $12,000.0 AyB $50,000.0 A $21,889.3 $19,386.8 $50,000.0 $11,829.0 AyB $200,000.0 $137,792.0 $360,351.0 $235,040.6 BONOS CORPORATIVOS MAYO 2011 8 Colocación Tasa Marzo 2006. CAM + 1/2 1% $26,461.7 BONOS CORPORATIVOS ENERO 2008 BONOS CORPORATIVOS AGOSTO 2009 S. vigente B, C, D, E $4,032.8 9.50% Plazo Libor + 1.00 Junio 2005. 3 años