Perspectivas del Capital Riesgo en España

Anuncio

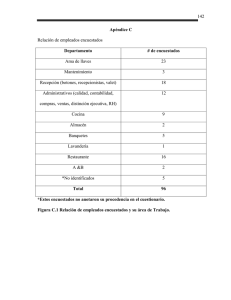

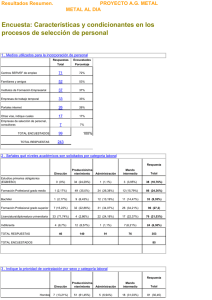

KPMG ESPAÑA PERSPECTIVAS DEL CAPITAL RIESGO EN ESPAÑA Noviembre 2013 kpmg.es KPMG ESPAÑA PERSPECTIVAS DEL CAPITAL RIESGO EN ESPAÑA — Noviembre 2013 A ÍNDICE ÍNDICE A INTRODUCCIÓN B METODOLOGÍA Y ALCANCE DE LA ENCUESTA C PRINCIPALES CONCLUSIONES D PERSPECTIVAS DE LOS OPERADORES DE CAPITAL RIESGO — PRIVATE EQUITY | 12 | — VENTURE CAPITAL | 02 | | 20 | 04 06 08 12 PERSPECTIVAS DEL CAPITAL RIESGO EN ESPAÑA E ANEXO F ENTIDADES PARTICIPANTES G ELABORADO POR 28 36 38 | 03 | A INTRODUCCIÓN INTRODUCCIÓN KPMG Fernando García Ferrer Socio responsable de Private Equity de KPMG en España ASCRI Carlos Lavilla Presidente de ASCRI | 04 | Sin duda, los años 2009 a 2013 han sido años difíciles para el sector de Capital Riesgo en España, y esto se ha traducido en una escasa actividad de captación de nuevos fondos, inversión y desinversión. Especialmente duros han sido el año 2009 y el primer semestre 2013, en los que se alcanzaron los registros más bajos de actividad; sin embargo, y aunque es necesaria la prudencia, en el segundo semestre 2013 se observan indicios de mejora en la situación macro de la economía española, y esto se refleja en una percepción más positiva del futuro del sector en España. Los inversores extranjeros vuelven a interesarse por invertir en nuestro país y el mercado de desinversión se ha animado. Por otro lado, una noticia muy importante es el lanzamiento del fondo de fondos público Fond-ICO Global, que permitirá una nueva oleada de inversión en empresas, lo que sin duda impactará de forma positiva en la economía. En este contexto, el equipo dedicado al sector de Capital Riesgo de KPMG en España ha elaborado el primer informe sobre las “Perspectivas del Capital Riesgo en España”, que tiene como objetivo reflejar las opiniones y las perspectivas de futuro que los directivos del sector en España han manifestado en el entorno actual. Además, este informe tendrá continuidad en el futuro al objeto de analizar la evolución del sector en España. Además, este informe incluye por primera vez las opiniones de los principales directivos de Venture Capital, segmento que está adquiriendo cada vez más dinamismo e importancia en España, tanto por el flujo continuo de proyectos innovadores así como por el apoyo por parte de la Administración al emprendimiento. El informe se estructura en dos partes. Una primera de Principales Conclusiones y una segunda que recoge en detalle las respuestas de los directivos del sector distinguiendo entre los segmentos de actividad de Private Equity y de Venture Capital, respectivamente. Los aspectos clave recogidos en el informe son, entre otros, las estimaciones sobre la reactivación del sector, el acceso a financiación bancaria, el efecto de los planes de emprendimiento, los potenciales sectores donde invertir en España así como la posible evolución de la captación de nuevos fondos, de la actividad inversora y desinversora en 2014. Como se desprende de la sección de Principales Conclusiones de este informe, el sector de Capital Riesgo en España se muestra optimista y con expectativas de mejora de la actividad en el medio plazo. PERSPECTIVAS DEL CAPITAL RIESGO EN ESPAÑA | 05 | B METODOLOGÍA Y ALCANCE DE LA ENCUESTA METODOLOGÍA Y ALCANCE DE LA ENCUESTA 276 119 SOCIOS Y DIRECTIVOS ENTREVISTADOS RESPUESTAS La consulta se dirigió a 276 socios y directivos de un total de 157 entidades vinculadas con la actividad de Capital Riesgo. La recopilación de la información se realizó entre la última semana de junio y las dos primeras de julio. Se recibieron 119 respuestas completas de socios y directivos de 89 entidades diferentes, cuyos nombres se detallan en el apartado 6 del informe. Dada la amplia gama de actividades que engloba el concepto de Capital Riesgo, en el informe se distinguen dos segmentos: — VENTURE CAPITAL 157 89 ENTIDADES VINCULADAS CON LA ACTIVIDAD DE CAPITAL RIESGO Se recibieron 60 respuestas válidas, distinguiéndose entre inversiones en etapa semilla (18,3%), arranque (55%) y expansión (26,7%). En los tres casos los inversores se dedican a inyectar recursos en empresas que todavía están definiendo su producto (semilla), empiezan a comercializarlo (arranque) o están ampliando su presencia en el mercado (expansión). ENTIDADES DIFERENTES — PRIVATE EQUITY Se contabilizaron 59 respuestas válidas, con tres perfiles diferentes: 23,7% 57,6% CAPITAL EXPANSIÓN: Entidades dedicadas fundamentalmente a financiar el crecimiento de empresas consolidadas mediante una inyección de capital. OPERACIONES MEDIANAS: Entidades dedicadas a la toma de participaciones, minoritarias o mayoritarias, comprometiendo directamente entre 10 y 100 millones de euros de sus recursos. 18,6% OPERACIONES GRANDES: Entidades dedicadas a la toma de participaciones, minoritarias o mayoritarias, comprometiendo más de 100 millones de euros de sus recursos. | 06 | PERSPECTIVAS DEL CAPITAL RIESGO EN ESPAÑA | 07 | C PRINCIPALES CONCLUSIONES PRINCIPALES CONCLUSIONES PRIVATE EQUITY — REACTIVACIÓN DEL SECTOR Las expectativas de los encuestados sobre la reactivación del sector se concentran principalmente en el medio plazo, ya que el 42% considera que se producirá en la segunda mitad de 2014 frente al 15% más optimista, que apunta a la primera mitad de 2014. — ENTORNO EMPRESARIAL E INSTITUCIONAL El contexto empresarial y económico actual, todavía complicado, hace que las iniciativas de la Administración Pública para apoyar el Capital Riesgo, con diferentes medidas, supongan un avance claro para el sector, ya que el acceso a recursos financieros les permite financiar su crecimiento e internacionalización. Respecto a estas medidas, y en concreto sobre la creación por parte del ICO del fondo de fondos Fond-ICO Global, la mayoría de los encuestados (93%) opinan que será beneficioso para el sector mientras que el 7% restante no comparte esta visión. — FINANCIACIÓN BANCARIA El acceso a la financiación bancaria, fundamental para el crecimiento y desarrollo de las empresas |8| participadas, será en 2014 igual que en ejercicios anteriores, según la mayoría de los encuestados (54%). No obstante, hay que destacar que otro 41% se muestra algo más positivo y opina que el acceso a la financiación sí mejorará, afirmando su confianza en la recuperación del sector en 2014. — CAPTACIÓN DE NUEVOS FONDOS EN 2014 La captación de nuevos fondos es otro aspecto destacable de la encuesta. Según los directivos consultados, la mayoría (46%) se muestra optimista, considerando un entorno mejor para levantar fondos en 2014. La procedencia de los fondos sería en su mayoría nacional para el 53% de los encuestados, frente al 37% que considera que sería mayoritariamente mixto (nacional e internacional) y el 10% restante que considera únicamente la procedencia principalmente internacional. Si especificamos por tipo de inversor, los inversores institucionales serían los principales contribuyentes. Además de los aspectos comentados, los inversores analizan varios ángulos a la hora de seleccionar un fondo en el que invertir. Según el 75% de los encuestados, los inversores elegirían donde invertir en función del track record. El segundo criterio más votado (12% de los encuestados) sería estrategia de inversión. PERSPECTIVAS DEL CAPITAL RIESGO EN ESPAÑA — — ACTIVIDAD INVERSORA EN 2014 GESTIÓN DE LA CARTERA Respecto a la actividad inversora esperada para 2014, más de la mitad de los directivos anticipa un aumento en la actividad inversora, tanto en cuantía invertida (61%) como en número de operaciones (68%). En la fase de gestión de la cartera, la encuesta analiza las principales áreas donde la entidad inversora concentraría su apoyo hacia la cartera de participadas en el entorno actual. Los directivos encuestados consideran que la principal aportación sería el apoyo en la gestión (29%), seguida del fortalecimiento de la estructura de capital (25%). Además, también destaca la ayuda en el crecimiento interno y externo mediante la búsqueda de nuevos mercados y operaciones de buy&build. La encuesta define las razones por las que invertir en España actualmente. Según los encuestados, la existencia de precios atractivos (46%) y negocios interesantes (30%) como primera y segunda opción, respectivamente, son las razones principales para invertir. También destaca las relaciones estratégicas con Latinoamérica, reflejo de la importancia actual que tiene la internacionalización en las empresas españolas. Los directivos encuestados indican que las oportunidades de inversión para el sector en 2014 se concentrarán principalmente en la cartera industrial del sector financiero (36%) y en negocios no estratégicos de grandes corporaciones (31%). Por sector, destaca el interés potencial de los encuestados en servicios, industria y salud. Sin embargo, y contrariamente a lo que estamos viendo en los últimos meses en España, el sector financiero no está considerado entre los tres primeros. — ACTIVIDAD DESINVERSORA EN 2014 En relación a la actividad desinversora esperada para 2014, casi la mitad de los encuestados opina que el volumen tenderá a aumentar respecto a ejercicios anteriores. Por el contrario, sólo el 7% de los encuestados esperan una disminución en el volumen desinvertido. Además, y a pesar de que la mayoría de los encuestados opina que la financiación bancaria en 2014 será similar a la registrada en años anteriores, considera que habrá mayores posibilidades de vender alguna/s de las participadas de la cartera histórica (70 %). Respecto al ritmo de rotación de la cartera, los encuestados se dividen casi por igual entre una fluidez similar (46%) y mayor fluidez (44%) en los próximos meses. |9| C PRINCIPALES CONCLUSIONES PRINCIPALES CONCLUSIONES VENTURE CAPITAL — — ENTORNO EMPRESARIAL E INSTITUCIONAL CAPTACIÓN DE NUEVOS FONDOS EN 2014 En relación a los planes de emprendimiento puestos en marcha por la Administración Pública, entre los que destaca la Ley de Emprendedores, un 38% de los encuestados se muestra optimista y considera que tendrá amplio impacto, si bien la mayoría de éstos (55%) opina que tendrá reducido impacto en el sector. A diferencia del segmento de Private Equity y según los directivos consultados, el 42% opina que la captación de fondos en 2014 será igual que en años anteriores, mientras que otro 38% tiene una visión más esperanzadora y considera que aumentará. — FINANCIACIÓN BANCARIA La financiación bancaria sigue siendo esencial para el apoyo a las pymes y a las iniciativas de emprendimiento. El 42% de los encuestados se muestra positivo y opina que el acceso a la financiación mejorará en 2014. No obstante, la opinión mayoritaria (49% de los encuestados) es que el acceso a la financiación será igual que en ejercicios anteriores. En este caso, la opinión de ambos segmentos (Venture Capital y Private Equity) coincide en la tendencia futura del acceso a la financiación bancaria. | 10 | La procedencia de los fondos incluiría una combinación de fuentes nacionales e internacionales para el 46% de los encuestados, frente al 32% que considera que sería fundamentalmente internacional y el 22% restante fundamentalmente nacional. Si especificamos por tipo de inversor, los inversores públicos e inversores institucionales serían los principales protagonistas nacionales, mientras que entre los internacionales destacan únicamente los inversores institucionales. Al igual que en el segmento de Private Equity, y según el 58% de los encuestados, los inversores elegirían dónde invertir en función de las Rentabilidades Históricas, seguido de la Calidad de los Equipos Gestores (25% de los encuestados). PERSPECTIVAS DEL CAPITAL RIESGO EN ESPAÑA — ACTIVIDAD INVERSORA EN 2014 independientemente de la inversión financiera. Respecto a la actividad inversora esperada para 2014, la mayoría de los encuestados muestra su confianza en la recuperación de la actividad, defendiendo un aumento de la misma tanto en cuantía invertida (58%) como en número de operaciones (50%). En este caso, la opinión de ambos segmentos coincide en la tendencia futura de la actividad inversora. En este caso, los directivos encuestados consideran que los servicios más valorados por las participadas serían Apoyo en la Gestión (36%) y Ayuda en Procesos de Internacionalización (23%). Además, en el contexto económico actual, para casi el 80% de los directivos consultados, las dos áreas críticas a tener en cuenta hoy en día en la gestión de de la cartera serían Tesorería y Desarrollo de Negocio. La existencia de Negocios Interesantes y de Precios Atractivos son las principales razones para invertir en España. Ambas son elegidas conjuntamente por más del 70% de los encuestados como primera y segunda opción, respectivamente. Además, los encuestados estiman que dentro del sector de la Tecnología, en el que el Venture Capital concentra una parte significativa de su actividad, las áreas que despertarían su mayor interés serían Biotecnología, Internet y Movilidad. — GESTIÓN DE LA CARTERA En esta fase de la inversión, la encuesta analiza lo que los consultados creen que sus empresas participadas valoran más de la entidad inversora, — ACTIVIDAD DESINVERSORA EN 2014 A diferencia del segmento de Private Equity, la mayoría de los encuestados opina que la actividad desinversora esperada para 2014 mostrará cifras similares a ejercicios anteriores. No obstante, existe un 40% de encuestados más optimista que anticipa un potencial aumento. (gráfico círculo). Además, y según los encuestados, habrá mayores posibilidades de vender alguna/s de las participadas de la cartera histórica (58 %) y una mayor fluidez en la rotación de la cartera en los próximos meses (48%). | 11 | D PERSPECTIVAS DE LOS OPERADORES DE CAPITAL RIESGO PERSPECTIVAS DE LOS OPERADORES DE CAPITAL RIESGO PRIVATE EQUITY — ENTORNO EMPRESARIAL E INSTITUCIONAL La difícil situación económico-financiera de muchas empresas, así como la escasa disponibilidad de deuda en la que se han apoyado las operaciones de Private Equity, han supuesto una reducción generalizada en la actividad de los operadores, tanto en la realización de nuevas inversiones (actualmente se desarrollan con un fuerte componente de recursos propios) como en la venta de participaciones de la cartera. No obstante, en el segundo semestre de 2013 estamos viendo una cierta reactivación del sector protagonizada por grandes fondos internacionales que están llevando a cabo transacciones en el sector financiero español. recuperación del sector a medio plazo. El 42,4% de los profesionales de Private Equity consultados opina que se producirá en la segunda mitad de 2014, mientras que el 15,3% se muestra más optimista y considera que la actividad se recuperará en el primer semestre. Respecto a las perspectivas de acceso a la financiación bancaria en 2014, el 54,2% de los encuestados considera que será tan complicado como en los años 2008-2013. Sin embargo, resulta esperanzador que un 40,7% de los profesionales participantes considere que la situación mejorará en 2014, pues muestra su confianza en la recuperación del sector a medio plazo. En este entorno, las expectativas de los encuestados reflejan una confianza de FECHA PREVISTA DE REACTIVACIÓN DEL SECTOR DE PRIVATE EQUITY 42,4% SEM 1 2014 | 12 | SEM 2 2014 DESPUES DE 2014 15,3% 42,4% PERSPECTIVAS DEL CAPITAL RIESGO EN ESPAÑA — CAPTACIÓN DE NUEVOS FONDOS EN 2014 Los socios y directivos de las entidades orientadas al segmento de Private Equity se muestran más optimistas sobre la mejora en los procesos de captación de fondos que sus homólogos del área de Venture Capital. Un 45,8% de ellos espera un entorno más favorable para levantar fondos en 2014. Además del interés en proyectar una mejora continuada de la imagen exterior de España, debe mencionarse la reciente iniciativa llevada a cabo por el ICO a través del fondo de fondos Fond-ICO Global, que es valorada muy positivamente por el 93,2% de los encuestados. Esta iniciativa pretende promover la creación de fondos de Capital 5,1% Riesgo de gestión privada que realicen inversiones en empresas españolas en todas sus fases de desarrollo. De esta manera, la Administración Pública responde a una de las principales demandas del sector trasladada a través de ASCRI, con la que se consigue una mayor involucración del sector público en un momento difícil de nuevas inversiones y de captación de nuevos fondos. En cuanto a la procedencia de nuevos fondos, el 52,5% de los directivos piensa que el origen será fundamentalmente nacional frente a un 37,3% que piensa que habrá una aportación equilibrada de fuentes nacionales e internacionales. 40,7% 52,5 % EL PORCENTAJE DE DIRECTIVOS QUE PIENSA QUE LA PROCEDENCIA SERÁ FUNDAMENTALMENTE NACIONAL PERSPECTIVAS DE ACCESO A LA FINANCIACIÓN BANCARIA EN 2014 54,2% MEJOR 11,9% 42,4% 45,8% IGUAL PEOR EVOLUCIÓN DE LA CAPTACIÓN DE FONDOS EN ESPAÑA EN 2014 RESPECTO A AÑOS ANTERIORES MEJOR IGUAL PEOR | 13 | D PERSPECTIVAS DE LOS OPERADORES DE CAPITAL RIESGO ESTIMACIÓN DE PROCEDENCIA DE NUEVOS FONDOS EN 2014 (EXCLUYENDO LAS APORTACIONES PÚBLICAS) INTERNACIONAL 74,6 % LOS DIRECTIVOS QUE ELIGEN RENTABILIDADES HISTÓRICAS COMO CRITERIO PARA INVERTIR NACIONAL 37,3% 10,2% 52,5% AMBAS Como complemento a la procedencia geográfica, los profesionales se decantan claramente por el interés de los inversores institucionales internacionales (fundamentalmente fondos de pensiones), acumulando el 62,7% de las respuestas, frente al escaso peso de otros inversores internacionales, como los fondos soberanos. Destaca la elección de los inversores institucionales nacionales, hasta ahora prácticamente ausentes del sector, por parte de un 23,7% de los profesionales consultados. Respecto al criterio que utilizan los inversores para elegir en qué fondo invertir, el 74,6% de los directivos encuestados opina que son las rentabilidades históricas o track record las que definen la elección de los gestores por parte de los inversores, seguido de la estrategia de inversión (11,9%). Véase información más detallada en el anexo. PRINCIPALES INVERSORES EN ESPAÑA EN 2014 FAMILY OFFICES INVERSORES PÚBLICOS NACIONALES FONDOS SOBERANOS INV. INST. INTERNACIONAC. INV. INST. NACIONALES 0% | 14 | 20% 40% 60% PERSPECTIVAS DEL CAPITAL RIESGO EN ESPAÑA — ACTIVIDAD INVERSORA EN 2014 Un 61% de los encuestados anticipa un aumento en el volumen invertido y un 67,8% en el número de operaciones. Estos porcentajes son superiores a las expectativas de incremento en la captación de fondos, por lo que son los fondos internacionales, que cuentan con abundantes recursos, los que están invirtiendo de forma directa en España ante el atractivo de muchas de nuestras empresas y también por la calidad de sus equipos directivos. El interés de la economía española para el inversor internacional se viene escenificando con las adquisiciones recientes de carteras inmobiliarias y financieras realizadas a través de vehículos específicos de fondos internacionales de Private Equity que hasta ahora no habían invertido en España. En opinión del 45,6% de sus competidores radicados en España, la principal razón de invertir es la existencia de precios atractivos, seguida de la existencia de negocios interesantes (escogida por el 29,8% de los directivos consultados). También destaca las relaciones estratégicas con Latinoamérica como vía para acceder a dicho mercado, reflejo de la importancia actual que tiene la internacionalización de las empresas españolas. 61% EL PORCENTAJE DE LOS ENCUESTADOS QUE ANTICIPA UN AUMENTO DEL VOLUMEN INVERTIDO TENDENCIA DE LAS INVERSIONES DE PRIVATE EQUITY EN 2014 6,8% 67,8% NÚMERO DE INVERSIONES 25,4% 8,5% 61,0% VOLUMEN 30,5% AUMENTO CIFRAS SIMILARES DISMINUCIÓN | 15 | D PERSPECTIVAS DE LOS OPERADORES DE CAPITAL RIESGO PRINCIPAL RAZÓN DE LOS INVERSORES EXTRANJEROS PARA INVERTIR EN ESPAÑA OTROS RELACIONES CON LATINOAMÉRICA EQUIPOS GESTORES PREPAPARADOS NEGOCIOS INTERESANTES PRECIOS ATRACTIVOS 0% 15% En opinión del 32,7% de los profesionales de Private Equity, el principal destino de las inversiones sería el sector Servicios. También se muestra interés por los sectores de Industria y Salud, elegidos por el 25,5% y el 16,4% de los encuestados, respectivamente. Por el contrario, el sector Consumo sólo es elegido por el 5,5% de los profesionales, cuando en las últimas dos décadas era uno de los sectores con mayor protagonismo en la actividad del Capital Riesgo. También 30% 45% llama la atención el interés por empresas tecnológicas, quizás por la necesidad de invertir en nuevos nichos de mercado con potencial de crecimiento. Con respecto a la principal fuente de generación de oportunidades, las respuestas se reparten entre la cartera industrial de los bancos, elegida por el 35,6% de los encuestados, y la venta de divisiones no estratégicas de grandes empresas, escogida por el 30,5%. SECTOR DE MAYOR INTERÉS PARA INVERTIR ACTUALMENTE EN ESPAÑA OTROS CONSUMO INDUSTRIA TECNOLOGÍA SALUD SECTOR FINANCIERO INV. INST. NACIONALES 0% | 16 | 10% 20% 30% 40% PERSPECTIVAS DEL CAPITAL RIESGO EN ESPAÑA PRINCIPAL FUENTE DE OPORTUNIDADES DE INVERSIÓN PARA EL SECTOR OTROS PRIVATIZACIONES ACTIVOS DE BAJO RENDIMIENTO DIVISIONES ESTRATÉGICAS CARTERA INDUSTRIAL BANCOS 0% 10% 20% 30% 40% — GESTIÓN DE LA CARTERA En relación con el valor añadido aportado por los inversores, el apoyo en la gestión de la empresa participada es la opción elegida por un mayor porcentaje de los directivos con el 28,6% de las respuestas, seguida por el fortalecimiento de la estructura de capital, por el 25,0% de ellos. Otras opciones elegidas por los profesionales consultados, como la búsqueda de nuevos mercados y el apoyo en el crecimiento externo a través de operaciones de buy & build, acumulan un significativo peso. De este modo, computadas de forma conjunta las dos primeras opciones mencionadas anteriormente, puede considerarse que, a diferencia de lo observado en el caso de las operaciones de Venture Capital, en el Private Equity la principal contribución no financiera de los inversores parece centrarse en la aportación de vías de crecimiento interno y externo. PRINCIPAL APORTACIÓN DE LOS GESTORES DE CAPITAL RIESGO A SUS EMPRESAS PARTICIPADAS OTROS BUY & BUILD BÚSQUEDA DE NUEVOS MERCADOS APOYO EN LA GESTIÓN REVISIÓN DE LA ESTRATEGIA REFINANCIACIONES FORTALECIMIENTO DE LA ESTRUCTURA DE CAPITAL 0% 10% 20% 30% | 17 | D PERSPECTIVAS DE LOS OPERADORES DE CAPITAL RIESGO — ACTIVIDAD DESINVERSORA EN 2014 50% LA MITAD DE LOS DIRECTIVOS ENCUESTADOS ANTICIPA UN AUMENTO DE LA DESINVERSIÓN Casi el 50% de los directivos encuestados anticipa un aumento del volumen desinvertido, porcentaje que aumenta hasta el 59,3% en el caso del número de desinversiones. En contraste, sólo una minoría espera una disminución de las desinversiones. En relación a la desinversión de la cartera histórica, la expectativa de mejora explica que casi el 70% de los encuestados manifieste su optimismo en relación a la posibilidad de desinvertir participadas más “antiguas” en 2014, ya que la prolongación de la crisis ha obligado a retrasar muchas de las salidas ante la incertidumbre del entorno, la falta de financiación para el comprador y el empeoramiento de las cifras operativas. Además, el 44,1% de los encuestados esperan que el ritmo de rotación de la cartera, que se ralentizó con la llegada de la crisis, empiece a ser más fluido en los próximos meses, aunque todavía un 45,8% de los encuestados considera que será similar a lo que hemos visto hasta ahora. TENDENCIA DE LAS DESINVERSIONES DE PRIVATE EQUITY EN 2014 3,4% 59,3% 6,8% NÚMERO DE DESINVERSIONES AUMENTO CIFRAS SIMILARES DISMINUCIÓN RITMO DE ROTACIÓN DE LA CARTERA EN LOS PRÓXIMOS MESES 10,2% 45,8% MÁS FLUIDO | 18 | SIMILAR VOLUMEN 45,8% 37,3% MÁS LENTO 47,5% 44,1% PERSPECTIVAS DEL CAPITAL RIESGO EN ESPAÑA | 19 | D PERSPECTIVAS DE LOS OPERADORES DE CAPITAL RIESGO PERSPECTIVAS DE LOS OPERADORES DE CAPITAL RIESGO VENTURE CAPITAL — ENTORNO EMPRESARIAL E INSTITUCIONAL El 38,3% de los directivos de las entidades encuestadas se muestra optimista y considera que las medidas relacionadas con el emprendimiento puestas en marcha por la Administración Pública, entre las que destaca la Ley de Emprendedores, tendrán un efecto positivo sobre el sector, si bien la mayoría (55,0%) considera que tendrán poco efecto. En relación al acceso a la financiación bancaria, que es uno de los aspectos clave para el crecimiento de las empresas participadas, es esperanzador que un 42,4% de los encuestados anticipe una mejora aunque la mayoría (49,2%) opina que será igual. El crecimiento de las empresas participadas depende significativamente de su financiación, por lo que la reactivación del acceso a recursos es fundamental para lograr el crecimiento de la actividad empresarial en 2014. ACCESO A LA FINANCIACIÓN BANCARIA EN 2014 FRENTE A AÑOS ANTERIORES 8,5% 49,2% MEJOR | 20 | IGUAL PEOR 42,4% PERSPECTIVAS DEL CAPITAL RIESGO EN ESPAÑA — CAPTACIÓN DE NUEVOS FONDOS EN 2014 La captación de fondos ha registrado unas cifras muy modestas desde 2008, afectando a la renovación de la capacidad de inversión de las entidades de Capital Riesgo y poniendo en riesgo la continuidad de algunas de ellas, al agotarse los periodos de inversión e incluso de vida de los fondos a su cargo. Por el momento, sigue siendo mayoritaria la visión de los encuestados que piensan que la captación de nuevos fondos permanecerá igual en 2014. Sin embargo, al menos un 38,3% de los directivos consultados sí espera una mejoría. 20% La mejora de la imagen de España en el exterior, unida a las expectativas creadas por el fondo de fondos Fond-ICO Global, podrían explicar que el 46,7% de los encuestados manifieste que las nuevas aportaciones serán el resultado de una combinación de fuentes nacionales e internacionales. También destaca que un 31,7% de los directivos consultados opina que la procedencia será principalmente internacional, cuando hace poco más de un año la atracción de recursos del exterior era una tarea complicada. 38,3% 31,7 % LOS DIRECTIVOS QUE OPINAN QUE LA ATRACCIÓN DE RECURSOS SERÁ INTERNACIONAL EVOLUCIÓN DE LA CAPTACIÓN DE FONDOS DE CAPITAL RIESGO EN 2014 41,7% MEJOR 46,7% 31,7% IGUAL PEOR PROCEDENCIA DE LOS NUEVOS FONDOS A CAPTAR EN 2014 21,7% INTERNACIONAL NACIONAL AMBAS | 21 | D PERSPECTIVAS DE LOS OPERADORES DE CAPITAL RIESGO 58,3 % CONSIDERAN EL TRACK RECORD COMO EL FACTOR MÁS IMPORTANTE Precisando más el tipo de inversores que aportarían recursos en 2014, dos categorías son elegidas en primer lugar por los profesionales del sector: los inversores públicos nacionales y los inversores institucionales nacionales, que conjuntamente representan el 46,7% de los encuestados. En lo referente a los inversores públicos, la elección puede explicarse por la creación del fondo de fondos del ICO, aunque históricamente su compromiso ha sido exiguo. Además de los aspectos de tipo macroeconómico, que pueden condicionar el compromiso de cualquier inversor, la captación efectiva dependería de la capacidad de los gestores para atraerlos a los nuevos fondos. En este apartado, las rentabilidades históricas o track record es considerado por el 58,3% de los profesionales consultados como el factor más importante. El segundo es la calidad de los equipos gestores. PRINCIPALES APORTANTES DE FONDOS EN 2014 OTROS FAMILY OFFICES INVERSORES PÚBLICOS FONDOS SOBERANOS INV. INST. INTERNACIONAC. INV. INST. NACIONALES 0% 10% 20% 30% 0% 20% 40% 60% CRITERIO MÁS IMPORTANTE DE LOS INVERSORES PARA ELEGIR EN QUÉ FONDO INVERTIR CARTERA ESTRATEGIA DE INVERSIÓN CALIDAD DEL EQUIPO RENTABILIDADES HISTÓRICAS | 22 | PERSPECTIVAS DEL CAPITAL RIESGO EN ESPAÑA — ACTIVIDAD INVERSORA EN 2014 A pesar de la incertidumbre que todavía afecta a la economía española y al sector, la mayoría de los encuestados confía en el aumento de la actividad inversora en 2014, tanto en volumen (58,3%) como en número de operaciones (50%). Destaca el porcentaje de los que apuestan por un aumento de las inversiones superando al de los que confían por un aumento de la capacidad para captar nuevos recursos en 2014 (38,3%). La explicación a esta aparente contradicción se podría encontrar en la creciente actividad inversora de inversores internacionales que no habían apostado por España hasta ahora, y que han protagonizado operaciones en el pasado reciente y también actualmente. TENDENCIA DE LAS INVERSIONES DE VENTURE CAPITAL EN 2014 5% 58,3% 8,3% NÚMERO DE INVERSIONES 36,7% 50% VOLUMEN 41,7% AUMENTO Los inversores internacionales están cada vez más contribuyendo al desarrollo del segmento de Venture Capital mediante inversiones de tamaño considerable en compañías apoyadas anteriormente por business angels y por entidades de Capital Riesgo especializadas en etapas iniciales. Las principales causas de este fenómeno, en opinión de los directivos encuestados, son la existencia de negocios interesantes (35,7%), más sostenibles tras CIFRAS SIMILARES DISMINUCIÓN los cambios estructurales de los últimos años, y los precios atractivos (33,9%), sin olvidar la existencia de equipos directivos competentes, en tercer lugar. Las áreas de mayor interés para los inversores de Venture Capital se distribuyen de forma equilibrada en cinco categorías, destacando especialmente Biotecnología (28,1%) e Internet (22,8%). | 23 | D PERSPECTIVAS DE LOS OPERADORES DE CAPITAL RIESGO PRINCIPAL RAZÓN DE LOS INVERSORES INTERNACIONALES PARA INVERTIR EN ESPAÑA OTROS RELACIONES CON LATINOAMÉRICA EQUIPOS GESTORES PREPARADOS NEGOCIOS INTERESANTES PRECIOS ATRACTIVOS 0% 20% 40% ÁREAS DEL SECTOR TECNOLÓGICO CON MAYOR INTERÉS OTROS SOFTWARE CLEANTECH BIOTECNOLOGÍA MOVILIDAD INTERNET 0% | 24 | 10% 20% 30% PERSPECTIVAS DEL CAPITAL RIESGO EN ESPAÑA — GESTIÓN DE LA CARTERA El Capital Riesgo es considerado como algo más que la mera inyección de recursos en una empresa en proceso de arranque o expansión. Además de esta inversión financiera, el 35,7% de los encuestados considera que el apoyo en la gestión sería la principal contribución realizada por el inversor en la empresa participada. Otras contribuciones serían el apoyo a la internacionalización de la empresa y la ayuda para conseguir financiación bancaria, elegidos por el 23,2% y el 21,4% de los directivos consultados, respectivamente. En relación a los aspectos críticos en la gestión de la cartera de participadas, se pone de manifiesto un reparto equilibrado entre dos áreas: desarrollo de negocio y gestión de tesorería. Ambas son elegidas por la mayoría de los participantes de la encuesta (ver información detallada en el anexo). 35,7 % EL PORCENTAJE QUE CONSIDERA EL APOYO EN LA GESTION COMO LA PRINCIPAL CONTRIBUCIÓN DEL INVERSOR VALORACIÓN DE LA APORTACIÓN DE LOS GESTORES DE CAPITAL RIESGO A SUS EMPRESAS PARTICIPADAS, ADEMÁS DE LA FINANCIACIÓN ATRAER CLIENTES AYUDA INTERNACIONALIZACIÓN ACCESO A BANCOS DEFINICIÓN ORGANIGRAMA APOYO GESTIÓN 0% 10% 20% 30% 40% — ACTIVIDAD DESINVERSORA EN 2014 Todavía no somos un país en el que las multinacionales piensan inmediatamente en start ups nacionales a la hora de buscar adquisiciones, razón que puede explicar que más de la mitad de los encuestados prevén que las desinversiones seguirán una pauta similar a la observada en los últimos años. No obstante, empieza a haber cada vez más ejemplos de inversiones de Venture Capitalist extranjeros en start ups españolas, lo que probablemente influya en que cerca del 40% de los profesionales se muestre más optimista y sí considere que pueda registrarse un incremento de la actividad desinversora en los próximos meses. | 25 | D PERSPECTIVAS DE LOS OPERADORES DE CAPITAL RIESGO TENDENCIA DE LAS DESINVERSIONES DE VENTURE CAPITAL EN 2014 6,7% 43,3% 6,7% NÚMERO DE DESINVERSIONES VOLUMEN 50% AUMENTO CIFRAS SIMILARES 55% DISMINUCIÓN La difícil situación de muchas empresas españolas, derivada de la crisis económicofinanciera que nos rodea, ha supuesto que los inversores se vean obligados a retrasar la salida de sus empresas participadas con mayores posibilidades de revalorización y en las cuales han tenido que adoptar estrategias de internacionalización para poder continuar con un crecimiento que en el ámbito nacional no era posible. Las expectativas de mejora generalizada en la situación macroeconómica podrían explicar que el 58,3% de los profesionales encuestados anticipa una mayor probabilidad en la salida de las participaciones más antiguas. VALORACIÓN DE LA POSIBILIDAD DE VENDER LAS PARTICIPACIONES MÁS ANTIGUAS EN 2014 25% 16,7% SI | 26 | NO NS/NC 38,3% 58,3% PERSPECTIVAS DEL CAPITAL RIESGO EN ESPAÑA En línea con lo anterior, el 48,3% de los profesionales de las entidades de Capital Riesgo estima que el ritmo de rotación de la cartera, que se vio ralentizado en el periodo 2010-2013 por la ausencia de financiación para 11,7% 40% los compradores y por el empeoramiento de los resultados de las empresas, con el consiguiente reflejo en las valoraciones, será más fluido en 2014. 48,3% RITMO DE ROTACIÓN DE LA CARTERA EN 2014 CON RESPECTO AL PERIODO 2010-2013 MÁS FLUIDO SIMILAR MÁS LENTO | 27 | E ANEXO ANEXO CUADROS DEL SEGMENTO DE PRIVATE EQUITY DESGLOSE DE RESPUESTAS POR TIPO DE INVERSOR N % Capital Expansión 14 23,7 Operaciones medianas (€10 a €100m) 34 57,6 Operaciones grandes (>€100m) 11 18,6 Total PE 59 100,0 ¿CÓMO PREVÉ QUE SERÁ EL ACCESO A LA FINANCIACIÓN BANCARIA EN 2014 RESPECTO A EJERCICIOS ANTERIORES? N % Primera mitad de 2014 9 15,3 Segunda mitad de 2014 25 42,4 Después de 2014 25 42,4 Total 59 100,0 ¿CUÁL SERÁ LA EVOLUCIÓN DE LA CAPTACIÓN DE FONDOS EN ESPAÑA EN 2014 RESPECTO A AÑOS ANTERIORES? N % N % Mejor 24 40,7 Mejor 27 45,8 Igual 32 54,2 Igual 25 42,4 Peor 3 5,1 Peor 7 11,9 Total 59 100,0 Total 59 100,0 ¿CREE QUE SERÁ BENEFICIOSA PARA EL SECTOR LA CREACIÓN POR PARTE DEL ICO DEL FONDO DE FONDOS FOND-ICO GLOBAL? | 28 | ¿CUÁNDO ESTIMA QUE SE PRODUCIRÁ LA REACTIVACIÓN DEL SECTOR DE CAPITAL RIESGO EN ESPAÑA? ¿CUÁL SERÁ LA ESTIMACIÓN DE PROCEDENCIA DE NUEVOS FONDOS EN 2014 EXCLUYENDO LAS APORTACIONES PÚBLICAS? N % N % Sí 55 93,2 Fundamentalmente internacional 6 10,2 No 4 6,8 Fundamentalmente nacional 31 52,5 Total 59 100,0 Ambas 22 37,3 Total 59 100,0 PERSPECTIVAS DEL CAPITAL RIESGO EN ESPAÑA ¿CUÁL CREE QUE ES EL PRINCIPAL CRITERIO EN EL QUE SE BASA UN INVERSOR A LA HORA DE SELECCIONAR UN FONDO PARA INVERTIR? ¿CUÁLES SERÁN LOS PRINCIPALES INVERSORES EN ESPAÑA EN 2014? N % Inversores institucionales nacionales 14 23,7 Inversores institucionales internacionales 37 62,7 Fondos soberanos 3 5,1 Inversores públicos nacionales 4 6,8 Family offices 1 1,7 Otros 0 0,0 Total 59 100,0 INVERSIONES EN 2014 RESPECTO A EJERCICIOS ANTERIORES ¿CUÁL CREE QUE SERÁ LA TENDENCIA QUE VEREMOS? N % Rentabilidades históricas 44 74,6 Calidad del equipo 6 10,2 Estrategia de inversión 7 11,9 Cartera 1 1,7 Otros 1 1,7 Total 59 100,0 ¿DÓNDE CREE QUE SE CONCENTRARÁN EN 2014 LAS OPORTUNIDADES DE INVERSIÓN PARA EL SECTOR? Número % Volumen % N % Aumento 40 67,8 36 61,0 Cartera industrial del sector financiero 21 35,6 Cifras similares 15 25,4 18 30,5 Disminución 4 6,8 5 8,5 Negocios no estratégicos de grandes corporaciones 18 30,5 Total 59 100,0 59 100,0 Activos o divisiones de negocio de bajo rendimiento 6 10,2 Privatizaciones 1 1,7 Otros 13 22,0 Total 59 100,0 ¿CUÁLES SERÍAN LAS TRES PRINCIPALES RAZONES PARA INVERTIR EN ESPAÑA? Opción 1ª % 2ª % 3ª % Precios atractivos 26 45,6 10 18,9 6 12,0 Negocios interesantes 17 29,8 20 37,7 7 14,0 Equipos gestores preparados 5 8,8 14 26,4 13 26,0 Relaciones estratégicas con Latinoamérica 8 14,0 7 13,2 5 10,0 Casos de éxito pasados 0 0,0 0 0,0 6 12,0 Diversificación 1 1,8 2 3,8 9 18,0 Otros 0 0,0 0 0,0 4 8,0 Total 57 100,0 53 100,0 50 100,0 | 29 | E ANEXO ¿CUÁLES SERÍAN LOS TRES SECTORES DE MAYOR INTERÉS DONDE INVERTIR ACTUALMENTE EN ESPAÑA Opción 1ª % 2ª % 3ª % Sector financiero 3 5,5 3 5,7 1 2,0 Servicios 18 32,7 7 13,2 9 18,0 Salud 9 16,4 12 22,6 8 16,0 Tecnología 5 9,1 9 17,0 7 14,0 Industria 14 25,5 17 32,1 11 22,0 Infraestructuras 2 3,6 1 1,9 2 4,0 Inmobiliario 1 1,8 2 3,8 1 2,0 Consumo 3 5,5 2 3,8 9 18,0 Otros 0 0,0 0 0,0 2 4,0 Total 55 100,0 53 100,0 50 100,0 ¿QUÉ DOS ÁREAS DESTACARÍA COMO MÁS APLICABLES A SU ENTIDAD EN EL APOYO A LA CARTERA DE PARTICIPADAS EN EL ENTORNO ACTUAL? | 30 | Opción 1ª % 2ª % Fortalecimiento de la estructura de capital 14 25,0 2 4,1 Refinanciaciones 2 3,6 9 18,4 Revisión de la estrategia 4 7,1 3 6,1 Apoyo en la gestión 16 28,6 6 12,2 Búsqueda de nuevos mercados 11 19,6 10 20,4 Buy & build 8 14,3 17 34,7 Otros 1 1,8 2 4,1 Total 56 100,0 49 100,0 PERSPECTIVAS DEL CAPITAL RIESGO EN ESPAÑA DESINVERSIONES EN 2014 RESPECTO A EJERCICIOS ANTERIORES: ¿CUÁL CREE QUE SERÁ LA TENDENCIA QUE VEREMOS? Aumento ¿CREE QUE SE PRODUCIRÁ LA VENTA DE ALGUNA/S DE LAS PARTICIPADAS MÁS “ANTIGUAS” DEL PORTFOLIO EN 2014? Número % Volumen % 35 59,3 28 47,5 Cifras similares 22 37,3 27 45,8 Disminución 2 3,4 4 6,8 Total 59 100,0 59 100,0 N % Sí 41 69,5 No 7 11,9 NS/NC 11 18,6 Total 59 100,0 ¿CUÁL CREE QUE SERÁ EL RITMO DE ROTACIÓN DE SU CARTERA EN LOS PRÓXIMOS MESES? N % Más fluido 26 44,1 Similar 27 45,8 Más lento 6 10,2 Total 59 100,0 | 31 | E ANEXO ANEXO CUADROS DEL SEGMENTO DE VENTURE CAPITAL DESGLOSE DE RESPUESTAS POR TIPO DE INVERSOR ¿QUÉ IMPACTO CREE QUE TENDRÁN EN EL SECTOR LOS PLANES DE EMPRENDIMIENTO PUESTOS EN MARCHA POR EL GOBIERNO? N % Semilla 11 18,3 Arranque 33 55,0 Expansión 16 Total VC 60 N % Alto 23 38,3 Bajo 33 55,0 26,7 Nulo 4 6,7 100,0 Total 60 100,0 ¿CÓMO PREVÉ QUE SERÁ EL ACCESO A LA FINANCIACIÓN ¿CUÁL SERÁ LA EVOLUCIÓN DE LA CAPTACIÓN DE FONDOS BANCARIA EN 2014 RESPECTO A EJERCICIOS ANTERIORES? EN ESPAÑA EN 2014 RESPECTO A AÑOS ANTERIORES? N % Mejor 25 42,4 Igual 29 49,2 Peor 5 Total 59 N % Mejor 23 38,3 Igual 25 41,7 8,5 Peor 12 20,0 100,0 Total 60 100,0 ¿CUÁL SERÁ LA ESTIMACIÓN DE PROCEDENCIA DE NUEVOS FONDOS EN 2014 EXCLUYENDO LAS APORTACIONES PÚBLICAS? | 32 | ¿CUÁLES SERÁN LOS PRINCIPALES INVERSORES EN ESPAÑA EN 2014? N % N % Fundamentalmente internacional 19 31,7 Inversores institucionales nacionales 16 27,1 Fundamentalmente nacional 13 21,7 Inversores institucionales internacionales 14 23,7 Ambas 28 46,7 Fondos soberanos 5 8,5 Total 60 100,0 Inversores públicos nacionales 16 27,1 Family offices 7 11,9 Otros 1 1,7 Total 59 100,0 PERSPECTIVAS DEL CAPITAL RIESGO EN ESPAÑA ¿CUÁL CREE QUE ES EL PRINCIPAL CRITERIO EN EL QUE SE BASA UN INVERSOR A LA HORA DE SELECCIONAR UN FONDO PARA INVERTIR? N % Rentabilidades históricas 35 58,3 Calidad del equipo 15 25,0 Estrategia de inversión 8 13,3 Cartera 2 3,3 Otros 0 0,0 Total 60 100,0 INVERSIONES EN 2014 RESPECTO A EJERCICIOS ANTERIORES ¿CUÁL CREE QUE SERÁ LA TENDENCIA QUE VEREMOS? Número % Volumen % Aumento 35 58,3 30 50,0 Cifras similares 22 36,7 25 41,7 Disminución 3 5,0 5 8,3 Total 60 100,0 60 100,0 ¿CUÁLES SERÍAN LAS TRES PRINCIPALES RAZONES PARA INVERTIR EN ESPAÑA? Opción 1ª % 2ª % 3ª % Precios atractivos 19 33,9 18 33,3 8 15,1 Negocios interesantes 20 35,7 12 22,2 6 11,3 Equipos gestores preparados 10 17,9 14 25,9 12 22,6 Relaciones estratégicas con Latinoamérica 4 7,1 6 11,1 10 18,9 Casos de éxito pasados 1 1,8 1 1,9 2 3,8 Diversificación 1 1,8 3 5,6 11 20,8 Otros 1 1,8 0 0,0 4 7,5 Total 56 100,0 54 100,0 53 100,0 % 3ª % ¿CUÁLES SERÍAN LAS TRES ÁREAS DEL SECTOR DE LA TECNOLOGÍA DE MAYOR INTERÉS DONDE INVERTIR ACTUALMENTE EN ESPAÑA? Opción 1ª % 2ª Internet 13 22,8 5 9,4 8 15,4 Movilidad 11 19,3 18 34,0 7 13,5 Biotecnología 16 28,1 8 15,1 6 11,5 Energías limpias, agua y residuos (cleantech) 9 15,8 7 13,2 9 17,3 Software 7 12,3 11 20,8 15 28,8 Otros 1 1,8 4 7,5 7 13,5 Total 57 100,0 53 100,0 52 100,0 | 33 | E ANEXO ¿QUÉ ES LO QUE MÁS VALORA LA EMPRESA PARTICIPADA DE SU ENTIDAD, ADEMÁS DE LA INYECCIÓN DE DINERO? Opción 1ª % 2ª % 3ª % Asesoramiento en problemas puntuales de gestión 20 35,7 7 13,2 14 28,6 Ayuda en la definición del organigrama e identificación de directivos clave 2 3,6 6 11,3 6 12,2 Apoyo para obtener financiación bancaria 12 21,4 19 35,8 7 14,3 Apoyo para internacionalizar la empresa 13 23,2 15 28,3 9 18,4 Ayuda para mejorar el trato de proveedores 0 0,0 0 0,0 1 2,0 Ayuda para atraer nuevos clientes 9 16,1 6 11,3 12 24,5 Total 56 100,0 53 100,0 49 100,0 ¿QUÉ DOS ÁREAS CONSIDERA CRÍTICAS EN LA GESTIÓN DEL PORTFOLIO EN EL CONTEXTO ACTUAL? | 34 | Opción 1ª % 2ª % Desarrollo de Negocio 26 47,3 18 32,7 Tesorería 26 47,3 18 32,7 Operaciones y eficiencia 2 3,6 12 21,8 Organización y RRHH 0 0,0 3 5,5 Sistemas de información 0 0,0 4 7,3 Otros 1 1,8 0 0,0 Total 55 100,0 55 100,0 PERSPECTIVAS DEL CAPITAL RIESGO EN ESPAÑA DESINVERSIONES EN 2014 RESPECTO A EJERCICIOS ANTERIORES: ¿CUÁL CREE QUE SERÁ LA TENDENCIA QUE VEREMOS? Aumento ¿CREE QUE SE PRODUCIRÁ LA VENTA DE ALGUNA/S DE LAS PARTICIPADAS MÁS “ANTIGUAS” DEL PORTFOLIO EN 2014? Número % Volumen % 26 43,3 23 38,3 Cifras similares 30 50,0 33 55,0 Disminución 4 6,7 4 6,7 Total 60 100,0 60 100,0 N % Sí 35 58,3 No 10 16,7 NS/NC 15 25,0 Total 60 100,0 ¿CUÁL CREE QUE SERÁ EL RITMO DE ROTACIÓN DE SU CARTERA EN LOS PRÓXIMOS MESES? N % Más fluido 29 48,3 Similar 24 40,0 Más lento 7 11,7 Total 60 100,0 | 35 | F ENTIDADES PARTICIPANTES ENTIDADES PARTICIPANTES PRIVATE EQUITY Queremos agradecer a las entidades siguientes su colaboración en esta consulta: 3i Europe plc Liberbank Advent International M Capital Altamar Magnum Capital Arcano Capital MCH Private Equity Artá Capital Miura Private Equity Baring Private Equity Partners N+1 Mercapital Blacader SCR Oquendo Capital Blackstone Portobello Capital Bridgepoint ProA Capital Cantabria Capital, SGECR,SA Realza Capital Capital Alianza Sepides Gestión Cinven Sherpa Cofides Suma Capital Corpfin Capital Talde Gestion SGECR,S.A. Corporción Empresarial de Extremadura The Riverside Company Diana Capital Espiga Capital Hiperion Capital KKR | 36 | Torreal SCR SA Valanza SGECR Valcapital Vista Capital PERSPECTIVAS DEL CAPITAL RIESGO EN ESPAÑA VENTURE CAPITAL Active Venture Partners Enisa Sociedad de Desarrollo de Navarra, S.L. Adara Faraday Venture Partners Sodeco Ade Gestión Sodical SGECR, S.A. Gestión de Capital Riesgo del País Vasco, SGECR, SA Sodicaman Ambar Venture Capital AXIS Participaciones Empresariales Axon Partners Group Banesto Enisa Sepi Desarrollo F.C.R. Highgrowth ICF Capital Innova 31 Soria Futuro Start Up Capital Navarra Suanfarma Biotech SEGCR Talde Gestion SGECR,S.A. Bankinter Capital Riesgo SGECR Inversión y Gestión de Capital Riesgo de Andalucía Bullnet Capital Kibo Ventures Uninvest SGECR SA Cabiedes&Partners Mobius Unirisco Galicia SCR Caixa Capital Risc Mola.com UPcapital Caja de Burgos EFC Najeti Capital SA Wayra CDTI Nauta Capital Ysios Capital Clave Mayor, S.A., SGECR Neotec Capital Riesgo CMC XXI Next Capital Partners SGECR,SA CRB Inverbio Plug and Play Spain DaD - Digital Assets Deployment SL Repsol Energy Ventures Demeter Riva y García Gestión, S.G.E.C.R Egauss Business Holding I+T Sadim Inversiones Eland Private Equity, SGECR, SA Seaya Ventures Torsa Capital | 37 | G ELABORADO POR ELABORADO POR Queremos agradecer a la Asociación Española de Entidades de Capital Riesgo (ASCRI) y a todos sus socios su colaboración en la elaboración de este informe, así como a José Martí Pellón, Profesor Director del Departamento de Economía Financiera y Contabilidad III de la UCM, por su dirección de este informe. Fernando García Ferrer Socio responsable de Private Equity de KPMG en España fgarciaferr@kpmg.es Beatriz González García-Marqués Senior Manager de Private Equity de KPMG en España beagonzalez@kpmg.es Marta Turégano Martínez Manager Marketing y Comunicación mturegano@kpmg.es | 38 | PERSPECTIVAS DEL CAPITAL RIESGO EN ESPAÑA | 39 | La información aquí contenida es de carácter general y no va dirigida a facilitar los datos o circunstancias concretas de personas o entidades. Si bien procuramos que la información que ofrecemos sea exacta y actual, no podemos garantizar que siga siéndolo en el futuro o en el momento en que se tenga acceso a la misma. Por tal motivo, cualquier iniciativa que pueda tomarse utilizando tal información como referencia, debe ir precedida de una exhaustiva verificación de su realidad y exactitud, así como del pertinente asesoramiento profesional. © 2013 KPMG, S.A., sociedad anónima española, es una filial de KPMG Europe LLP y firma miembro de la red KPMG de firmas independientes afiliadas a KPMG International Cooperative (“KPMG International”), sociedad suiza. Todos los derechos reservados. KPMG, el logotipo de KPMG y “cutting through complexity” son marcas registradas o comerciales de KPMG International. La información aquí contenida es de carácter general y no va dirigida a facilitar los datos o circunstancias concretas de personas o entidades. Si bien procuramos que la información que ofrecemos sea exacta y actual, no podemos garantizar que siga siéndolo en el futuro o en el momento en que se tenga acceso a la misma. Por tal motivo, cualquier iniciativa que pueda tomarse utilizando tal información como referencia, debe ir precedida de una exhaustiva verificación de su realidad y exactitud, así como del pertinente asesoramiento profesional. © 2013 KPMG, S.A., sociedad anónima española, es una filial de KPMG Europe LLP y firma miembro de la red KPMG de firmas independientes afiliadas a KPMG International Cooperative (“KPMG International”), sociedad suiza. Todos los derechos reservados. KPMG, el logotipo de KPMG y “cutting through complexity” son marcas registradas o comerciales de KPMG International.