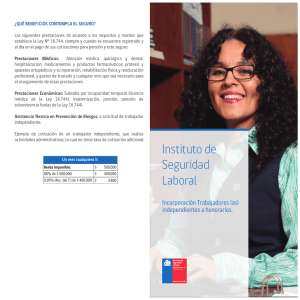

Trabajadores independientes que no perciben rentas gravadas por

Anuncio