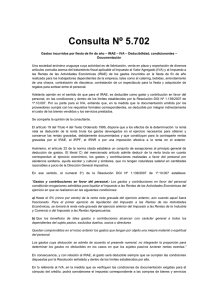

esquema comparativo de tributacion a las rentas en uruguay

Anuncio

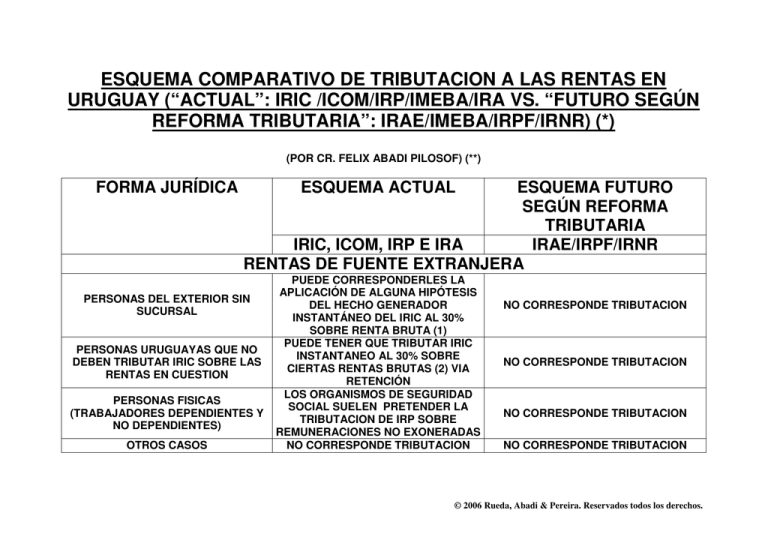

ESQUEMA COMPARATIVO DE TRIBUTACION A LAS RENTAS EN URUGUAY (“ACTUAL”: IRIC /ICOM/IRP/IMEBA/IRA VS. “FUTURO SEGÚN REFORMA TRIBUTARIA”: IRAE/IMEBA/IRPF/IRNR) (*) (POR CR. FELIX ABADI PILOSOF) (**) FORMA JURÍDICA ESQUEMA FUTURO SEGÚN REFORMA TRIBUTARIA IRIC, ICOM, IRP E IRA IRAE/IRPF/IRNR RENTAS DE FUENTE EXTRANJERA PERSONAS DEL EXTERIOR SIN SUCURSAL PERSONAS URUGUAYAS QUE NO DEBEN TRIBUTAR IRIC SOBRE LAS RENTAS EN CUESTION PERSONAS FISICAS (TRABAJADORES DEPENDIENTES Y NO DEPENDIENTES) OTROS CASOS ESQUEMA ACTUAL PUEDE CORRESPONDERLES LA APLICACIÓN DE ALGUNA HIPÓTESIS DEL HECHO GENERADOR INSTANTÁNEO DEL IRIC AL 30% SOBRE RENTA BRUTA (1) PUEDE TENER QUE TRIBUTAR IRIC INSTANTANEO AL 30% SOBRE CIERTAS RENTAS BRUTAS (2) VIA RETENCIÓN LOS ORGANISMOS DE SEGURIDAD SOCIAL SUELEN PRETENDER LA TRIBUTACION DE IRP SOBRE REMUNERACIONES NO EXONERADAS NO CORRESPONDE TRIBUTACION NO CORRESPONDE TRIBUTACION NO CORRESPONDE TRIBUTACION NO CORRESPONDE TRIBUTACION NO CORRESPONDE TRIBUTACION © 2006 Rueda, Abadi & Pereira. Reservados todos los derechos. RENTAS DE FUENTE URUGUAYA DERIVADAS DE LA COMBINACION DE CAPITAL Y TRABAJO SIN ESTABLECIMIENTO CORRESPONDE RETENCIÓN DEL IRIC TRIBUTAN IRNR AL 10% SOBRE RENTA PERSONAS PERMANENTE BRUTA VIA RETENCION (5) AL 30% (MÁS EVENTUAL TASA DEL COMPLEMENTARIA) SOBRE EL 30% EXTERIOR (SALVO CIERTAS RENTAS CON ESTABLECIMIENTO TRIBUTAN IRAE AL 25% SOBRE RENTA SIN INTERNACIONALES EN LAS QUE SE PERMANENTE NETA (5) SUCURSAL PREVEA REGIMENES ESPECIALES) DE LA RENTA BRUTA GENERADA SI BIEN LA DGI EN CONSULTA Nº GRUPOS DE INTERÉS ECONÓMICO 3.432 LOS CONSIDERÓ COMO TRIBUTAN IRAE AL 25% SOBRE RENTA (LEY 16.060) CONTRIBUYENTES DEL IRIC, LA LEY NETA (5) NO LOS MENCIONA COMO TALES EN CONSULTA Nº 3.097 LA DGI SE PRONUNCIO POR IMPUTAR SUS CONSORCIOS (LEY 16.060) RENTAS A LOS CONSORCISTAS EN NO SE DISPONE NADA AL RESPECTO VIRTUD DEL PRINCIPIO DE LA REALIDAD ECONOMICA PUEDEN OPTAR POR TRIBUTAR IRAE AL 25% DE LA RENTA NETA O DEJAR ASOCIACIONES AGRARIAS, EL PRINCIPAL DE IMEBA COMO PAGO SOCIEDADES AGRARIAS Y PUEDEN OPTAR POR TRIBUTAR IRA DEFINITIVO, SALVO QUE SE TRATE DE SOCIEDADES CIVILES CON OBJETO AL 30% DE LA RENTA NETA O DEJAR VENTA DE BIENES AGROPECUARIOS AGRARIO EL PRINCIPAL DE IMEBA COMO PAGO NO GRAVADOS POR IMEBA Y/O QUE EL (RENTAS AGROPECUARIAS Y DEFINITIVO INGRESO SUPERE DETERMINADO ASIMILADAS) TOPE EN CUYO CASO DEBEN TRIBUTAR PRECEPTIVAMENTE IRAE (7) © 2006 Rueda, Abadi & Pereira. Reservados todos los derechos. SA, SOCIEDADES COMANDITAS POR ACCIONES, ENTES AUTÓNOMOS Y SERVICIOS DESCENTRALIZADOS, FIDEICOMISOS (SALVO LOS DE GARANTÍA), FONDOS DE INVERSION CERRADOS DE CREDITO (FICC) TRIBUTAN IRAE AL 25% SOBRE RENTA TRIBUTAN IRIC AL 30% SOBRE NETA (5) RENTA NETA NO AGROPECUARIA Y AGROINDUSTRIAL FISCAL (EN SU LUGAR TRIBUTAN 9% SOBRE OTRAS SOCIEDADES COMERCIALES COMISIONES SI ES ÚNICO INGRESO TRIBUTAN IRAE AL 25% SOBRE RENTA REGULADAS POR LA LEY 16.060 CON O, PRINCIPAL Y HABITUAL SI NO ES NETA NO AGROPECUARIA; RENTAS EL ÚNICO INGRESO); RENTAS EXCEPCIÓN DE LAS DE HECHO (V. AGROPECUARIAS: PUEDEN OPTAR AGROPECUARIAS (Y ASIMILADAS) GR. SRL) POR TRIBUTAR IRAE AL 25% DE LA FUERA DEL REGIMEN DE RENTA NETA O DEJAR EL PRINCIPAL AGROINDUSTRIAS FISCALES, DE IMEBA COMO PAGO DEFINITIVO, PUEDEN OPTAR POR TRIBUTAR IRA SALVO QUE SE TRATE DE VENTA DE OTROS CASOS (V. GR. PERSONAS AL 30% DE LA RENTA NETA O DEJAR BIENES AGROPECUARIOS NO FÍSICAS RESIDENTES (8) POR EL PRINCIPAL DE IMEBA COMO PAGO GRAVADOS POR IMEBA Y/O QUE EL RENTAS EMPRESARIALES) DEFINITIVO INGRESO SUPERE DETERMINADO TOPE EN CUYO CASO DEBEN TRIBUTAR PRECEPCTIVAMENTE IRAE (5) (6) (7) RENTAS DE FUENTE URUGUAYA PURAS DE TRABAJO O CAPITAL SA, SOC. EN COMANDITA POR ACCIONES, SUCURSALES, EA, SD, FONDOS DE INVERSION CERRADOS DE CREDITOS, FIDEICOMISOS FINANCIEROS DE CREDITOS HOMOGENEOS TRIBUTAN IRIC AL 30% SOBRE RENTA NETA (EN SU LUGAR TRIBUTAN 9% SOBRE COMISIONES SI ES ÚNICO INGRESO O, PRINCIPAL Y HABITUAL SI NO ES EL ÚNICO TRIBUTAN IRAE AL 25% SOBRE RENTA INGRESO) E IRA AL 30% SOBRE NETA RENTA NETA SOBRE ARREDAMIENTOS RURALES Y SIMILARES, SIEMPRE QUE EL CONTRIBUYENTE HAYA OPTADO POR TRIBUTAR ESTE IMPUESTO © 2006 Rueda, Abadi & Pereira. Reservados todos los derechos. RENTAS DE TRABAJO: TRIBUTAN UNICAMENTE 9% DE ICOM SOBRE COMISIONES RENTA DE CAPITAL: PUEDE OTRAS SOCIEDADES COMERCIALES CORRESPONDERLES TRIBUTAR IRIC REGULADAS POR LA LEY 16.060 CON INSTANTANEO AL 30% SOBRE TRIBUTAN IRAE AL 25% SOBRE RENTA EXCEPCIÓN DE LAS DE HECHO (V. CIERTAS RENTAS BRUTAS (2) VIA NETA GR. SRL) RETENCIÓN E IRA AL 30% SOBRE RENTA NETA SOBRE ARREDAMIENTOS RURALES Y SIMILARES, SIEMPRE QUE EL CONTRIBUYENTE HAYA OPTADO POR TRIBUTAR ESTE IMPUESTO TRIBUTAN EL IRNR AL 10% SOBRE: RENTA BRUTA EN CASO DE RENTAS EMPRESARIALES Y DE TRABAJO, Y SOBRE RENTA BRUTA CON CIERTAS DEDUCCIONES EN CASO DE RENTAS SOLO PUEDE CORRESPONDERLES DE CAPITAL (RENDIMIENTO E PERSONAS LA APLICACIÓN DE ALGUNA SIN ESTABLECIMIENTO DEL HIPÓTESIS DEL HECHO GENERADOR INCREMENTOS); CIERTAS RENTAS DE PERMANENTE INSTANTÁNEO DEL IRIC AL 30% CAPITAL ESTAN EXONERADAS EXTERIOR (DIVIDENDOS, RENTA POR SOBRE RENTA BRUTA (1) O SIN SUCURSAL ENAJENACIÓN ACCIONES AL RETENCIÓN DEL 9% POR ICOM PORTADOR, INTS. DEUDA PÚBLICA, SOBRE COMISIONES ETC.) Y CIERTOS INTERESES TIENEN TASA DIFERENCIAL DEL 3 Ó 5% CON ESTABLECIMIENTO TRIBUTAN IRAE AL 25% SOBRE RENTA PERMANENTE NETA © 2006 Rueda, Abadi & Pereira. Reservados todos los derechos. ASOCIACIONES AGRARIAS, SOCIEDADES AGRARIAS Y SOCIEDADES CIVILES CON OBJETO AGRARIO RENTA DE CAPITAL: PUEDE CORRESPONDERLES TRIBUTAR IRIC INSTANTANEO AL 30% SOBRE CIERTAS RENTAS BRUTAS (2) VIA RETENCIÓN E IRA AL 30% SOBRE RENTA NETA SOBRE ARREDAMIENTOS RURALES Y SIMILARES, SIEMPRE QUE EL CONTRIBUYENTE HAYA OPTADO POR TRIBUTAN IRAE AL 25% SOBRE RENTA TRIBUTAR ESTE IMPUESTO NETA RENTAS PURAS DE TRABAJO: TRIBUTAN IRA AL 30% SOBRE RENTA NETA SI ESTAN VINCULADAS AL OBJETO AGROPECUARIO, SIEMPRE QUE EL CONTRIBUYENTE HAYA OPTADO POR TRIBUTAR ESTE IMPUESTO © 2006 Rueda, Abadi & Pereira. Reservados todos los derechos. RENTAS DE TRABAJO: SI SUPERAN DETERMINADO MONTO DE RENTAS TRIBUTAN IRAE AL 25% SOBRE RENTA NETA; EN CASO CONTRARIO PUEDEN OPTAR ENTRE TRIBUTAR IRAE AL 25% SOBRE RENTA NETA O IRPF DISTRIBUYENDO EL 70% DE LA RENTA BRUTA MENOS INCOBRABLES ENTRE LOS TITULARES (P.F.) SOC. DE HECHO, SOC. CIVILES (NO AGROPECUARIAS), PERSONAS FISICAS RESIDENTES (8) (INCLUIDOS PROFESIONALES UNIVERSITARIOS - POR RENTAS NO DERIVADAS DE SU ROL DE TRABAJADORES) Y CONDOMINIOS RENTAS DE TRABAJO: TRIBUTAN 9% DE ICOM SOBRE COMISIONES RENTAS DE CAPITAL: PUEDEN OPTAR ENTRE TRIBUTAR IRAE AL 25% SOBRE RENTA NETA O IRPF EN CATEGORIA RENTA DE CAPITAL: SOLO PUEDE CAPITAL AL 10% DISTRIBUYENDO EL CORRESPONDERLES TRIBUTAR IRIC RENDIMIENTO INMOBILIARIO (NETO DE INSTANTANEO SOBRE CIERTAS INCOBRABLES Y CIERTOS GASTOS), RENTAS (2) VIA RETENCION RENDIMIENTO MOBILIARIO E INCREMENTOS PATRIMONIALES ENTRE LOS TITULARES (P.F.) EN IRPF, CIERTAS RENTAS DE CAPITAL ESTAN EXONERADAS (DIVIDENDOS, RENTA POR ENAJENACIÓN ACCIONES AL PORTADOR, INTS. DEUDA PÚBLICA, ETC.) Y CIERTOS INTERESES TIENEN TASA DIFERENCIAL DEL 3 Ó 5% © 2006 Rueda, Abadi & Pereira. Reservados todos los derechos. DEPENDIENTES: TRIBUTARAN IRPF EN CATEGORÍA TRABAJO SOBRE MONTO DE “RETRIBUCIONES” NOMINALES (9) PERSONAS FISICAS RESIDENTES (8) TRIBUTAN IRP SOBRE SALARIO REAL (TRABAJADORES DEPENDIENTES Y (DEPENDIENTES) O, REAL O FICTO NO DEPENDIENTES) (NO DEPENDIENTES) NO DEPENDIENTES: PARECERIA QUE TRIBUTAN IRPF EN CATEGORÍA TRABAJO SIEMPRE QUE SUS REMUNERACIONES SEAN DEDUCIBLES EN EL IRAE DE LAS EMPRESAS DE QUE SEAN TITULARES (9) PERSONAS FISICAS RESIDENTES TRIBUTAN IRP SOBRE JUBILACIONES TRIBUTAN IRPF EN CATEGORIA (RENTAS POR JUBILACIONES, Y PENSIONES SERVIDAS POR TRABAJO SI SON SERVIDAS POR EL PENSIONES Y DE “SIMILAR INSTITUCIONES URUGUAYAS, BPS, CJPP, CJPM, CPJB, CJPPU, CNJP, NATURALEZA”) ESTATALES Y NO ESTATALES DE LA Y POR CUALQUIER OTRA ENTIDAD SEGURIDAD SOCIAL RESIDENTE EN LA REPÚBLICA, PÚBLICA O PRIVADA, QUE OTORGUE PRESTACIONES DE SIMILAR NATURALEZA, Y SOLO SI SON GENERADAS EN APORTES REALIZADOS A INSTITUCIONES DE PREVISIÓN SOCIAL RESIDENTES (9) TRIBUTAN IRIC AL 30% SOBRE RENTA NETA (EN SU LUGAR FONDOS DE INVERSIÓN CERRADO TRIBUTAN 9% SOBRE COMISIONES SI TRIBUTAN IRAE AL 25% SOBRE RENTA DE CRÉDITO ES ÚNICO INGRESO O, PRINCIPAL Y NETA HABITUAL SI NO ES EL ÚNICO INGRESO) LAS RENTAS SE IMPUTAN AL SOLO TRIBUTAN 9% SOBRE FIDEICOMISOS DE GARANTÍA FIDEICOMITENTE QUE APLICARÁ EL COMISIONES E IRIC INSTANTANEO AL TRATAMIENTO CORRESPONDIENTE 30% SOBRE CIERTAS RENTAS BRUTAS (2) VIA RETENCIÓN TRIBUTAN IRAE AL 25% SOBRE RENTA FIDEICOMISOS DE ADMINISTRACIÓN NETA FIDEICOMISOS FINANCIEROS DE TRIBUTAN IRAE AL 25% SOBRE RENTA CREDITOS NO HOMOGENEOS NETA © 2006 Rueda, Abadi & Pereira. Reservados todos los derechos. GRUPOS DE INTERES ECONÓMICO NO TRIBUTARIAN (4) (*) ESTE ESQUEMA PRESCINDE DE CONSIDERAR LAS EXONERACIONES SUBJETIVAS U OBJETIVAS PREVISTAS EN LAS RESPECTIVAS NORMATIVAS DE LOS IMPUESTOS EN CUESTION. ASIMISMO SE PRESCINDE DE CONSIDERAR A LOS CONTRIBUYENTES DE PEQUEÑA DIMENSIÓN ECONOMICA (MONOTRIBUTISTAS, MICROEMPRESAS Y PEQUEÑAS EMPRESAS). LOS IMPUESTOS EN ÉL MENCIONADOS SON LOS SIGUIENTES: IRIC: IMPUESTO A LAS RENTAS DE LA INDUSTRIA Y COMERCIO ICOM:IMPUETO A LAS COMISIONES IRP: IMPUETO A LAS RETRIBUCIONES PERSONALES IMEBA: IMPUESTO A LA ENAJENACIÓN DE BIENES AGROPECUARIOS IRA: IMPUESTO A LAS RENTAS AGROPECUARIAS IRAE: IMPUESTO A LAS RENTAS DE LAS ACTIVIDADES ECONÓMICAS IRPF: IMPUESTO A LAS RENTAS DE LAS PERSONAS FÍSICAS IRNR: IMPUESTO A LAS RENTAS DE LOS NO RESIDENTES A LOS EFECOS DEL PRESENTE CUADRO SE HA CONSIDERADO EL PROYECTO DE REFORMA TRIBUTARIA QUE FIGURABA AL 21/8/06 EN EL SITIO WEB DEL MINISTERIO DE ECONOMIA Y FINANZAS (1) LOS POSIBLES CASOS DE RETENCIÓN SON LOS SIGUIENTES: A) LAS DERIVADAS DEL ARRENDAMIENTO, USO, CESIÓN DE USO O DE LA ENAJENACIÓN DE MARCAS DE FÁBRICA O DE COMERCIO, DE PATENTES, DE MODELOS INDUSTRIALES O PRIVILEGIOS, DE INFORMACIONES RELATIVAS A EXPERIENCIAS INDUSTRIALES, COMERCIALES O CIENTÍFICAS Y DEL ARRENDAMIENTO, DEL USO, CESIÓN DE USO DE EQUIPOS INDUSTRIALES, COMERCIALES O CIENTÍFICOS, REALIZADOS A SUJETOS PASIVOS DE ESTE IMPUESTO, CUALQUIERA SEA EL DOMICILIO DEL BENEFICIARIO, SALVO CUANDO SE REALICE POR UN CONTRIBUYENTE DE ESTE IMPUESTO DOMICILIADO EN EL PAÍS B) LAS DERIVADAS DEL ARRENDAMIENTO, USO, CESIÓN DE USO O DE LA ENAJENACIÓN DE DERECHOS DE AUTOR SOBRE OBRAS LITERARIAS, ARTÍSTICAS O CIENTÍFICAS REALIZADOS A SUJETOS PASIVOS DE ESTE IMPUESTO POR TITULARES DOMICILIADOS EN EL EXTERIOR © 2006 Rueda, Abadi & Pereira. Reservados todos los derechos. C) LAS DERIVADAS DE REMUNERACIONES DE SERVICIOS TÉCNICOS PRESTADOS A LOS SUJETOS PASIVOS DE ESTE IMPUESTO POR PERSONAS FÍSICAS O JURÍDICAS DOMICILIADAS EN EL EXTERIOR; DICHAS RENTAS ESTARÁN EXENTAS EN EL CASO DE QUE SE HALLEN GRAVADAS EN EL PAÍS DEL DOMICILIO DEL TITULAR Y QUE ESTE NO TENGA CRÉDITO FISCAL EN DICHO PAÍS, POR EL IMPUESTO ABONADO EN EL PAÍS RECEPTOR DEL SERVICIO Y SE ENTIENDE POR REMUNERACIONES DE SERVICIOS TÉCNICOS LAS CANTIDADES DE CUALQUIER CLASE PAGADAS O ACREDITADAS POR SERVICIOS PRESTADOS EN LOS ÁMBITOS DE LA GESTIÓN, TÉCNICA, ADMINISTRACIÓN O ASESORAMIENTO DE TODO TIPO D) UTILIDADES O DIVIDENDOS PAGADOS POR LOS CONTRIBUYENTES DE DICHO IMPUESTO ANUAL A PERSONAS DOMICILIADAS EN EL EXTERIOR SIEMPRE QUE, SIMULTÁNEAMENTE SE VERIFIQUE QUE TALES UTILIDADES O DIVIDENDOS ESTÉN GRAVADOS EN EL PAÍS DEL DOMICILIO DEL BENEFICIARIO, QUE ÉSTE TENGA CRÉDITO FISCAL POR EL IMPUESTO PAGADO EN URUGUAY Y QUE, TRATÁNDOSE DE DIVIDENDOS, DICHO BENEFICIARIO ESTÉ EN CONDICIONES DE HACER USO DEL CRÉDITO FISCAL EN SU PAÍS POR LIQUIDAR GANANCIA FISCAL EN EL MISMO. (2) RENTAS POR ARRENDAMIENTO, USO, CESIÓN DE USO O DE LA ENAJENACIÓN DE MARCAS DE FÁBRICA O DE COMERCIO, DE PATENTES, DE MODELOS INDUSTRIALES O PRIVILEGIOS, DE INFORMACIONES RELATIVAS A EXPERIENCIAS INDUSTRIALES, COMERCIALES O CIENTÍFICAS Y DEL ARRENDAMIENTO, DEL USO, CESIÓN DE USO DE EQUIPOS INDUSTRIALES, COMERCIALES O CIENTÍFICOS (3) DICHOS GRUPOS NI SIQUIERA ESTAN CONSIDERADOS COMO SUJETOS PASIVOS DEL IRIC O IRA ACTUALMENTE PERO LA DGI EN CIERTA CONSULTA LOS CONSIDERÓ COMO CONTRIBUYENTES DEL IRIC, SIN ACLARAR SI EN TAL CASO LOS CONSIDERABA INCLUIDOS O NO, A SU VEZ, EN EL ART. 7 DEL TÍT. 4 DEL TO 96 DEL IRIC (4) EL TEXTO DE REFORMA PROPUESTO PARECE SOLO INCLUIRLOS PARA LAS DENOMINADAS RENTAS EMPRESARIALES DERIVADAS DE LA COMBINACIÓN DE CAPITAL Y TRABAJO (5) EN CIERTAS RENTAS INTERNACIONALES SE ESTABLECE REGIMEN OPTATIVO PARA LA DETERMINACION DE LA MATERIA GRAVADA (6) EL PROTECTO DE RT NO MENCIONA ESPECIFICAMENTE EL CASO DE LAS AGROINDUSTRIAS FISCALES AUNQUE PUEDE ASUMIRSE QUE EN TALES CASOS LA TRIBUTACION DEL IRAE SERÁ PRECEPTIVA © 2006 Rueda, Abadi & Pereira. Reservados todos los derechos. (7) CUANDO SE OPTE POR TRIBUTAR IMEBA POR PARTE DE LOS PRODUCTORES RURALES QUE SEAN SUCESIONES INDIVISAS, CONDOMINIOS, SOCIEDADES CIVILES Y DEMÁS ENTIDADES CON O SIN PERSONERÍA JURÍDICA, SE ATRIBUIRÁN - SEGÚN LAS NORMAS O CONTRATOS APLICABLES A CADA CASO, Y EN SU DEFECTO, EN PARTES IGUALES - A LOS SUCESORES, CONDÓMINOS O SOCIOS, RESPECTIVAMENTE, LOS INGRESOS CUYAS RENTAS NO SE ENCUENTREN GRAVADOS POR DICHO IMPUESTO (V. GR. VENTA DE ACTIVO FIJO AGROPECUARIO) A EFECTOS DE TRIBUTAR IRPF POR PARTE DE LOS MISMOS. (8) LA NORMATIVA DEL IRAE, IRNR E IRPF REITERAN LAS CONDICIONES PARA QUE LA PERSONA FÍSICA SEA CONSIDERADA RESIDENTE A EFECTOS FISCALES (V. GR. QUE LA PERSONA PERMANEZCA MÁS DE 183 DÍAS DURANTE EL AÑO CIVIL EN TERRITORIO URUGUAYO) (9) ESTA CATEGORÍA TRIBUTA SEPARADAMENTE DE LA CATEGORÍA CAPITAL Y LO HACE MEDIANTE UN SISTEMA DE MINIMO NO IMPONIBLE, TASAS PROGRESIONALES DEL 10 AL 25% Y CIERTAS DEDUCCIONES (**) Contador Público. Socio de la Consultora Rueda, Abadi & Pereira (fabadi@rap.com.uy) © 2006 Rueda, Abadi & Pereira. Reservados todos los derechos.