El Impuesto sobre la Renta de las Personas Físicas

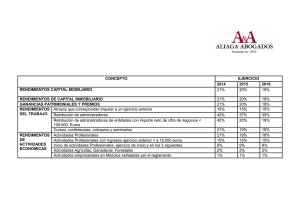

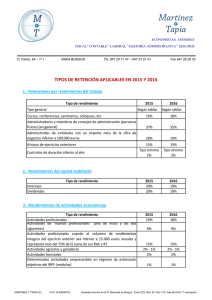

Anuncio

Fiscal Newsletter El Impuesto sobre la Renta de las Personas Físicas .: 02 Introducción e índice .: 06 I. Impuesto sobre la Renta de las Personas Físicas (IRPF) .: 20 II. Impuesto sobre la Renta de No Residentes (IRNR) .: 23 III. Amnistía fiscal para pensiones procedentes del extranjero (Disposición Adicional única) .: 24 IV. Modificación de las definiciones de «paraí­ so fiscal» (Disposición Adicional Primera Ley 36/2006, de 29 de noviembre, de medias para la prevención del fraude fiscal) 2 Fiscal Newsletter Introducción .: La denominada Reforma Fiscal que ha entrado en vigor en 2015 ha pivotado sobre tres modificaciones tributarias. La reforma del Impuesto sobre Sociedades (IS) ha sido la más radical, materializada en la aprobación de una nueva Ley, la Ley 27/2014, y la derogación, por tanto, del anterior texto legal. En nuestra Newsletter del pasado 24 de marzo, publicamos una Monografía del Impuesto sobre Sociedades que contiene un análisis de las principales novedades contenidas en la nueva Ley del IS. Las otras dos grandes modificaciones tributarias han sido la reforma del Impuesto sobre la Renta de las Personas Físicas (IRPF) y la del Impuesto sobre el Valor Añadido (IVA). Ambas se han producido a través de la introducción de modificaciones sustanciales en las respectivas leyes que las regulan. En relación a estas reformas en fechas 21 de octubre y 18 de noviembre de 2014 publicamos sendas Alertas Informativas conteniendo un resumen de las principales modificaciones introducidas cuando los textos legales estaban aún pendientes de aprobación (Proyectos de Ley). El objeto de esta Newsletter es dar continuidad al análisis del paquete de medidas que supone la Reforma Fiscal 2015, incorporando un comentario sobre los principales cambios introducidos por la Ley 26/2014 de 27 de noviembre que modifica la Ley 35/2006 del IRPF y el texto refundido de la Ley del Impuesto sobre la Renta de No Residentes (IRNR), aprobado por Real Decreto Legislativo 5/2004. En breve se completará el análisis de la Reforma Fiscal con la publicación de un documento conteniendo un resumen de las modificaciones habidas en el IVA. En relación a la modificación habida en las Leyes del IRPF y del IRNR, a pesar de que en la Exposición de Motivos de la Ley 26/2014 se indica que con la reforma operada se consigue reducir de forma generalizada la carga impositiva, se suprimen ciertos incentivos fiscales cuya existencia no estaba justificada y se estimula la generación del ahorro a largo plazo, en nuestra opinión el conjunto de las modificaciones introducidas, en muchos supuestos, no supondrá una rebaja de la carga por IRPF especialmente si la comparación se efectúa con al régimen del IRPF anterior a la crisis económica. Determinadas modificaciones introducidas son favorables al contribuyente, tales como la bajada de tipos de gravamen (se recupera parte del incremento de tipos introducido durante el período de crisis), el incremento de los mínimos personales y familiares, la creación de una reducción para trabajadores autónomos de menores recursos, la deducción a favor de familias numerosas y la restitución en la base del ahorro de las ganancias y pérdidas de patrimonio generadas en menos de un año (que desde 2013 venían tributando en la base general). También supone una mejora apreciable la posibilidad de compensar parcialmente rendimientos negativos o positivos de la base del ahorro con ganancias o pérdidas patrimoniales de la misma base, suavizando de esta forma, la regla de compartimentos estancos existente hasta ahora. Sin embargo otras de las modificaciones no serán favorables, de las que destacamos, la limitación de la exención por las indemnizaciones percibidas por despido a 180.000 euros, la eliminación de la exención por dividendos, la supresión de los coeficientes de actualización en las transmisiones de inmuebles, el establecimiento de una cuantía máxima del valor de transmisión de 400.000 euros para poder aplicar los coeficientes de abatimiento en la transmisión de determinados elementos patrimoniales, la minoración de las aportaciones a planes de pensiones, la supresión de la deducción por alquiler de vivienda, las nuevas reglas de tributación de la reducción de capital y de la distribución de prima de emisión y la creación de un impuesto de salida «exit tax» en caso de residentes que se trasladen fuera de España. En relación a la entrada en vigor de esta reforma, se establecen momentos temporales diferentes, mientras que la limitación a la exención de las indemnizaciones se aplica desde el 29 de noviembre de 2014 con efectos retroactivos a los despidos producidos después de 1 de agosto, la mayoría de las reformas entraron en vigor el 1 de enero de 2015. Sin embargo la reducción de tipos de gravamen de base general y del ahorro se lleva a cabo escalonadamente en los años 2015 y 2016. También se implementa de forma escalonada en los años 2015, 2016, 2017 y 2018 la compensación parcial entre rendimientos y alteraciones patrimoniales de la base del ahorro. Asimismo, existen otras medidas cuya entrada en vigor se pospone, así, las normas relativas a las sociedades civiles que tengan la condición de contribuyentes del Impuesto sobre Sociedades y la nueva regulación del régimen de estimación objetiva no se aplicarán hasta el 1 de enero de 2016, y las normas relativas a la transmisión de derechos de suscripción no se aplicarán hasta el 1 de enero de 2017. No podemos dejar de comentar el régimen extraordinario establecido para regularizar pensiones obtenidas en el 3 Fiscal Newsletter extranjero que no hubieran sido objeto de declaración en IRPF con anterioridad. Se prevé la posibilidad de regularizar estas rentas sin sanciones ni intereses, en una suerte de “amnistía fiscal” del régimen sancionador, hasta el 30 de junio de 2015. Por último, recordemos que el desarrollo reglamentario de las medidas aprobadas se encuentra actualmente en fase de tramitación, salvo la parte correspondiente a las retenciones y pagos a cuenta y a las deducciones por familia numerosa o personas con discapacidad a cargo que fue objeto de desarrollo a través del Real Decreto 1003/20014 de 5 de diciembre, con el objeto de aplicar correctamente a partir de 1 de enero de 2015 las retenciones, ingresos a cuenta y pagos fraccionados de dicho impuesto, así como obtener de forma anticipada las citadas deducciones. Efectuada esta introducción procedemos a analizar a continuación las principales modificaciones habidas en la reforma del IRPF y del IRNR :. 4 Fiscal Newsletter Índice I. IMPUESTO SOBRE LA RENTA DE LAS PERSONAS FÍSICAS (IRPF) 1. Rentas exentas a. Indemnizaciones por despido b. Becas de estudio e investigación c. Rentas derivadas de Planes de Ahorro a largo Plazo d. Exención por dividendos e. Exención aplicable a las aportaciones a patrimonios protegidos 2. Sociedades civiles 3. Imputación temporal 4. Rendimientos del trabajo a. Contribuciones empresariales a contratos de seguro b. Rendimientos de trabajo irregulares c. Gastos deducibles d. Reducción por rendimientos de trabajo e. Rendimientos del trabajo en especie f. Valoración de las rentas en especie 5. Rendimientos del capital inmobiliario 6. Rendimientos del capital mobiliario a. Distribución de la prima de emisión b. Reducción por rendimientos irregulares c. Planes individuales de ahorro sistemático 7. Rendimientos de actividades económicas a. Rendimientos obtenidos por socios de entidades con actividad profesional b. Arrendamiento de inmuebles c. Estimación directa d. Estimación objetiva e. Reducción por rendimientos irregulares f. Reducciones al rendimiento neto 8. Ganancias y pérdidas patrimoniales a. Reducción de capital b. Régimen matrimonial de separación de bienes c. Ganancias patrimoniales en mayores de 65 años d. Derechos de suscripción e. Coeficientes de corrección monetaria f. Coeficientes de abatimiento 9. Integración y compensación de rentas a. Rentas del ahorro b. Integración y compensación de rentas 10.Reducciones en la Base Imponible 5 Fiscal Newsletter 11. Mínimos personales y familiares 12.Tarifa 13.Deducciones a. Deducción por inversión de beneficios b. Deducción por donativos c. Deducción por cuotas y aportaciones a partidos políticos d. Deducción por cuenta ahorro empresa e. Deducción por alquiler de vivienda habitual f. Deducción por obtención de rendimientos del trabajo o de actividades económicas g. Deducción por familias numerosas o personas con discapacidad a cargo h. Pago anticipado de las deducciones 14. Transparencia fiscal internacional 15. Impatriados 16. Ganancias patrimoniales por cambio de residencia 17. Pagos a cuenta a. Retenciones sobre rendimientos del trabajo b. Retenciones sobre rendimientos del capital mobiliario c. Retención sobre rendimientos derivados de actividades económicas d. Retención sobre ganancias patrimoniales e. Retención sobre otras rentas II.IMPUESTO SOBRE LA RENTA DE NO RESIDENTES (IRNR) 1.Exenciones a. Exención b. Exención c. Exención d. Exención e. Exención de ganancias patrimoniales de dividendos por cánones de dividendos por reinversión en vivienda habitual 2. Base imponible a. Obtención de rentas mediante Establecimiento Permanente b. Obtención de rentas sin Establecimiento Permanente 3. Tipos de gravamen 4. Régimen opcional de tributación por IRPF para residentes UE 5. EP: operaciones internas con la casa central III. AMNISTÍA FISCAL PARA PENSIONES PROCEDENTES DEL EXTRANJERO (DISPOSICIÓN ADICIONAL ÚNICA) IV. MODIFICACIÓN DE LAS DEFINICIONES DE «PARAÍSO FISCAL» (DISPOSICIÓN ADICIONAL PRIMERA LEY 36/2006, DE 29 DE NOVIEMBRE, DE MEDIAS PARA LA PREVENCIÓN DEL FRAUDE FISCAL) 6 Fiscal Newsletter I. Impuesto sobre la Renta de las Personas Físicas (IRPF) 1. Rentas exentas a. Indemnizaciones por despido (artículo 7. e) Se establece un nuevo límite exento, el cual opera conjuntamente con los límites ya existentes que se refieren a las cuantías obligatorias establecidas en el Estatuto de los Trabajadores. Las indemnizaciones por despido o cese del trabajador estarán exentas hasta el límite de 180.000 euros, por lo que si la indemnización obligatoria supera esta cifra, el exceso tributará como rendimiento del trabajo. A la cuantía de la indemnización que no quede exenta se le podrá aplicar, cuando proceda, la reducción del 30 % como renta irregular. Nótese que dicho porcentaje se reduce como consecuencia de la reforma del anterior 40% al actual 30 %. Esta norma específica entró en vigor el 29 de noviembre de 2014, y el límite de 180.000 euros se aplica a los despidos producidos a partir del 1 de agosto de 2014, salvo que deriven de un ERE aprobado, o un despido colectivo en el que se hubiera comunicado la apertura del período de consultas a la autoridad laboral con anterioridad a esa fecha. b. Becas de estudio e investigación (artículo 7. j) Se amplía la exención de las becas de estudios e investigación a las concedidas por las fundaciones bancarias reguladas en el Título II de la Ley 26/2013. c. Rentas derivadas de Planes de Ahorro a Largo Plazo (artículo 7. ñ) Se declaran exentos los rendimientos positivos del capital mobiliario procedentes de seguros de vida, depósitos y contratos financieros a través de los cuales se instrumenten los Planes de Ahorro a Largo Plazo (PALP), siempre que el contribuyente no efectúe ninguna disposición del capital resultante del Plan antes de finalizar el plazo de cinco años desde su apertura. Los PALP se encuentran regulados en la Disposición Adicional 26 de la Ley del IRPF, configurándose como contratos celebrados entre el contribuyente y una entidad aseguradora o de crédito en la que los recursos aportados deben instrumentarse a través de uno o sucesivos seguros individuales de vida, Seguros Individuales de Vida a Largo Plazo (SIALP), o depósitos y contratos financieros integrados en una Cuenta Individual de Ahorro a Largo Plazo (CIALP). Un contribuyente únicamente podrá ser titular de forma simultánea de un PALP y la aportación anual máxima será de 5000 euros sin contar las rentabilidades que se reinvierten en el propio PALP. Las disposiciones podrán producirse únicamente en forma de capital y por el total importe del mismo, sin que sea posible realizar disposiciones parciales. La entidad aseguradora o la entidad de crédito según corresponda, deberán garantizar al contribuyente la percepción al vencimiento del PALP de un capital equi­ valente al 85 % de las primas o aportaciones satisfechas. Se permite la movilización de los derechos económicos de los SIALP y de los fondos de una CIALP a otra en­ tidad de crédito o aseguradora sin que tal movilización pueda entenderse que es un acto de disposición. Los rendimientos de capital mobiliario negativos se imputarán al periodo impositivo en que se produzca la extinción del Plan y únicamente en la parte que supere los positivos que hayan quedado exentos. d. Exención por dividendos (artículo 7. y) La reforma elimina la exención de los primeros 1.500 euros de dividendos que contemplaba la normativa anterior, de forma que tales dividendos y participaciones en beneficios pasan a tributar de forma íntegra. 7 Fiscal Newsletter e. Exención aplicable a las aportaciones a patrimonios protegidos (artículo 7. w) que estos fueron adquiridos en la fecha en que lo fueron por la sociedad que se extinga. ·· Tributación de los socios en su IRPF, IS o IRNR: el El límite aplicable de tres veces el IPREM se mantiene pero opera para cada categoría de rendimiento previsto en esta letra, esto es, rendimientos del trabajo derivados de las prestaciones obtenidas en forma de renta y rendimientos del trabajo derivados de aportaciones a patrimonios protegidos. valor de adquisición y de titularidad de las acciones o participaciones en el capital de la sociedad disuelta se aumentará en el importe de las deudas adjudicadas y se disminuirá en el de los créditos y dinero adjudicado. Si este resultado fuese negativo, se considerará renta o ganancia patrimonial (según el socio sea persona física o jurídica). En este caso, cada uno de los restantes elementos de activo adjudicados distintos de los créditos o dinero se considerará que tiene un valor de adquisición cero. 2. Sociedades civiles (artículo 8.3) Si el resultado fuese cero o positivo, se considerará que no existe renta o pérdida o ganancia patrimonial. Cuando el resultado sea cero, cada uno de los restantes elementos de activo adjudicados distintos de los créditos o dinero tendrá como valor de adquisición cero. Si el resultado fuera positivo, el valor de adquisición de cada uno de los restantes elementos de activo adjudicados distintos de los créditos o dinero, será el que resulte de distribuir el resultado positivo entre ellos en función del valor de mercado que resulte del balance final de liquidación de la sociedad que se extingue. Tal y como indicábamos en el Monográfico sobre la Reforma del Impuesto sobre Sociedades remitido el pasado mes de marzo (en adelante Monográfico IS), las sociedades civiles que tengan objeto mercantil y que tengan personalidad jurídica tributarán a partir de 1 de enero de 2016 (Disposición Final 6) como contribuyentes del IS. Para el resto de sociedades civiles se mantiene el régimen de imputación de rentas a sus socios. Como consecuencia de esta entrada en vigor aplazada en el tiempo, la Ley establece un régimen transitorio en su Disposición Transitoria 19, que regula el régimen especial para la disolución y liquidación de determinadas sociedades civiles, en las que concurran las siguientes circunstancias: Los elementos adjudicados al socio, distintos de los créditos o dinero se considerarán adquiridos por este en la fecha de su adquisición por la sociedad. Este régimen es similar al establecido en su momento para la disolución de sociedades transparentes, primero, y sociedades patrimoniales, después, con motivo de la derogación de los regímenes que las regulaban. ·· Que antes del 1 de enero de 2016 hubieran tributado en régimen de atribución de rentas del IRPF. ·· Que desde el 1 de enero de 2016 cumplan los requisitos para ser contribuyentes del IS. ·· Que en los seis primeros meses de 2016 adopten el acuerdo de disolución con liquidación y, además, dentro de los seis meses siguientes a su adopción, se realicen todos los actos necesarios para la extinción de la sociedad civil. 3. Imputación temporal (artículo 14. 2) En síntesis, el mencionado régimen fiscal especial consiste en lo siguiente: Se modifican o crean nuevas reglas especiales de imputación temporal en relación con ganancias y pérdidas patrimoniales. En síntesis: ·· ITP y AJD: la disolución queda exenta del concepto ·· Ganancias «operaciones societarias». ·· Impuesto sobre el incremento de valor de los terrenos de naturaleza urbana (IIVTNU): no se devenga el impuesto con ocasión de las adjudicaciones a los socios de inmuebles de la sociedad. Ahora bien, en la posterior transmisión de los inmuebles se entenderá patrimoniales derivadas de ayudas públicas: como regla general, se imputan al período impositivo del cobro, excepto en algunos casos específicos. ·· Pérdidas patrimoniales derivadas de créditos ven­cidos y no cobrados: podrán imputarse al período impositivo en que concurra alguna de las siguientes circunstancias: 8 Fiscal Newsletter - - Cuando adquiera eficacia una quita establecida en un acuerdo de financiación judicialmente ho­m ologable (Ley 22/2003, de 9 de julio, Con­ cursal). - - Si el deudor está en situación de concurso, con período de generación superior a dos años, a los que hubiera aplicado la reducción. Ahora bien, a este respecto no se tendrán en cuenta los rendimientos derivados de la extinción de una relación laboral común o especial. cuando adquiera eficacia el convenio en el que se acuerde una quita en el importe del crédito, en cuyo caso la pérdida se computará por la cuantía de la quita. ·· La reducción se aplicará siempre que el rendimiento -- Cuando se cumpla el plazo de un año desde el la extinción de una relación laboral, común o especial, que se cobren fraccionadamente podrán seguir aplicando la reducción. De esta forma, el tratamiento de la irregularidad de las indemnizaciones por despido no se ha visto afectado por la nueva regulación. inicio del procedimiento judicial distinto de los de concurso, que tenga por objeto la ejecución del crédito sin que este haya sido satisfecho. 4. irregular se impute en un único período impositivo, no obstante, se prevén determinadas excepciones: -- Por un lado, los rendimientos derivados de -- Por otro lado, la Disposición Adicional 25 prevé Rendimientos del trabajo a. Contribuciones empresariales a contratos de seguro que cubran conjuntamente las contingencias de jubilación y de fallecimiento o incapacidad (artículo 17. 1. f) En relación con los mencionados contratos de seguro, la norma dispone la imputación fiscal obligatoria de la parte de las primas satisfechas que corresponda al capital en riesgo por fallecimiento o incapacidad, siempre que el importe de dicha parte exceda de 50 euros anuales. El concepto capital en riesgo se define como la diferencia entre el capital asegurado para fallecimiento o incapacidad y la provisión matemática. b. Rendimientos de trabajo irregulares (artículo 18.2) La reducción aplicable a los rendimientos de trabajo irregulares se modifica en los siguientes términos: ·· Se reduce del 40 % al 30 % el porcentaje de reducción aplicable a los rendimientos con período de generación superior a dos años o calificados reglamentariamente como obtenidos de forma notoriamente irregular en el tiempo. · · La reducción no es aplicable a los rendimientos con período de generación superior a dos años cuando, en el plazo de los cinco períodos impositivos anteriores a aquel en el que resulten exigibles, el contribuyente hubiera obtenido otros rendimientos un régimen transitorio para indemnizaciones por extinción de la relación mercantil anteriores a 1 de agosto de 2014, y para otros rendimientos diferentes de indemnizaciones por extinción de la relación laboral, común o especial, que se vinieran percibiendo de forma fraccionada con anterioridad al 1 de enero de 2015 y que tuvieran derecho a la aplicación de la reducción por irregularidad en dichos ejercicios. Estas rentas podrán seguir aplicando la reducción pero al 30 %. ·· Desde el 1 de enero de 2015, se eliminan los límites especiales para rendimientos derivados del ejercicio de opciones de compra sobre acciones o participaciones por los trabajadores, si bien la Disposición Adicional 25 incorpora una norma transitoria para concesiones anteriores al 1 de enero de 2015 que respeta el régimen fiscal existente hasta la fecha. c. Gastos deducibles (artículo 19.2) Los perceptores de rendimientos de trabajo podrán deducir, en concepto de otros gastos, la cantidad de 2.000 euros anuales. Este importe puede verse incrementado en: ·· 2.000 euros anuales en el caso de contribuyentes desempleados inscritos en la oficina de empleo que acepten un puesto de trabajo que exija el traslado de su residencia habitual a un nuevo municipio. Este incremento se aplicará en el ejercicio en que tenga lugar el cambio de residencia y en el siguiente. ·· 3.500 euros anuales a las personas con discapacidad que obtengan rendimientos del trabajo como trabajadores activos. El incremento será de 7.750 euros anuales si acreditan necesitar ayuda de terceras 9 Fiscal Newsletter ·· La prestación del servicio de educación preescolar, personas o movilidad reducida o un grado de disca­ pacidad igual o superior al 65 %. infantil, primaria, secundaria obligatoria, bachillerato y formación profesional por centros educativos autorizados, a los hijos de sus empleados, con carácter gratuito o por precio inferior al normal de mercado. Como consecuencia de la aplicación de esta reducción, el saldo no podrá ser negativo. ·· Las cantidades satisfechas a las entidades encargadas d. Reducción por rendimientos del trabajo (artículo 20) de prestar el servicio público de transporte colectivo de viajeros con la finalidad de favorecer el desplazamiento de los empleados entre su lugar de residencia y el centro de trabajo, con el límite de 1.500 euros anuales para cada trabajador. Esta reducción se modifica y ahora se aplica únicamente a contribuyentes con rendimientos netos del trabajo inferiores a 14.450 euros y que además no tengan rentas, excluidas las exentas, distintas de las del trabajo superiores a 6.500 euros. ·· La entrega a los trabajadores en activo, de forma gratuita o por precio inferior al normal de mercado, de acciones o participaciones de la propia empresa o de otras empresas del grupo, en la parte que no exceda, para el conjunto de las entregadas a cada trabajador, de 12.000 euros al año, siempre que la oferta se realice en las mismas condiciones para todos los trabajadores de la empresa. Se suprime el requisito de que la entrega se efectúe en el ámbito de la política retributiva general de la empresa. La reducción asciende a las siguientes cuantías: ·· Contribuyentes con rendimientos netos del trabajo iguales o inferiores a 11.250 euros: 3.700 euros anuales. ·· Contribuyentes con rendimientos netos del trabajo comprendidos entre 11.250 euros y 14.450 euros: 3.700 euros menos el resultado de multiplicar por 1,15625 la diferencia entre el rendimiento del trabajo y 11.250 euros anuales. Como consecuencia de la aplicación de esta reducción, el saldo no podrá ser negativo. f. Valoración de las rentas en especie (artículo 43) Las modificaciones más relevantes son las siguientes: · · Tratándose de la utilización de vivienda propiedad e. Rendimientos del trabajo en especie (artículo 42) del pagador, se modifica la referencia temporal para determinar la procedencia del porcentaje a aplicar sobre el valor catastral, sustituyéndose la mención a valores catastrales revisados antes de 1 de enero de 1994 por valores catastrales revisados o modificados con entrada en vigor en el propio período impositivo o en los diez anteriores. De esta manera, a partir del 1 de enero de 2015, la retribución en especie es del 5 % del valor catastral de la vivienda si este ha entrado en vigor en el plazo de los diez periodos impositivos anteriores. En caso contrario el porcentaje es del 10 %. Como consecuencia de la reforma, la mayor parte de los supuestos que antes de la misma eran considerados como no sujetos, pasan a ser exentos lo que supone que los mismos deberán declarase en el modelo 190, resumen anual de retenciones e ingresos a cuenta sobre rendimientos del trabajo, actividades económicas, premios y determinadas ganancias patrimoniales e imputación de rentas. ·· En los casos de cesión de uso de vehículos considerados De esta forma, a partir del 1 de enero de 2015 se consideran exentos los siguientes rendimientos del trabajo en especie (antes eran supuestos de no sujeción): eficientes energéticamente, su valoración se podrá reducir hasta en un 30 %, en las condiciones que se determinen reglamentariamente. ·· Las entregas a empleados de productos a precios rebajados que se realicen en cantinas o comedores de empresa, o economatos de carácter social. ·· La utilización de los bienes destinados a los servicios sociales y culturales del personal empleado. ·· Las primas o cuotas satisfechas a entidades asegu­ radoras para la cobertura de enfermedad, siempre y cuando se cumplan ciertos requisitos. 5. Rendimientos del capital inmobiliario (artículo 23.2) Cuando se trate de arrendamientos de inmuebles des­ 10 Fiscal Newsletter tinados a vivienda, el porcentaje de reducción se sitúa en el 60 % independientemente de la edad y nivel de renta del arrendatario. Se elimina, por tanto, la reducción aplicable en los casos de arrendamiento de vivienda a menores de treinta años con determinado nivel de renta. Con la finalidad de evitar la doble imposición que podría darse en caso de distribución de dividendos cuando con anterioridad se hubiera repartido prima de emisión, la norma indica que en aquellos casos en que el reparto de la prima de emisión hubiese determinado la tributación como RCM, si con posterioridad se distribuyen dividendos derivados de acciones o participaciones que hubieran per­ manecido en el patrimonio del contribuyente desde la distribución de la prima, el importe de estos no tributará como RCM, sino que minorará el valor de adquisición de las acciones con el límite de los RCM previamente computados por el reparto de la prima. La reducción solo se aplicará cuando el rendimiento neto sea positivo y haya sido declarado por el contribuyente. No se aplicará a los rendimientos negativos a los que sí se aplicaba hasta la reforma, ni a los rendimientos positivos descubiertos por la Administración. Por otro lado, el porcentaje de reducción por ren­ di­mientos irregulares se reduce al 30 % (antes de la reforma era del 40 %), y además se exige la imputación a un único período impositivo. La reducción se aplicará sobre un importe máximo de 300.000 euros anuales. b. Reducción por rendimientos irregulares (artículo 26.2) Respecto del fraccionamiento, la Disposición Adicional 25 incorpora una norma transitoria para rendimientos anteriores al 1 de enero de 2015 que respeta el régimen fiscal existente hasta la fecha. El porcentaje de reducción baja del 40 % al 30 %, siempre que el rendimiento se impute en un único período impositivo. La reducción se aplicará sobre una cuantía máxima de 300.000 euros anuales. Respecto del fraccionamiento, la Disposición Adicional 25 incorpora una norma transitoria para rendimientos anteriores al 1 de enero de 2015 que respeta el régimen fiscal existente hasta la fecha. 6. Rendimientos del capital mobiliario (RCM) a. Distribución de la prima de emisión (artículo 25. 1. e) Desde el 1 de enero de 2015, la distribución de la prima de emisión puede tributar de forma inmediata como rendimiento del capital mobiliario, siempre que se trate de valores no admitidos a negociación. El importe obtenido tendrá la consideración de rendimiento del capital mobiliario, pero se establece como límite la diferencia positiva entre el valor de los fondos propios correspondiente al último ejercicio cerrado con anterioridad a la fecha de distribución de la prima y su valor de adquisición. En este sentido, el valor de los fondos propios se minorará en el importe de los beneficios repartidos con anterioridad a la fecha de la distribución de la prima de emisión, procedentes de reservas incluidas en dichos fondos propios. También se minorará en el importe de las reservas legalmente indisponibles incluidas en los mencionados fondos propios que se hubieran generado con posterioridad a la adquisición de las acciones o participaciones. c. Planes individuales de ahorro sistemático (PIAS) (Disposición Adicional 3) Se reduce de diez a cinco años la antigüedad que debe tener la primera prima satisfecha en el momento de la constitución de la renta vitalicia. 7. Rendimientos de actividades económicas (RAE) a. Rendimientos obtenidos por socios de entidades con actividad profesional (artículo 27.1) Serán calificados como RAE, cuando el socio esté incluido en el régimen especial de la Seguridad Social de los trabajadores autónomos, o en una mutualidad de previsión social que actúe como alternativa a dicho régimen especial. 11 Fiscal Newsletter b. Arrendamiento de inmuebles (artículo 27.2) f. Reducciones al rendimiento neto (artículo 32.2) Tal y como ocurre en el IS, el arrendamiento de inmuebles será actividad económica cuando se utilice, al menos, una persona empleada con contrato laboral y a jornada completa. Ya no es preciso contar con un local exclusivamente destinado a dicha actividad. Se incorporan modificaciones para adecuar la cuantía de estas reducciones a las previstas para los trabajadores por cuenta ajena. Así, los contribuyentes en estimación directa que cumplan otros requisitos adicionales podrán aplicar una reducción de 2.000 euros. Esta reducción es incompatible con la prevista para la modalidad simplificada analizada en el apartado I.7.c) anterior. Asimismo, se prevén reducciones adicionales para contribuyentes con rendimientos netos inferiores a 14.450 euros que se verán incrementadas para aquellos contribuyentes que tengan una discapacidad o que precisen ayuda de terceras personas en el mismo sentido y cuantía que las analizadas en los apartados I.4.c) y I.4.d) anteriores. c. Estimación directa (artículo 30) De un lado, por lo que respecta a la deducibilidad fiscal de las cantidades satisfechas en virtud de contratos de seguro concertados con mutualidades de previsión social por profesionales no integrados en el régimen especial de autónomos de la Seguridad Social, se suprime el límite de 4.500 euros. En su lugar se establece como límite la cuota máxima por contingencias comunes que esté establecida, en cada ejercicio económico, en el citado régimen especial. Para aquellos que no cumplan los requisitos para aplicar la reducción anterior y que obtengan rentas no exentas inferiores a 12.000 euros se prevé la siguiente reducción: ·· Cuando la suma de las rentas sea igual o inferior a Por otro, en la estimación directa simplificada la deducción del 5% del importe del rendimiento neto previo en concepto de provisiones y gastos de difícil justificación se sustituye por una deducción fija que será establecida reglamentariamente y que no podrá ser superior de 2.000 euros anuales. 8.000 euros anuales: 1.620 euros anuales. ·· Cuando la suma de las citadas rentas esté comprendida entre 8.000,01 y 12.000 euros anuales: 1.620 euros menos el resultado de multiplicar por 0,405 la diferencia entre las citadas rentas y 8.000 euros anuales. Esta reducción junto a la reducción por obtención de rendimientos del trabajo analizada en el apartado 4.d) anterior no podrá exceder de 3.700 euros. d. Estimación objetiva (artículo 31) La estimación objetiva experimenta varias modi­fi­ caciones, que entrarán en vigor el 1 de enero de 2016. A partir de esa fecha se exigirán nuevos requisitos para su aplicación, y asimismo se reducirá su ámbito por cuanto se reducirán las actividades susceptibles de acogerse al método. e. Reducción por rendimientos irregulares (artículo 32.1) Se introducen modificaciones en la misma línea que las anteriormente analizadas en el ámbito de los rendimientos del capital mobiliario o inmobiliario. En concreto, baja la reducción del 40 % al 30 %; se exige la imputación de los rendimientos a un único período impositivo; se limita a 300.000 euros el importe máximo sobre el que se aplica la reducción y, respecto del fraccionamiento, la Disposición Adicional 25 incorpora una norma transitoria para rendimientos anteriores al 1 de enero de 2015 que respeta el régimen fiscal existente hasta la fecha. 8. Ganancias y pérdidas patrimoniales a. Reducción de capital (artículo 33.3.a) El tratamiento fiscal de la reducción de capital con devolución de aportaciones se iguala con el de la prima de emisión (ver punto I.6.a) anterior). De esta forma, en las reducciones de capital que tengan por finalidad la devolución de aportaciones que no procedan de beneficios no distribuidos correspondientes a valores no admitidos a negociación, se entenderá por RCM el importe obtenido o el valor de mercado de los bienes o derechos recibidos, con el límite de la diferencia positiva entre los fondos propios de las acciones o participaciones del último ejercicio cerrado 12 Fiscal Newsletter antes de la reducción y su valor de adquisición. El exceso sobre este límite minorará el valor de adquisición de las acciones o participaciones. d. Derechos de suscripción (artículo 31.1.a y 37.1.a) A estos efectos, el valor de los fondos propios se minorará en el importe de los beneficios repartidos con anterioridad a la fecha de la reducción de capital, procedentes de reservas incluidas en los citados fondos propios, así como en el importe de las reservas legalmente indisponibles incluidas en dichos fondos propios que se hubiesen generado con posterioridad a la adquisición de las acciones o participaciones. Con la finalidad de evitar situaciones de doble imposición, si en una reducción de capital se hubieran obtenido RCM como consecuencia del incremento de los fondos propios durante la tenencia de las acciones o participaciones y con posterioridad se obtendrán dividendos derivados de acciones o participaciones que hubieran permanecido en el patrimonio desde la reducción de capital, su importe minorará el valor de adquisición de tales acciones o participaciones con el límite del RCM computado cuando se hizo la reducción de capital con devolución de aportaciones. b. Régimen matrimonial de separación de bienes (artículo 33.3.d) Cuando se transmitan derechos de suscripción procedentes de valores admitidos a negociación, el importe obtenido en la transmisión será considerado como ganancia patrimonial sujeta a retención, en vez de minorar el valor de adquisición, que era el régimen anterior a la reforma. Esta modificación entrará en vigor el 1 de enero de 2017. e. Coeficientes de corrección monetaria (artículo 35) Se suprime la aplicación de los coeficientes de actualización del valor de adquisición que se aplicaba en los supuestos de transmisión de inmuebles. f. Coeficientes de abatimiento (Disposición Transitoria 9) Si bien la reforma mantiene los coeficientes de abatimiento en el cálculo de las ganancias patrimoniales generadas por la transmisión de elementos adquiridos antes del 1 de enero de 1994, se limita su aplicación al importe de 400.000 euros de valor de transmisión. Este límite se aplica al conjunto de los valores de transmisión de todos los elementos patrimoniales a los que hayan resultado de aplicación los coeficientes de abatimiento desde 1 de enero de 2015. La nueva norma determina que no existe ganancia o pérdida patrimonial en la extinción del régimen económico matrimonial de separación de bienes, cuando por imposición legal o resolución judicial se produzcan compensaciones, dinerarias o mediante la adjudicación de bienes, por causa distinta de la pensión compensatoria entre cónyuges. Este tipo de compensaciones son comunes en los territorios donde el régimen matrimonial es de separación de bienes. c. Ganancias patrimoniales en mayores de 65 años (artículo 38) Se excluyen de gravamen las ganancias patrimoniales puestas de manifiesto con ocasión de la transmisión de elementos patrimoniales por contribuyentes mayores de 65 años, siempre que el importe total obtenido por la transmisión se destine en el plazo de seis meses a constituir una renta vitalicia asegurada a su favor. La cantidad máxima total que podrá destinarse a constituir rentas vitalicias será de 240.000 euros. En caso de reinversión parcial, cabe la no tributación de la parte proporcional de la ganancia patrimonial. Este incentivo es independiente de la exención por transmisión de vivienda habitual de los mayores de 65 años. El límite de los 400.000 euros se aplica sin limitación temporal, es decir, a las transmisiones que se produzcan en 2015 o ejercicios siguientes. 9. Integración y compensación de rentas a. Rentas del ahorro (artículo 46) La reforma fiscal suprime la diferencia entre ganancias y pérdidas patrimoniales obtenidas a largo y corto plazo (más de un año de antigüedad o menos), de manera que ahora se integran en la base imponible del ahorro la totalidad de las ganancias y pérdidas patrimoniales que derivan de transmisiones. Fiscal 13 Newsletter b. Integración y compensación de rentas (artículos 48 y 49) En relación con la base general, sube del 10 % al 25 % el límite de compensación del saldo negativo que resulte de compensar entre sí las ganancias y pérdidas de la parte general de la base imponible con el saldo positivo de los rendimientos e imputaciones de rentas. En relación con la base del ahorro, la nueva norma permite la compensación del saldo negativo procedente de la integración y compensación de los RCM con el saldo positivo resultante de integrar y compensar las ganancias y pérdidas patrimoniales, con el límite del 25 % de dicho saldo positivo. BASE GENERAL INTEGRACIÓN 2015 R. R. R. R. Trabajo Capital Inmobiliario Actividades económicas Capital mobiliario art. 25.4 + - GYP no procedentes de transmisión +- En el caso de que como resultado de integrar y compensar entre sí las ganancias y pérdidas patrimoniales se obtuviese un saldo negativo, este se podrá compensar con el saldo positivo derivado de la integración y compensación de los RCM, con el límite del 25 %. Si después de efectuar estas compensaciones resultase un saldo negativo, este se podrá compensar con el saldo positivo en los cuatro ejercicios siguientes. Ahora bien, hay que tener en cuenta que el porcentaje mencionado será del 10 %, 15 % y 20 % en 2015, 2016 y 2017 (Disposición Adicional 12). En resumen: BASE AHORRO INTEGRACIÓN 2015 R. Capital mobiliario: - Participación en entidades - Cesión a terceros de capitales propios - Operaciones de capitalización, contratos de seguros, etc. + - GYP procedentes de transmisiónes +Límite: * % (exceso 4 años) Límite: 25% (exceso 4 años) BASE GENERAL BASE AHORRO * EJERCICIO 2015 2016 2017 2018 Asimismo se establece un régimen transitorio en lo tocante a pérdidas y saldos negativos que se encuentren % 10% 15% 20% 25% pendientes de compensación a 1 de enero de 2015 (Disposición Transitoria 7): ORIGEN DE LAS PÉRDIDAS INTEGRACIÓN Y COMPENSACIÓN Pérdidas patrimoniales 2011-2014 Procedentes de la transmisión de elementos patrimoniales 2011-2012 integradas en la base del ahorro 2013-2014 integradas en la base del ahorro + 1 año Base Ahorro Compensación de las ganancias de patrimonio según criterios 2014 Pérdidas patrimoniales 2013-2014 Procedentes de la transmisión de elementos patrimoniales 2013-2014 integradas en la base del ahorro - 1 año Base Ahorro GyP procendentes de la transmisión de elementos patrimoniales redacción nueva Pérdidas patrimoniales 2011-2014 No procedentes de la transmisión de elementos patrimoniales integradas en la base general Base General Base General con el límite del 25% Saldos negativos RCM 2011 - 2014 Base Ahorro RCM. Compensación según criterios 2014 14 Fiscal Newsletter 10. ·· 8.000 euros anuales. Reducciones en la Base Imponible (artículos 51, 52 y 61. bis) La reducción por cuotas y aportaciones a partidos políticos se elimina, y se configura como deducción en la cuota (ver punto I.13.c) más abajo). Las cuantías máximas de aportaciones anuales a planes de pensiones y sistemas de previsión social se reducen a 8.000 euros anuales. Antes de la reforma el importe máximo era de 10.000 euros (12.500 euros si el partícipe era mayor de cincuenta años). A su vez, el límite conjunto de reducción contemplado en el artículo 52 LIRPF se ve modificado, y pasa a ser la menor de las siguientes cantidades: ·· El 30 % de la suma de los rendimientos netos del trabajo y de actividades económicas; Finalmente, la reducción por aportaciones a favor del cónyuge que no obtenga rendimientos superiores a 8.000 euros anuales sube de 2.000 euros a 2.500 euros anuales. 11. Mínimos personales y familiares (artículos 57 al 61) Lo más relevante en este capítulo consiste en que se incrementa el importe del mínimo personal y familiar así como el correspondiente a los ascendientes y des­ cen­dientes que convivan con el contribuyente. Tam­ bién se asimila a la conveniencia con el contribuyente la dependencia respecto de este último, salvo cuando se trate de contribuyentes que satisfagan anualidades por alimentos a sus hijos por decisión judicial. 2014 (€ anuales) A partir de 2015 (€ anuales) Mínimo del contribuyente 5.151 5.550 Incremento mayores de 65 años 918 1.150 Incremento mayores de 75 años 1.122 1.400 Por el primero Por el segundo Por el tercero Por el cuarto y siguientes Incremento menor de tres años 1.836 2.040 3.672 4.182 2.244 2.400 2.700 4.000 4.500 2.800 Mínimo por ascendiente mayor de 65 años o discapacitado que no tenga rentas anuales, excluidas las exentas, superiores a 8.000 euros 918 1.150 Incremento mayores de 75 años 1.122 1.400 Mínimo por discapacidad < 65 % 2.316 3.000 Mínimo por discapacidad ≥ 65 % 7.038 9.000 Incremento adicional por gastos de asistencia (ayuda a terceros o movilidad reducida) 2.316 3.000 Mínimo personal y familiar Mínimo del contribuyente Mínimo por descendiente Mínimo por ascendiente Mínimo por discapacidad 15 Fiscal Newsletter 12. Tarifa la base liquidable general como para la del ahorro, y reduce no solo el número de tramos sino los tipos marginales. Por lo que respecta a la tarifa del impuesto, la reforma fiscal introduce nuevas escalas de gravamen tanto para La reducción de tipos se aplicará de manera gradual, es decir, a lo largo de 2015 y 2016. TARIFA GENERAL para el ejercicio 2015 (parte estatal) Base Liquidable hasta euros Cuota íntegra euros Resto base liquidable hasta euros Tipo aplicable porcentaje 0,00 0,00 12.450,00 10,00 12.450,00 1.245,00 7.750,00 12,50 20.200,00 2.213,75 13.800,00 15,50 34.000,00 4.352,75 26.000,00 19,50 60.000,00 9.422,75 En adelante 23,50 TARIFA GENERAL para el ejercicio 2016 (parte estatal) Base Liquidable hasta euros Cuota íntegra euros Resto base liquidable hasta euros Tipo aplicable porcentaje 0,00 0,00 12.450,00 9,50 12.450,00 1.182,75 7.750,00 12,00 20.200,00 2.112,75 15.000,00 15,00 35.200,00 4.362,75 24.800,00 18,50 60.000,00 8.950,75 En adelante 22,50 Además de estas tarifas, hay que tener en cuenta las que apruebe cada Comunidad Autónoma para el ejercicio 2015, que determinarán la cuota íntegra autonómica del impuesto. La Comunidad Autónoma de Cataluña todavía no ha aprobado sus presupuestos y por ello se produce la prórroga presupuestaria del ejercicio 2014. Así pues, la cuota íntegra autonómica del impuesto para el ejercicio 2015 se determinará según la siguiente tabla: COMUNIDAD AUTÓNOMA DE CATALUÑA Base Liquidable hasta euros Cuota íntegra euros Resto base liquidable hasta euros Tipo aplicable porcentaje 0,00 0,00 17.707,20 12,00 17.707,20 2.124,86 15.300,00 14,00 33.007,20 4.266,86 20.400,00 18,50 53.407,20 8.040,86 66.593,00 21,50 120.000,20 22.358,36 55.000,00 23,50 175.000,20 35.283,36 En adelante 25,50 La Comunidad Autónoma de Madrid sí ha aprobado las tarifas generales autonómicas del IRPF aplicables en el ejercicio 2015 en la Ley 3/2014, de 22 de diciembre, de Presupuestos Generales de la Comunidad de Madrid para el año 2015. La cuota íntegra autonómica del impuesto para el ejercicio 2015 se determinará según la siguiente tabla: 16 Fiscal Newsletter COMUNIDAD AUTÓNOMA DE MADRID Base Liquidable hasta euros Cuota íntegra euros Resto base liquidable hasta euros Tipo aplicable porcentaje 0,00 0,00 12.450,00 9,50 12.450,01 1.182,75 5.257,20 11,20 17.707,21 1.771,56 15.300,00 13,30 33.007,21 3.806,46 20.400,00 17,90 53.407,21 7.458,06 En adelante 21,00 La nueva tarifa aplicable a la base liquidable del ahorro queda como sigue: Base Imponible Tipo 2015 Tipo 2016 Hasta 6.000 euros 20 % 19 % 6.000-50.000 euros 22 % 21 % 50.000 euros en adelante 24 % 23 % 13. inversiones inmobiliarias afectos a actividades eco­nó­ micas desarrolladas por el contribuyente. Deducciones a. Deducción por inversión de beneficios (artículo 68. 2) En términos generales, la Ley del IRPF mantiene la aplicación de los incentivos a la inversión empresarial establecidos en el IS a los contribuyentes del IRPF. No obstante, se prevé como excepción la no aplicación de la reserva de capitalización estableciéndose, en contrapartida el mantenimiento de la deducción por inversión de beneficios que en el IS sí ha sido eliminada. La base de la deducción será el importe invertido, y se aplicará el porcentaje de deducción del 5 % (2,5 % si se hubiese aplicado la reducción del 20 % correspondiente al inicio de nuevas actividades, o fuesen rentas obtenidas en Ceuta y Melilla a las que se hubiese aplicado la deducción del 50 %). Finalmente, los elementos patrimoniales objeto de inversión deberán permanecer en funcionamiento en el patrimonio del contribuyente, salvo pérdida justificada, durante un plazo de cinco años, o durante su vida útil de resultar inferior. En relación con el resto de estímulos fiscales a la inversión nos remitimos a nuestro Monográfico IS. b. Deducción por donativos (artículo 68. 3) En consecuencia, bajo ciertos requisitos y condiciones el contribuyente que lleve a cabo actividades económicas podrá deducir los rendimientos netos de actividades económicas del período impositivo que se inviertan en elementos nuevos del inmovilizado material o Como ya avanzamos en el Monográfico anteriormente citado, se han incrementado los porcentajes de deducción por donativos a favor de entidades acogidas a la Ley 49/2002, de entidades sin fines lucrativos y de los incentivos fiscales al mecenazgo, siendo dicho incremento progresivo. Donaciones a entidades acogidas a Ley 49/2002 IRPF % Hasta 31/12/2014 25 % A partir de 01/01/2015 2015 2016 Primeros 150 € 50 % 75 % Resto 27,5 % 30 % Dos años anteriores con donación a la misma entidad ≥ 32,5 % 35 % 17 Fiscal Newsletter c. Deducción por cuotas y aportaciones a partidos políticos (artículo 68.3) Como hemos mencionado antes (ver punto I.10 anterior), la reducción en la base imponible se sustituye por la deducción del 20 % de las cuotas de afiliación y aportaciones a partidos políticos, con el límite de 600 euros anuales. d. Deducción por cuenta ahorro empresa (artículo 68.6) La reforma elimina esta deducción a partir del 1 de enero de 2015. e. Deducción por alquiler de vivienda habitual (artículo 68.7) h. Pago anticipado de las deducciones Dado que la reforma configura las deducciones descritas en la letra g) anterior como «impuestos negativos», se podrá solicitar a la Agencia Tributaria su abono anticipado, bajo ciertos requisitos y condiciones. 14. Transparencia fiscal internacional (artículo 91) En consonancia con la modificación operada en este régimen en el IS (Ver apartado II.10 del Monográfico IS), básicamente se extiende su ámbito de aplicación y se incorporan más bienes dentro del catálogo de los que generan rentas pasivas. A partir del 1 de enero de 2015 queda eliminada. Sus rasgos esenciales son los siguientes: No obstante, se prevé expresamente un régimen transitorio que permite seguir practicando la deducción a los contribuyentes que antes del 1 de enero de 2015 hubieran celebrado un contrato de arrendamiento por el que satisfacieran, con anterioridad a dicha fecha, cantidades por el alquiler de su vivienda habitual y tuvieran derecho a la misma. ·· Se imputan la totalidad de las rentas obtenidas por la f. Deducción por obtención de rendimientos del trabajo o de actividades económicas (artículo 80. bis) Estas deducciones han sido eliminadas, no obstante sus importes se han incorporado en la cuantía de las reducciones analizadas en los apartados I.4.d) y I.7.f) anteriores. g. Deducción por familias numerosas o personas con discapacidad a cargo (artículo 81. bis) La reforma crea una nueva deducción aplicable a los contribuyentes que formen parte de una familia numerosa o tengan personas con discapacidad a su cargo. El importe de la deducción será de hasta 1.200 euros anuales por cada descendiente con discapacidad con derecho a la aplicación del mínimo por descendientes; el mismo importe por cada ascendiente con dis­ ca­ pacidad con derecho a la aplicación del mínimo por ascendientes; y también hasta 1.200 euros anuales por familia numerosa. entidad no residente cuando esta no disponga de la correspondiente organización de medios materiales y personales, si bien esto no será de aplicación cuando el contribuyente acredite que tal organización se realiza con los medios de una entidad del grupo; o cuando pruebe que la constitución y operativa responde a motivos económicos válidos. ·· Dentro del catálogo de rentas imputables se incluyen las operaciones de capitalización y seguro que tengan como beneficiaria a la propia entidad no residente; la propiedad industrial e intelectual, la asistencia técnica, arrendamiento de negocios y similares. ·· Se excluye de este régimen a las entidades residentes en otro Estado miembro de la UE, siempre que el contribuyente acredite que su constitución y operativa responde a motivos económicos válidos. ·· También se excluyen a las Instituciones de Inversión Colectiva reguladas por la Directiva 2009/65/CE, constituidas y domiciliadas en la UE. 15. Impatriados (artículo 93) Las principales modificaciones en relación con el régimen especial de impatriados consisten en lo siguiente: 18 Fiscal Newsletter ·· Ya no se aplica a los deportistas profesionales. Sin embargo, los que se hubieran desplazado a España antes del 1 de enero de 2015 podrán optar por aplicar el régimen vigente a 31 de diciembre de 2014. ·· Se puede aplicar el régimen especial a quienes adquieran la condición de administrador de una entidad en la que no tengan participación en el capital o cuando ésta sea inferior al 25 %. ·· Se elimina la exigencia de que los trabajos se realicen en España, o para una empresa residente en España o establecimiento permanente situado en España. ·· Se suprime el límite cuantitativo de 600.000 euros anuales. ·· La deuda tributaria por IRPF se determina conforme a la normativa del IRNR, pero con algunas especialidades. ·· Se crean dos nuevas escalas de gravamen, aplicables a dividendos, intereses y ganancias patrimoniales, de un lado, y al resto de rentas, por otro. En este último caso, los tipos serán los siguientes: i) hasta 600.000 euros, el 24 %; desde esa cifra en adelante, el 47 % (2015) y 45 % (2016). Para el resto se aplicará la tarifa prevista para este tipo de rendimientos en al apartado I.12 anterior. del ahorro del último período impositivo que deba declararse, las ganancias patrimoniales calculadas por diferencia entre el valor de mercado de las acciones o participaciones de cualquier tipo de entidad y su valor de adquisición. El valor de mercado se determinará: -- Para los valores admitidos a cotización, el valor de cotización. -- Para los valores no admitidos a cotización, el mayor de: ·· El patrimonio neto según el balance correspondiente al último ejercicio cerrado con anterioridad al devengo del impuesto. ·· El que resulte de capitalizar al tipo del 20 por ciento el promedio de los resultados de los tres ejercicios sociales cerrados con anterioridad a la fecha del devengo del Impuesto. A este último efecto, se computarán como beneficios los dividendos distribuidos y las asignaciones a reservas, excluidas las de regularización o de actualización de balances. -- Para las IIC, según su valor liquidativo en la fecha de devengo. Si no existiera tal valor, el de patrimonio neto según el balance correspondiente al último ejercicio cerrado con anterioridad al devengo del impuesto, salvo prueba de un valor de mercado distinto. ·· El contribuyente hubiese sido residente en España du­ 16. Ganancias patrimoniales por cambio de residencia (artículo 95. bis) La norma introduce lo que en términos fiscales internacionales se conoce como «exit tax» o «impuesto de salida», y es aplicable en determinados supuestos de traslado de residencia fiscal al extranjero de titulares de participaciones significativas, entendiendo por tales, los casos en los que el valor de mercado de las acciones o participaciones exceda, conjuntamente, de cuatro millones de euros; o bien cuando, sin exceder ese umbral, el porcentaje de participación en la entidad sea superior al 25 %, siempre que el valor de mercado de las acciones o participaciones exceda de un millón de euros. Si solamente se cumpliera esta última condición, el impuesto se exigirá únicamente a las ganancias patrimoniales correspondientes a estas últimas acciones o participaciones. En síntesis, las principales características de este nuevo régimen son las siguientes: ·· Cuando el contribuyente pierda su condición por cambio de residencia, deberán integrarse en la renta rante al menos diez de los quince períodos impositivos ante­riores al último que deba declararse, entre otras circunstancias. ·· Cuando se adquiera de nuevo la condición de con­tri­­­ buyente sin haber transmitido las acciones o parti­ci­ paciones, se podrá solicitar la rectificación de la auto­ liquidación para obtener la devolución de las cantidades ingresadas, con devengo de intereses de demora. ·· La deuda tributaria puede ser aplazada en los casos siguientes: i) cuando el cambio de residencia se produzca como consecuencia de un desplazamiento temporal por motivos laborales a un país que no sea paraíso fiscal; o ii) cuando el cambio de residencia se produzca como consecuencia de un desplazamiento temporal por cualquier otro motivo, siempre que en este caso el desplazamiento temporal se produzca a un país que haya suscrito con España un convenio para evitar la doble imposición que contenga cláusula de intercambio de información. ·· En estos supuestos, si la persona adquiere de nuevo la condición de contribuyente dentro del plazo de los cinco ejercicios siguientes al último que deba declararse sin haber transmitido las acciones o participaciones, la deuda tributaria objeto de aplazamiento quedará extinguida, así como los intereses que se hubieran devengado. 19 Fiscal Newsletter Si el cambio de residencia se produce a otro Estado de la UE o del Espacio Económico Europeo (EEE) con el que exista efectivo intercambio de información se podrá suspender la liquidación sin garantía y resultarán de aplicación las siguientes reglas: ·· La ganancia patrimonial solo deberá autoliquidarse cuando en el plazo de los diez ejercicios siguientes al último que deba declararse por el IRPF se produzca alguna de las siguientes circunstancias: i) que se transmitan inter vivos las acciones o participaciones; ii) que el contribuyente pierda la condición de residente en un Estado de la UE o del EEE; y iii) que se incumpla la obligación de comunicación. ·· El contribuyente deberá comunicar a la Administración tributaria la opción por la aplicación de las reglas especiales antedichas, la ganancia patrimonial originada, el Estado al que traslade su residencia, y el mantenimiento de la titularidad de las acciones o participaciones. ·· En el caso de transmisión de las acciones o parti­ci­pa­cio­ nes por un valor de mercado inferior al tenido en cuenta para la cuantificación de la ganancia patrimonial, la misma se mi­norará en la diferencia positiva entre el valor de mercado de las acciones o participaciones y su valor de transmisión. ·· Si el obligado tributario adquiriese de nuevo la condición de contribuyente del IRPF sin haberse producido alguna de las circunstancias determinantes del impuesto de salida, el mismo quedará sin efecto. Si el cambio de residencia se produce a un paraíso fiscal, se aplicarán las reglas siguientes: a. Retenciones sobre rendimientos del trabajo La retención sobre rendimientos del trabajo que se perciban por la condición de administrador y miembro del consejo de administración será del 37 % en 2015, y del 35 % en 2016. Ahora bien, cuando dichos rendimientos procedan de entidades con un importe neto de la cifra de negocios del ejercicio anterior inferior a 100.000 euros, la retención será del 20 % en 2015 y del 19 % a partir de 2016. La retención sobre los atrasos que corresponda imputar a otro ejercicio será del 15 %. La retención sobre rendimientos del trabajo derivados de impartir cursos, conferencias, seminarios y similares así como procedentes de la elaboración de obras literarias, artísticas o científicas, será del 19 % en 2015 y del 18 % a partir de 2016. b. Retenciones sobre rendimientos del capital mobiliario La retención será del 20 % en el 2015 y del 19 % a partir de 2016. c. Retención sobre rendimientos derivados de actividades económicas ·· Las ganancias patrimoniales se imputarán al último La retención para rendimientos de actividades profesiona­ les será del 19 % en 2015 y del 18 % a partir de 2016. ·· Si se transmiten las acciones o participaciones en un período d. Retención sobre ganancias patrimoniales período impositivo en que el contribuyente tenga su residencia habitual en España. impositivo en que el contribuyente mantenga tal condición, pa­ra el cálculo de la ganancia o pérdida patrimonial co­ rres­pondiente a la transmisión se tomará como valor de adquisición el valor de mercado de las acciones o parti­ cipaciones que se hubiera tenido en cuenta para determinar la ganancia patrimonial prevista en el «exit tax». 17. Pagos a cuenta (artículos 99 a 101) Como consecuencia de la rebaja de tipos impositivos, también se reducen los tipos de retención en dos fases (2015 y 2016). Las principales novedades en este ámbito son las siguientes: El porcentaje aplicable a las ganancias patrimoniales derivadas de las transmisiones o reembolsos de acciones y participaciones de IIC será del 20 % en 2015 y del 19 % a partir de 2016. La retención sobre ganancias patrimoniales derivadas de la transmisión de derechos de suscripción será del 19 %, si bien su entrada en vigor se producirá el 1 de enero de 2017. e. Retención sobre otras rentas La retención aplicable al resto de rendimientos sujetos a retención tales como el arrendamiento de inmuebles o los de la propiedad intelectual o industrial, será del 20 % en 2015 y del 19 % a partir de 2016 :. 20 Fiscal Newsletter II.Impuesto sobre la Renta de No Residentes (IRNR) La misma Ley 26/2914, de 27 de noviembre, que modifica el IRPF, acomete asimismo la reforma del texto refundido de la Ley del IRNR, aprobado por el Real Decreto Legislativo 5/2004, de 5 de marzo. Sintetizamos a continuación las principales modifi­ ca­c io­n es operadas en este ámbito. b. Exención de dividendos (artículo 14.1.h) En relación con la exención de la distribución de dividendos a sociedades matrices residentes en la UE o en países integrantes del Espacio Económico Europeo (EEE): · · Se amplía el concepto de sociedad matriz a aquella cuyo valor de adquisición de la participación en la filial sea superior a veinte millones de euros. 1. Exenciones a. Exención de ganancias patrimoniales (artículo 14.1.c) En la regulación vigente hasta 31 de diciembre de 2014 ya se contemplaba la exención de las ganancias patrimoniales derivadas de la transmisión de ac­ ciones o participaciones, obtenidas por residentes en la UE o por establecimientos permanentes de tales residentes situados en otro Estado de la UE. Sin embargo, esta exención no era aplicable cuando, entre otras razones, en algún momento, durante el período de doce meses precedente a la transmisión, el contribuyente (bien se tratase de persona física o bien jurídica), hubiera participado, directa o indirectamente, en al menos el 25 % del capital de esa sociedad (lo que se conoce como participación sig­n ificativa). Bajo la nueva regulación, la limitación a la exención antedicha se ciñe solo a personas físicas. Adicionalmente, se introduce una nueva limitación a la aplicación de la exención en los casos en que la transmisión no cumpla los requisitos para aplicar la exención para evitar la doble imposición prevista en la ley del IS (artículo 21 LIS). · · Se modifica la manera de computar el periodo de man­­tenimiento ininterrumpido de la participación de un año, al tenerse en cuenta también, a tal efecto, el periodo en que la participación haya sido poseída ininterrumpidamente por otras entidades que formen par­t e de un grupo mercantil según el artículo 42 del Código de Comercio, con independencia de la resi­d en­c ia y de la obligación de formular cuentas anuales consolidadas. · · Se elimina la referencia a la reducción de la participación hasta un mínimo del 3 % en los casos en los que la misma derive de operaciones acogidas al régimen fiscal especial de neutralidad fiscal o una oferta pública de acciones. · · Se simplifica la posibilidad de aplicar la exención cuando la mayoría de los derechos de voto de la sociedad matriz se posea, directa o indirectamente, por personas físicas o jurídicas que no residan en la UE. Ya no es necesario que la matriz desarrolle una actividad empresarial directamente relacionada con la actividad empresarial de la filial o que tenga por objeto la gestión y dirección de la misma mediante la organización de medios materiales y humanos. Ahora basta con que la constitución y la operativa de la matriz responda a motivos económicos válidos y razones empresariales sustantivas. Cuando la matriz sea residente en el EEE, la nueva norma exige la residencia en un país con un efectivo intercambio de información tributaria. Recordemos que antes de la reforma el requisito consistía en residir en un estado que hubiese suscrito con España un Convenio para evitar la doble imposición internacional con cláusula de intercambio de información o un 21 Fiscal Newsletter acuerdo de intercambio de información en materia tributaria. patrimoniales afectos a un EP que cesa su actividad o que, habiendo estado afectos, se transfieren al extranjero. En este último supuesto, previa solicitud, se establece un diferimiento en la tributación que derive de la trasferencia de los elementos a la UE o al EEE, hasta el momento en que los mismos se transmitan a un tercero (constitución de garantía, en su caso, y devengo de intereses). c. Exención de cánones (artículo 14. 1. m) apartado 6 Se modifica la redacción cuando la mayoría de los derechos de voto de la sociedad perceptora de los cánones se posea, directa o indirectamente, por personas físicas o jurídicas que no residan en la UE. Para aplicar la exención basta con que la constitución y la operativa de la sociedad perceptora de los cánones responda a motivos económicos válidos y razones empresariales sustantivas. b. Obtención de rentas sin Establecimiento Permanente (EP) (artículo 24) En el caso de ganancias patrimoniales obtenidas por no residentes a los que se les hubiera aplicado el nuevo régimen de tributación por cambio de residencia («exit tax», ver punto I. 16 anterior), la ganancia patrimonial se computará tomando como valor de adquisición el valor de mercado de las acciones utilizado a efectos del cómputo de la patrimonial prevista en el nuevo régimen. d. Exención por dividendos Se suprime la exención de 1.500 € sobre los dividendos obtenidos por personas físicas residentes en la UE u otro país o territorio con el que exista un efectivo intercambio de información tributaria. Por otro lado, en el caso de residentes en la UE o en el EEE –en este último supuesto siempre que exista un efectivo intercambio de información tributaria– se modifican las reglas para la determinación de la base imponible. Hasta el 31 de diciembre de 2014 se permitía deducir los gastos previstos en la Ley del IRPF tanto a contribuyentes personas físicas como jurídicas, acreditando determinados requisitos. Pues bien, a partir del 1 de enero de 2015 las personas jurídicas residentes en la UE o el EEE deducirán los gastos con arreglo a la Ley del Impuesto sobre Sociedades, en vez de tomar como referencia la Ley del IRPF. e. Exención por reinversión en vivienda habitual (Disposición Adicional 7) La nueva norma introduce una nueva exención, cuya finalidad radica en dar un trato fiscal equiparable a los residentes en la UE o en un país del EEE. Así, las ganancias patrimoniales obtenidas por un residente de la UE o en un país del EEE con el que exista efectivo intercambio de información tributaria, derivadas de la transmisión de inmuebles que hayan sido la vivienda habitual de un no residente en España, quedan exentas de gravamen en caso de reinversión del importe obtenido en tal transmisión en otra vivienda habitual, en igualdad de condiciones que los residentes fiscales en España. 3. Tipos de gravamen (artículo 25.1. a) La imposición complementaria sobre las rentas transferidas por EP al extranjero será del 20 % en 2015 y del 19 % a partir de 2016. 2. Base imponible a. Obtención de rentas mediante Establecimiento Permanente (EP) (artículo 18.5) En la determinación de la base imponible de los EP, se establece la integración en la misma de la diferencia entre el valor real y el valor contable de los elementos El tipo de gravamen general al que se someten las rentas obtenidas sin mediación de EP baja al 24% (hasta el 31 de diciembre de 2014 era el 24,75%). Ahora bien, este tipo se reduce hasta el 20% en el 2015 y hasta el 19% a partir de 2016, para residentes en la UE o en un país del EEE con el que exista un efectivo intercambio de información tributaria. El tipo de gravamen de las entidades en atribución de rentas con presencia en territorio español es del 25 %. 22 Fiscal Newsletter 4. ·· El devengo de los rendimientos imputados a la casa Régimen opcional de tributación por IRPF para residentes UE (artículo 46) Se amplía de personas físicas residentes en la UE a personas físicas residentes en un Estado miembro del EEE con el que exista intercambio efectivo de información tributaria, la posibilidad de optar, en determinadas circunstancias por tributar por el IRPF. Se añade un nuevo supuesto de aplicación de esta opción, este es, que la renta obtenida en España haya sido inferior al 90 % del mínimo personal y familiar que le hubiese correspondido de acuerdo con sus circunstancias personales y familiares de haber sido residente en España siempre que dicha renta haya tributado efectivamente durante el período por el IRNR y que la renta obtenida fuera de España haya sido, asimismo, inferior a dicho mínimo. Hasta ahora el único requisito era la obtención durante el ejercicio de rendimientos del trabajo y de actividades económicas de, al menos, el 75 % de la totalidad de la renta y que dichas rentas hubiesen tributado efectivamente en el IRNR. 5. EP: operaciones internas con la casa central (Disposición Adicional 6) Se introduce una disposición Adicional sobre la deducción (cuando así lo establezca un CDI) de gastos estimados por operaciones internas realizadas por un EP con su casa central o con alguno de los EP situados fuera del territorio español. A estos efectos: ·· No resultará de aplicación la previsión que establece la no deducibilidad de los pagos realizados por el EP a su casa central o a otros EP en concepto de cánones, intereses, comisiones, abonados en contraprestación por servicios de asistencia técnica o por el uso o la cesión de bienes o derechos. · · Los rendimientos imputados a la casa central o a otros EP que se correspondan con dichos gastos estimados se considerarán obtenidos en territorio español sin mediación de EP. central será el el 31 de diciembre de cada año. ·· El EP estará obligado a practicar retención o ingreso a cuenta sobre dichos rendimientos imputados. ·· A las operaciones internas del EP con su casa central y otros EP les resultará de aplicación lo previsto en la Ley del IS para las operaciones vinculadas :. 23 Fiscal Newsletter III. Amnistía fiscal para pensiones procedentes del extranjero (Disposición Adicional única) .: Se prevé regularizar la situación tributaria sin exigencia de recargos, intereses ni sanciones, me­diante la presentación de autoliquidaciones com­plementarias (a presentar en el plazo de seis meses a contar desde el 1 de enero de 2015) de los periodos impositivos no prescritos, en el caso de aquellos contribuyentes del IRPF que no hubiesen tributado por las pensiones procedentes del extranjero. Cuando un contribuyente no hubiese estado obligado a presentar declaración del IRPF en algún ejercicio y la inclusión de dichas pensiones determine ahora su obligación de declarar, la regularización se efectuará con la presentación de la declaración no presentada inicialmente. Cuando se hubiesen regularizado las pensiones procedentes del extranjero con anterioridad a la en­trada en vigor de esta disposición, se condo­narán los recargos (incluidos los del periodo eje­cutivo), intereses y sanciones derivados de dicha regularización que no hubiesen adquirido firmeza. Cuando hubiesen adquirido firmeza se deberá solicitar a la AEAT la condonación hasta el 30 de junio de 2015. En el caso de que en la liquidación practicada se hubieran incluido otros rendimientos además de las pensiones, la condonación de los recargos, intereses y sanciones será proporcional al importe de las pensiones regularizadas en relación con el resto de los rendimientos objeto de regularización. No obstante, si por la inclusión de las pensiones un contribuyente pasa a estar obligado a presentar declaración, se condonarán en su totalidad los recargos, intereses y sanciones. Los importes ingresados serán objeto de devolución sin abono de intereses de demora, en el plazo de seis meses desde la presentación de la solicitud. Transcurrido dicho plazo sin haberse realizado la devolución, se abonarán los intereses de demora que correspondan :. 24 Fiscal Newsletter IV. Modificación de las definiciones de «paraíso fiscal» (Disposición Adicional Primera Ley 36/2006, de 29 de noviembre, de medias para la prevención del fraude fiscal) .: Se incluyen nuevos criterios a efectos de actualizar la lista de paraísos fiscales: ·· Los resultados de las evaluaciones inter pares realizadas por el Foro Global de Transparencia e Intercambio de Información con Fines Fiscales. ·· Firma del Convenio de Asistencia Administrativa Mutua en Materia Fiscal de la OCDE y del Consejo de Europa enmendado por el Protocolo de 2010. ·· Que el país o territorio cumpla o no los requisitos para considerar que existe un efectivo intercambio de información tributaria :. 25 Fiscal Newsletter OFICINAS & NETWORKING www.rocajunyent.com O F I CI N AS BA R C ELO NA LLEIDA CONSEJO DE REDACCI ÓN: Roca Junyent Barcelona Blanca Usón Vegas Aribau, 198 Roca Junyent Lleida Estudi Jurídic Alonso 08036 Barcelona Rambla Ferran, 2, 3r D Juan Alberto Urrengoechea Salazar TE L . : +34 93 241 92 00 25007 Lleida Susana Ibarz Vinzo FAX: +34 93 414 50 30 TE L.: +34 973 24 60 62 EMAIL: bcn@rocajunyent.com Joaquim Botanch Albó FAX: +34 973 23 00 70 E MAIL: advocats@alonsorocajunyent.com M AD R I D DI RECCI ÓN: Blanca Usón Vegas Roca Junyent Madrid S HA NGHA I José Abascal, 56, 7º Roca Junyent Shanghai 28003 Madrid Suite 2209 Westgate Mall La información contenida en esta TE L . : +34 91 781 97 60 1038 Nanjing Xi Rd. newsletter no puede aplicarse a FAX: +34 91 781 97 64 200041 Shanghai ningún caso particular sin un China asesoramiento legal previo. EMAIL: mad@rocajunyent.com TE L.: +86 21 621 80 666 GI R ONA FAX: +86 21 631 12 291 Roca Junyent Girona E MAIL: sha@rocajunyent.com Gran Via Jaume I, 37, 5º La presente newsletter es un complemento de la edición en papel de Derecho & Sociedad y de las 17001 Girona NETWORKING newsletters Laboral, China, Seguros, TE L . : +34 972 48 71 11 TerraLex Administrativo e Inmobiliario y Com- FAX: +34 972 48 32 11 International Legal Network petition, que también se publican por www.terralex.org vía telemática. EMAIL: gi@rocajunyent.com PAL M A D E M A L LO R C A Broadlaw Group Roca Junyent Palma de Mallorca Riutord&Contestí www.nabarro.com Paraires, 34 A www.nunziantemagrone.it 07001 Palma de Mallorca www.lpalaw.com www.gsk.de TE L . : +34 971 22 90 27 FAX: +34 971 22 90 30 EMAIL: rjrc@rocajunyent-riutordcontesti.com A RGENTINA Estudio O’ Farrell Av. de Mayo, 645-651 1084 Buenos Aires Argentina TE L.: +54 11 43 46 1000 FAX: +54 11 43 34 4655 E MAIL: info@estudio-ofarrell.com.ar