GRUPO MÉXICO, SAB de CV

Anuncio

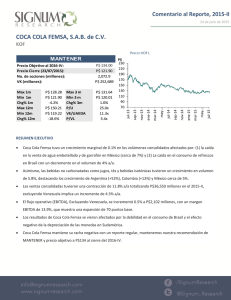

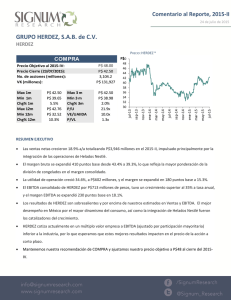

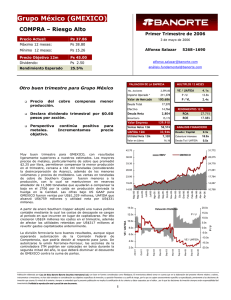

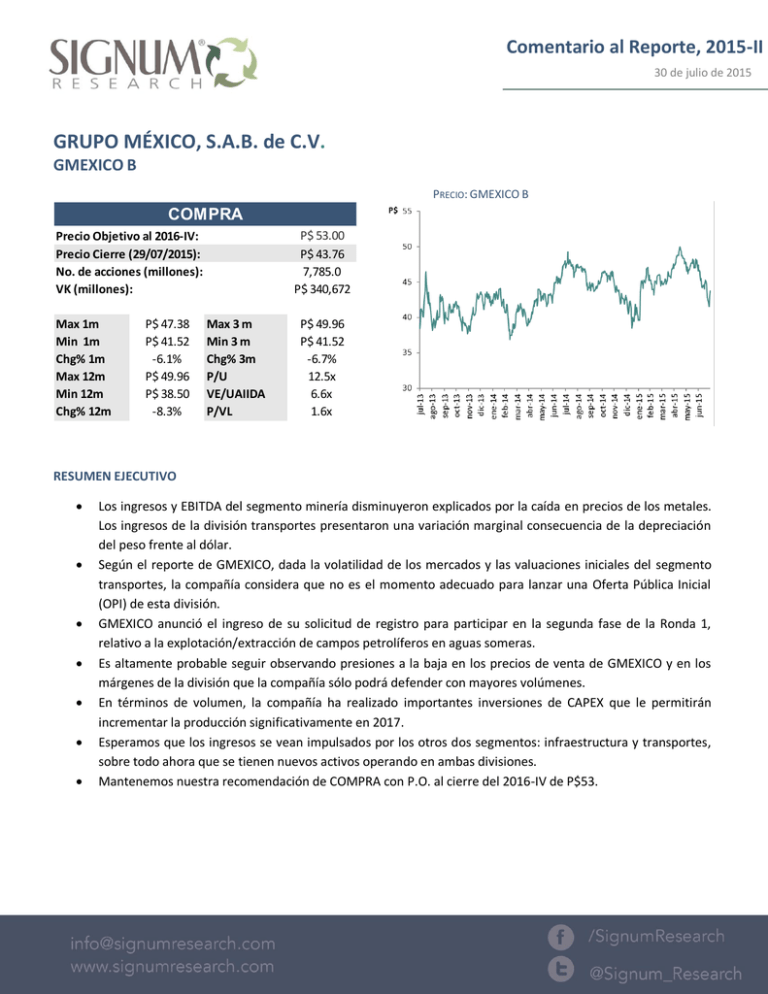

Comentario al Reporte, 2015-II 30 de julio de 2015 GRUPO MÉXICO, S.A.B. de C.V. GMEXICO B PRECIO: GMEXICO B COMPRA P$ 53.00 P$ 43.76 7,785.0 P$ 340,672 Precio Objetivo al 2016-IV: Precio Cierre (29/07/2015): No. de acciones (millones): VK (millones): Max 1m Min 1m Chg% 1m Max 12m Min 12m Chg% 12m P$ 47.38 P$ 41.52 -6.1% P$ 49.96 P$ 38.50 -8.3% Max 3 m Min 3 m Chg% 3m P/U VE/UAIIDA P/VL P$ 49.96 P$ 41.52 -6.7% 12.5x 6.6x 1.6x RESUMEN EJECUTIVO Los ingresos y EBITDA del segmento minería disminuyeron explicados por la caída en precios de los metales. Los ingresos de la división transportes presentaron una variación marginal consecuencia de la depreciación del peso frente al dólar. Según el reporte de GMEXICO, dada la volatilidad de los mercados y las valuaciones iniciales del segmento transportes, la compañía considera que no es el momento adecuado para lanzar una Oferta Pública Inicial (OPI) de esta división. GMEXICO anunció el ingreso de su solicitud de registro para participar en la segunda fase de la Ronda 1, relativo a la explotación/extracción de campos petrolíferos en aguas someras. Es altamente probable seguir observando presiones a la baja en los precios de venta de GMEXICO y en los márgenes de la división que la compañía sólo podrá defender con mayores volúmenes. En términos de volumen, la compañía ha realizado importantes inversiones de CAPEX que le permitirán incrementar la producción significativamente en 2017. Esperamos que los ingresos se vean impulsados por los otros dos segmentos: infraestructura y transportes, sobre todo ahora que se tienen nuevos activos operando en ambas divisiones. Mantenemos nuestra recomendación de COMPRA con P.O. al cierre del 2016-IV de P$53. Comentario al Reporte, 2015-II Grupo México, S.A.B. de C.V. Drivers Tabla 1. Volumen producido/transportado por segmento División Minera Cobre t.m.* Molibdeno t.m. Zinc t.m. Plata (oz) Oro (oz) Transportes Millones Tons/km Carros movidos Volumen Producido (miles) Δ% a/a Volumen Ventas (miles) Δ% a/a Precio (US$/ libra u oz) Δ% a/a 217.0 6% 9.2% 2.77 -10.5% 5.8 13.9 3,657.0 8.8 -2% -15% 2% -8% 5.7 -3.1% 24.3 3.4% 3,315.0 -9.2% 33.9 188.2% 7.45 1.00 16.38 1,192.82 -44.6% 5.9% -16.5% -7.4% n.a. n.a. 14,134.0 7% 35.36 -6.1% n.a. n.a. 311.9 6% 1,602.29 -5.1% 221.0 Fuente: Signum Research con información de la empresa *t.m.: Toneladas Métricas El volumen producido de cobre incrementó por mayor producción en Buenavista (+20% a/a) y por la entrada en operación de la nueva Planta ESDE III. La producción de zinc disminuyó debido a la suspensión de las operaciones de la mina Santa Eulalia, que se estima vuelva a operar hasta 2015-IV, pero las ventas sí incrementaron, lo que se atribuye a disminución de inventarios. A pesar de que la producción de oro disminuyó -8% a/a debido a menor producción en Caridad, las ventas incrementaron +188% por la compra de doré de oro. En el segmento de transportes, el volumen transportado incrementó +7% a/a por mayor transportación de metales, cemento y productos agrícolas. Los carros cargados transportados también crecieron +6% a/a resultado de la consolidación de las armadoras, lo cual incentivó mayores exportaciones, tanto en el puerto de Veracruz como en las frontera con EE.UU. Los precios de los metales siguen presentando caídas significativas y afectando los ingresos consolidados. En particular, el precio del cobre cayó -10.5% a/a, pero presentó una mejoría en precio respecto el 2015-I. Por el contrario, la plata, el oro y molibdeno, siguen sin mostrar recuperación respecto a trimestres previos. La plata y el oro, por ejemplo, se encontraron en precios promedios trimestrales no observados desde el 2009-III y el 2010-II, respectivamente. Comentario al Reporte, 2015-II Resultados Tabla 2. Resultados por segmento de negocio Millones de US$ Minería Transportes Infraestructura Grupo México Ventas 1,615.6 499.8 137.1 2,190.2 Δ% a/a EBITDA Δ% a/a -9.9% 0.2% -10.9% -8.0% 676 188 59 917 -12.1% 5.2% 1.0% -12.0% Margen Δ p.b. EBITDA a/a 41.9% - 100 37.7% 180 43.2% 510 41.9% - 190 CAPEX 314.0 114.3 38.4 466.7 Δ% a/a -20% 97.40% -81.80% -29.40% Fuente: Signum Research con información de la empresa Minería Los ingresos y EBITDA del segmento disminuyeron explicados por la caída en precios de los metales. Los costos de ventas de Americas Mining Corporation (AMC) bajaron -8.8% a/a debido a eficiencias operativas y menores costos de combustibles y energía eléctrica. El cash cost neto de subproductos fue de US$1.29 (-0.7% a/a) por libra de cobre y el cash cost excluyendo subproductos fue US$1.75 (-17% a/a). El CAPEX fue utilizado para la expansión de la mina en Toquepala, que incrementará la capacidad de producción anual de cobre en 100K toneladas (+74%), esto es, una capacidad total de 235K toneladas en 2017 así como para la expansión de la mina en Buenavista y la nueva Concentradora de Cobre y Molibdeno. La inversión realizada por la compra del proyecto de cobre “El Pilar” en Sonora se reflejará en el CAPEX de 2015-III, el proyecto tiene una producción anual estimada de 35K toneladas de cobre que se añadirían a la producción en 2017. Transportes Los ingresos presentaron una variación marginal consecuencia de la depreciación del peso frente al dólar. Los costos cayeron -3% a/a por menor precio de diesel y menores costos de mano de obra. La compañía creció en EBITDA (+5.2% a/a) y margen EBITDA (+180 p.b. a/a) por mayor volumen transportado. El CAPEX del semestre fue utilizado para la adquisición de 25 locomotoras y 394 carros de ferrocarril. Según el reporte de GMEXICO, dada la volatilidad de los mercados y las valuaciones iniciales del segmento, la compañía considera que no es el momento adecuado para lanzar una Oferta Pública Inicial (OPI) de la división. Infraestructura Las ventas del segmento retrocedieron -10.9% a/a. Los costos disminuyeron -22% a/a debido al menor costo del gas natural. Los ingresos acumulados del semestre mostraron una variación del +8.5% por el inicio de operaciones de las plataformas extractivas “Tabasco” y “Campeche” y la puesta en marcha del primer tramo de la autopista Salamanca-León durante 2015-I. Se espera que el inicio de operaciones del segundo tramo de dicha autopista y de la plataforma modular “Veracruz” comience en 2015-III. Las inversiones de capital que se realizaron en 2015-II fue para estos últimos dos proyectos. Comentario al Reporte, 2015-II GMEXICO anunció el ingreso de su solicitud de registro para participar en la segunda fase de la Ronda 1, relativo a la explotación/extracción de campos petrolíferos en aguas someras. Análisis Los ingresos de GMEXICO dependen en gran parte del segmento minero (74% de las ventas totales), y, en particular, de las ventas de cobre (82% de las ventas de la división). Los precios del metal han mostrado una clara tendencia a la baja desde el 2011. Durante 2015-I los precios cayeron a niveles no observados desde 2009 y durante 2015-II se recuperaron significativamente, +4% t/t. No obstante, el inicio del 2015-III suena menos alentador. Los precios están aún por debajo de los observados en el primer trimestre del año y el mercado se encuentra bearish en general. Este sentimiento se puede atribuir en gran parte al incremento de inventarios de China que inició a principios de abril. En este sentido, es altamente probable seguir observando presiones a la baja en los precios de venta de GMEXICO y en los márgenes de la división que la compañía sólo podrá defender con mayores volúmenes. Gráfica 1. Precio promedio por trimestre del cobre Gráfica 2. Precio diario del cobre Fuente: Signum Reserach con información de Bloomberg Las perspectivas para el oro son negativas, pues los precios han caído aún más durante julio y el sentimiento también es bearish; para la plata y el zinc se espera el mismo comportamiento. Comentario al Reporte, 2015-II En términos de volumen, la compañía ha realizado importantes inversiones de CAPEX que le permitirán incrementar la producción significativamente en 2017, cuando la mina de Toquepala inicie operaciones y se sume a la mayor producción de la mina y de la concentradora en Buenavista. Aún quedan inciertos los proyectos Tía María y Aznalcóllar debido a los desacuerdos que se han presentado con las comunidades aledañas para el primero y con la corte de España para el segundo. Por lo tanto, los ingresos de la compañía en la división minera presentarán volatilidad en los próximos trimestres (más posible a la baja) pues dependerán de los precios de los metales y de la capacidad de GMEXICO para colocar el creciente volumen producido en el mercado. Esperamos que los ingresos se vean impulsados por los otros dos segmentos: infraestructura y transportes, sobre todo ahora que se tienen nuevos activos operando en ambas divisiones. Consideramos positiva la decisión de GMEXICO de incursionar en la industria de explotación y extracción de hidrocarburos. Estaremos al pendiente de los resultados de la segunda licitación y, si estos finalizan favorablemente, sin duda alguna se traducirá en mayor crecimiento y rentabilidad de la compañía. Conclusión Calificamos este reporte como regular, los precios globales de los metales han afectado los márgenes e ingresos de la compañía, no obstante, la rentabilidad de los proyectos sustentada por la inversión en capital vislumbra un mejor futuro para la compañía en 2016-2017, cuando los flujos de nuevos proyectos sean palpables y los precios de los metales se recuperen. Mantenemos nuestra recomendación de COMPRA con P.O. al cierre del 2016-IV de P$53. Analista Armelia Reyes Comentario al Reporte, 2015-II Directorio Em M P * 30/07/15 . Héctor Romero Director General hector.romero@signumresearch.com Analistas Carlos Ugalde Subdirector de Análisis / Grupos Financieros e Instituciones de Seguros carlos.ugalde@signumresearch.com Cristina Morales Analista Bursátil Sr. / Comercio Especializado y Autoservicios cristina.morales@signumresearch.com 1 2 3 4 5 5CLAVE DEL REPORTE S = Sectorial E = Económico Rf = Renta fija Nt = Nota técnica M = Mercado Em= Empresa (2) Geografía M = México E = Estados Unidos L = Latino América G = Global (3) Temporalidad P = Periódico E = Especial (4) Grado de dificultad * = Básico ** = Intermedio *** = Avanzado (5) Fecha de publicación DD/MM/AA Homero Ruíz Analista Bursátil Sr. / Telecomunicaciones, Medios e Industria Automotriz homero.ruiz@signumresearch.com Ana María Tellería Analista Bursátil Jr. / Vivienda y Renta Fija ana.telleria@signumresearch.com Armelia Reyes Analista Bursátil Jr. / Infraestructura, Minería y Energía armelia.reyes@signumresearch.com . (1) ENFOQUE Jorge González Analista Técnico Sr. Armando Rodríguez Analista Bursátil Sr. / FIBRAS y Sector Inmobiliario armando.rodriguez@signumresearch.com . Emma Ochoa Analista Bursátil Jr. / Productos de Consumo Frecuente emma.ochoa @signumresearch.com Diseño Julieta Martínez Diseño Editorial julieta.montano@signumresearch.com Sistemas de Información Iván Vidal Tel. 62370861/ 62370862 Info@signumresearch.com Este documento y la información, opiniones, pronósticos y recomendaciones expresadas en él, fue preparado por Signum Research como una referencia para sus clientes y en ningún momento deberá interpretarse como una oferta, invitación o petición de compra, venta o suscripción de ningún título o instrumento ni a tomar o abandonar inversión alguna. La información contenida en este documento está sujeta a cambios sin notificación previa. Signum Research no asume la responsabilidad de notificar sobre dichos cambios o cualquier otro tipo de actualización del contenido. Los contenidos de este reporte están basados en información pública, disponible a los participantes de los mercados financieros, que se ha obtenido de fuentes que se consideran fidedignas pero sin garantía alguna, ni expresan de manera explícita o implícita su exactitud o integridad. Signum Research no acepta responsabilidad por ningún tipo de pérdidas, directas o indirectas, que pudieran generarse por el uso de la información contenida en el presente documento. Los documentos referidos, así como todo el contenido de www.signumresearch.com no podrán ser reproducidos parcial o totalmente sin la autorización explícita de Signum Research S.A. de C.V.