BOLETÍN DE LA CNMV Trimestre IV 2011

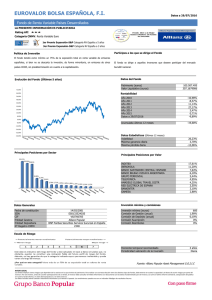

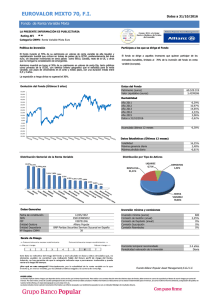

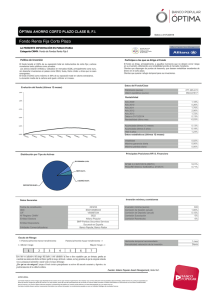

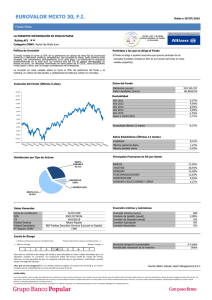

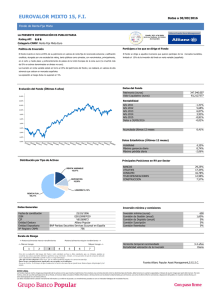

Anuncio