ReestRuctuRación y opoRtunidades en la industRia - Inicio

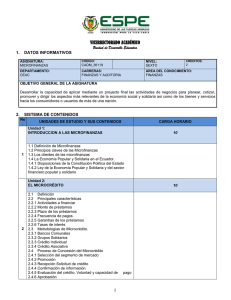

Anuncio