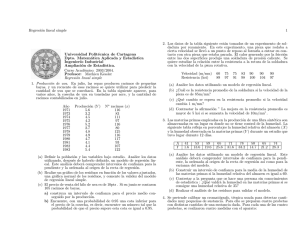

Análisis de riesgo crediticio para banca pública con Python Bernardo Cordero Torres bernardo.cordero@unmsm.edu.pe Resumen Introducción Teorı́as macroeconómicas ası́ como los fundamentos microeconómicos son estudiados para evaluar tanto el riesgo sistemático, como el riesgo especı́fico de los proyectos de inversión, respectivamente. En caso del primero, mediante uso de modelos de regresión múltiple en el lenguaje de programación Python se analizaron comportamientos de la variable dependiente precio frente a otras variables macroeconómicas para visualizar la volatilidad del mercado percibido por el inversionista. A continuación mediante funciones polinómicas, se evaluaron las tasa de crecimiento de las ventas, indicadores financieros históricos y premisas para el análisis que denoten su sostenibilidad económica - financiera requerida para su viabilidad de apalancamiento con las lı́neas de crédito directo comercial con Banecuador BP, Corporación Financiera Nacional y Banco del Pacı́fico. Los modelos fueron aplicados para una empresa del rubro de venta al por mayor de camarón y langostinos en la estimación de la tasas de crecimiento del mercado y la empresa. El estudio contrasta la forma como las instituciones financieras públicas Banecuador BP, Corporación Financiera Nacional y Banco del Pacı́fico realizan sus proyecciones frente a estimaciones realizadas en modelos del lenguaje Python con el menor error posible a futuros flujos de caja, también denominados, presupuesto de capital, presupuesto de efectivo, flujos de efectivo esperados, flujo libre de efectivo, etc. Se hará acepción como free cash flow (FCF). Metodologı́a Resultados Del rubro venta al por mayor de camarón y langostinos, las variables precio, producción mundial, consumo mundial, producción mundial de pesca de captura, tasa y tipo de cambio USD versus el yuán CNH: Mediante la bondad de ajuste y significancia estadı́stica, el modelo macroeconómico pudo ser validado: Regresión lineal simple, Regresión Ridge, Regresión Lasso, Regresión Random Forest, Regresión lineal múltiple. Duchesnay et al. (2020). Para el análisis de la variable microeconómica TEA y los indicadores financieros NOPAT, WACC y ROIC: Función polinomial, Función exponencial, Función lineal. Discusión El estudio de caso se enmarca en el desempeño macro y micro del rubro venta al por mayor de camarón y langostinos. Para un cabal score de crediticio, es necesario incluir en el reporte el carácter, la información de los burós de crédito y presentación de colaterales presentes en el análisis de concesión de crédito. Para efectos de la evaluación se accedió a la información publicada en las respectivas páginas web institucionales salvo Banecuador BP que no proporciona un formato de análisis cuantitativo especı́fico; por cuanto se procesaron las hojas de cálculo de la Corporación Financiera Nacional y el Banco del Pacı́fico. Para el proceso de concesión de las lı́neas de crédito directo respectivos, se remiten exclusivamente a la obtención de indicadores microeconómicos convencionales en la corrida financiera tales como VAN y TIR; sin considerar el valor económico agregado del proyecto a ser financiado, cuya estructura de capital óptima se da siempre que el ROIC sea superior al WACC (Charisma y Amir, 2020). El crecimiento del sector se comporta similar a una función exponencial y no lineal como se plantea la proyección de las ventas en el FCF, que comparativamente no pueden crecer a mayor razón que el mercado al que pertenece (Roca y Arzú, 2014), La capitalización del interés cobrado por las instituciones financieras por las operaciones de crédito comercial crecen de forma exponencial, por cuanto la linealidad de las proyecciones distorciona la ganancia real (Lewin y Cachanosky, 2020). Los supuestos del modelo de la volatilidad del mercado obtuvieron valores fidedignos con el menor grado de error en las estimaciones. Comparativamente, se evidencia un comportamiento de las varibles forma no lineal, difiriendo con las proyecciones en las cuales las entidades financieras públicas basan su análisis. Al considerar el riesgo especı́fico, los indicadores microeconómicos se alejan de la linealidad del punto de equilibrio alusivo a los ingresos y los costos. Las proyecciones del FCF que se realizan son sobre la base de la creación de valor tomando como marco de referencia, la diferencia entre return on invested capital (ROIC) y weighted average cost of capital (WACC) para la toma de decisiones para el financiamiento. Referencias Charisma, B. y Amir, E. (2020). Economic Value-Added Creation by Optimizing Capital Structure in Project Finance. International Journal of Applied Research in Management and Economics, 3(2), 46-60. https://doi.org/10.33422/ijarme.v3i2.446 Duchesnay, E., Lofstedt, T. y Younes, F. (2020). Statistics and Machine Learning in Python. Lewin, P., y Cachanosky, N. (2020). Capital and Finance: Theory and History (1st ed.). Routledge. https://doi.org/10.4324/9780429031687 Roca, F., y Arzú, J. R. (2014). Evaluación de Proyectos para emprendedores. Universidad Francisco Marroquı́n. Escuela de Negocios.