CULTIBA2t13

Anuncio

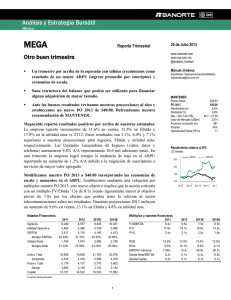

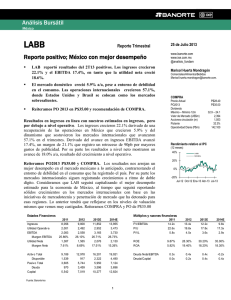

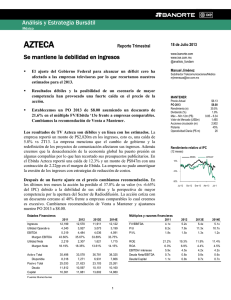

Análisis Bursátil México CULTIBAB Reporte Trimestral 24 de Julio 2013 Resultados que satisfacen… ¡la sed! www.banorte.com www.ixe.com.mx @analisis_fundam Cultiba presentó resultados positivos, arriba de nuestros estimados a nivel operativo y a nivel neto. Reporta expansión en margen EBITDA de 170pb a 10.6%, crece fuertemente utilidad neta. Marisol Huerta Mondragón Por divisiones, la parte de Bebidas reportó un crecimiento interanual en ingresos y EBITDA de 5.6% y 24.6%, respectivamente. El volumen creció 3.2%, impulsado por el crecimiento de 6.5% a/a en el segmento de garrafón. Reiteramos nuestro PO2013 de P$42.00 y recomendación de COMPRA. CULTIBA presentó resultados positivos por arriba de nuestros estimados durante el 2T13, con crecimientos de 4.8% en ingresos, 25.4% en EBITDA y un sorprendente crecimiento en utilidad neta. A nivel de ingresos estos estuvieron impulsados por el desempeño de la división de bebidas que reportó un crecimiento de 5.6% en ingresos ante un avance de 2.4% en el precio por caja unidad y el crecimiento en volúmenes de 3.2% a/a. Derivado de menores precios de insumos así como de las sinergias obtenidas por la compañía el margen bruto consolidado registró una expansión de 260pb durante el trimestre , lo que compensó el avance en gastos relacionados con el área de mercadotecnia. El EBITDA consolido avanzó 25.4%, arriba de nuestras expectativas, por su parte el margen se ubicó en 10.6% un avance de 170pb. Tras el reporte reiteramos nuestro PO2013 a P$42.00 y reiteramos COMPRA. Las cifras reportas por la compañía con avance en volúmenes por arriba de la industria, pese al entorno de desaceleración del consumo en el país, nos mantiene positivos respecto al desempeño estimado de la empresa para el cierre de 2013. Estados Financieros Comerciales/Alimentos/Bebidas Marisol.huerta.mondragon@banorte.com. COMPRA Precio Actual PO2013 Dividendo Máximo – Mínimo 12m Valor de Mercado (US$m) Acciones circulación (m) Flotante P$33.01 P$42.00 P$0.17 40.25 –31.25 1,967 717.5 25% 16.9 Operatividad Diaria (P$m) Rendimiento relativo al IPC (2 meses) 60% MEXBOL CULTIBAB 40% 20% 0% -20% -40% Jul-12 Oct-12 Ene-13 Abr-13 Jul-13 Múltiplos y razones financieras Ingresos Utilidad Operativa EBITDA Margen EBITDA Utilidad Neta Margen Neto 2011 14,979 -429 630 4.21% -434 -2.89% 2012 31,991 315 2,469 7.72% 492 1.54% 2013E 33,753 1,306 3,450 10.22% 764 2.26% 2014E 45,563 2,862 5,515 12.10% 1,249 2.74% Activo Total Disponible Pasivo Total Deuda Capital 29,298 520 13,961 5,968 15,337 29,485 589 13,746 6,668 15,842 31,900 2,169 8,390 4,389 17,504 35,224 2,820 8,184 4,389 17,232 Fuente: Banorte-Ixe 1 FV/EBITDA P/U P/VL 2011 57.35 -51.79 2.41 2012 22.10 76.11 2.76 2013E 10.50 31.10 2.10 2014E 8.10 19.00 2.10 ROE ROA -5.05% -1.48% 5.60% 1.67% 7.19% 5.67% 11.80% 6.73% 8.6x 0.7x 2.5x 0.7x 1.6x 0.4x 1.1x 0.4x Deuda Neta/EBITDA Deuda/Capital CULTIBA– Resultados 2T13 (cifras nominales en millones de pesos) Concepto 2T12 Ventas 8,782 Utilidad de Operación 213 Ebitda 780 Utilidad Neta 5 Márgenes Margen Operativo 2.43% Margen Ebitda 8.88% UPA $0.02 2T13 9,201 395 978 215 Var % 4.78% 85.15% 25.38% 3906.00% 2T13e 9,382 260 862 210 Var % vs Estim. -1.93% 51.92% 13.46% 2.38% 4.29% 10.63% $0.30 +1.9pp +1.7pp 1806.2% 2.77% 9.19% $0.29 1.5pp 1.4pp 3.4% Crecen volúmenes. Durante el trimestre, el volumen de Gepp presentó un crecimiento de 3.2% a/a, por arriba del reportado por el promedio de 1.2% presentado por sus principales competidores en México (Arca -1.3% y KOF +3.7%). Los volúmenes pasaron a 448.4 millones en el 2T13 desde 434.7 millones de cajas de ocho-onzas en el mismo trimestre de 2012. La empresa ha finalizado la reestructuración de su portafolio, hacia adelante buscará enfocarse en las marcas fuertes de cobertura nacional, y segmentos con potencial de crecimiento. Adicionalmente, la empresa ha logrado detectar cuales son los canales más rentables y en base a estos dos objetivos se mantendrá en lo que resta del año, para lograr los objetivos planteados de crecimiento. En garrafón sigue imparable. En mercado de agua de garrafón se mantiene como líder en crecimiento al reportar un avance en volumen de 6.5%, frente a la crecimiento de 2.7% en AC y de 0.8% de KOF. Durante el trimestre los garrafones alcanzaron un nivel de 227.5 millones de cajas de ocho-onzas. El incremento de la distribución directa a hogares, ha contribuido parcialmente a este buen desempeño. Apoya volúmenes y precio ingresos consolidados. Las ventas totales en el primer trimestre de 2013 se incrementaron 4.8%, derivado del incremento del 3.2% en el volumen de bebidas así como al incremento del 2.4% en el precio promedio total por caja. El ingreso promedio por caja fue de P$19.19 en el, comparado contra P$18.74 del mismo período del año anterior. Avanzan márgenes. Durante el trimestre, el margen bruto se ubicó en 41.8% desde 39.2% del trimestre anterior observando un avance 260pb, lo anterior relacionado con los beneficios de las sinergias obtenidas por la compañía así como menores costos de materias primas. El total de gastos de ventas se incrementó 6.7% en el segundo trimestre de 2013, de esta manera el total de gastos como porcentaje de las ventas se incremento a 37.5%comparado con un 36.8% del primer trimestre de 2012 debido principalmente a mayores depreciaciones y gastos de marketing que fueron compensados por las sinergias obtenidas. 2 El EBITDA en el trimestre fue de Ps.978m. aumentando 24.6% ubicando el margen en 10.6% un avance de 190pb respecto al reportado en el mismo trimestre del año anterior, reflejando los beneficios de margen bruto. El costo integral de financiamiento, en el segundo trimestre de 2013 fue de P$183 millones, comparado con un gasto neto de P$.153m en el segundo trimestre de 2012. Durante el segundo trimestre de 2013 se produjo una depreciación de 5.4% del peso mexicano, causando un impacto no monetario al costo de financiamiento. La utilidad neta consolidada registró un crecimiento de 196%, al ubicarse en P$395m comparado con los P$133 del mismo trimestre del año anterior. La utilidad mayoritaria se ubicó en P$215m desde un nivel reportado de P$5m. Estructura de Balance y Flujo de Caja. La compañía finalizó el trimestre con Ps.545 millones en efectivo y equivalentes. La deuda total neta al nivel de la compañía holding ha disminuido 80%, utilizando los recursos procedentes de la oferta pública realizada en enero de 2013. Las inversiones de capital acumuladas al primer trimestre ascendieron aproximadamente de P$1423m, utilizados para la ampliación y fortalecimiento de la red de logística, en el incremento de la capacidad de producción y en la mejora de las herramientas comerciales para el servicio a clientes. 3 CULT IBA Cifras en millones de pesos 2012 2012 2012 2013 2013 2 3 4 1 2 1-13/1-12 2-13/1-13 Estado de Resultados Ventas 8,782 7,989 7,642 7,807 9,201 4.8% 17.9% Costo de Ventas 5,336 4,936 5,288 4,650 5,355 0.4% 15.2% 3,445 3,053 2,354 3,157 3,846 11.6% 21.8% Margen Bruto Gastos de Operación 39.2% 3,232 38.2% 2,944 30.8% 2,618 40.4% 3,091 41.8% 6.5% 3.4% 3,447 6.7% 11.5% 399 86.8% 417.9% 78.3% 339.4% 25.4% 47.3% 19.7% 25.0% 2707.3% Otros Ingresos (Gastos) Utilidad Operativa Margen Operativ o EBIT DA Margen EBITDA Costo Financiero Ingresos Financieros Intereses Ganados 213 2.4% 780 8.9% 124 1.5% 711 8.9% -268 -3.5% 319 4.2% 77 1.0% 664 8.5% 4.3% 978 10.6% -478 -57 -107 -7 -183 -61.7% 102 84 203 84 70 -32.0% 8 13 17 114 36 354.3% -68.6% 102 124 96 84 70 -32.0% -17.1% Intereses Pagados 58 15 23 0 90 Participación en Asociadas 14 27 -31 -19 12 -8.6% -165.8% Gastos Financieros Utilidad antes de impuestos 86 93 -405 52 263 207.1% 410.2% Impuesto Pagado -150 -302 149 358 203 -234.9% -43.5% Impuesto Diferido 0 -833 -418 -284 -334 n.a. 17.9% Utilidad Consolidada 134 395 -136 -23 395 195.2% -1798.6% Participación Minoritaria 128 172 18 -56 180 40.0% -420.8% 5 222 -155 33 215 3906.3% 555.8% Utilidad Neta Mayoritaria Margen Neto 0.1% 2.8% -2.0% 0.4% 2.3% 31,526 30,171 29,547 31,208 31,318 -0.7% 0.4% 7,932 7,172 6,620 8,220 8,060 1.6% -1.9% -40.4% Balance Activo T otal Activ o Circulante Disponible 407 905 589 914 545 33.7% Cuentas por Cobrar (clientes) 2,105 1,890 2,012 2,445 2,534 20.4% 3.7% Otras Cuentas por Cobrar 2,002 1,738 2,149 1,849 2,407 20.2% 30.2% Inv entarios 2,891 2,028 1,588 2,221 2,348 -18.8% 5.7% 14,412 14,486 14,486 14,533 14,583 1% 0.3% 7,569 7,565 7,537 7,522 7,506 -1% -0.2% Activ o LP Inmuebles, Planta y Equipo Intangibles Otros Activ os LP 364 370 252 252 341 -32% 35.4% 15,756 14,018 13,705 12,639 12,534 -22% -0.8% Pasiv o Circulante 7,686 6,094 5,970 7,368 7,509 -9% 1.9% Pasiv o largo Plazo 2,774 2,038 1,816 1,816 3,155 -43% 73.8% Pasivo T otal Diferido Otros Pasiv os LP 8,070 7,925 7,736 5,271 5,025 -34% -4.7% Capital Consolidado 15,771 16,153 15,842 18,569 18,784 20% 1.2% Minoritario 6,764 6,930 6,918 6,862 6,975 4% 1.6% May oritario 9,007 9,223 8,924 11,707 11,809 31% 0.9% Fuente: BMV, Banorte-Ix e. 4 Certificación de los Analistas. Nosotros, Gabriel Casillas Olvera, Delia María Paredes Mier, Jorge Alejandro Quintana Osuna, Katia Celina Goya Ostos, Livia Honsel, Alejandro Padilla Santana, Alejandro Cervantes Llamas, Julia Elena Baca Negrete, Juan Carlos Alderete Macal, Manuel Jiménez Zaldívar, Carlos Hermosillo Bernal, Victor Hugo Cortes Castro, Marisol Huerta Mondragón, Marissa Garza Ostos, Idalia Yanira Céspedes Jaén, José Itzamna Espitia Hernández, María de la Paz Orozco, Tania Abdul Massih Jacobo, Hugo Armando Gómez Solís y Juan Ignacio Neri, certificamos que los puntos de vista que se expresan en este documento son reflejo fiel de nuestra opinión personal sobre la(s) compañía(s) o empresa(s) objeto de este reporte, de sus afiliadas y/o de los valores que ha emitido. Asimismo certificamos que no hemos recibido, no recibimos, ni recibiremos compensación directa o indirecta alguna a cambio de expresar una opinión en algún sentido específico en este documento. Declaraciones relevantes. Conforme a las leyes vigentes y los manuales internos de procedimientos, los Analistas tienen permitido mantener posiciones largas o cortas en acciones o valores emitidos por empresas que cotizan en la Bolsa Mexicana de Valores y que pueden ser el objeto del presente reporte, sin embargo, los Analistas Bursátiles tienen que observar ciertas reglas que regulan su participación en el mercado con el fin de prevenir, entre otras cosas, la utilización de información privada en su beneficio y evitar conflictos de interés. Los Analistas se abstendrán de invertir y de celebrar operaciones con valores o instrumentos derivados sobre los que sea su responsabilidad la elaboración de recomendaciones. Remuneración de los Analistas. La remuneración de los Analistas se basa en actividades y servicios que van dirigidos a beneficiar a los clientes inversionistas de Casa de Bolsa Banorte Ixe y de sus filiales. Dicha remuneración se determina con base en la rentabilidad general de la Casa de Bolsa y del Grupo Financiero y en el desempeño individual de los Analistas. Sin embargo, los inversionistas deberán advertir que los Analistas no reciben pago directo o compensación por transacción específica alguna en banca de inversión o en las demás áreas de negocio. Actividades de las áreas de negocio durante los últimos doce meses. Actividades de las áreas de negocio durante los últimos doce meses. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte y sus filiales, a través de sus áreas de negocio, brindan servicios que incluyen, entre otros, los correspondientes a banca de inversión y banca corporativa, a un gran número empresas en México y en el extranjero. Es posible que hayan prestado, estén prestando o en el futuro brinden algún servicio como los mencionados a las compañías o empresas objeto de este reporte. Casa de Bolsa Banorte o sus filiales reciben una remuneración por parte de dichas corporaciones en contraprestación de los servicios antes mencionados. En el transcurso de los últimos doce meses, Casa de Bolsa Banorte Ixe, ha obtenido compensaciones por los servicios prestados por parte de la banca de inversión o por alguna de sus otras áreas de negocio de las siguientes empresas o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte: CEMEX, GEO, SARE e ICA. Actividades de las áreas de negocio durante los próximos tres meses. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte o sus filiales esperan recibir o pretenden obtener ingresos por los servicios que presta banca de inversión o de cualquier otra de sus áreas de negocio, por parte de compañías emisoras o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte. Tenencia de valores y otras revelaciones. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte o sus filiales mantienen inversiones, al cierre del último trimestre, directa o indirectamente, en valores o instrumentos financieros derivados, cuyo subyacente sean valores, objeto de recomendaciones, que representen el 10% o más de su cartera de valores o portafolio de inversión o el 10% de la emisión o subyacente de los valores emitidos por las siguientes emisoras: AMX y NAFTRAC. Ninguno de los miembros del Consejo, directores generales y directivos del nivel inmediato inferior a éste de Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte, funge con alguno de dichos caracteres de acuerdo al Art.2 Fr.XIX de la Ley del Mercado de Valores en las emisoras que pueden ser objeto de análisis en el presente documento. Guía para las recomendaciones de inversión. Referencia COMPRA MANTENER VENTA Cuando el rendimiento esperado de la acción sea mayor al rendimiento estimado del IPC. Cuando el rendimiento esperado de la acción sea similar al rendimiento estimado del IPC. Cuando el rendimiento esperado de la acción sea menor al rendimiento estimado del IPC. Aunque este documento ofrece un criterio general de inversión, exhortamos al lector a que busque asesorarse con sus propios Consultores o Asesores Financieros, con el fin de considerar si algún valor de los mencionados en el presente reporte se ajusta a sus metas de inversión, perfil de riesgo y posición financiera. Determinación de precios objetivo Para el cálculo de los precios objetivo estimado para los valores, los analistas utilizan una combinación de metodologías generalmente aceptadas entre los analistas financieros, incluyendo de manera enunciativa, más no limitativa, el análisis de múltiplos, flujos descontados, suma de las partes o cualquier otro método que pudiese ser aplicable en cada caso específico conforme al Art. 188 Fr.II. de la Ley del Mercado de Valores. No se puede dar garantía alguna de que se vayan a lograr los precios objetivo calculados para los valores por los analistas de Casa de Bolsa Banorte Ixe, ya que esto depende de una gran cantidad de diversos factores endógenos y exógenos que afectan el desempeño de la empresa emisora, el entorno en el que se desempeña e influyen en las tendencias del mercado de valores en el que cotiza. Es más, el inversionista debe considerar que el precio de los valores o instrumentos puede fluctuar en contra de su interés y ocasionarle la pérdida parcial y hasta total del capital invertido. La información contenida en el presente reporte ha sido obtenida de fuentes que consideramos como fidedignas, pero no hacemos declaración alguna respecto de su precisión o integridad. La información, estimaciones y recomendaciones que se incluyen en este documento son vigentes a la fecha de su emisión, pero están sujetas a modificaciones y cambios sin previo aviso; Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte y sus filiales no se comprometen a comunicar los cambios y tampoco a mantener actualizado el contenido de este documento. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte y sus filiales no aceptan responsabilidad alguna por cualquier pérdida que se derive del uso de este reporte o de su contenido. Este documento no podrá ser fotocopiado, citado, divulgado, utilizado, ni reproducido total o parcialmente sin previa autorización escrita por parte de Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte. 5