gfinbur2t06

Anuncio

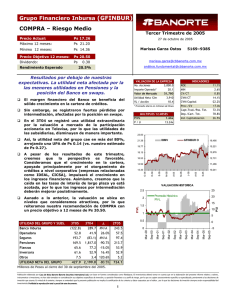

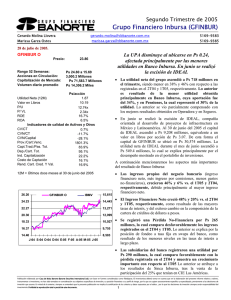

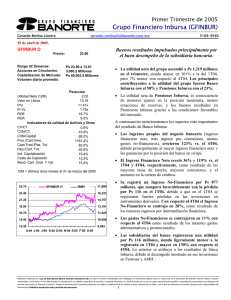

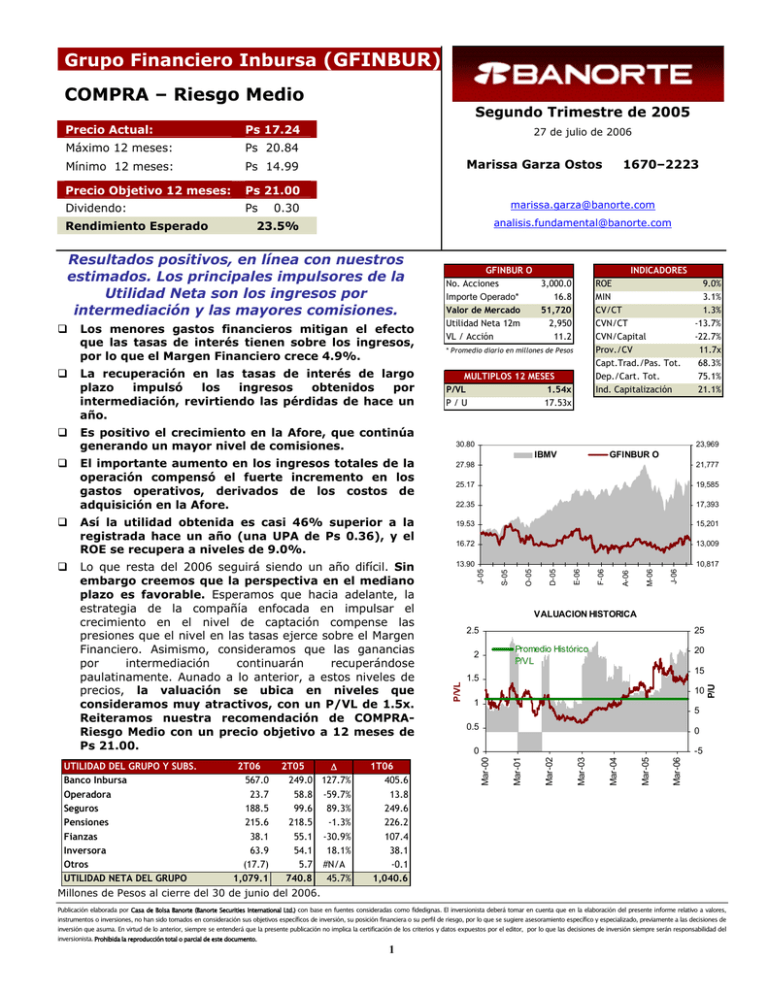

Grupo Financiero Inbursa (GFINBUR) COMPRA – Riesgo Medio analisis.fundamental@banorte.com 23.5% UTILIDAD DEL GRUPO Y SUBS. Banco Inbursa Operadora Seguros Pensiones Fianzas Inversora Otros UTILIDAD NETA DEL GRUPO 2T06 567.0 23.7 188.5 215.6 38.1 63.9 (17.7) 1,079.1 2T05 ∆ 249.0 127.7% 58.8 -59.7% 99.6 89.3% 218.5 -1.3% 55.1 -30.9% 54.1 18.1% 5.7 #N/A 740.8 45.7% 1T06 405.6 13.8 249.6 226.2 107.4 38.1 -0.1 1,040.6 27.98 21,777 25.17 19,585 22.35 17,393 19.53 15,201 16.72 13,009 13.90 10,817 VALUACION HISTORICA 2.5 25 Promedio Histórico P/VL 2 20 15 1.5 10 1 P/U Lo que resta del 2006 seguirá siendo un año difícil. Sin embargo creemos que la perspectiva en el mediano plazo es favorable. Esperamos que hacia adelante, la estrategia de la compañía enfocada en impulsar el crecimiento en el nivel de captación compense las presiones que el nivel en las tasas ejerce sobre el Margen Financiero. Asimismo, consideramos que las ganancias por intermediación continuarán recuperándose paulatinamente. Aunado a lo anterior, a estos niveles de precios, la valuación se ubica en niveles que consideramos muy atractivos, con un P/VL de 1.5x. Reiteramos nuestra recomendación de COMPRARiesgo Medio con un precio objetivo a 12 meses de Ps 21.00. GFINBUR O J-06 Así la utilidad obtenida es casi 46% superior a la registrada hace un año (una UPA de Ps 0.36), y el ROE se recupera a niveles de 9.0%. 23,969 IBMV 5 0.5 0 -5 0 Mar-06 El importante aumento en los ingresos totales de la operación compensó el fuerte incremento en los gastos operativos, derivados de los costos de adquisición en la Afore. 30.80 M-06 Es positivo el crecimiento en la Afore, que continúa generando un mayor nivel de comisiones. MULTIPLOS 12 MESES P/VL 1.54x P/U 17.53x S-05 La recuperación en las tasas de interés de largo plazo impulsó los ingresos obtenidos por intermediación, revirtiendo las pérdidas de hace un año. INDICADORES ROE 9.0% MIN 3.1% CV/CT 1.3% CVN/CT -13.7% CVN/Capital -22.7% Prov./CV 11.7x Capt.Trad./Pas. Tot. 68.3% Dep./Cart. Tot. 75.1% Ind. Capitalización 21.1% * Promedio diario en millones de Pesos J-05 Los menores gastos financieros mitigan el efecto que las tasas de interés tienen sobre los ingresos, por lo que el Margen Financiero crece 4.9%. GFINBUR O No. Acciones 3,000.0 Importe Operado* 16.8 Valor de Mercado 51,720 Utilidad Neta 12m 2,950 VL / Acción 11.2 Mar-00 Resultados positivos, en línea con nuestros estimados. Los principales impulsores de la Utilidad Neta son los ingresos por intermediación y las mayores comisiones. P/VL Rendimiento Esperado marissa.garza@banorte.com 0.30 Mar-05 Ps A-06 Dividendo: F-06 Ps 21.00 1670–2223 Mar-04 Precio Objetivo 12 meses: Marissa Garza Ostos E-06 Ps 14.99 Mar-03 Mínimo 12 meses: 27 de julio de 2006 D-05 Ps 20.84 Mar-02 Máximo 12 meses: Segundo Trimestre de 2005 O-05 Ps 17.24 Mar-01 Precio Actual: Millones de Pesos al cierre del 30 de junio del 2006. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Grupo Financiero Inbursa (GFINBUR) COMPRA – Riesgo Medio Precio Actual: Ps 17.24 Máximo 12 meses: Ps 20.84 Mínimo 12 meses: Ps 14.99 Precio Objetivo 12 meses: Ps 21.00 Dividendo: Ps Rendimiento Esperado RESULTADOS TRIMESTRALES Segundo Trimestre de 2005 27 de julio de 2006 Marissa Garza Ostos marissa.garza@banorte.com 0.30 analisis.fundamental@banorte.com 23.5% 2T06 2T05 ∆ La cartera vigente disminuye como resultado de pagos por anticipado realizados al final del trimestre, particularmente en la cartera comercial, la cual se contrajo en alrededor del 10%, tanto en forma anual como trimestral. Lo anterior, en conjunción con los menores niveles en las tasas de interés provocó la disminución en los Ingresos Financieros. 1T06 (millones de pesos al 30 de junio de 2006) Ingresos Financieros Gastos Financieros REPOMO Margen Financiero Estimación Preve p/Riesgos Credi Marg Fin Ajust Ries Cred Comisiones Ingresos por Intermediación Ingresos Tot de la Operación Gastos Operativos Utilidad de Operación Otros Ingresos (Gastos) Resultado antes de Impuestos Impuestos Impuestos Diferidos Utilidad Neta antes de Subsidiarias Partic Result Subsi Neto Utilidad Operaciones Continuadas Operaciones Descontinuadas Utilidad Neta RESUMEN DEL BALANCE 3,127 2,175 32 984 344 640 430 409 1,479 692 787 178 965 184 177 604 474 1,079 0 1,079 Jun-06 4,432 -29.4% 3,439 -36.8% (55) #N/A 938 4.9% 440 -21.9% 498 28.6% 285 50.8% (249) #N/A 534 177.0% 475 45.7% 59 #N/A 94 88.8% 154 528.7% 363 -49.3% (248) #N/A 39 #N/A 701 -32.4% 741 45.7% 0 #N/A 741 45.7% Jun-05 1670–2223 3,993 2,802 (248) 943 435 508 478 314 1,300 638 662 67 729 281 (74) 522 518 1,040 0 1,040 El éxito que ha tenido la estrategia del banco enfocada en incentivar el crecimiento en el nivel de captación a través de la cuenta Inbursa CT, permitió que los depósitos a la vista crecieran por encima del 20% respecto del año anterior. Sin embargo nos preocupa que estos hayan permanecido prácticamente al mismo nivel del 1T06. En cuanto a los depósitos a plazo, estos muestran contracciones muy importantes tanto en forma trimestral como anual. Los activos del grupo siguen siendo de una alta calidad, ya que la cartera vencida representa tan sólo el 1.3% de la cartera total, y las reservas preventivas equivalen a 12 veces su monto. Mar-06 (millones de pesos al 30 de junio de 2006) Activo Total Disponible Instrumentos Financieros Operaciones con Derivados Cartera de Creditos Neta Estimación Preve p/Riesgos Credi Cartera de Credito Vigente Cartera Vencida Otras Cuentas por Cobrar Maquinarias y Equipos Bienes Adjudicados Inversiones Permanentes Impuestos Diferidos Otros Activos 94,845 12,913 7,912 7,265 47,272 (8,341) 54,902 711 7,161 854 46 10,638 0 786 94,610 6,692 15,677 4,992 50,581 (7,182) 57,364 399 6,124 645 20 8,947 0 931 94,762 8,511 12,189 4,933 52,294 (7,890) 59,646 539 4,694 852 44 10,219 0 1,025 Pasivo Total Captación Préstamos de Entidades Financieras Operaciones c/Valor Derivados Otras Cuentas p/Pagar Impuestos Diferidos LP Creditos Diferidos 61,116 41,751 2,046 3,486 12,748 1,085 1 63,028 52,579 2,429 1,233 6,030 756 1 61,255 50,516 2,450 2,091 5,293 905 1 Capital Contable Consolidado Interes Minoritario Capital Contable 33,729 48 33,681 31,582 34 31,547 33,507 41 33,466 El Índice de Capitalización del Banco, incluyendo riesgos de crédito y de mercado, continuó en un nivel muy adecuado de 21.1%, aunque éste disminuye en 1.6 pp con respecto al 1T06. Es positivo el hecho de que sigan creciendo los ingresos por intermediación, y se hayan revertido las pérdidas obtenidas durante el 2005. Lo anterior es atribuible a los mayores niveles en las tasas de interés de largo plazo, dado que la posición del banco en swaps está íntimamente ligada a ellas. En la Afore, el número de afiliados creció en 32% en forma anual, mientras los activos en administración aumentaron casi 60%, con respecto al 2T05. Esto se vio reflejado en un mucho mayor nivel de comisiones, aunque los costos de adquisición provocan elevados gastos de operación. En las utilidades de las subsidiarias, sobresale positivamente el crecimiento en Seguros, cuyo aumento en las primas totales fue del 17%, y el índice combinado de eficiencia sigue en niveles sanos de 93.5%. También se obtuvieron mayores utilidades en Inversora Bursátil como resultado del mayor volumen operado en la BMV. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2