gap3t06

Anuncio

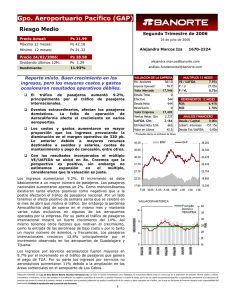

Gpo. Aeroportuario Pacífico (GAP) Riesgo Medio Tercer Trimestre de 2006 Precio Actual: Ps 39.93 Máximo 12 meses: Ps 42.10 Mínimo 12 meses: Ps 21.32 Precio 24/02/2006: Ps 28.58 Dividendo últimos 12M: Ps 1.29 alejandra.marcos@banorte.com 39.71% análisis.fundamental@banorte.com Rendimiento: 23 de octubre de 2006 Alejandra Marcos Iza Muy buen reporte. Los ingresos aumentando y los gastos estables originaron crecimientos en las utilidades y expansión de márgenes. El tráfico de pasajeros aumentó 5.1%, principalmente por el mayor tráfico de pasajeros nacionales. Mayores frecuencias y el reinicio de las operaciones de Aerocalifornia motivaron el incremento de 7.6% en los pasajeros domésticos. En este negocio los gastos son relativamente estables, por lo que observamos una expansión en el margen operativo de 160 pb. Con los resultados incorporados el múltiplo VE/UAFIDA se ubicó en 9.5x, mostrando un abaratamiento de 50 pb. La perspectiva es positiva, sin embargo no vemos una expansión en el múltiplo, ya que consideramos que la valuación es justa. Los ingresos fueron mayores en 7.6%. El incremento se debe básicamente al mayor tráfico de pasajeros. Los pasajeros nacionales aumentaron 7.6%, ya que en el trimestre aumentó el número de frecuencias a los distintos aeropuertos que maneja el grupo, así como por un mayor número de asientos ofertados. Además el aeropuerto de Guadalajara obtuvo un aumento del 16%. (Dicho aeropuerto representa el 30% del total de pasajeros nacionales). En el segundo trimestre de este año, la aerolínea Aerocalifornia dejó de operar y observamos un efecto negativo por dicho evento, sin embargo en el tercer trimestre comenzó de nuevo sus operaciones en algunos de los destinos que manejaba, lo que también influyó en la recuperación de los pasajeros domésticos. La compañía espera que cuando reinstale el 100% sus operaciones el tráfico de pasajeros se verá beneficiado. El tráfico de pasajeros internacionales en este trimestre fue el que mostró debilidad y apenas creció 0.9%. El magro crecimiento en los pasajeros internacionales se debe a las disminuciones en los aeropuertos de Hermosillo y La Paz, ya que el número de asientos ofrecidos disminuyó por la falta de operaciones de vuelos internacionales de Aerocalifornia en dichos aeropuertos. VALUACION DE LA EMPRESA No. Acciones 561.0 23.2 Importe Operado* Valor Mercado 22,524 Deuda Total 0 Efectivo 865 Deuda Neta -865 Minoritario 0 Valor Empresa 21,659 Ventas Netas 12m 2,828 UAFIDA 12m 2,271 Utilidad Neta 12m 711 Valor en Libros 43.7 1670-2224 MULTIPLOS 12 MESES VE / UAFIDA 9.54x P/U 31.70x P / VL 0.92x RENDIMIENTOS 12 MESES ROA 6.51% ROE 2.90% ANALISIS FINANCIERO Deuda / Capital 0.00x Cobert. Intereses -66.23x Deuda Tot/UAFIDA 0.00x * Promedio diario en millones de Pesos 45.50 IBMV GAP 38,202 40.90 34,340 36.30 30,478 31.70 26,616 27.10 22,754 22.50 18,892 17.90 F-06 M-06 A-06 A-06 M-06 J-06 J-06 15,030 J-06 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Gpo. Aeroportuario Pacífico (GAP) Riesgo Medio Tercer Trimestre de 2006 Precio Actual: Ps 39.93 Máximo 12 meses: Ps 42.10 Mínimo 12 meses: Ps 21.32 Precio 24/02/2006: Ps 28.58 Dividendo últimos 12M: Ps 1.29 alejandra.marcos@banorte.com 39.71% análisis.fundamental@banorte.com Rendimiento: RESULTADOS TRIMESTRALES 3T06 23 de octubre de 2006 Alejandra Marcos Iza 3T05 ∆ 2T06 (m illones de pesos al 30 de Sep de 2006) Ventas Netas Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuestos Impuestos Subsidiarias No Consolidadas Gastos Extraordinarios Interés Minoritario Utilidad Neta UPA UAFIDA (EBITDA) MARGENES Margen Bruto 733 733 405 328 -5 328 127 0 0 0 202 0.36 499 3T06 681 681 387 293 0 292 125 0 0 0 167 0.30 451 3T05 7.6% 7.6% 4.6% 11.7% #N/A 12.5% 1.0% #N/A #N/A #N/A 21.1% 714 714 420 294 -27 320 144 0 0 0 176 0.31 462 10.5% 2T06 100.0% 100.0% 100.0% Margen UAFIDA 68.1% 66.3% 64.7% Margen Operativo 44.7% 43.1% 41.1% Margen Neto 27.5% 24.5% 24.7% RESUMEN DEL BALANCE Sep-06 Sep-05 Jun-06 24,775 1,310 865 445 0 0 2,113 21,352 24,755 1,297 904 392 0 0 1,618 21,841 24,601 1,046 554 492 0 0 2,040 21,515 277 208 0 0 0 0 69 237 209 0 0 0 0 28 305 242 0 0 0 0 63 24,498 0 24,498 24,519 0 24,519 24,295 0 24,295 (m illones de pesos al 30 de Sep de 2006) Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo LP Inm uebles, Planta y Equipo Activo Diferido y Otros Pasivo Total Pasivo Circulante Deuda CP Pasivo Largo Plazo Deuda LP Pasivo Diferido Otros Pasivos Capital Contable Capital Minoritario Capital Mayoritario 1670-2224 Los ingresos por servicios aeronáuticos fueron mayores en 9% por el incremento en el tráfico de pasajeros que genera el pago de TUA. El 55% del aumento provino de ésta cuenta. Por su parte los ingresos por servicios no aeronáuticos aumentaron 2.2% Durante el trimestre los gastos se mantuvieron relativamente estables lo que motivó a la expansión en márgenes. El incremento de 4.6% se debe al mayor pago por los derechos de concesión y al aumento por el pago de asistencia técnica. La perspectiva es positiva. El grupo se ha beneficiado por la entrada de las aerolíneas de bajo costo y creemos que conforme se autoricen más concesiones, el grupo será de los más beneficiados. Por la parte de los ingresos esperamos un cuarto trimestre positivo, consideramos que el tráfico de pasajeros nacionales deberá de crecer en por lo menos 7%, más los beneficios adicionales del reinicio de Aerocalifornia. Por la parte de los pasajeros internacionales esperamos una mejoría en la medida que se oferten más asientos a destinos como Hermosillo y La Paz. Por la parte de los gastos esperamos que de nueva cuenta muestren estabilidad por lo que es probable que veamos una expansión en márgenes. Un factor de preocupación es el crecimiento en los ingresos comerciales, ya que en nuestra opinión la empresa debería ser más agresiva en éste renglón para poder obtener un fuerte crecimiento en la utilidad operativa. Finalmente, creemos que la valuación luce justa. por lo que creemos que no existirá mayor expansión en el múltiplo. El crecimiento derivará únicamente de la mayor generación de flujo. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2