gap1t06

Anuncio

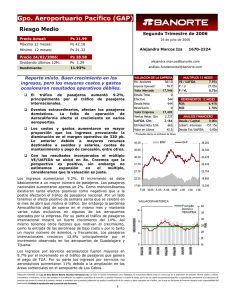

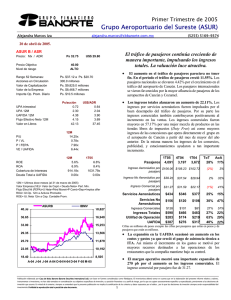

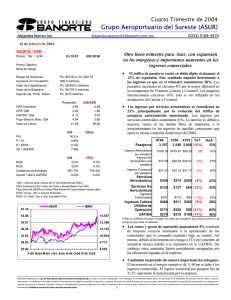

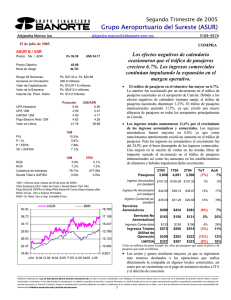

Gpo. Aeroportuario Pacífico (GAP) Riesgo Alto Primer Trimestre de 2006 Precio Actual: Ps 40.15 Máximo 12 meses: Ps 40.35 Mínimo 12 meses: Ps 22.03 Precio 24/02/2006: Ps 22.03 Dividendo últimos 12M: Ps 1.29 alejandra.marcos@cbbanorte.com.mx Rendimiento últimos 12M: 82.25% análisis.fundamental@cbbanorte.com.mx 03 de mayo de 2006 Alejandra Marcos Iza 1670-2224 Buen reporte. Fuerte crecimiento en el tráfico de pasajeros impulsado por las aerolíneas de bajo costo. El tráfico de pasajeros fue mayor en 8.3%. Lo anterior a pesar de efectos negativos de calendario. Los ingresos no aeronáuticos aumentaron 9.8% principalmente por el incremento en el tráfico de pasajeros. Y los ingresos comerciales aumentaron 6.9%. Los gastos crecieron únicamente en 3.5% el aumento, en su mayor parte es atribuible al pago de asistencia técnica y al pago por derechos de concesión. Lo anterior originó una expansión en el margen operativo de 310 pb llegando a 46.6%. Con los resultados incorporados el múltiplo VE/UAFIDA se encareció a 10.60x. Creemos que la perspectiva es positiva, sin embargo consideramos que el múltiplo se encuentra en niveles altos. Los ingresos aumentaron 9.3%, crecimiento superior al proyectado inicialmente por la empresa. El incremento se debe básicamente a un mayor número de pasajeros. Los pasajeros nacionales aumentaron 4.7%. Impulsados en su mayor parte por los Aeropuertos de Guadalajara, Puerto Vallarta y Los Cabos. El efecto de calendario, (desfase de Semana Santa), fue completamente contrarrestado por varios factores, entre los que destacan, la entrada de las aerolíneas de bajo costo y por lo tanto un mayor número de asientos, y frecuencias, y por mayores pasajeros hacia los destinos turísticos de la empresa por el huracán Wilma. Los pasajeros internacionales crecieron 12.8% principalmente por los el incremento observado en los aeropuertos de Guadalajara y Tijuana. Hay que recordar que los costos y gastos de los grupos aeroportuarios son relativamente fijos, a excepción del pago de asistencia técnica y del pago por concesiones. Lo anterior ocasiona que el crecimiento en ingresos se traduzca en mayores márgenes. La expansión en el margen operativo en el trimestre fue de 360 pb y en el margen UAFIDA de 160pb. Por lo tanto la UAFIDA aumentó 11.8%. VALUACION DE LA EMPRESA No. Acciones 561,000 164.1 Importe Operado* Valor Mercado 22,440 Deuda Total 0 Efectivo 1,076 Deuda Neta -1,076 Minoritario 0 Valor Empresa 22,438 Ventas Netas 12m 2,614 UAFIDA 12m 2,124 Utilidad Neta 12m 665 Valor en Libros 43.6 MULTIPLOS 12 MESES VE / UAFIDA 10.60x P/U 0.03x P / VL 0.92x RENDIMIENTOS 12 MESES ROA 6.02% ROE 2.69% ANALISIS FINANCIERO Deuda / Capital 0.00x Cobert. Intereses Deuda Tot/UAFIDA 0.00x * Promedio diario en millones de Pesos La perspectiva es positiva. El grupo será el mayor beneficiado de la entrada de las aerolíneas de bajo costo. Las principales rutas de las aerolíneas, cubren dos de sus aeropuertos. Por otro lado veremos un segundo trimestre positivo y con fuertes crecimientos por el periodo vacacional de Semana Santa. Sin embargo, nos preocupan dos factores. El primero es relacionado con los ingresos comerciales, ya que en el trimestre el crecimiento fue pobre, y consideramos que la empresa tendrá que poner en práctica estrategias diversas para aumentar la tasa y el ritmo de crecimiento. El segundo factor que nos preocupa, es el deterioro en márgenes, en especial este año por los costos relacionados con la reglamentación de revisión de equipaje. Finalmente, creemos que la valuación luce cara. Los grupos aeroportuarios internacionales cotizan a un múltiplo VE/UAFIDA inferior a 10x, por lo que creemos que el múltiplo actual no es sostenible. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Gpo. Aeroportuario Pacífico (GAP) Riesgo Alto Primer Trimestre de 2006 Precio Actual: Ps 40.15 Máximo 12 meses: Ps 40.35 Mínimo 12 meses: Ps 22.03 Precio 24/02/2006: Ps 22.03 Dividendo últimos 12M: Ps 1.29 alejandra.marcos@cbbanorte.com.mx Rendimiento últimos 12M: 82.25% análisis.fundamental@cbbanorte.com.mx RESULTADOS TRIMESTRALES 1T06 03 de mayo de 2006 Alejandra Marcos Iza 1T05 ∆ 1670-2224 4T05 (millones de pesos al 31 de marzo de 2006) Ventas Netas Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuestos Impuestos Subsidiarias No Consolidadas Gastos Extraordinarios Interés Minoritario Utilidad Neta UPA UAFIDA (EBITDA) MARGENES Margen Bruto 702 702 375 327 -5 330 133 0 0 0 197 0.00 486 1T06 642 642 362 280 -13 293 110 0 0 0 184 0.00 434 1T05 9.3% 9.3% 3.5% 17.1% -62.6% 12.6% 21.7% #N/A #N/A #N/A 7.2% 657 657 400 258 13 0 243 130 0 0 130 0.00 414 11.8% 4T05 100.0% 100.0% Margen UAFIDA 69.2% 67.6% 63.0% Margen Operativo 46.6% 43.5% 39.2% Margen Neto 28.1% 28.6% 19.8% RESUMEN DEL BALANCE 100.0% Mar-06 Mar-05 Dic-05 24,825 1,575 1,076 499 0 0 1,967 20,393 25,108 1,936 1,514 422 0 0 1,407 20,909 24,557 1,292 907 384 0 0 1,857 20,526 357 299 0 0 0 0 57 257 229 0 0 0 0 28 287 235 0 0 0 0 52 24,467 0 24,467 24,851 0 24,851 24,269 0 24,269 (millones de pesos al 31 de marzo de 2006) Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo LP Inmuebles, Planta y Equipo Activo Diferido Pasivo Total Pasivo Circulante Deuda CP Pasivo Largo Plazo Deuda LP Pasivo Diferido Otros Pasivos Capital Contable Capital Minoritario Capital Mayoritario Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2