Hila1t06

Anuncio

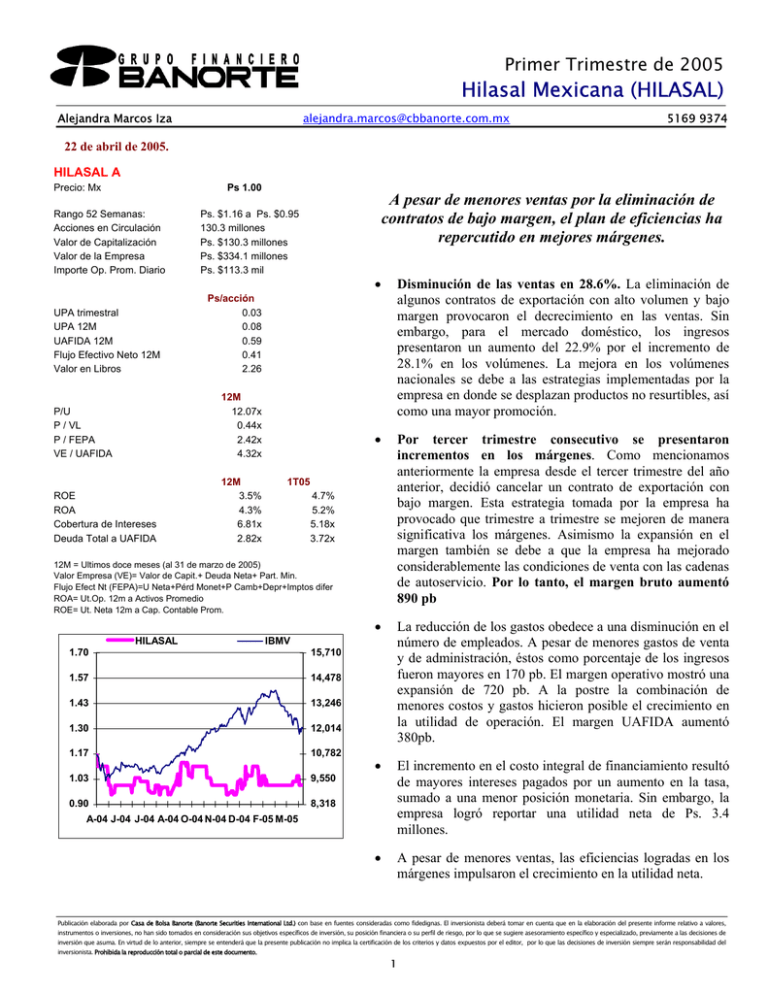

Primer Trimestre de 2005 Hilasal Mexicana (HILASAL) Alejandra Marcos Iza alejandra.marcos@cbbanorte.com.mx 5169 9374 22 de abril de 2005. HILASAL A Precio: Mx Ps 1.00 Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros A pesar de menores ventas por la eliminación de contratos de bajo margen, el plan de eficiencias ha repercutido en mejores márgenes. Ps. $1.16 a Ps. $0.95 130.3 millones Ps. $130.3 millones Ps. $334.1 millones Ps. $113.3 mil • Disminución de las ventas en 28.6%. La eliminación de algunos contratos de exportación con alto volumen y bajo margen provocaron el decrecimiento en las ventas. Sin embargo, para el mercado doméstico, los ingresos presentaron un aumento del 22.9% por el incremento de 28.1% en los volúmenes. La mejora en los volúmenes nacionales se debe a las estrategias implementadas por la empresa en donde se desplazan productos no resurtibles, así como una mayor promoción. • Por tercer trimestre consecutivo se presentaron incrementos en los márgenes. Como mencionamos anteriormente la empresa desde el tercer trimestre del año anterior, decidió cancelar un contrato de exportación con bajo margen. Esta estrategia tomada por la empresa ha provocado que trimestre a trimestre se mejoren de manera significativa los márgenes. Asimismo la expansión en el margen también se debe a que la empresa ha mejorado considerablemente las condiciones de venta con las cadenas de autoservicio. Por lo tanto, el margen bruto aumentó 890 pb • La reducción de los gastos obedece a una disminución en el número de empleados. A pesar de menores gastos de venta y de administración, éstos como porcentaje de los ingresos fueron mayores en 170 pb. El margen operativo mostró una expansión de 720 pb. A la postre la combinación de menores costos y gastos hicieron posible el crecimiento en la utilidad de operación. El margen UAFIDA aumentó 380pb. • El incremento en el costo integral de financiamiento resultó de mayores intereses pagados por un aumento en la tasa, sumado a una menor posición monetaria. Sin embargo, la empresa logró reportar una utilidad neta de Ps. 3.4 millones. • A pesar de menores ventas, las eficiencias logradas en los márgenes impulsaron el crecimiento en la utilidad neta. Ps/acción 0.03 0.08 0.59 0.41 2.26 P/U P / VL P / FEPA VE / UAFIDA 12M 12.07x 0.44x 2.42x 4.32x ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 12M 3.5% 4.3% 6.81x 2.82x 1T05 4.7% 5.2% 5.18x 3.72x 12M = Ultimos doce meses (al 31 de marzo de 2005) Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. HILASAL IBMV 1.70 15,710 1.57 14,478 1.43 13,246 1.30 12,014 1.17 10,782 1.03 9,550 0.90 8,318 A-04 J-04 J-04 A-04 O-04 N-04 D-04 F-05 M-05 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Primer Trimestre de 2005 Hilasal Mexicana (HILASAL) Alejandra Marcos Iza alejandra.marcos@cbbanorte.com.mx 5169 9374 22 de abril de 2005. ESTADO DE RESULTADOS (millones de pesos al 31 de marzo de 2005) 1T05 89.5 23.2 15.1 14.7 8.1 1.8 2.8 0.1 0.2 -1.1 1.7 4.5 1.1 0.0 0.0 0.0 3.5 1T04 125.4 21.3 19.0 15.8 2.3 0.2 2.3 0.1 0.5 -2.6 3.6 -1.5 -1.7 0.0 0.0 0.0 0.2 Margen Bruto Margen UAFIDA Margen Operativo Margen Neto 25.9% 16.4% 9.1% 3.9% 17.0% 12.6% 1.8% 0.2% Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. 100 146 29 51.0% 110 143 47 49.7% Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta var.% -28.6% 8.9% -20.7% -7.1% 251.9% #N/A 22.4% -34.9% -60.9% -55.8% -51.9% #N/A #N/A #N/A #N/A #N/A #N/A BALANCE (millones de pesos al 31 de marzo de 2005) Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario Mar-05 621 14 207 0 392 8 0 326 47 38 171 70 294 0 Dic-04 Mar-04 622 747 7 5 218 318 0 0 390 419 7 5 0 0 322 420 47 97 33 74 176 172 66 77 300 327 0 0 • La deuda se disminuyó 1.6% por las amortizaciones de largo plazo. En los últimos doce meses la deuda se ha reducido 15.5% Además la empresa cuenta con excedentes de efectivo que de haberse aplicado a deuda permitirían una reducción adicional de 6.5%. • El perfil de deuda con costo es 21.5% de corto plazo y 78.5% de largo plazo. La cobertura de intereses es de 6.81x por lo que es más que suficiente para dar servicio a su deuda. • Durante el trimestre se renovó con Mattel la licencia de Barbie y con Marvel la licencia de Spiderman. • La perspectiva es alentadora. A partir del tercer trimestre los números serán totalmente comparables ya que en dicho trimestre del año anterior, se finalizó el contrato de exportación Por lo tanto todavía podemos ver un trimestre más con decrecimientos en las ventas. No obstante lo anterior esperamos que la empresa continúe con las campañas de promoción y publicidad, así como la mejor negociación con las cadenas. Para los volúmenes domésticos estaríamos esperando crecimientos importantes. Asimismo en los siguientes trimestres esperamos una continua mejora en el margen bruto. La meta de la empresa para el año 2005 es reducir su deuda en 10%. Actualmente al precio de Ps. 1.00, Hilasal cotiza a un múltiplo VE/UAFIDA de 4.32x. ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont 2.6x 21.5% 68.4% 69.2% 110.9% 2.8x 21.1% 69.2% 71.9% 107.4% 1.9x 36.0% 72.1% 80.6% 128.4% Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2