Hilasal Mexicana (HILASAL) Segundo Trimestre de 2004

Anuncio

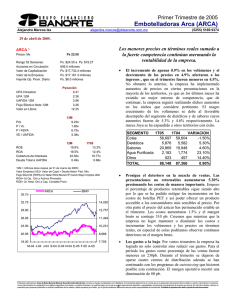

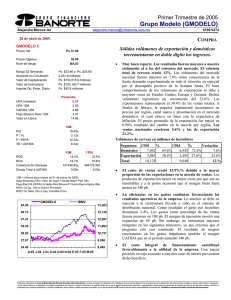

Inglés Segundo Trimestre de 2004 Hilasal Mexicana (HILASAL) Marcela Martínez Suárez marcela.martinez.suarez@cbbanorte.com.mx 5169 9384 23 de julio de 2004. Hilasal cambia su estrategia y mantiene exportaciones. HILASAL A / HLMXY Precio: Mx / ADR Ps 1.02 Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario US$ 1.78 • Hilasal se concentrará en mejorar su rentabilidad. Los resultados del trimestre no son del todo comparables, ya que durante el 2T03, la compañía realizó una venta extraordinaria de 550,000 kilos. Además, durante el 2T04 la compañía puso en marcha un programa de reestructuración tendiente a mejorar la operación y rentabilidad de la empresa, el cual se espera concluya en el 3T04. Por ello, esperamos una reducción en los volúmenes de exportación y gastos de indemnización importantes, los cuales serán absorbidos en su totalidad con la mejor mezcla de ventas, fundamentalmente en el mercado nacional. • En el 2T04, las ventas reflejaron un decremento de 6.1% en términos reales, y la utilidad de operación de 8.5%. En contraste, la UAFIDA se incrementó en 3%. En el mediano plazo la compañía deberá obtener mejores resultados con el cambio de estrategia. Por ello habrá un cambio en la mezcla de ventas, destinándose la mayoría al mercado doméstico y dejando una menor proporción al mercado de exportación con alta rentabilidad. Por otra parte hay que tomar en cuenta que en el 2005 los productos chinos tendrán libertad de entrar a cualquier mercado sin limitaciones de cuota. En México la gran amenaza es a partir del 2007. • Las ventas netas registraron un decremento de 6.1%, motivado por la contracción del 11.9% en el volumen de ventas, el cual provino del mercado nacional. Como ya mencionamos anteriormente, no es comparable, por la venta extraordinaria que se tuvo en el 2T03. Si eliminamos esta partida, el volumen de ventas hubiera registrado una contracción de 11.2% y un incremento de 12.7% en las ventas netas. Por su parte, el mercado de exportación registró un crecimiento de 68.4% en pesos, dado el aumento del 127.7% en los volúmenes de venta. • Cambiará la mezcla de ventas. Actualmente, las ventas provenientes del mercado de exportación representan el 42.3% del total de ventas, el cual deberá bajar al 30% dado el cambio de estrategia. Al parecer, la empresa tendrá una capacidad ociosa en lo que desarrolla otros mercados. Por el momento no nos preocupa este cambio, ya que la rentabilidad del grupo tenderá a mejorar en unos 3 pp. Además, el precio del algodón está bajando, lo cual deberá reflejarse en un margen bruto superior en el 4T04. • El margen bruto reflejó un crecimiento de 90 pb. Esto se atribuyó a la mejor mezcla de ventas y al aumento de los precios aplicados en el 1T04. Por el momento Hilasal tiene cubiertos sus requerimientos de algodón hasta agosto de 2004, esperando que el precio de éste muestre una baja que favorezca al grupo. Ps. $1.23 a Ps. $0.66 130.2 millones Ps. $132.9 millones Ps. $376.8 millones Ps. $101.4 mil Ps/acción -0.02 -0.09 0.57 0.42 2.25 UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros US$/ADR -0.04 -0.15 1.00 0.72 3.93 12M -11.87x 0.45x 2.46x 5.05x 2004e P/U P / VL P / FEPA VE / UAFIDA ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 12M -3.6% 3.4% 8.60x 3.29x 2T04 -4.3% 5.5% 9.03x 2.74x 12M = Ultimos doce meses al 30 de junio de 2004 Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. 1.40 HILASAL A IBMV 12,106 1.27 10,953 1.13 9,800 1.00 8,647 0.87 7,494 0.73 6,341 0.60 J-03 5,188 S-03 O-03 N-03 J-04 F-04 A-04 M-04 J-04 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Segundo Trimestre de 2004 Hilasal Mexicana (HILASAL) Marcela Martínez Suárez marcela.martinez.suarez@cbbanorte.com.mx 5169 9384 23 de julio de 2004. ESTADO DE RESULTADOS (miles de pesos al 30 de junio de 2004) 6m04 6m03 Ventas Netas 238,663227,179 Utilidad Bruta 47,234 56,152 UAFIDA 37,507 46,113 Utilidad de operación 11,359 22,717 Costo Intgral. de Finan. 9,698 3,465 Intereses Pagados 4,710 4,511 Intereses Ganados 156 230 Pérd. (Ganancia) Camb. 7,571 1,468 Pérd. (Ganancia) Monet. -2,427 -2,284 Otros Gastos Financ. 7,269 6,059 Util. antes de Impuestos -5,608 13,193 Impuestos -2,693 4,239 Utilidad Neta -2,915 8,954 var.% 5.1% -15.9% -18.7% -50.0% 179.9% 4.4% -32.2% 415.7% 6.3% 20.0% #N/A #N/A #N/A 2T04 118,522 26,824 22,365 9,147 9,549 2,484 73 7,076 62 3,787 -4,189 -1,060 -3,129 2T03 126,244 27,413 21,719 10,002 -4,312 2,174 207 -6,155 -124 3,074 11,240 4,729 6,511 var.% -6.1% -2.1% 3.0% -8.5% #N/A 14.3% -64.7% #N/A #N/A 23.2% #N/A #N/A #N/A • El objetivo es cubrirse hasta marzo y tener un inventario a un precio más bajo. En la siguiente gráfica se observa la tendencia decreciente del precio de los futuros del algodón. 80 centavos por libra Precios promedios mensuales de los futuros del algodón Junio 2002 - Junio 2004 75 70 65 60 55 50 45 40 19.8% 24.7% 22.6% 21.7% Margen UAFIDA 15.7% 20.3% 18.9% 17.2% Margen Operativo 4.8% 10.0% 7.7% 7.9% -2.6% 5.2% Margen Neto -1.2% 3.9% Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. 92 102 134 127 45 21 41.1% 46.7% NY Nearby Futures 30 • Operativamente los gastos en proporción a ventas subieron en 1.1 pp. Esto se debió al 6% de aumento en los salarios. Para el 3T04 todavía veremos un gasto importate en relación a ventas (15%), y a partir del 4T04 empezará a declinar dada la mejor absorción de gastos fijos. Como resultado de ello, se espera que el margen operativo repunte en 3 pp. BALANCE (miles de pesos al 30 de junio de 2004) Jun-04 Mar-04 Jun-03 Activo total 670,565716,254 662,432 Efectivo y valores 1,424 5,138 5,461 Otros Activos Circ. 264,755304,771 249,651 Largo plazo 0 0 0 Fijo (Neto) 397,926402,026 403,663 Diferido 6,460 4,319 3,657 Otros Activos 0 0 0 Pasivo total 376,905402,643 339,718 Deuda con costo C.P. 81,296 92,952 48,991 Otros pasivos C.P. 70,072 70,786 43,079 Deuda con costo L. P. 164,056164,984 182,043 Otros Pasivos 61,481 73,921 65,605 Capital Contable 293,660313,611 322,714 Interés Minoritario 0 0 0 • La situación financiera sigue reflejando un apalancamiento importante. No obstante, Hilasal reducirá su exposición al dólar mediante la contratación de un crédito en pesos por 20 millones a una tasa de TIIE más 2. El propósito es terminar con una deuda en el año de US$ 20 M vs. US$ 21M del 2003. Además, en tres años, la deuda deberá reducirse en 30%, lo cual vemos como una buena señal. • La perspectiva sigue un tanto incierta, pero la compañía ya logró redefinir su estrategia. En principio veremos que el margen de la UAFIDA se recuperará en forma importante alcanzando nivels superiores al 20%, lo cual podría ser premiado por el inversionista. ANALISIS FINANCIERO 1.9x 2.8x Deuda CP/Deuda Total Liquidez 33.1% 36.0% 21.2% Pvo mon extr a Ptotal 74.5% 72.1% 71.8% Deuda Nta a Cap Cont 83.1% 80.6% 69.9% 128.3% 128.4% 105.3% PTotal a Cap Cont 1.8x 'A' Index 35 Ju n-0 Ju 2 lAg 02 oSe 02 p-0 Oc 2 tNo 02 v-0 Di 2 cEn 02 eFe 03 bMa 03 rAb 03 rMa 03 y-0 Ju 3 n-0 Ju 3 lAg 03 oSe 03 p-0 Oc 3 tNo 03 v-0 Dic 3 En 03 eFe 04 bMa 04 rAb 04 rMa 04 y-0 Ju 4 n-0 4 Margen Bruto Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2