sori1t06

Anuncio

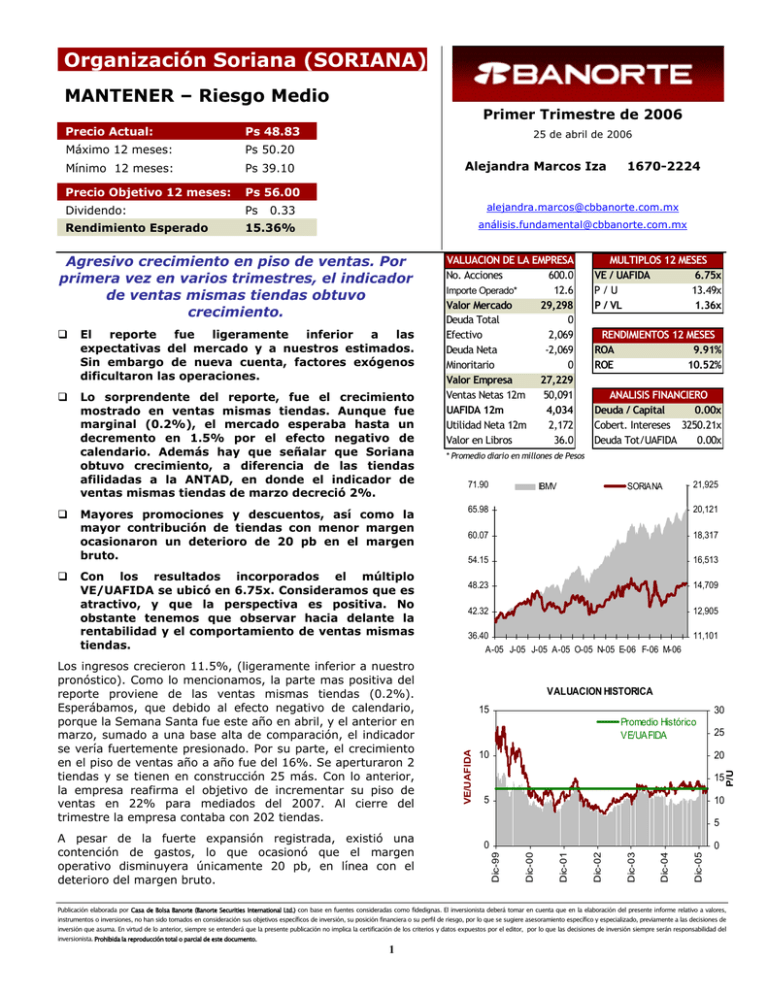

Organización Soriana (SORIANA) MANTENER – Riesgo Medio análisis.fundamental@cbbanorte.com.mx 15.36% Agresivo crecimiento en piso de ventas. Por primera vez en varios trimestres, el indicador de ventas mismas tiendas obtuvo crecimiento. El reporte fue ligeramente inferior a las expectativas del mercado y a nuestros estimados. Sin embargo de nueva cuenta, factores exógenos dificultaron las operaciones. Lo sorprendente del reporte, fue el crecimiento mostrado en ventas mismas tiendas. Aunque fue marginal (0.2%), el mercado esperaba hasta un decremento en 1.5% por el efecto negativo de calendario. Además hay que señalar que Soriana obtuvo crecimiento, a diferencia de las tiendas afilidadas a la ANTAD, en donde el indicador de ventas mismas tiendas de marzo decreció 2%. Mayores promociones y descuentos, así como la mayor contribución de tiendas con menor margen ocasionaron un deterioro de 20 pb en el margen bruto. Con los resultados incorporados el múltiplo VE/UAFIDA se ubicó en 6.75x. Consideramos que es atractivo, y que la perspectiva es positiva. No obstante tenemos que observar hacia delante la rentabilidad y el comportamiento de ventas mismas tiendas. Los ingresos crecieron 11.5%, (ligeramente inferior a nuestro pronóstico). Como lo mencionamos, la parte mas positiva del reporte proviene de las ventas mismas tiendas (0.2%). Esperábamos, que debido al efecto negativo de calendario, porque la Semana Santa fue este año en abril, y el anterior en marzo, sumado a una base alta de comparación, el indicador se vería fuertemente presionado. Por su parte, el crecimiento en el piso de ventas año a año fue del 16%. Se aperturaron 2 tiendas y se tienen en construcción 25 más. Con lo anterior, la empresa reafirma el objetivo de incrementar su piso de ventas en 22% para mediados del 2007. Al cierre del trimestre la empresa contaba con 202 tiendas. A pesar de la fuerte expansión registrada, existió una contención de gastos, lo que ocasionó que el margen operativo disminuyera únicamente 20 pb, en línea con el deterioro del margen bruto. VALUACION DE LA EMPRESA No. Acciones 600.0 12.6 Importe Operado* Valor Mercado 29,298 Deuda Total 0 Efectivo 2,069 Deuda Neta -2,069 Minoritario 0 Valor Empresa 27,229 Ventas Netas 12m 50,091 4,034 UAFIDA 12m Utilidad Neta 12m 2,172 Valor en Libros 36.0 MULTIPLOS 12 MESES VE / UAFIDA 6.75x P/U 13.49x 1.36x P / VL RENDIMIENTOS 12 MESES ROA 9.91% 10.52% ROE ANALISIS FINANCIERO Deuda / Capital 0.00x Cobert. Intereses 3250.21x Deuda Tot/UAFIDA 0.00x * Promedio diario en millones de Pesos 71.90 IBMV SORIANA 21,925 65.98 20,121 60.07 18,317 54.15 16,513 48.23 14,709 42.32 12,905 36.40 A-05 J-05 J-05 A-05 O-05 N-05 E-06 F-06 M-06 11,101 VALUACION HISTORICA 15 30 Promedio Histórico VE/UAFIDA VE/UAFIDA Rendimiento Esperado alejandra.marcos@cbbanorte.com.mx 0.33 10 25 20 15 5 P/U Ps 10 5 0 0 Dic-05 Ps 56.00 Dividendo: 1670-2224 Dic-04 Precio Objetivo 12 meses: Alejandra Marcos Iza Dic-03 Ps 39.10 Dic-02 Mínimo 12 meses: 25 de abril de 2006 Dic-01 Ps 50.20 Dic-00 Ps 48.83 Máximo 12 meses: Dic-99 Precio Actual: Primer Trimestre de 2006 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Organización Soriana (SORIANA) MANTENER – Riesgo Medio Precio Actual: Ps 48.83 Máximo 12 meses: Ps 50.20 Mínimo 12 meses: Ps 39.10 Precio Objetivo 12 meses: Ps 56.00 Dividendo: Ps Rendimiento Esperado RESULTADOS TRIMESTRALES Primer Trimestre de 2006 25 de abril de 2006 Alejandra Marcos Iza alejandra.marcos@cbbanorte.com.mx 0.33 análisis.fundamental@cbbanorte.com.mx 15.36% 1T06 1T05 Ventas Netas Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuestos Impuestos Subsidiarias No Consolidadas Gastos Extraordinarios Interés Minoritario Utilidad Neta UPA UAFIDA (EBITDA) 12,395 2,641 1,921 720 -84 795 247 0 0 0 548 0.91 940 11,117 2,389 1,725 664 -67 719 195 0 0 0 525 0.87 859 MARGENES 1T06 1T05 ∆ 4T05 (millones de pesos al 31 de marzo de 2006) Margen Bruto 11.5% 10.6% 11.4% 8.5% 24.9% 10.5% 26.9% #N/A #N/A #N/A 4.4% 9.4% 14,502 3,109 1,969 1,140 -136 1,234 581 0 0 0 653 1.09 1,358 4T05 21.3% 21.5% Margen UAFIDA 7.6% 7.7% 9.4% Margen Operativo 5.8% 6.0% 7.9% Margen Neto 4.4% 4.7% 4.5% RESUMEN DEL BALANCE 1670-2224 21.4% Mar-06 Mar-05 Dic-05 Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo LP Inmuebles, Planta y Equipo Activo Diferido 34,642 9,426 2,069 1,496 5,711 222 24,952 0 30,064 7,967 1,480 1,245 5,051 148 21,907 0 35,741 11,063 3,275 1,837 5,796 214 24,422 0 Pasivo Total Pasivo Circulante Deuda CP Pasivo Largo Plazo Deuda LP Pasivo Diferido Otros Pasivos 13,047 7,400 0 0 0 0 5,648 0 21,595 0 21,595 10,367 5,770 0 0 0 0 4,597 0 19,697 0 19,697 14,655 9,148 0 0 0 5,313 194 0 21,086 0 21,086 La perspectiva es positiva. Por segundo trimestre consecutivo observamos mejoría en los resultados. No obstante lo anterior, nos preocupan dos factores. El primero, es que en el indicador de ventas mismas tiendas se observen paulatinamente mejorías en los siguientes trimestres, y la empresa logre mejorar su posicionamiento en el mercado. Y el segundo es un deterioro constante en los márgenes. Consideramos que a pesar de la mayor contribución de tiendas con menor margen, la empresa deberá de contener la disminución en el margen operativo. Esto, si la empresa logra eficientar sus operaciones, con base en el nuevo centro de distribución que planea aperturar y mejorar la negociación con proveedores. Cabe señalar que la empresa cuenta con una sana situación financiera, por lo que financia sus operaciones y su crecimiento orgánico con recursos propios. Nuestra recomendación es de mantener riesgo medio con un precio objetivo a doce meses de Ps. 56.00 mas un dividendo de Ps. 0.33. (millones de pesos al 31 de marzo de 2006) Capital Contable Capital Minoritario Capital Mayoritario Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2