vitro1t06

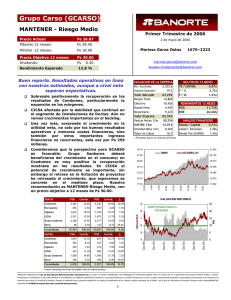

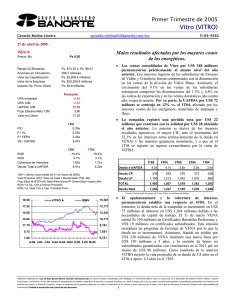

Anuncio

Vitro (VITRO) Riesgo Alto Primer Trimestre de 2006 Ps 10.66 Máximo 12 meses: Ps 15.10 Mínimo 12 meses: Ps Precio (26/abril/05): Ps 9.50 Dividendo últimos 12M: Ps Marissa Garza Ostos 7.30 marissa.garza@banorte.com 15.4% analisis.fundamental@cbbanorte.com.mx Buenos Resultados. Las cifras mejoran con respecto a trimestres anteriores. Envases de Vidrio sigue impulsando el crecimiento en la compañía, ante el fuerte aumento en los volúmenes de ventas. Vidrio Plano mejora principalmente en el mercado doméstico, tanto en automotriz como construcción. Las exportaciones afectadas ante la salida temporal del mercado de exportación de vidrio para construcción. Los altos precios de los energéticos continuaron presionando los márgenes. Aunque los mayores ingresos, junto con el control en gastos impulsaron los crecimientos a nivel operativo El fuerte crecimiento en los costos financieros por mayores pérdidas cambiarias, junto con el nivel de impuestos arrojaron una pérdida neta por Ps 622 millones, siendo mucho mayor a la registrada hace un año. El apalancamiento nos sigue pareciendo elevado, y todavía seguimos en espera de una reducción más importante en los pasivos. Creemos que todavía le costará trabajo a VITRO el mejorar sus resultados en Vidrio Plano y que los crecimientos en Envases ya no serán tan importantes en adelante. En términos de valuación, la acción cotiza a múltiplos que aún cuando podrían parecer bajos, nos parecen poco atractivos ante la incertidumbre en la perspectiva de la compañía. Contrib. 265 52.9% Envases 266 46.8% 220 43.9% 20.9% Consolidadas 568 100.0% 501 100.0% 13.4% Envases Margen UAFIDA Consolidadas 28.4% 7.1% 52 Contrib. 20 29.9% 7.5% 70.3% 19.5% 74 1T05 11.45 15,399 9.83 13,225 8.22 11,051 6.60 E-00 4.5% J-05 A-05 O-05 N-05 E-06 F-06 M-06 VALUACION HISTORICA 20 7 Promedio Histórico VE/UAFIDA 6 ∆ 8,877 J-05 15 10 5 5 4 0 -5 3 -10 (0.4 pp) 44 65.7% 19.9% 100.0% 17,573 18.2% (0.4 pp) 67 100.0% -15 2 9.9% Dic-05 Margen UAFIDA 21 Contrib. 19,747 13.07 Dic-04 Vidrio Plano 1T06 VITRO A Dic-03 UAFIDA IBMV 14.68 ∆ 11.5% ANALISIS FINANCIERO Deuda / Capital 1.89x Cobert. Intereses 1.44x Deuda Tot/UAFIDA 4.32x 21,921 Dic-02 51.9% 1T05 RENDIMIENTOS 12 MESES ROA 5.61% ROE -6.13% 16.30 Dic-01 295 Contrib. MULTIPLOS 12 MESES VE / UAFIDA 5.45x P/U -9.99x P / VL 0.62x * Promedio diario en millones de Pesos Dic-99 Vidrio Plano 1T06 VALUACION DE LA EMPRESA No. Acciones 295.7 6.9 Importe Operado* Valor Mercado 3,152 Deuda Total 14,751 Efectivo 984 Deuda Neta 13,767 Minoritario 2,718 Valor Empresa 18,606 Ventas Netas 12m 24,758 UAFIDA 12m 3,413 Utilidad Neta 12m -315 Valor en Libros 17.2 VE/UAFIDA VENTAS 1670–2223 0.30 Dic-00 Rendimiento últimos 12M: 26 de abril de 2006. P/U Precio Actual: Fuente: Comunicado de Prensa de VITRO. Cifras en millones de US$. Cristalería Ventas UAFIDA Margen UAFIDA 1T06 Contrib. 48 8 16.4% 1T05 56 6 10.0% Contrib. ∆ (13.0%) 43.5% 6.4 pp Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Vitro (VITRO) Riesgo Alto Primer Trimestre de 2006 Precio Actual: Ps 10.66 Máximo 12 meses: Ps 15.10 Mínimo 12 meses: Ps Precio (26/abril/05): Ps 9.50 Dividendo últimos 12M: Ps Rendimiento últimos 12M: RESULTADOS TRIMESTRALES 26 de abril de 2006. Marissa Garza Ostos 7.30 0.30 marissa.garza@banorte.com 15.4% analisis.fundamental@cbbanorte.com.mx 1T06 1T05 ∆ La división de Envases, continuó mostrando un desempeño favorable, impulsado por los mayores volúmenes de venta. Esto, en conjunción con una mejor mezcla de productos, compensaron los elevados costos de los energéticos y los mayores costos de mantenimiento de los hornos, con el fin de satisfacer la mayor demanda. Creemos que el crecimiento en esta división para el 2006 ya estará más limitado. 4T05 (millones de pesos al 31 de marzo de 2006) Ventas Netas Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuestos Impuestos Subsidiarias No Consolidadas Gastos Extraordinarios Interés Minoritario Utilidad Neta UPA UAFIDA (EBITDA) MARGENES 6,120 1,547 1,255 292 798 -441 196 0 -1 -13 -622 -2.10 789 5,722 7.0% 1,507 2.6% 1,264 -0.7% 243 20.1% 544 46.7% -333 32.2% -72 #N/A 0 #N/A 10 #N/A -13 -2.7% -258 141.2% -0.87 770 2.5% 1T06 1T05 6,078 1,753 1,300 453 271 232 -11 0 -19 7 255 0.86 720 25.3% 26.3% 28.8% Margen UAFIDA 12.9% 13.5% 11.8% 4.8% 4.2% 7.5% -10.2% -4.5% 4.2% Margen Neto RESUMEN DEL BALANCE En Vidrio Plano, el mercado doméstico mostró un desempeño muy favorable, debido a las mayores ventas tanto en la línea automotriz como de construcción (donde los volúmenes crecieron 22%). La división automotriz ha mostrado mejores resultados, atribuibles a las nuevas plataformas ganadas en el año. El segmento de exportación se ve afectado, por la salida temporal de la compañía del mercado de exportación de vidrio para construcción. VITRO espera reanudar dichas operaciones próximamente. 4T05 Margen Bruto Margen Operativo Mar-06 Mar-05 Dic-05 Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo LP Inmuebles, Planta y Equipo Activo Diferido 29,418 8,912 984 3,245 3,774 369 16,635 1,193 32,096 10,696 1,841 3,837 3,974 372 17,638 1,292 30,322 9,764 1,515 2,423 3,866 601 16,263 2,556 Pasivo Total Pasivo Circulante Deuda CP Pasivo Largo Plazo Deuda LP Pasivo Diferido Otros Pasivos 21,620 24,054 9,717 8,762 5,008 3,819 9,743 12,726 9,743 12,726 0 0 2,160 2,566 0 0 7,798 8,043 2,718 2,836 5,080 5,207 21,933 8,092 3,326 11,510 11,510 0 2,330 0 8,389 2,855 5,533 La división de Cristalería fue registrada como una operación discontinua, debido a que finalmente la compañía llegó a un acuerdo para la venta del 51% de esta división a su socio Libbey, quien posee el 49% restante, por un monto de US$ 103 millones. Esta transacción se formalizará a finales del 2T06 (millones de pesos al 31 de marzo de 2006) Capital Contable Capital Minoritario Capital Mayoritario 1670–2223 En el trimestre, la deuda neta de la compañía se redujo en 3.3%. El apalancamiento sigue elevado y la cobertura de intereses es baja. Vitro confirma su interés en reducir su deuda a nivel de la compañía tenedora a niveles mínimos, lo que consideramos muy necesario. Al cierre del 1T06, la deuda de la compañía tenedora ascendía a US$ 581 millones (US$ 2 millones menos que en el 4T05). Vitro espera que la venta de ciertos activos le permita alcanzar su objetivo en el mediano plazo. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2