minsa1t06

Anuncio

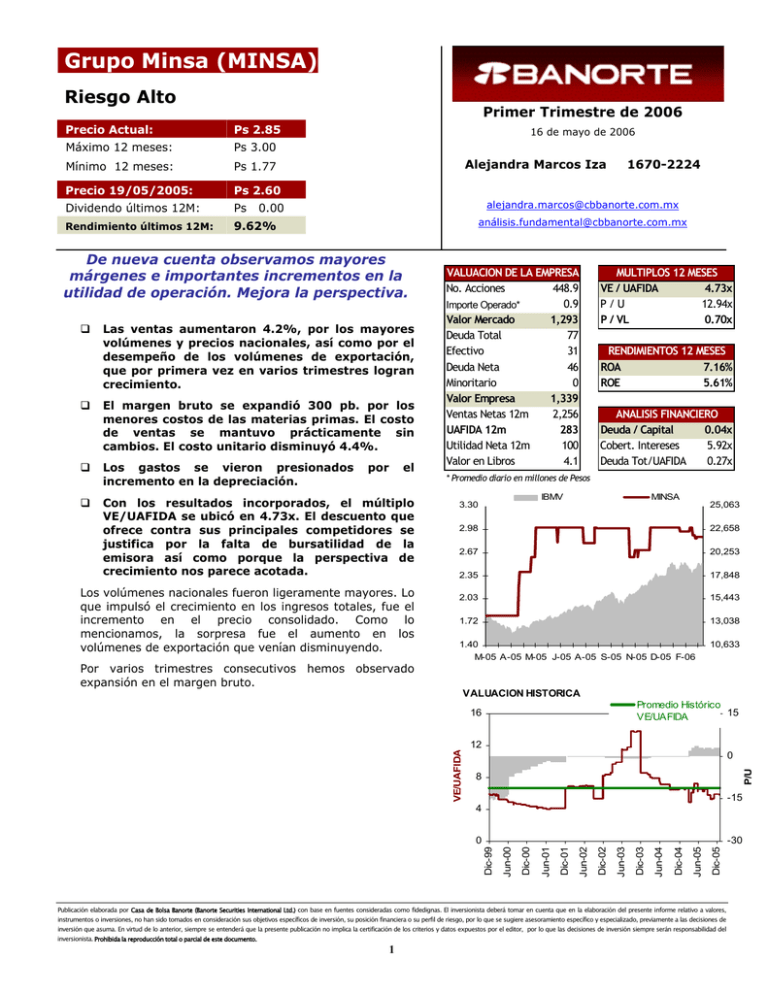

Grupo Minsa (MINSA) Riesgo Alto Primer Trimestre de 2006 Precio Actual: Ps 2.85 Máximo 12 meses: Ps 3.00 Mínimo 12 meses: Ps 1.77 Precio 19/05/2005: Ps 2.60 Dividendo últimos 12M: Ps Rendimiento últimos 12M: 9.62% 16 de mayo de 2006 Alejandra Marcos Iza alejandra.marcos@cbbanorte.com.mx 0.00 análisis.fundamental@cbbanorte.com.mx De nueva cuenta observamos mayores márgenes e importantes incrementos en la utilidad de operación. Mejora la perspectiva. Las ventas aumentaron 4.2%, por los mayores volúmenes y precios nacionales, así como por el desempeño de los volúmenes de exportación, que por primera vez en varios trimestres logran crecimiento. El margen bruto se expandió 300 pb. por los menores costos de las materias primas. El costo de ventas se mantuvo prácticamente sin cambios. El costo unitario disminuyó 4.4%. Los gastos se vieron presionados incremento en la depreciación. 1670-2224 por el Con los resultados incorporados, el múltiplo VE/UAFIDA se ubicó en 4.73x. El descuento que ofrece contra sus principales competidores se justifica por la falta de bursatilidad de la emisora así como porque la perspectiva de crecimiento nos parece acotada. Los volúmenes nacionales fueron ligeramente mayores. Lo que impulsó el crecimiento en los ingresos totales, fue el incremento en el precio consolidado. Como lo mencionamos, la sorpresa fue el aumento en los volúmenes de exportación que venían disminuyendo. Por varios trimestres consecutivos hemos observado expansión en el margen bruto. VALUACION DE LA EMPRESA No. Acciones 448.9 0.9 Importe Operado* Valor Mercado 1,293 Deuda Total 77 Efectivo 31 46 Deuda Neta Minoritario 0 Valor Empresa 1,339 Ventas Netas 12m 2,256 UAFIDA 12m 283 Utilidad Neta 12m 100 Valor en Libros 4.1 MULTIPLOS 12 MESES VE / UAFIDA 4.73x P/U 12.94x P / VL 0.70x RENDIMIENTOS 12 MESES ROA 7.16% ROE 5.61% ANALISIS FINANCIERO Deuda / Capital 0.04x Cobert. Intereses 5.92x Deuda Tot/UAFIDA 0.27x * Promedio diario en millones de Pesos MINSA IBMV 3.30 25,063 2.98 22,658 2.67 20,253 2.35 17,848 2.03 15,443 1.72 13,038 1.40 M-05 A-05 M-05 J-05 A-05 S-05 N-05 D-05 F-06 10,633 VALUACION HISTORICA Promedio Histórico 15 VE/UAFIDA 12 0 P/U VE/UAFIDA 16 8 -15 4 0 Dic-05 Jun-05 Dic-04 Dic-03 Jun-04 Jun-03 Dic-02 Dic-01 Jun-02 Jun-01 Dic-00 Jun-00 Dic-99 -30 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Grupo Minsa (MINSA) Riesgo Alto Primer Trimestre de 2006 Precio Actual: Ps 2.85 Máximo 12 meses: Ps 3.00 Mínimo 12 meses: Ps 1.77 Precio 19/05/2005: Ps 2.60 Dividendo últimos 12M: Ps Rendimiento últimos 12M: 9.62% RESULTADOS TRIMESTRALES 16 de mayo de 2006 Alejandra Marcos Iza alejandra.marcos@cbbanorte.com.mx 0.00 1T06 análisis.fundamental@cbbanorte.com.mx 1T05 ∆ 4T05 (millones de pesos al 31 de marzo de 2006) Ventas Netas Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuestos Impuestos Subsidiarias No Consolidadas Gastos Extraordinarios Interés Minoritario Utilidad Neta UPA UAFIDA (EBITDA) MARGENES 564 149 105 44 15 29 0 0 0 0 29 0.06 73 1T06 542 127 99 28 24 352 0 0 -1 0 353 0.79 52 1T05 4.2% 17.6% 6.4% 57.6% -35.9% -91.9% #N/A #N/A -100.0% #N/A -91.9% 39.8% 572 159 117 42 16 27 0 0 15 0 11 0.03 #N/A 4T05 Margen Bruto 26.4% 23.4% Margen UAFIDA 12.9% 9.6% Margen Operativo 7.7% 5.1% 7.3% Margen Neto 5.1% 65.2% 2.0% RESUMEN DEL BALANCE Mar-06 Mar-05 Pasivo Total Pasivo Circulante Deuda CP Pasivo Largo Plazo Deuda LP Pasivo Diferido Otros Pasivos Capital Contable Capital Minoritario Capital Mayoritario No obstante, que los energéticos han aumento la empresa ha logrado eficientar sus operaciones, con base en menores precios de los insumos. Sin embargo, creemos que hacia adelante los márgenes no se verán tan beneficiados porque consideramos que el precio de los granos no disminuirá en el resto del año. El costo integral de financiamiento disminuyó por los menores intereses pagados. Lo anterior obedece a la reducción de la deuda. En el trimestre la empresa vendió un terreno que se consideraba como activo improductivo, y con los recursos obtenidos se efectuó un prepago de US $ 2.5 millones correspondientes a la deuda que se tiene con Standard Bank London Limited. 27.7% #N/A La disminución en la utilidad neta es por una posición en ingresos extraordinarios obtenida el año anterior, que se obtuvo por el prepago de deuda bancaria. Dic-05 (millones de pesos al 31 de marzo de 2006) Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo LP Inmuebles, Planta y Equipo Activo Diferido 1670-2224 2,099 475 31 293 85 5 1,439 44 2,222 528 44 296 83 5 1,500 29 2,100 573 43 388 86 5 1,408 114 262 236 77 0 0 0 26 497 340 150 155 155 0 2 348 297 135 52 52 0 0 1,837 0 1,837 1,725 0 1,725 1,752 0 1,752 El perfil de deuda se ha mejorado considerablemente trimestre a trimestre desde el 1T05, por los pre pagos de deuda efectuados a Standard Bank London Limited. La deuda neta se redujo significativamente de Ps. 144 millones al cierre de diciembre a Ps. 46. Asimismo la cobertura de intereses ha mejorado, actualmente se encuentra en 5.92x. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2