Bimbo2t05

Anuncio

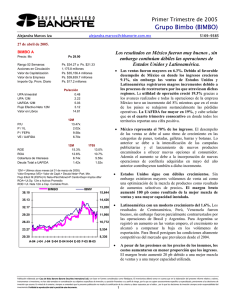

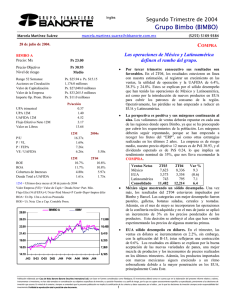

Segundo Trimestre de 2005 Grupo Bimbo (BIMBO) Alejandra Marcos Iza alejandra.marcos@cbbanorte.com.mx 5169-9374 27 de julio de 2005. Finalmente Estados Unidos y Latinoamérica lograron reportar utilidad de operación. Menores costos y gastos impulsaron el crecimiento en los márgenes. BIMBO A Precio: Mx Ps 32.78 Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros Ps. $34.27 a Ps. $32.10 1,175.8 millones Ps. $38,542.7 millones Ps. $42,537.6 millones Ps. $17.4 millones • Las ventas aumentaron 6%. Todos los territorios muestras favorables desempeños en sus ingresos. México creció 6.7% mientras que Estados Unidos y Latinoamérica 3.7% y 6.9% respectivamente. La utilidad bruta se incrementó en 8.8%, lo anterior debido alas eficiencias en los costos. La utilidad de operación fue mayor en 33% gracias a la disminución en los gastos de administración así como mayores ventas y un control, de costos y gastos. La UAFIDA aumentó 20%, debido a que en todas las regiones en donde opera la empresa reportaron una cifra positiva. Ps/acción 0.52 2.35 5.27 3.20 14.84 P/U P / VL P / FEPA VE / UAFIDA 12M 13.96x 2.21x 10.24x 6.87x ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 12M 16.2% 13.6% 7.22x 1.34x • México creciendo a un sano y eficiente ritmo. México representa el 70% de los ingresos consolidados. El favorable desempeño de las ventas fue ocasionado por mayores volúmenes así como por los incrementos selectivos de precios llevados a cabo en el mes de abril, en especial en la división de panificación. El incremento de los volúmenes obedece a la segmentación de canales, la incorporación de clientes así como la actividad comercial iniciada en todos los productos. 2T05 13.9% 13.6% 8.28x 1.29x 12M = Ultimos doce meses (al 30 de junio de 2005) Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. 38.10 BIMBO IBMV • Estados Unidos registra mayores crecimientos en ingresos debido al incremento en volúmenes, en particular productos con marcas mexicanas, ya que éstos crecen a una tasa de doble dígito. Aunado a lo anterior, se realizaron incrementos de precios durante el trimestre, así como una racionalización de productos con el objetivo de mejorar la mezcla de ventas. • Latinoamérica logra revertir la tendencia negativa de los resultados y registró un incremento en las ventas del 7%. Todos los territorios en especial Argentina, Chile y Venezuela registraron comportamientos positivos. Lo anterior se debe a los esfuerzos comerciales de la empresa así como la introducción de nuevos productos y la especialización de la red de distribución. • Mejoras sorprendentes en márgenes. Los costos como porcentaje de las ventas disminuyeron 150 pb. Ya que existieron menores precios de materias primas en todos los territorios, así como por la apreciación en el tipo de cambio. El margen bruto se expandió150 pb. Estados Unidos y Latinoamérica contribuyeron significativamente a este aumento ya que el margen bruto de estas regiones se expandió 300 pb y 410 pb respectivamente. 16,714 35.10 15,398 32.10 14,082 29.10 12,766 26.10 11,450 23.10 10,134 20.10 J-04 S-04 O-04 D-04 E-05 F-05 A-05 M-05 J-05 8,818 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Segundo Trimestre de 2005 Grupo Bimbo (BIMBO) Alejandra Marcos Iza alejandra.marcos@cbbanorte.com.mx 5169-9374 27 de julio de 2005. ESTADO DE RESULTADOS (millones de pesos al 30 de junio de 2005) Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta 6m05 26,515 14,230 12,144 2,984 2,086 270 463 118 -25 -50 -25 1,841 682 22 -19 31 1,169 6m04 25,005 13,218 11,568 2,569 1,649 325 403 33 64 -109 87 1,238 477 30 -235 27 998 var.% 2T05 6.0% 13,310 7.7% 7,198 5.0% 6,034 16.1% 1,609 26.5% 1,163 -16.8% 165 14.8% 201 257.3% 59 #N/A 33 -54.2% -11 #N/A -18 48.7% 1,016 42.9% 410 -25.4% 17 -91.8% 0 13.9% 17 17.2% 606 Margen Bruto Margen UAFIDA Margen Operativo Margen Neto 53.7% 11.3% 7.9% 4.4% 52.9% 10.3% 6.6% 4.0% 54.1% 12.1% 8.7% 4.5% 21 17 43 6.6% 27 17 37 5.1% Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. 2T04 var.% 12,581 5.8% 6,618 8.8% 5,743 5.1% 1,334 20.6% 876 32.8% 241 -31.4% 219 -8.2% 21 176.6% 47 -29.5% -4 155.2% 53 #N/A 582 74.7% 243 69.2% 23 -25.6% -104 -100.0% 12 39.9% 453 33.6% 52.6% 10.6% 7.0% 3.6% Jun-04 33,614 2,864 4,893 754 16,879 7,908 316 16,572 258 5,192 8,550 2,573 17,042 400 • Bimbo: logra una diversificación vía adquisiciones. Durante el trimestre la compañía anunció la compra de Chocolates La Corona en una operación que ascenderá a Ps. 471 millones que serán liquidados por recursos propios el día 29 de julio. Por otro lado el 20 de julio anunció que llegó a un acuerdo para adquirir las pastelerías El Globo en una transacción que ascenderá a Ps. 1,350 millones, de la misma manera serán pagados con recursos propios. • La perspectiva es positiva. Los resultados de la empresa estarán principalmente influenciados por las operaciones de Estados Unidos y Latinoamérica y a medida que logre la consolidación de la tendencia positiva observada en el trimestre continuará con crecimientos importantes. Con los resultados incorporados el múltiplo VE/ UAFIDA asciende a 6.87x. ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont 1.5x 2.4% 24.1% 20.0% 91.2% 1.5x 2.4% 24.1% 22.7% 93.7% • El costo integral de financiamiento disminuyó debido a la combinación de mayores intereses ganados por mejores tasas y una mayor posición en caja así como por una menor pérdida cambiaria. • La empresa cuenta con una sana estructura financiera. Es una fuerte generadora de efectivo. Además consideramos que su nivel de aplacamiento es adecuado. La cobertura de intereses es de 7.22x . (millones de pesos al 30 de junio de 2005) Jun-05 Mar-05 34,148 34,567 4,733 4,333 4,542 5,125 626 595 16,957 16,840 7,181 7,564 108 109 16,287 16,718 200 199 5,802 5,972 8,112 8,179 2,173 2,367 17,861 17,850 416 437 • La utilidad de operación creció 33%. Mayores ingresos así como un ligero aumento en los costos y gastos hicieron posible el crecimiento tan importante en la utilidad operativa. Cabe señalar que por primera vez las regiones de Estados Unidos y Latinoamérica lograron utilidades operativas. • Muy buen trimestre para Bimbo. El crecimiento en los ingresos y la mejora en la productividad en las regiones de Estados Unidos y Latinoamérica ocasionaron el incremento del 33% en la utilidad neta. BALANCE Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario • El margen operativo fue mayor en 180 pb. Además de lograr una contención importante de costos la empresa logró disminuir los gastos de administración y a la postre los gastos crecieron únicamente 5.1%. Asociado a lo anterior, se benefició de la nueva plataforma tecnológica, así como una mejor absorción de gastos por el incremento en las ventas. 1.4x 2.9% 25.1% 34.9% 97.2% Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2