cx1t05

Anuncio

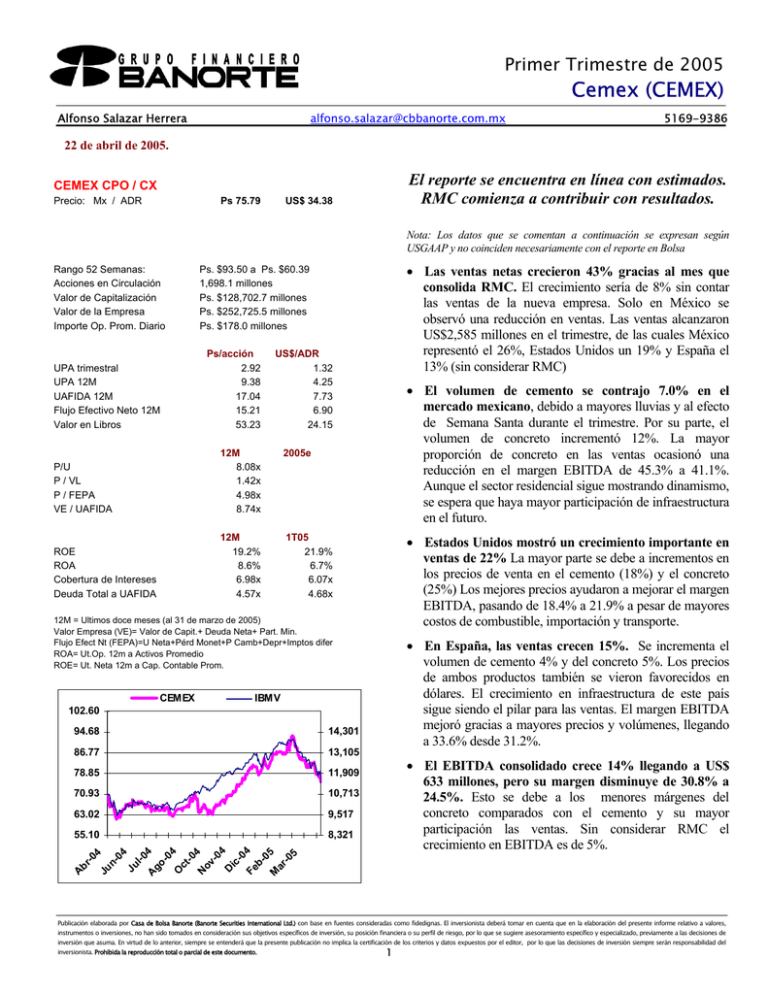

Primer Trimestre de 2005 Cemex (CEMEX) Alfonso Salazar Herrera alfonso.salazar@cbbanorte.com.mx 5169-9386 22 de abril de 2005. El reporte se encuentra en línea con estimados. RMC comienza a contribuir con resultados. CEMEX CPO / CX Precio: Mx / ADR Ps 75.79 US$ 34.38 Nota: Los datos que se comentan a continuación se expresan según USGAAP y no coinciden necesariamente con el reporte en Bolsa Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros • Las ventas netas crecieron 43% gracias al mes que consolida RMC. El crecimiento sería de 8% sin contar las ventas de la nueva empresa. Solo en México se observó una reducción en ventas. Las ventas alcanzaron US$2,585 millones en el trimestre, de las cuales México representó el 26%, Estados Unidos un 19% y España el 13% (sin considerar RMC) Ps. $93.50 a Ps. $60.39 1,698.1 millones Ps. $128,702.7 millones Ps. $252,725.5 millones Ps. $178.0 millones Ps/acción 2.92 9.38 17.04 15.21 53.23 US$/ADR 1.32 4.25 7.73 6.90 24.15 12M 8.08x 1.42x 4.98x 8.74x 2005e P/U P / VL P / FEPA VE / UAFIDA ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 12M 19.2% 8.6% 6.98x 4.57x 1T05 21.9% 6.7% 6.07x 4.68x • El volumen de cemento se contrajo 7.0% en el mercado mexicano, debido a mayores lluvias y al efecto de Semana Santa durante el trimestre. Por su parte, el volumen de concreto incrementó 12%. La mayor proporción de concreto en las ventas ocasionó una reducción en el margen EBITDA de 45.3% a 41.1%. Aunque el sector residencial sigue mostrando dinamismo, se espera que haya mayor participación de infraestructura en el futuro. • Estados Unidos mostró un crecimiento importante en ventas de 22% La mayor parte se debe a incrementos en los precios de venta en el cemento (18%) y el concreto (25%) Los mejores precios ayudaron a mejorar el margen EBITDA, pasando de 18.4% a 21.9% a pesar de mayores costos de combustible, importación y transporte. 12M = Ultimos doce meses (al 31 de marzo de 2005) Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. CEMEX • En España, las ventas crecen 15%. Se incrementa el volumen de cemento 4% y del concreto 5%. Los precios de ambos productos también se vieron favorecidos en dólares. El crecimiento en infraestructura de este país sigue siendo el pilar para las ventas. El margen EBITDA mejoró gracias a mayores precios y volúmenes, llegando a 33.6% desde 31.2%. IBMV 102.60 14,301 86.77 13,105 78.85 11,909 70.93 10,713 63.02 9,517 55.10 8,321 • El EBITDA consolidado crece 14% llegando a US$ 633 millones, pero su margen disminuye de 30.8% a 24.5%. Esto se debe a los menores márgenes del concreto comparados con el cemento y su mayor participación las ventas. Sin considerar RMC el crecimiento en EBITDA es de 5%. A br -0 4 Ju n04 Ju l-0 4 A go -0 4 O ct -0 N 4 ov -0 4 D ic -0 Fe 4 b0 M 5 ar -0 5 94.68 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Primer Trimestre de 2005 Cemex (CEMEX) Alfonso Salazar Herrera alfonso.salazar@cbbanorte.com.mx 5169-9386 22 de abril de 2005. ESTADO DE RESULTADOS (millones de pesos al 31 de marzo de 2005) Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta 1T05 28,851 11,683 6,770 7,067 4,913 964 1,162 79 449 -568 -1,712 5,662 744 70 0 34 4,954 1T04 21,490 9,218 4,552 6,611 4,667 -660 1,036 58 -112 -1,525 1,031 4,295 540 24 0 82 3,698 Margen Bruto Margen UAFIDA Margen Operativo Margen Neto 40.5% 24.5% 17.0% 17.2% 42.9% 30.8% 21.7% 17.2% Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. 84 70 73 21.0% 49 55 44 3.3% var.% 34.3% 26.7% 48.7% 6.9% 5.3% #N/A 12.2% 36.2% #N/A -62.7% #N/A 31.8% 37.8% 190.5% #N/A -58.7% 34.0% • La utilidad neta del trimestre alcanzó los US$ 444 millones, o bien US$ 421 millones sin incluir RMC. Este resultado se vio influenciado por el buen desempeño operativo y ganancias obtenidas en la posición de derivados de la empresa. • Tras la adquisición de RMC Group, la deuda neta se incrementa considerablemente, cerrando el trimestre en US$ 10,435 millones. Con ello, el apalancamiento de la empresa se ve alto. • Las metas propuestas por Cemex para 2005 son ambiciosas pero alcanzables. Cemex espera ventas netas en el año por US$ 15,800 millones, EBITDA por US$ 3,500 millones y alcanzar un Flujo Libre de US$ 1,700 millones. El margen EBITDA propuesto de 22.1% es consistente con mayor porcentaje de concreto en las ventas. Por otra parte, la empresa se compromete a utilizar el flujo a la reducción de deuda, con la meta de regresar a niveles Deuda Neta / EBITDA de 2.7x para finales de año, o antes. Además, Cemex espera que las sinergias en la operación de RMC representen ahorros de US$200 millones anuales a partir de 2007. BALANCE (millones de pesos al 31 de marzo de 2005) Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario Mar-05 295,413 14,469 42,439 14,651 152,041 71,812 0 198,868 32,910 32,663 99,426 33,869 96,545 6,156 Dic-04 Mar-04 194,998 195,510 3,841 3,748 18,055 20,786 20,694 9,927 107,855 108,692 44,554 52,357 0 0 102,781 114,705 11,710 14,541 15,355 21,728 54,826 52,784 20,890 25,652 92,217 80,806 4,363 4,973 • La adquisición de RMC es sin duda un gran reto para Cemex. No obstante, basados en la historia de la empresa y las perspectivas del sector, nuestra opinión sería darle a Cemex un voto de confianza. ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont 0.9x 24.9% 72.6% 122.1% 206.0% 0.8x 17.6% 73.2% 68.0% 111.5% 0.7x 21.6% 73.7% 78.7% 142.0% Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2