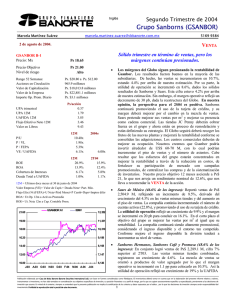

gsanbor1t05

Anuncio

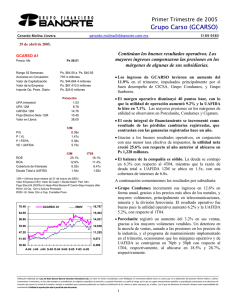

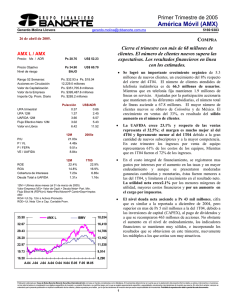

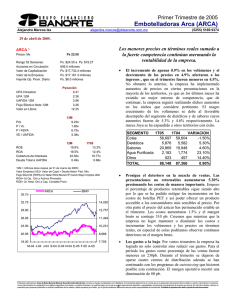

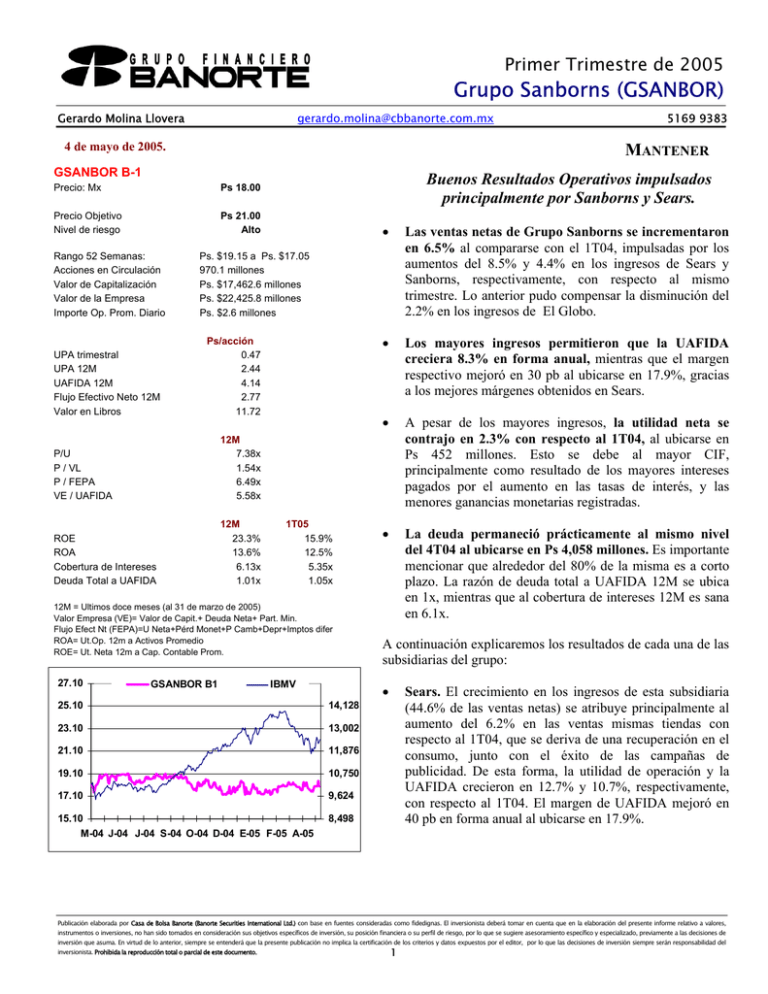

Primer Trimestre de 2005 Grupo Sanborns (GSANBOR) Gerardo Molina Llovera gerardo.molina@cbbanorte.com.mx 4 de mayo de 2005. MANTENER GSANBOR B-1 Precio: Mx Ps 18.00 Precio Objetivo Nivel de riesgo Ps 21.00 Alto Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros Buenos Resultados Operativos impulsados principalmente por Sanborns y Sears. • Las ventas netas de Grupo Sanborns se incrementaron en 6.5% al compararse con el 1T04, impulsadas por los aumentos del 8.5% y 4.4% en los ingresos de Sears y Sanborns, respectivamente, con respecto al mismo trimestre. Lo anterior pudo compensar la disminución del 2.2% en los ingresos de El Globo. • Los mayores ingresos permitieron que la UAFIDA creciera 8.3% en forma anual, mientras que el margen respectivo mejoró en 30 pb al ubicarse en 17.9%, gracias a los mejores márgenes obtenidos en Sears. • A pesar de los mayores ingresos, la utilidad neta se contrajo en 2.3% con respecto al 1T04, al ubicarse en Ps 452 millones. Esto se debe al mayor CIF, principalmente como resultado de los mayores intereses pagados por el aumento en las tasas de interés, y las menores ganancias monetarias registradas. • La deuda permaneció prácticamente al mismo nivel del 4T04 al ubicarse en Ps 4,058 millones. Es importante mencionar que alrededor del 80% de la misma es a corto plazo. La razón de deuda total a UAFIDA 12M se ubica en 1x, mientras que al cobertura de intereses 12M es sana en 6.1x. Ps. $19.15 a Ps. $17.05 970.1 millones Ps. $17,462.6 millones Ps. $22,425.8 millones Ps. $2.6 millones Ps/acción 0.47 2.44 4.14 2.77 11.72 P/U P / VL P / FEPA VE / UAFIDA 12M 7.38x 1.54x 6.49x 5.58x ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 12M 23.3% 13.6% 6.13x 1.01x 1T05 15.9% 12.5% 5.35x 1.05x 12M = Ultimos doce meses (al 31 de marzo de 2005) Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. 27.10 5169 9383 GSANBOR B1 IBMV A continuación explicaremos los resultados de cada una de las subsidiarias del grupo: • 25.10 14,128 23.10 13,002 21.10 11,876 19.10 10,750 17.10 9,624 15.10 M-04 J-04 J-04 S-04 O-04 D-04 E-05 F-05 A-05 8,498 Sears. El crecimiento en los ingresos de esta subsidiaria (44.6% de las ventas netas) se atribuye principalmente al aumento del 6.2% en las ventas mismas tiendas con respecto al 1T04, que se deriva de una recuperación en el consumo, junto con el éxito de las campañas de publicidad. De esta forma, la utilidad de operación y la UAFIDA crecieron en 12.7% y 10.7%, respectivamente, con respecto al 1T04. El margen de UAFIDA mejoró en 40 pb en forma anual al ubicarse en 17.9%. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Primer Trimestre de 2005 Grupo Sanborns (GSANBOR) Gerardo Molina Llovera gerardo.molina@cbbanorte.com.mx 15 de febrero de 2005. 5169 9383 MANTENER ESTADO DE RESULTADOS (millones de pesos al 31 de marzo de 2005) 1T05 5,398 2,437 1,632 965 805 114 181 5 1 -64 -23 714 216 11 0 56 452 1T04 5,070 2,294 1,563 891 730 10 157 5 -16 -127 -54 774 293 26 0 45 463 Margen Bruto Margen UAFIDA Margen Operativo Margen Neto 45.1% 17.9% 14.9% 8.4% 45.2% 17.6% 14.4% 9.1% Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. 69 140 60 22.3% 56 141 63 20.7% Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta var.% 6.5% 6.3% 4.4% 8.3% 10.2% #N/A 15.3% -6.4% #N/A -49.8% -57.5% -7.9% -26.2% -59.0% #N/A 24.8% -2.3% • Sanborns. Las ventas combinadas de esta subsidiaria (que incluyen Sanborn’s, Sanborn’s Café y Tiendas de Música y representan el 46.8% de las ventas netas consolidadas de Grupo Sanborns) crecieron 4.4% con respecto al 1T04, gracias al aumento del 2.9% en las ventas mismas tiendas combinadas, impulsado por la recuperación en el consumo. Por su parte, las ventas de Sanborn’s y Sanborn’s Café aumentaron 4.2%, tras lo aumentos en mismas tiendas del 2.5% y 1.5%, respectivamente, al comparase con el año anterior. Asimismo, los ingresos de las tiendas de música fueron 7.5% mayores a los del 1T04, y se añadió una tienda nueva en el trimestre alcanzando 66 unidades al cierre del mismo. Los márgenes tanto operativo como de UAFIDA permanecieron prácticamente al mismo nivel del año anterior, ubicándose en 11.7% y 14.5%, respectivamente. • El Globo. Los ingresos de esta división se contrajeron en 2.2%. Los costos y gastos permanecieron estables, por lo que los menores ingresos, provocaron que la utilidad de operación contrajera en 6.0%, mientras que la UAFIDA permaneció la mismo nivel del año anterior. BALANCE (millones de pesos al 31 de marzo de 2005) Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario Mar-05 25,745 596 8,867 1,618 14,613 50 0 12,874 3,210 4,651 848 4,164 12,871 1,501 Dic-04 Mar-04 26,185 23,967 731 530 9,189 7,634 1,570 709 14,635 14,730 59 365 0 0 13,816 13,656 3,000 1,906 5,326 3,963 1,050 2,633 4,441 5,155 12,369 10,311 1,444 1,384 • Creemos que la perspectiva para el 2005 es favorable, apoyados en el entorno económico que prevalece y la recuperación en el consumo. En términos de valuación, con los resultados incorporados, los múltiplos VE/UAFIDA de 5.6x, y P/VL de 1.5x se mantuvieron al mismo nivel del 4T04. Nuestro precio objetivo a 12 meses es de Ps 21.00, el cual nos brinda un rendimiento del 16.7%, por lo que nuestra recomendación es de MANTENER. ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont 1.2x 79.1% 10.6% 26.9% 100.0% 1.2x 74.1% 10.3% 26.8% 111.7% 1.4x 42.0% 17.1% 38.9% 132.4% Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2