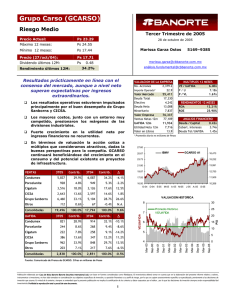

gcarso1t05

Anuncio

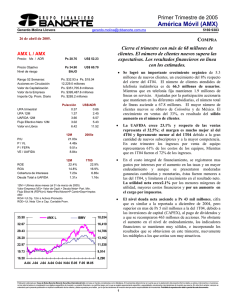

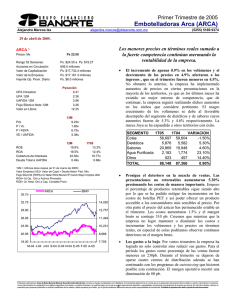

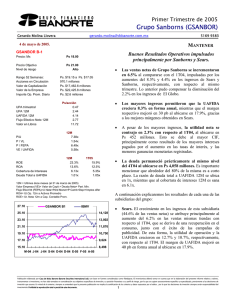

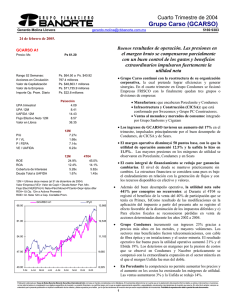

Primer Trimestre de 2005 Grupo Carso (GCARSO) Gerardo Molina Llovera gerardo.molina@cbbanorte.com.mx 5169 9383 29 de abril de 2005. Continúan los buenos resultados operativos. Los mayores ingresos compensaron las presiones en los márgenes de algunas de sus subsidiarias. GCARSO A1 Precio: Mx Ps 56.01 Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros Ps. $64.50 a Ps. $40.92 797.4 millones Ps. $44,664.4 millones Ps. $67,410.5 millones Ps. $24.6 millones • El margen operativo disminuyó 40 puntos base, con lo que la utilidad de operación aumentó 9.2% y la UAFIDA lo hizo en 7.1%. Las mayores presiones en los márgenes de utilidad se observaron en Porcelanite, Condumex y Cigatam. Ps/acción 1.53 8.78 14.76 10.45 38.00 P/U P / VL P / FEPA VE / UAFIDA 12M 6.38x 1.47x 5.36x 5.73x ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 12M 25.1% 12.6% 6.02x 1.54x • Los ingresos de GCARSO tuvieron un aumento del 11.9% en el trimestre, impulsados principalmente por el buen desempeño de CICSA, Grupo Condumex, y Grupo Sanborns. • El costo integral de financiamiento se incrementó como resultado de las pérdidas cambiarias registradas, que contrastan con las ganancias registradas hace un año. 1T05 16.1% 11.4% 6.41x 1.62x 12M = Ultimos doce meses (al 31 de marzo de 2005) Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. • Gracias a los buenos resultados operativos, en conjunción con una menor tasa efectiva de impuestos, la utilidad neta creció 25.6% con respecto al año anterior al ubicarse en Ps 1,220 millones. • El balance de la compañía es sólido. La deuda se contrajo en 6.3% con respecto al 4T04, mientras que la razón de deuda total a UAFIDA 12M se ubica en 1.5x, con una cobertura de intereses de 6.0x. A continuación comentaremos los resultados por subsidiaria: 64.60 15,404 • Grupo Condumex incrementó sus ingresos en 12.6% en forma anual, gracias a los precios más altos de los metales, y mayores volúmenes, principalmente en telecomunicaciones, minería y la división ferroviaria. El resultado operativo fue bueno pues la utilidad operativa aumentó 6.2% y la UAFIDA 5.2%, con respecto al 1T04. 58.80 14,021 • Porcelanite registró un aumento del 3.2% en sus ventas, 53.00 12,638 47.20 11,255 41.40 9,872 35.60 A-04 J-04 J-04 S-04 O-04 N-04 E-05 F-05 A-05 8,489 70.40 GCARSO A1 IBMV 16,787 gracias a los mayores volúmenes vendidos. Un deterioro en la mezcla de ventas, aunado a las presiones en los precios de la industria, y el programa de mantenimiento implementado en el trimestre, ocasionaron que los márgenes operativo y de UAFIDA se contrajeran en 70pb y 50pb con respecto al 1T04, respectivamente, al ubicarse en 18.5% y 28.7%, respectivamente. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Primer Trimestre de 2005 Grupo Carso (GCARSO) Gerardo Molina Llovera gerardo.molina@cbbanorte.com.mx 5169 9383 29 de abril de 2005. ESTADO DE RESULTADOS • CICSA continua con la producción y entrega de las plataformas petroleras ganadas, dentro de los programas establecidos: a finales del 2T05 entregará tres plataformas y las dos restantes a finales de año y principios del 2006. Además, la expectativa es de que este año habrá mas licitaciones en las que participará. Asimismo, comenzó la construcción de la autopista TepicVilla Unión y trabajos sobre el libramiento de Toluca. Los ingresos y las utilidades crecieron en más del 100%. (millones de pesos al 31 de marzo de 2005) Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta 1T05 17,403 4,560 2,377 2,801 2,183 221 489 336 173 -104 -15 1,976 694 331 59 333 1,220 1T04 15,550 4,284 2,286 2,616 1,999 194 717 137 -121 -265 43 1,762 784 246 0 252 972 Margen Bruto Margen UAFIDA Margen Operativo Margen Neto 26.2% 16.1% 12.5% 7.0% 27.6% 16.8% 12.9% 6.2% Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. 79 98 35 30.8% 67 98 40 27.0% var.% 11.9% 6.4% 4.0% 7.1% 9.2% 14.4% -31.8% 144.8% #N/A -60.8% #N/A 12.1% -11.5% 34.7% #N/A 32.3% 25.6% • CIGATAM aumentó sus ingresos en 17.5% vs. 1T04 como resultado de los mayores volúmenes. De esta forma, la UAFIDA creció 7.2% en forma anual. • Grupo Sanborns reportó un crecimiento del 6.5% en sus ingresos, gracias al sólido desempeño de Sears (ventas 8.5% mayores) y Sanborns (ingresos 4.4% por encima del 1T04), tras la recuperación en el consumo. El margen de UAFIDA aumento 30 pb al ubicarse en 17.9% apoyado por los mejores márgenes de Sears. Los márgenes de Sanborns se mantuvieron constantes. BALANCE (millones de pesos al 31 de marzo de 2005) Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario Mar-05 76,341 2,916 29,720 2,575 37,054 3,569 507 38,479 7,425 11,223 10,675 9,157 37,861 7,563 Dic-04 Mar-04 76,773 71,249 3,529 2,555 29,020 24,170 2,998 1,870 37,195 37,913 3,563 4,106 467 635 40,282 39,070 7,757 8,406 12,012 9,911 11,569 10,493 8,944 10,261 36,491 32,179 7,299 6,683 • Grupo Carso se ve muy bien posicionado para beneficiarse del crecimiento de la economía. Creemos que el consumo y la construcción de infraestructura, serán de los sectores con mayor dinamismo en los próximos años. Adicionalmente, a los niveles de múltiplos los que actualmente cotiza, nos llevan a concluir que se perfila como una muy atractiva alternativa de inversión. ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont 1.8x 41.0% 32.9% 40.1% 101.6% 1.6x 40.1% 33.4% 43.3% 110.4% 1.5x 44.5% 33.6% 50.8% 121.4% Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2