geo4t04

Anuncio

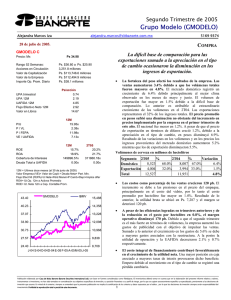

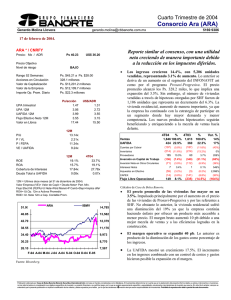

Cuarto Trimestre de 2004 Corporación Geo (GEO) Gerardo Molina Llovera gerardo.molina@cbbanorte.com.mx 5169 9383 22 de febrero de 2005. GEO B / CVGFY Precio: Mx / ADR Ps 26.40 Reporte en línea con el consenso. Entorno favorable y atractivos crecimientos en ingresos y UAFIDA. US$ 9.60 Precio Objetivo Nivel de riesgo Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros Ps/acción 0.62 1.51 2.83 2.40 7.44 12M 17.52x 3.55x 11.02x 9.93x P/U P / VL P / FEPA VE / UAFIDA • Las ventas crecieron 17% motivadas por un aumento en los volúmenes del 10.5%. La mezcla de ventas del 4T04 fue como sigue: Infonavit representó el 69% y Fovissste un 31%. En línea con el objetivo de participar de manera más activa en el segmento de vivienda media y residencial, 900 viviendas correspondieron a este segmento que es equivalente al 8% de los ingresos. El precio promedio del trimestre mostró una mejoría de 4.2%. El comportamiento del precio promedio se explica por la diversificación en la mezcla de producto. • Geo continúa mostrando eficiencias en los gastos. Los gastos como porcentaje de las ventas disminuyeron 20 pb. La rentabilidad del negocio mejoró: el margen UAFIDA y el margen operativo se expandieron 80 pb. El Flujo Libre de operación disminuyó como resultado de mayores recursos destinados a los inventarios. Resalta el fuerte decrecimiento en las cuentas por cobrar. Ps. $28.50 a Ps. $12.70 532.7 millones Ps. $14,063.6 millones Ps. $14,981.9 millones Ps. $39.9 millones US$/ADR 0.22 0.54 1.01 0.85 2.64 2005e 4T04 ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 12M 22.0% 14.9% 7.11x 1.71x Ventas UAFIDA 4T04 33.2% 18.0% 8.60x 1.28x GEO 186 7.8% (677) (28.3%) 553 23.1% 62 2.6% 92 3.8% (47) (1.9%) 126 5.3% (39) (1.6%) 78 (5) 453 525 306 (45) 59 (132) 699 29.2% 1,131 Inventarios Proveedores Flujo en Capital de Trabajo Inversión Neta en Otros Circulantes Intereses Netos Impuestos en Efectivo CAPEX Flujo Libre Operacional IBMV 4T03 2,050 417 Cuentas por Cobrar 12M = Ultimos doce meses (al 31 de diciembre de 2004) Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. % 2,397 100.0% 505 21.1% % 100.0% 20.3% Var. % 17% 21% 3.8% 140% (0.3%) 12,276% 22.1% 22% 25.6% (88%) 15.0% (70%) (2.2%) 4% 2.9% 114% (6.4%) (70%) 55.2% (38%) Cálculos de Casa de Bolsa Banorte. 31.20 27.93 18,452 24.67 16,294 21.40 14,136 18.13 11,978 14.87 9,820 11.60 F-04 A-04 M-04 J-04 A-04 S-04 N-04 D-04 E-05 7,662 Fuente: Bloomberg. • El EBITDA del 4T04 aumentó 21.1%, sin embargo el EBITDA ajustado por los intereses cargados en costos mostró un crecimiento del 18%. • Una menor provisión para impuestos y PTU dado las reformas fiscales en donde disminuirá la tasa del 33% al 28% de manera paulatina, generó que los impuestos decrecieran 49%, y a la postre la utilidad neta se expandió 56%. • La combinación de una mejor cobranza, un menor uso de recursos propios para la compra de tierra y el aumento en proveedores provocó una mejora en la caja. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Cuarto Trimestre de 2004 Corporación Geo (GEO) Gerardo Molina Llovera gerardo.molina@cbbanorte.com.mx 5169 9383 22 de febrero de 2005. ESTADO DE RESULTADOS • Como resultado de la inversión realizada para asegurar la producción de los próximos años, el nivel de inventarios aumentó 35%. El crecimiento en inventarios se da principalmente en Promociones en Proceso. • La reserva territorial de vivienda por desarrollar, asciende a un total de 243,300 viviendas, esta reserva es suficiente para mas de 5 años considerando un crecimiento anual en unidades del 15%. Esto es el resultado de mayores reservas propias, opciones de compra y el joint venture con Prudencial Real Estate Investors. Una ventaja de lo anterior es el esquema que tienen con dicha compañía lo que le permite a GEO liberar recursos para financiar no solo un mayor crecimiento sino para seguir reduciendo su deuda neta. • La deuda de GEO que asciende a Ps 2,582 millones, se redujo en Ps 230 millones respecto del 3T04. El perfil de la deuda de la empresa observa una estructura de 68% de corto plazo y 32% de largo plazo. Es importante señalar que los créditos no ligados a la producción representan un 1.17% del total de los pasivos con costo. • Adicionalmente, la empresa cuanta con líneas de crédito disponibles sin utilizar por mas de Ps. 5,506 millones de los cuales Ps. 3,101 corresponden a créditos puente y Ps. 2,405 millones están formados por créditos para compra de terrenos, créditos directos, papel comercial , certificados bursátiles y arrendamientos financieros. • Adicionalmente, en eneroGEO liquidó un pagaré de mediano plazo por Ps. 300 millones de pesos. La empresa cumplió con su compromiso de mejorar el perfil de su deuda y liquidó un pagaré de mediano plazo con vencimiento el 27 de enero. • La perspectiva es favorable. Cabe señalar, que en el año 2000 el gobierno federal estableció un ambicioso plan de construcción de viviendas para los siguientes 6 años, creemos que en los próximos dos años el crecimiento será cercano al 20% anual. Con los resultados incorporados, el múltiplo VE/ UAFIDA asciende a 9.93x lo que nos parece alto con relación al resto del mercado, sin embargo creemos que es adecuado considerando el entorno favorable en que está, y ligeramente abajo al promedio del sector. (millones de pesos al 31 de diciembre de 2004) 2004 7,856 2,128 788 1,509 1,340 197 216 27 0 8 50 1,093 296 15 0 9 803 2003 6,672 1,787 686 1,247 1,101 218 208 29 12 27 50 833 295 25 0 20 543 Margen Bruto Margen UAFIDA Margen Operativo Margen Neto 27.1% 19.2% 17.1% 10.2% 26.8% 18.7% 16.5% 8.1% Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. 138 248 112 81.0% 157 159 101 64.2% Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta var.% 17.7% 19.0% 14.8% 21.0% 21.7% -9.8% 4.1% -4.9% -97.9% -71.1% -0.9% 31.3% 0.5% -40.6% #N/A -54.3% 47.8% 4T04 2,397 670 222 505 448 51 60 14 -4 8 18 379 46 0 0 4 329 4T03 2,050 560 192 417 368 56 50 5 2 9 13 298 90 6 0 5 210 27.9% 21.1% 18.7% 13.7% 27.3% 20.3% 17.9% 10.2% var.% 17.0% 19.6% 15.3% 21.1% 21.8% -10.0% 21.1% 175.1% #N/A -13.9% 40.8% 27.0% -49.3% -92.4% #N/A -4.7% 56.9% BALANCE (millones de pesos al 31 de diciembre de 2004) Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario Dec-04 Sep-04 Dec-03 9,982 9,299 8,027 1,665 1,306 772 7,062 6,589 5,152 200 204 924 802 847 806 99 176 42 155 176 331 6,020 5,566 4,678 1,763 1,970 996 2,448 1,821 1,698 820 842 1,134 989 932 849 3,962 3,733 3,349 1 1 20 ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont 2.1x 68.3% 1.4% 23.2% 151.9% 2.1x 70.1% 1.6% 40.4% 149.1% 2.2x 46.8% 2.2% 40.6% 139.7% Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2