gmod2t05

Anuncio

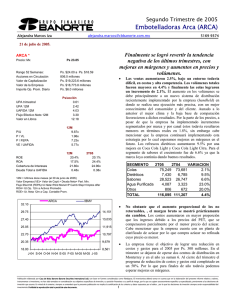

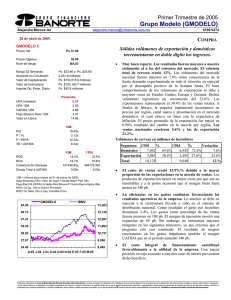

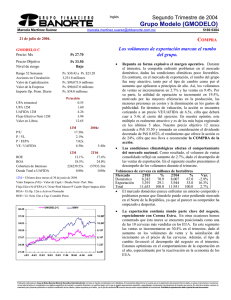

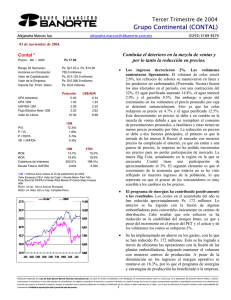

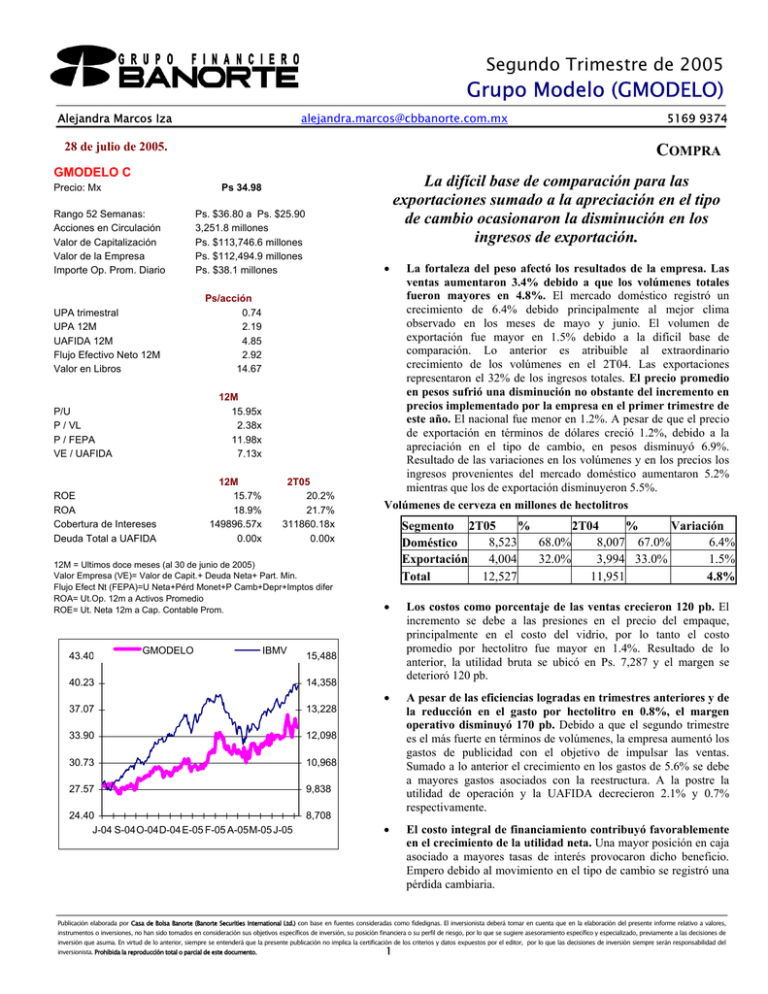

Segundo Trimestre de 2005 Grupo Modelo (GMODELO) Alejandra Marcos Iza alejandra.marcos@cbbanorte.com.mx 28 de julio de 2005. COMPRA GMODELO C Precio: Mx La difícil base de comparación para las exportaciones sumado a la apreciación en el tipo de cambio ocasionaron la disminución en los ingresos de exportación. Ps 34.98 Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros Ps. $36.80 a Ps. $25.90 3,251.8 millones Ps. $113,746.6 millones Ps. $112,494.9 millones Ps. $38.1 millones • Ps/acción 0.74 2.19 4.85 2.92 14.67 12M 15.95x 2.38x 11.98x 7.13x P/U P / VL P / FEPA VE / UAFIDA ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 12M 15.7% 18.9% 149896.57x 0.00x 2T05 20.2% 21.7% 311860.18x 0.00x 12M = Ultimos doce meses (al 30 de junio de 2005) Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. 43.40 5169 9374 GMODELO IBMV La fortaleza del peso afectó los resultados de la empresa. Las ventas aumentaron 3.4% debido a que los volúmenes totales fueron mayores en 4.8%. El mercado doméstico registró un crecimiento de 6.4% debido principalmente al mejor clima observado en los meses de mayo y junio. El volumen de exportación fue mayor en 1.5% debido a la difícil base de comparación. Lo anterior es atribuible al extraordinario crecimiento de los volúmenes en el 2T04. Las exportaciones representaron el 32% de los ingresos totales. El precio promedio en pesos sufrió una disminución no obstante del incremento en precios implementado por la empresa en el primer trimestre de este año. El nacional fue menor en 1.2%. A pesar de que el precio de exportación en términos de dólares creció 1.2%, debido a la apreciación en el tipo de cambio, en pesos disminuyó 6.9%. Resultado de las variaciones en los volúmenes y en los precios los ingresos provenientes del mercado doméstico aumentaron 5.2% mientras que los de exportación disminuyeron 5.5%. Volúmenes de cerveza en millones de hectolitros Segmento 2T05 % 2T04 % Variación 8,523 68.0% 8,007 67.0% 6.4% Doméstico 4,004 32.0% 3,994 33.0% 1.5% Exportación 12,527 11,951 Total 4.8% • Los costos como porcentaje de las ventas crecieron 120 pb. El incremento se debe a las presiones en el precio del empaque, principalmente en el costo del vidrio, por lo tanto el costo promedio por hectolitro fue mayor en 1.4%. Resultado de lo anterior, la utilidad bruta se ubicó en Ps. 7,287 y el margen se deterioró 120 pb. • A pesar de las eficiencias logradas en trimestres anteriores y de la reducción en el gasto por hectolitro en 0.8%, el margen operativo disminuyó 170 pb. Debido a que el segundo trimestre es el más fuerte en términos de volúmenes, la empresa aumentó los gastos de publicidad con el objetivo de impulsar las ventas. Sumado a lo anterior el crecimiento en los gastos de 5.6% se debe a mayores gastos asociados con la reestructura. A la postre la utilidad de operación y la UAFIDA decrecieron 2.1% y 0.7% respectivamente. • El costo integral de financiamiento contribuyó favorablemente en el crecimiento de la utilidad neta. Una mayor posición en caja asociado a mayores tasas de interés provocaron dicho beneficio. Empero debido al movimiento en el tipo de cambio se registró una pérdida cambiaria. 15,488 40.23 14,358 37.07 13,228 33.90 12,098 30.73 10,968 27.57 9,838 24.40 J-04 S-04O-04D-04 E-05 F-05 A-05M-05 J-05 8,708 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Segundo Trimestre de 2005 Grupo Modelo (GMODELO) Alejandra Marcos Iza alejandra.marcos@cbbanorte.com.mx 28 de julio de 2005. 5169 9374 COMPRA ESTADO DE RESULTADOS (millones de pesos al 30 de junio de 2005) Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta 6m05 24,096 13,258 6,194 8,218 7,064 -511 0 726 59 156 -153 7,728 2,603 0 0 1,197 3,928 6m04 22,481 12,657 5,879 7,823 6,777 -172 0 380 -10 218 -306 7,255 3,277 0 0 950 3,029 Margen Bruto Margen UAFIDA Margen Operativo Margen Neto 55.0% 34.1% 29.3% 16.3% 56.3% 34.8% 30.1% 13.5% Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. 18 92 25 42.8% 15 87 23 37.8% var.% 7.2% 4.7% 5.3% 5.0% 4.2% 197.0% -44.2% 90.9% #N/A -28.6% -49.9% 6.5% -20.6% #N/A #N/A 26.0% 29.7% 2T05 13,338 7,287 3,249 4,625 4,038 -291 0 365 38 36 -94 4,423 1,281 0 0 737 2,405 2T04 12,893 7,199 3,075 4,656 4,124 -201 0 195 -23 18 -67 4,391 1,934 0 0 587 1,870 54.6% 34.7% 30.3% 18.0% 55.8% 36.1% 32.0% 14.5% var.% 3.4% 1.2% 5.6% -0.7% -2.1% 45.1% -54.3% 86.6% #N/A 101.8% 39.6% 0.7% -33.8% #N/A #N/A 25.5% 28.6% BALANCE (millones de pesos al 30 de junio de 2005) Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario Jun-05 Mar-05 Jun-04 74,504 76,348 68,765 15,599 17,503 13,221 9,588 9,471 8,322 3,603 3,884 3,710 43,910 43,721 41,253 412 414 978 1,391 1,355 1,281 12,457 13,048 12,696 0 0 39 4,552 4,874 4,535 0 0 0 7,906 8,174 8,122 62,047 63,300 56,069 14,348 14,668 13,154 ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont 5.5x #DIV/0! 3.0% -25.1% 20.1% 5.5x #DIV/0! 3.7% -27.7% 20.6% 4.7x 100.0% 3.1% -23.5% 22.6% • No obstante las presiones en costos y gastos la utilidad neta aumentó en 28%, debido a que la tasa efectiva de impuestos disminuyó de 44% a 29% en línea con los cambios fiscales que entraron en vigor este año. • Grupo Modelo: una fuerte generadora de efectivo. La empresa se ha caracterizado por tener una sana situación financiera ya que no cuenta con pasivos con costo y realiza sus operaciones con recursos propios. En el primer semestre la empresa invirtió Ps. 1,908 millones en proyectos de ampliación y modernización en todas las áreas. Además en el mes de abril la empresa pagó un dividendo de Ps. 1.05 lo que totalizó un desembolso de Ps 3,414 millones. No obstante lo anterior, la posición que mantienen en caja es importante. • El ciclo de efectivo se deterioró debido a la acumulación de inventarios. De la misma manera el ciclo operativo aumentó 8 días resultando en una menor eficiencia en sus operaciones. • Para el resto del año estimamos que debido a las presiones en el tipo de cambio y al desfavorable comparativo de los costos el margen bruto no muestre crecimientos. Para los ingresos nacionales creemos que mantendrán un sano ritmo de crecimiento, sin embargo debido al comportamiento en el peso los ingresos provenientes de las exportaciones podrán verse disminuidos. Aunado a lo anterior y debido a que la empresa ha realizado recientes incrementos en precios, para el mercado doméstico no estimamos crecimientos y en los precios de exportaciones reducciones por el tipo de cambio. El múltiplo VE/ UAFIDA asciende a 7.13x que creemos luce atractivo además es menor a su promedio histórico. La empresa ha pagado un dividendo importante en los últimos años y creemos que debido a su sana estructura financiera lo seguirá haciendo. Nuestro precio objetivo es de Ps. 39 mas un dividendo de Ps 1.05 por lo que a los precios actuales la recomendación es COMPRA riesgo bajo. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2