Septiembre 23, 2014 Vemos valor, aun bajo un escenario de

Anuncio

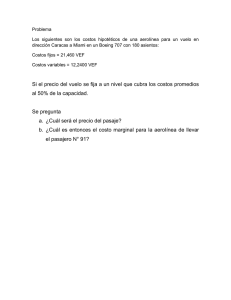

KOF Vemos valor, aun bajo un escenario de devaluación en Venezuela COMPRA PO: 2015 $ 157.00 PO: 2014 $ 163.00 134.22 Precio (MXN) (serie L) Máx/mín (18M) Rendimiento esperado Valor de mercado (MXN M) Valor de la empresa (MXN M) Acciones en circulación (M) Flotante Importe prom. 60 días (MXN M) 201.73 / 124.12 17.0% 278,228 323,554 2,073 15% 110 • La difícil situación económica en Venezuela, y el eventual riesgo de una fuerte devaluación de la moneda, son factores importantes que han influido negativamente en el precio de la acción de Coca-Cola FEMSA (BMV: KOF). • Bajo un escenario que consideramos hasta cierto punto probable, el cual asume un tipo de cambio de 25.00 VEF/USD para 2015, que implica una devaluación de casi 136% respecto al nivel promedio esperado de cierre de este año (tomando como base cotización del SICAD), el nuevo PO 2015 se ubicaría en MXN 157.00 con un rendimiento potencial de 19.0% a precios actuales, incluyendo dividendo. • Si bien el ajuste en esta nueva valuación es significativa respecto a la anterior, creemos que la empresa mantiene un potencial de generación de valor atractivo para el inversionista con un perfil patrimonial, debido a su fuerte posición de mercado, su expansión geográfica y sólida generación de efectivo. Cifras nominales en millones de pesos, precios al 23 de Septiembre de 2014 Proporción de los resultados de Venezuela respecto a cifras consolidadas: 1S14 Volumen de ventas Venezuela 7% Colombia 9% Brasil 21% La difícil situación económica en Venezuela se ha profundizado en las últimas semanas, particularmente a raíz de que la calificadora Standard & Poor’s revisara hace unos días a la baja la nota de la deuda soberana de Venezuela, a CCC+ ante el deterioro económico del país, y advirtió sobre el riesgo de default de pago en los dos próximos años. Adicionalmente, en los primeros días de octubre el Gobierno de Venezuela tiene que realizar pagos de servicio de deuda por un monto aproximado de USD 5,200 millones, situación que ha incrementado aun más la posibilidad de un incumplimiento en sus obligaciones de pago, así como una fuerte devaluación del Bolívar (VEF). México 52% Argentina 6% CA 5% Ingresos Venezuela 19% México 40% Colombia 9% Actualmente, existen 4 tipos de cambio en Venezuela: Brasil 22% Argentina 6% Venezuela 14% Uafida Colombia 8% Brasil 20% CA 4% México 47% CA 6% Argentina 5% 1) Oficial: En 6.30 VEF/USD, permitido para la importación de insumos prioritarios para el consumo básico. Cabe señalar que KOF tiene acceso a este tipo de cambio para cubrir aproximadamente el 25% de su costo de ventas. 2) Sistema Cambiario Alternativo de Divisas (SICAD): Cotización establecida por el Banco Central, la cual se ubica en su cotización más reciente en 11.50 VEF/USD. Tipo de cambio utilizado para diversas industrias no básicas. La empresa decidió reportar a partir del 1T14 sus resultados financieros bajo este parámetro. 3) SICAD II: También calculado por el Banco Central, y cuya cotización más reciente se ubica en 49.9869 VEF/USD. Cotización de acceso generalizado para cualquier tipo de transacción u actividad económica. 4) Mercado negro: Si bien no hay cifras oficiales, las cotizaciones en este mercado fluctúan entre 70 VEF/USD y 80 VEF/USD. Fuentes: VectorAnálisis, con base en cifras publicadas por la empresa. Septiembre 23, 2014 Marco Montañez @VECTORANALISIS (52) 5262-3600 x 3706 mmontane@vector.com.mx Comentario de empresa Proporción de los resultados de Venezuela respecto a cifras consolidadas: 2015e (escenario base: 25 VEF/USD) Volumen de ventas Venezuela 7% Colombia 9% Brasil 21% México 51% CA 5% Argentina 7% Ingresos Venezuela 12% Colombia 10% México 44% Brasil 23% Argentina 6% CA 5% Brasil 22% Argentina 4% Venezuela 8% México 52% CA 6% Fuente: Estimados VectorAnálisis. Al cierre de la primera mitad del año, el volumen de ventas, ingresos y uafida de Venezuela representaron el 7%, 19% y el 14% respectivamente de los resultados consolidados de la empresa. La administración de la empresa ha reiterado su interés en seguir operando este territorio, independientemente de que el contrato de franquicia terminará en agosto de 2016. Si bien las condiciones macroeconómicas son complicadas, la empresa considera que Venezuela es un territorio rentable en comparación con otras regiones, con un consumidor dispuesto a ejercer su gasto rápidamente, debido a la alta inflación y escasez en varios productos. Por otra parte, la operación en Venezuela es autofinanciable: La empresa no requiere del flujo operativo de este país para destinarse al pago de dividendos, pago de impuestos, pago de la deuda ni para inversión en activos. De hecho, los excedentes de efectivo en Venezuela se destinan para la reinversión en activos fijos, debido a las restricciones para el pago de dividendos a filiales en el extranjero. Por otra parte, la empresa considera que de implementarse por parte del Gobierno algún esquema de tipos de cambio preferenciales, ésta tendría altas probabilidades de obtener algún beneficio. Los impactos negativos de una devaluación del Bolívar se reflejarían por un efecto de conversión a MXN desfavorable, así como por un decremento en la rentabilidad por los insumos denominados en USD, principalmente. Elaboramos un análisis de sensibilidad para determinar el impacto en la valuación 2015 a diferentes escenarios de devaluación del VEF. Principales supuestos: 1) La devaluación se lleva a cabo desde inicio de año; 2) Deterioro en los márgenes de rentabilidad debido al grado de devaluación observado en el VEF; 3) Contracción en los volúmenes de venta en función a la eventual crisis económica; y 4) Determinación del escenario base en relación al rango medio entre las cotizaciones del SICAD y SICAD II. Conclusiones: Como se podrá apreciar en detalle en el cuadro de la siguiente página, los diferentes escenarios del tipo de cambio VEF/USD van en orden ascendente, siendo el menor nivel el escenario más optimista hasta cierto punto (14 VEF/USD, el cual coincide con el consenso de mercado para esta variable en Bloomberg para 2015), y que utilizamos para nuestra revisión de estimados al cierre del 2T14. Cabe señalar dos aspectos interesantes: Uafida Colombia 8% ¿Cuál es el contexto de Venezuela en los resultados operativos de KOF? - De acuerdo a nuestras estimaciones, el margen uafida de Venezuela ha mostrado presiones en los últimos años, especialmente por el cambio en la legislación laboral en 2012 la cual ha incrementado los costos en este rubro. - Con base en lo anterior, y suponiendo un deterioro en la rentabilidad adicional por una devaluación del VEF, impactando en los precios de insumos provenientes del exterior, podemos ver que debido a que los resultados en Venezuela representarían una proporción menor en relación a las cifras consolidadas por el efecto cambiario, a mayor devaluación y por ende menor rentabilidad en Venezuela, el margen uafida consolidado sería gradualmente mayor, en el supuesto de un mejoramiento en la rentabilidad en otros territorios. En nuestra opinión, nuestro escenario base muestra un tamaño «realista» de lo que debería representar la operación de Venezuela en las cifras consolidadas de KOF: 7.6% del uafida estimado 2015, proporción muy en línea con lo que representa el volumen de venta de este territorio a nivel total. Asumiendo este probable escenario, la valuación de KOF 2015 sigue manteniendo atractivo por su rendimiento potencial. Perspectiva positiva, en términos generales, para los resultados del 3T14, ¿catalizador de corto plazo para el precio de la acción? • México: Caída moderada en volumen (~-1%) por comparativo favorable Comentario de empresa Escenarios de valuación con base en diferentes niveles del tipo de cambio VEF/USD Tipo de cambio: VEF/USD Escenario Nivel 2015e Var. % vs. 2014e Porcentaje que Margen representaría uafida el uafida de consolidado Venezuela en 2015e cifras consolidadas PO 2015 (MXN) Variación respecto al PO anterior Rendimiento potencial a precios actuales Recomendación fundamental 1 14.0000 31.9% 19.4% 14.0% 179.00 0.0% 33.8% COMPRA 2 20.0000 88.5% 19.6% 9.7% 164.00 -8.4% 22.8% COMPRA 3 25.0000 135.6% 19.8% 7.6% 157.00 -12.3% 17.6% COMPRA 4 30.0000 182.7% 19.8% 6.2% 152.00 -15.1% 14.0% MANTENER 5 35.0000 229.8% 19.9% 5.1% 150.00 -16.2% 12.5% MANTENER 6 40.0000 276.9% 20.0% 4.3% 147.00 -17.9% 10.3% MANTENER 7 45.0000 324.0% 20.0% 3.6% 145.00 -19.0% 8.8% MANTENER 8 50.0000 371.2% 20.0% 3.1% 144.00 -19.6% 8.1% MANTENER 9 55.0000 418.3% 20.0% 2.7% 142.00 -20.7% 6.6% MANTENER 10 60.0000 465.4% 20.1% 2.3% 141.00 -21.2% 5.8% MANTENER 11 65.0000 512.5% 20.1% 2.0% 140.00 -21.8% 5.1% VENTA 12 70.0000 559.6% 20.1% 1.7% 140.00 -21.8% 5.1% VENTA 13 75.0000 606.7% 20.1% 1.5% 140.00 -21.8% 5.1% VENTA 14 80.0000 653.9% 20.1% 1.3% 139.00 -22.3% 4.4% VENTA Fuente: Estimados VectorAnálisis. y consumidor más neutral y adaptado a nueva situación por el incremento en impuestos. Incremento en rentabilidad por precios bajos en insumos y programas de ahorros. Resumen de cálculo del PO por metodología y ponderación Método de valuación DCF Precio Ponderación 158.00 80% VE/UAFIDA 169.30 10% P/U 136.36 10% Precio Objetivo (PO) Ponderado 157.00 100% Prec io actual Rendimiento potencial del PO Rendimiento por dividendos 134.22 17.0% 2.0% Rendimiento total esperado 19.0% Recomendación: Fuente: Estimados VectorAnálisis. COMPRA • Centroamérica (CA): Inversión en red fría ha resultado en incrementos de dígito alto a doble bajo en volumen. • Colombia: Ha funcionado campaña de «precios mágicos» (de fácil recuerdo para el consumidor, y facilitando el out of pocket). Recuperación gradual de la rentabilidad. • Brasil: Ligera caída en volumen, por entorno competitivo, pero más que compensada con incrementos de precios. Incremento en rentabilidad por eficiencias derivado de las adquisiciones del año pasado. • Argentina: Lateralidad en volumen por condiciones económicas, incrementos de precios ligeramente inferiores a inflación real. Desarrollo de empaques retornables por inicio de planta. • Venezuela: Tendencia favorable en volumen (dígito alto), «tomando» precios superiores a la inflación. Valuación y Precio Objetivo (PO): Nuestra metodología radica principalmente en la proyección y descuento de flujos libres de efectivo, y en menor medida en la utilización de múltiplos objetivo de acuerdo a promedios históricos y promedios del sector, adicionando una prima por el potencial de consolidación dentro del Sistema Coca-Cola, y por probables adquisiciones en otras categorías de productos. Nuestros estimados asumen que se ejerce la opción sobre Filipinas en el 2020. Principales riesgos en la valuación: 1) Fuerte entorno recesivo o de desaceleración económica en los territorios operados; 2) Incrementos mayores a lo esperado en los precios de materias primas clave; 3) Entorno regulatorio; 4) Volatilidad cambiaria en Sudamérica; y 5) Inestabilidad política y social en Sudamérica. Proyecciones e indicadores financieros (cifras en MXN mill., excepto datos por acción y razones) Resultados integrales 2013 156,011 83,076 51,485 21,450 28,594 (164) (3,773) 17,513 5,731 - 2014 E 162,629 85,793 54,683 22,152 31,412 (6) (5,649) 16,497 5,508 - 2015 E 155,455 81,843 51,780 21,832 30,728 (23) (5,525) 16,284 5,292 - 2016 E 180,699 94,937 60,789 24,972 35,215 (25) (5,305) 19,642 6,384 - 239 11,543 308 10,681 415 10,577 500 12,758 5.6% - 2.3% 2.4% - 13.4% 4.2% 3.3% 9.9% -7.5% - 4.4% - 1.4% - 2.2% - 1.0% 16.2% 14.4% 14.6% 20.6% Operativo 13.7% 13.6% 14.0% 13.8% UAFIDA Ingresos netos Costo de ventas Gastos generales Utilidad de operac ión UAFIDA Otros ingresos y (gastos) neto Ingresos (gastos financieros) Part. en result. de asoc iadas Utilidad antes de impuestos Impuestos a la utilidad Operac iones disc ontinuadas Partic ipac ión no c ontroladora en ut.(pérd.)neta Partic ipac ión c ontroladora en ut.(pérd.)neta Crecimientos en: Ingresos netos Utilidad de operac ión UAFIDA Partic ipac ión c ontroladora en ut.(pérd.)neta Posición financiera 2013 2014 E 216,665 221,922 43,231 42,887 15,306 18,189 7,007 5,593 9,130 8,957 11,788 10,149 Ac tivos Totales Ac tivos c irc ulantes Efvo. y equivalentes de efvo. Clientes (neto) Inventarios Otros ac tivos c irc ulantes Ac tivo no c irculantes Inversiones Prop., Planta y Equipo (neto) Ac tivos intangibles (neto) Otros ac tivos no c irc ulantes Pasivos Totales Pasivos c irc ulantes Deuda a c orto plazo Proveedores Otros pasivos c irc ulantes Pasivos no c irc ulantes Deuda a largo plazo Márgenes: Otros pasivos no c irc ulantes 2015 E 228,246 40,476 17,007 5,346 8,545 9,578 2016 E 239,277 41,770 15,760 6,214 9,912 9,885 173,434 16,767 51,785 98,974 179,034 18,043 54,588 100,193 187,770 18,923 61,284 101,049 197,507 19,904 68,777 101,974 5,908 99,512 32,398 3,586 16,220 12,592 6,211 100,321 34,352 1,883 15,894 16,575 6,514 100,053 32,994 1,912 15,162 15,920 6,851 105,584 37,710 1,927 17,588 18,196 67,114 56,875 65,969 53,693 67,059 54,323 67,874 54,651 10,239 12,276 12,736 13,222 18.3% 19.3% 19.8% 19.5% Deuda total 60,462 55,576 56,235 56,578 Neto 7.4% 6.6% 6.8% 7.1% Deuda neta 45,156 37,387 39,227 40,818 Ac ciones (mill.) Valor en Libros Utilidad por ac c ión UAFIDA por ac ción 2,073 56.52 5.57 13.79 2,073 58.66 5.15 15.15 2,073 61.84 5.10 14.82 2,073 64.50 6.15 16.99 Capital Contable Participación c ontroladora Participación no c ontroladora 117,153 113,111 4,042 121,601 117,015 4,586 128,193 123,359 4,834 133,694 128,652 5,042 Flujo de Efectivo 2013 28,594 2014 E 31,412 2015 E 30,728 2016 E 35,215 Indicadores operativos y razones financieras 2013 2014 E 2015 E 1.3x 1.2x 1.2x 2016 E 1.1x (2,687) (5,731) (5,087) (5,508) (4,953) (5,292) (5,025) (6,384) Inversión en c apital de trabajo Inversión en ac tivos fijos e intangibles (17) (11,871) 1,260 (8,683) (73) (8,949) 191 (9,960) Dividendos pagados Variac iones en deuda Otros (6,002) 30,548 (40,749) (6,024) (4,886) 398 (5,574) 659 (7,727) (8,669) 343 (6,958) (7,916) 2,883 (1,181) (1,247) 23,222 15,306 18,189 17,007 UAFIDA Intereses netos Impuestos Inc remento (Dec .) en Efec tivo Efectivo y equivalentes al principio del período Efectivo y equivalentes al final del período 15,306 18,189 17,007 Liquidez Prueba del ác ido Apalanc amiento (PT/CC) Deuda total/UAFIDA Deuda neta/UAFIDA Cobertura de intereses 1.1x 0.8x 2.1x 1.6x 10.6x 1.0x 0.8x 1.8x 1.2x 6.2x 1.0x 0.8x 1.8x 1.3x 6.2x 0.8x 0.8x 1.6x 1.2x 7.0x Días inventario Días de c obranza Días de proveedores Cic lo operativo (días) 39.6 16.2 70.3 -14.6 37.6 12.4 66.7 - 16.7 37.6 12.4 66.7 -16.7 37.6 12.4 66.7 - 16.7 ROA 5.4% 5.0% 4.8% 5.5% ROE ROIC 10.1% 9.6% 9.0% 9.6% 8.6% 9.1% 9.9% 10.0% 15,760 Fuente: Información actual de la empresa; estimados VectorAnálisis. Cotizaciones actuales de múltiplos en relación con promedios históricos P/U VE/UAFIDA 36.0x Prom. P/U 3 años 17.0x Prom. VE/UAFIDA 3 años 16.0x 34.0x 32.0x 15.0x 30.0x 14.0x 28.0x 13.0x 26.0x 12.0x Fuente: Elaboración propia, con base en información publicada por la BMV. 11-sep-14 13-jun-14 15-dic-13 15-mar-14 18-jun-13 16-sep-13 20-dic-12 20-mar-13 21-sep-12 10.0x 23-jun-12 20.0x 25-mar-12 11.0x 26-dic-11 22.0x 27-sep-11 13-jun-14 11-sep-14 15-mar-14 15-dic-13 18-jun-13 16-sep-13 20-mar-13 20-dic-12 23-jun-12 21-sep-12 25-mar-12 26-dic-11 27-sep-11 24.0x Disclosure Certificación de los Analistas Los Analistas que elaboran las recomendaciones respecto de los valores referidos, son: Jorge Plácido Evangelista (jplacido@vector.com.mx, ext. 3153), Gaspar Q u i j a n o P a r e d e s ( g q u i j a n o @ ve c t o r. c o m . m x , e x t . 3 6 8 7 ) , Ra f a e l E s c o b a r y C á r d e n a s ( r e s c o b a r @ ve c t o r. c o m . m x , e x t . 3 7 3 4 ) , M a r c o M o n t añ e z To r r e s (mmontane@vector.com.mx, ext. 3706), Julio Zetina Álvarez (jzetina@vector.com.mx, ext. 3686), Hugo Mendoza Morales (hmendoza@vector.com.mx, ext. 3255), Elba Salcedo Sánchez (esalcedo@vector.com.mx, ext. 3259), Héctor Manuel Maya López (hmaya@vector.com.mx, ext. 3284), Jorge Herrera Delgadillo (Análisis Técnico, jherrera@vector.com.mx, ext. 3777), Rubén Ruíz Rodríguez (Análisis Técnico, rruiz@vector.com.mx, ext. 3258), los cuáles certifican que los puntos de vista que se expresan en este documento son reflejo fiel de su opinión personal sobre la(s) compañía(s) o empresa(s) objeto de este reporte, de sus afiliadas y/o de los valores que ha emitido y están basados en información fidedigna y pública donde se distingue la información financiera histórica de la estimada o proyectada por el área de análisis, así como sus principales supuestos. Asimismo certifican que no han recibido ni recibirán compensación directa o indirecta alguna a cambio de expresar su opinión en algún sentido específico en este documento. El listado de las emisoras objeto de las recomendaciones respecto de los valores referidos por cada uno de los Analistas es presentado en la última página o contraportada del Semanario Financiero, o en la primera página del reporte de análisis que se trate, así como el nombre e información del Analista en el pie de página de la recomendación de la emisora. Los señores Jorge Plácido Evangelista y/o Rodolfo Navarrete Vargas indistintamente son las personas encargadas de la revisión y aprobación de los reportes de análisis. Declaraciones relevantes Conforme a las leyes vigentes y los manuales internos de procedimientos, los Analistas tienen permitido mantener inversiones en acciones o valores emitidos por empresas que cotizan en la Bolsa Mexicana de Valores y que pueden ser objeto del presente reporte. Sin embargo, los Analistas Bursátiles tienen que observar ciertas reglas que regulan su participación en el mercado con el fin de prevenir, entre otras cosas, la utilización de información privilegiada en su beneficio y evitar conflictos de interés. Remuneración de Analistas La remuneración de los Analistas se basa en el desempeño de sus actividades de manera correcta, adecuada y objetiva y dicha remuneración se determina con base en la rentabilidad general de la Casa de Bolsa y sus filiales y en el desempeño individual de los Analistas. Sin embargo, los inversionistas deberán advertir que los Analistas no reciben pago directo o compensación por transacción específica alguna en financiamiento corporativo, banca de inversión o en las demás áreas de negocio. Actividades de las áreas de negocio durante los últimos doce meses Vector Casa de Bolsa y sus filiales, a través de sus áreas de negocio, brindan servicios que incluyen, entre otros, los correspondientes a financiamiento corporativo, colocaciones, banca de inversión y servicios de corretaje, a un gran número de empresas en México y en el extranjero. Es posible que hayan prestado, estén prestando o en el futuro brinden algún servicio como los mencionados a las compañías o empresas objeto de este reporte. Vector Casa de Bolsa o sus filiales reciben una remuneración por parte de dichas corporaciones en contraprestación de los servicios antes mencionados. Vector Casa de Bolsa, en el transcurso de los últimos doce meses, ha obtenido compensaciones por los servicios prestados por parte de financiamiento corporativo, banca de inversión o por alguna de sus otras áreas de negocio de las siguientes empresas o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte: Alsea, Aeromex, Cemex, Chdraui, Cultiba, Funo, Gfamsa, Gfnorte, Gfinter, Medica, Mexchem, Pinfra, Sanmex, Sare; y las Fibras, Finn, Fibramq y Funo. Actividades de las áreas de negocio durante los próximos tres meses Vector Casa de Bolsa o sus filiales esperan recibir o pretenden obtener ingresos por los servicios que presta financiamiento corporativo, banca de inversión o de cualquier otra de sus áreas de negocio, por parte de compañías emisoras o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte. Tenencia de valores y otras revelaciones Vector Casa de Bolsa o sus filiales no mantienen inversiones, al cierre del último trimestre, directa o indirectamente, en valores o instrumentos financieros derivados, cuyo subyacente sean valores, objeto de recomendaciones, que representen el 1% o más de su cartera de valores o portafolio de inversión o el 1% de la emisión o subyacente de los valores emitidos, a excepción de las siguientes emisoras en las que se mantiene o supera dicho porcentaje: EDZ, Gfamsa, Pasa, Axtel, Pochtec, QC, Autlan, Soriana, CMR, Cemex, SANLUIS, ICA, Maxcom, Accelsa, TEAK, Gfregio y Danhos. Algunos miembros del Consejo (propietarios y/o suplentes), directores generales y directivos del nivel inmediato inferior a éste de Vector Casa de Bolsa o sus filiales, fungen con alguno de dichos caracteres en las emisoras que pueden ser objeto de análisis de las siguientes emisoras: Cemex, Gruma. Guía para las recomendaciones de inversión La Recomendación de Inversión está relacionada con el Rendimiento Total estimado del valor para el cierre de año, o cuando se indique para los próximos doce meses. El rendimiento total requerido para una recomendación depende del nivel de RIESGO de cada acción y relación respecto del rendimiento esperado para el IPC. En la siguiente tabla se muestran los parámetros que se utilizaron como referencia para determinar la recomendación de inversión que se expresa en los documentos a los que se anexa esta nota. Estos parámetros son una referencia por lo que se aplican con cierta holgura a discreción del analista. Los parámetros se revisan periódicamente y se modifican en función de varios factores, entre los que destacan, el nivel de las tasas de interés y la expectativa en cuanto a su comportamiento futuro, así como también, la tendencia y volatilidad de los mercados de capitales: Para la definición del riesgo se han considerado al menos los siguientes cuatro factores: 1) La volatilidad del precio de la acción. 2) La bursatilidad de la acción, 3) la fortaleza financiera de la empresa emisora que incluye la determinación del coeficiente de quiebra y 4) la opinión de participantes en el mercado y calificaciones internas de riesgo de crédito. Con estos cuatro factores construimos un índice de riesgo que utilizamos para agrupar las emisiones en tres niveles: Bajo, Medio y Alto riesgo. Aunque este documento ofrece un criterio general de inversión, invitamos al lector a que busque asesorarse con sus propios Consultores o Asesores Financieros, con el fin de considerar si algún valor de los mencionados en el presente reporte se ajusta a sus metas de inversión, perfil de riesgo y posición financiera. Riesgo / Rendimiento Opinión de Inversión Riesgo Riesgo Riesgo Bajo Medio Alto Mayor al 14% Mayor al 16% Mayor al 18% COMPRA Mayor al 12% y Menor al 14% Mayor al 14% y Menor al 16% Mayor al 16% y Menor al 18% COMPRA ESPECULATIVA Mayor al 10% y Menor al 12% Mayor al 12% y Menor al 14% Mayor al 14% y Menor al 16% MANTENER Mayor al 8% y Menor al 10% Mayor al 10% y Menor al 12% Mayor al 12% y Menor al 14% Menor al 8% Menor al 10% Menor al 12% FUERTE COMPRA VENTA Determinación de precios objetivo Para el cálculo de los precios objetivo estimados para los valores, los analistas utilizan una combinación de metodologías generalmente aceptadas entre los analistas financieros, incluyendo de manera enunciativa, más no limitativa, el análisis de múltiplos, flujos descontados, suma de las partes o cualquier otro método que pudiese ser aplicable en cada caso específico. No se puede dar garantía alguna de que se vayan a lograr los precios objetivo calculados para los valores por los analistas de Vector Casa de Bolsa, ya que esto depende de una gran cantidad de diversos factores endógenos y exógenos que afectan el desempeño de la empresa emisora, el entorno en el que se desempeña e influyen en las tendencias del mercado de valores en el que cotiza. Es más, el inversionista debe considerar que el precio de los valores o instrumentos puede fluctuar en contra de su interés y ocasionarle la pérdida parcial y hasta total del capital invertido. Vector Casa de Bolsa Distribución de las calificaciones de Análisis Distribución de las calificaciones, incluye Banca de Inversión Datos al 30.jun.14 Fuerte compra 2% 2% Compra Compra Especulativa Mantener 52% 4% 31% 51% 4% 30% Venta 10% 9% En No revisión calificada 2% ‐ 2% 2%