Bimbo1t06

Anuncio

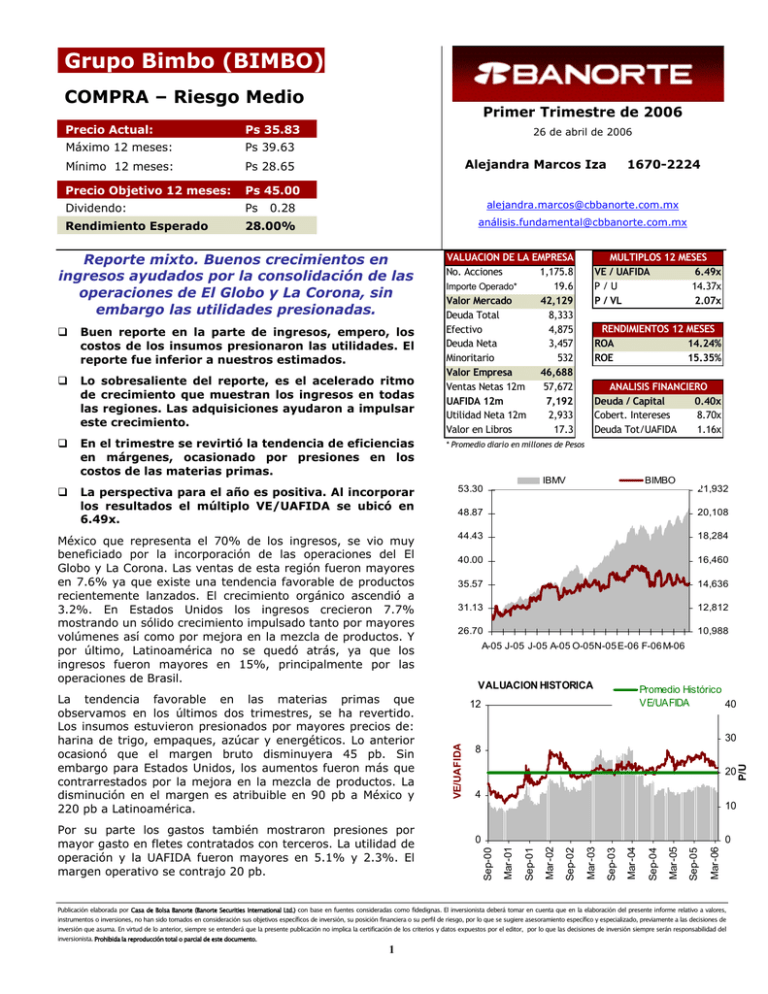

Grupo Bimbo (BIMBO) COMPRA – Riesgo Medio Ps 35.83 Máximo 12 meses: Ps 39.63 Mínimo 12 meses: Ps 28.65 Precio Objetivo 12 meses: Ps 45.00 Dividendo: Ps Rendimiento Esperado 28.00% Primer Trimestre de 2006 26 de abril de 2006 Alejandra Marcos Iza 1670-2224 alejandra.marcos@cbbanorte.com.mx 0.28 análisis.fundamental@cbbanorte.com.mx Reporte mixto. Buenos crecimientos en ingresos ayudados por la consolidación de las operaciones de El Globo y La Corona, sin embargo las utilidades presionadas. Buen reporte en la parte de ingresos, empero, los costos de los insumos presionaron las utilidades. El reporte fue inferior a nuestros estimados. Lo sobresaliente del reporte, es el acelerado ritmo de crecimiento que muestran los ingresos en todas las regiones. Las adquisiciones ayudaron a impulsar este crecimiento. En el trimestre se revirtió la tendencia de eficiencias en márgenes, ocasionado por presiones en los costos de las materias primas. VALUACION DE LA EMPRESA No. Acciones 1,175.8 Importe Operado* 19.6 Valor Mercado 42,129 Deuda Total 8,333 Efectivo 4,875 Deuda Neta 3,457 Minoritario 532 46,688 Valor Empresa Ventas Netas 12m 57,672 UAFIDA 12m 7,192 Utilidad Neta 12m 2,933 Valor en Libros 17.3 MULTIPLOS 12 MESES VE / UAFIDA 6.49x P/U 14.37x P / VL 2.07x RENDIMIENTOS 12 MESES ROA 14.24% ROE 15.35% ANALISIS FINANCIERO Deuda / Capital 0.40x Cobert. Intereses 8.70x Deuda Tot/UAFIDA 1.16x * Promedio diario en millones de Pesos IBMV BIMBO La perspectiva para el año es positiva. Al incorporar los resultados el múltiplo VE/UAFIDA se ubicó en 6.49x. 53.30 48.87 20,108 México que representa el 70% de los ingresos, se vio muy beneficiado por la incorporación de las operaciones del El Globo y La Corona. Las ventas de esta región fueron mayores en 7.6% ya que existe una tendencia favorable de productos recientemente lanzados. El crecimiento orgánico ascendió a 3.2%. En Estados Unidos los ingresos crecieron 7.7% mostrando un sólido crecimiento impulsado tanto por mayores volúmenes así como por mejora en la mezcla de productos. Y por último, Latinoamérica no se quedó atrás, ya que los ingresos fueron mayores en 15%, principalmente por las operaciones de Brasil. 44.43 18,284 40.00 16,460 35.57 14,636 31.13 12,812 26.70 10,988 VALUACION HISTORICA Promedio Histórico VE/UAFIDA 40 12 30 8 20 4 10 0 Mar-06 Sep-05 Mar-05 Sep-04 Mar-04 Sep-03 Mar-03 Sep-02 Mar-02 Sep-01 Mar-01 0 Sep-00 Por su parte los gastos también mostraron presiones por mayor gasto en fletes contratados con terceros. La utilidad de operación y la UAFIDA fueron mayores en 5.1% y 2.3%. El margen operativo se contrajo 20 pb. A-05 J-05 J-05 A-05 O-05N-05 E-06 F-06 M-06 VE/UAFIDA La tendencia favorable en las materias primas que observamos en los últimos dos trimestres, se ha revertido. Los insumos estuvieron presionados por mayores precios de: harina de trigo, empaques, azúcar y energéticos. Lo anterior ocasionó que el margen bruto disminuyera 45 pb. Sin embargo para Estados Unidos, los aumentos fueron más que contrarrestados por la mejora en la mezcla de productos. La disminución en el margen es atribuible en 90 pb a México y 220 pb a Latinoamérica. 21,932 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 P/U Precio Actual: Grupo Bimbo (BIMBO) COMPRA – Riesgo Medio Precio Actual: Ps 35.83 Máximo 12 meses: Ps 39.63 Mínimo 12 meses: Ps 28.65 Precio Objetivo 12 meses: Ps 45.00 Dividendo: Ps Rendimiento Esperado 28.00% Primer Trimestre de 2006 26 de abril de 2006 Alejandra Marcos Iza alejandra.marcos@cbbanorte.com.mx 0.28 análisis.fundamental@cbbanorte.com.mx 1T06 1T05 ∆ 4T05 Ventas Netas Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuestos Impuestos Subsidiarias No Consolidadas Gastos Extraordinarios Interés Minoritario Utilidad Neta UPA UAFIDA (EBITDA) 14,776 7,797 6,796 1,001 13 1,007 339 3 0 13 658 0.56 1,454 13,692 7,287 6,334 953 109 850 281 5 -20 14 579 0.49 1,421 7.9% 7.0% 7.3% 5.1% -88.4% 18.5% 20.5% -39.1% -100.0% -9.4% 13.6% 14,919 8,049 6,382 1,667 -18 1,547 648 22 0 27 894 0.76 2,192 MARGENES 1T06 1T05 RESULTADOS TRIMESTRALES (millones de pesos al 31 de marzo de 2006) Margen Bruto 2.3% La perspectiva es positiva. A pesar de los recientes aumentos en los insumos no esperamos mayores presiones en éstos. Además es destacable mencionar que el primer trimestre es el más débil de la empresa. Estimamos que Latinoamérica y Estados Unidos seguirán con una tendencia favorable tanto en ingresos como en utilidades, y México se continuará beneficiando de las adquisiciones. Asimismo los ingresos se verán impulsados por las recientes adquisiciones que ha realizado la empresa. Creemos que la valuación es atractiva, ya que la empresa reportará mejores resultados en el año. Nuestra recomendación es de COMPRA riesgo medio con un precio objetivo a doce meses de Ps. 45.00 más un dividendo de Ps. 0.28 4T05 52.8% 53.2% 54.0% Margen UAFIDA 9.8% 10.4% 14.7% Margen Operativo 6.8% 7.0% 11.2% Margen Neto 4.5% 4.2% 6.0% RESUMEN DEL BALANCE 1670-2224 Mar-06 Mar-05 Dic-05 Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo LP Inmuebles, Planta y Equipo Activo Diferido 38,796 10,636 4,875 3,797 1,730 614 18,727 7,350 35,555 9,748 4,472 3,929 1,073 674 17,379 5,854 37,043 9,366 4,146 3,568 1,413 691 18,629 8,278 Pasivo Total Pasivo Circulante Deuda CP Pasivo Largo Plazo Deuda LP Pasivo Diferido Otros Pasivos 17,938 7,682 320 8,013 8,013 33 2,210 0 20,858 532 20,326 17,227 6,349 210 8,448 16,897 0 2,430 0 18,328 446 17,882 17,018 6,614 357 8,162 8,162 2,241 0 0 20,025 468 19,558 (millones de pesos al 31 de marzo de 2006) Capital Contable Capital Minoritario Capital Mayoritario Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2