Gap2T13

Anuncio

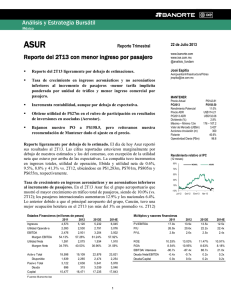

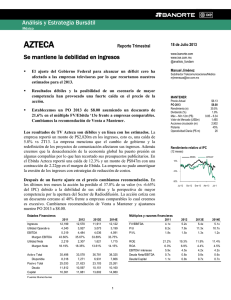

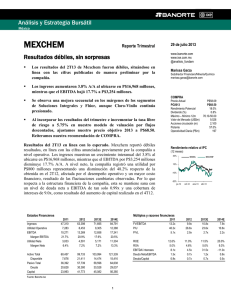

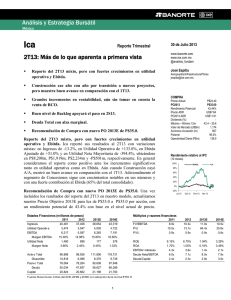

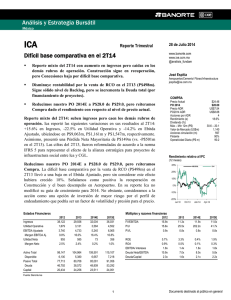

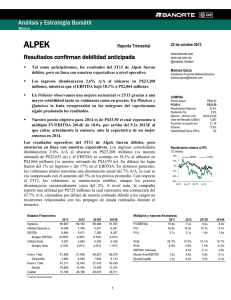

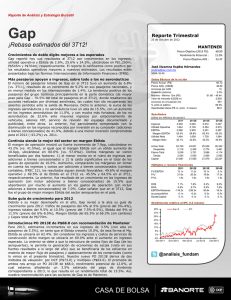

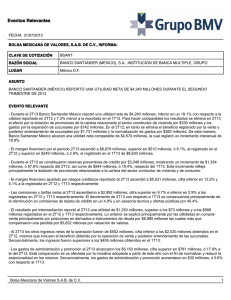

Análisis y Estrategia Bursátil México GAP Reporte Trimestral 25 de Julio 2013 Reporte del 2T13 con menor rentabilidad www.banorte.com www.ixe.com.mx @analisis_fundam Resultados del 2T13 ligeramente por debajo de lo esperado. José Espitia Cambiamos nuestro PO 2013E a $71.50 con recomendación de Mantener. Ingresos no aeronáuticos continúan con buen crecimiento. Programación de gastos de mantenimiento del 1T13 al 2T13 y aumento en otros gastos de operación afectan la rentabilidad. Utilidad neta por debajo de expectativas. Resultados del 2T13 ligeramente por debajo de lo esperado. Gap reportó hoy sus resultados al 2T13 con variaciones en Ingresos, Utilidad Operativa, Ebitda y Utilidad Neta de 3.5%, 5.6%, 6.7% y -0.7%, ubicándose en P$1,266m, P$556m, P$775m y P$348m, respectivamente. Los resultados estuvieron ligeramente por debajo de nuestros estimados, con excepción de la utilidad neta que tuvo una caída mayor a lo esperado. Cambiamos nuestro PO 2013E a $71.50 con recomendación de Mantener. Dado que el reporte de Gap del 2T13 estuvo ligeramente por debajo de nuestras estimaciones, realizamos un ajuste marginal a la baja de 3.2% en Ingresos y de 2.9% en Ebitda para 2013E; no obstante, consideramos que el cambio más importante en nuestra valuación fue la actualización de nuestra WACC a 9.39% vs. 8.75% previo (Tasa Libre de Riesgo ajustada a mercado). Nuestro nuevo PO 2013E es de $71.50 para la acción de Gap que, con la apreciación que ha tenido recientemente, representa un rendimiento potencial de 11.7%. Con lo anterior, cambiamos nuestra recomendación a Mantener. No dejamos de mencionar que los procedimientos legales que sostiene con Estados Financieros (millones de pesos) Ingresos Utilidad Operativ a EBITDA Margen EBITDA Utilidad Neta Margen Neto Activ o Total Disponible Pasiv o Total Deuda Capital Aeropuertos/Infraestructura/Fibras jespitia@ixe.com.mx MANTENER Precio Actual PO2013 Rendimiento Potencial Precio ADR PO2013 ADR Dividendo (%) Máximo – Mínimo 12m Valor de Mercado (US$m) Acciones circulación (m) Flotante Operatividad Diaria (P$m) P$64.02 P$71.50 11.7% US$50.84 US$59.58 3.6% 81.7 – 48.1 2,853 561 85.0% 54.1 Rendimiento relativo al IPC (12 meses) 70% MEXBOL GAPB 50% 30% 10% -10% Jul-12 Oct-12 Ene-13 Abr-13 Jul-13 Múltiplos y razones financieras 2011 4,939 1,843 2,586 52.35% 1,615 32.69% 2012 4,945 2,115 2,942 59.50% 1,773 35.87% 2013E 5,233 2,308 3,208 61.30% 1,731 33.09% 2014E 5,450 2,522 3,489 64.01% 1,926 35.34% 24,720 2,413 3,038 2,024 21,681 24,534 2,097 3,080 2,013 21,453 24,669 2,204 3,166 1,927 21,503 25,379 2,820 3,253 1,927 22,127 Fuente: B ano rte-Ixe 1 FV/EBITDA P/U P/VL ROE ROA EBITDA/ intereses Deuda Neta/EBITDA Deuda/Capital 2011 13.7x 22.2x 1.7x 2012 12.2x 20.3x 1.7x 2013E 11.1x 20.7x 1.7x 2014E 10.0x 18.6x 1.6x 7.51% 6.69% -176.0x -0.2x 0.1x 8.27% 7.15% -3,866.0x 0.0x 0.1x 8.08% 6.99% 123.8x -0.1x 0.1x 8.88% 7.67% -5.5x -0.3x 0.1x GAP – Resultados 2T13 (cifras nominales en millones de pesos) Concepto Ventas Utilidad de Operación Ebitda Utilidad Neta Márgenes Margen Operativ o Margen Ebitda UPA 2T12 1,223 527 726 351 2T13 1,266 556 775 348 Var % 3.48% 5.56% 6.73% -0.73% 2T13e 1,298 584 802 431 Var % vs Estim. -2.48% -4.71% -3.35% -19.25% 43.06% 59.35% $0.63 43.93% 61.22% $0.62 0.87pp 1.87pp -0.73% 44.96% 61.77% $0.77 -1.03pp -0.55pp -19.25% Fuente: B ano rte-Ixe Gmexico (recientemente no se ha informado nada al respecto) han sido y podrían ser un factor de presión/volatilidad para las acciones de Gap. Adicionalmente, consideramos que en un caso extremo, existe el riesgo de que Gmexico decida desinvertirse (participación del 29.6% del total de acciones) de la compañía, generando presión en el precio. Ingresos no aeronáuticos continúan con tendencia sólida de crecimiento. El número de pasajeros totales de Gap en el 2T13 tuvo un aumento de 6.3% (vs. 2T12), resultado de un incremento de 6.3% en los pasajeros nacionales y de 6.5% en los internacionales. Cabe señalar que durante el 2T13 se abrieron 3 rutas nacionales: Tijuana – Toluca por Interjet, Guadalajara – Ciudad Juárez por Volaris y Hermosillo – Puerto Peñasco-Las Vegas por Aeroméxico. Asimismo, se abrieron 6 rutas internacionales: Hermosillo – Dallas por American Airlines; Los Cabos – Orange Country y Los Cabos – Austin por Air Tran Airways; Los Cabos – Dallas por Spirit Airlines; La Paz – Los Ángeles por Aeroméxico; y Los Cabos – Austin por United. El crecimiento en los pasajeros del grupo continúa principalmente en la parte doméstica (de mayor peso para Gap – 66.9% del total de pasajeros en el 2T13), donde resaltamos las acciones realizadas por diversas aerolíneas, las cuales siguen retomando la oferta existente en el sector y que se ubica por debajo de niveles del 2007 (boom del sector). Tomando en cuenta lo anterior, los ingresos derivados de la operación real de Gap (ingresos aeronáuticos y no aeronáuticos) tuvieron un alza de 8.0% (-2.2% vs. nuestro estimado), con un aumento en los ingresos aeronáuticos de 5.0%, y un notable incremento en los no aeronáuticos de 18.0% ante mayores ingresos en las líneas de negocio operadas por terceros (+21.2%) –arrendamiento de espacio, arrendadoras de autos, alimentos y bebidas, locales comerciales, tiendas “duty free”, tiempo compartido, entre otros– y en las líneas de negocio operadas por el grupo (+22.1%) –estacionamiento de vehículos, publicidad, salas VIP y tiendas de conveniencia. Dichos aumentos en los ingresos aeronáuticos y no aeronáuticos se vieron compensados parcialmente por la disminución en los ingresos por adiciones a bienes concesionados –que se reconocen por cambios contables, pero que no tienen impacto en el flujo de efectivo, ni en el resultado de operación de la compañía– de 26.2%, lo cual en el agregado dio como resultado una alza en los ingresos totales de 3.5%. Programación de gastos de mantenimiento del 1T13 al 2T13 y aumento en otros gastos de operación afectan la rentabilidad. El margen de operación mostró un aumento de 0.9pp, colocándose en 43.9% (vs. 45.0%e), al igual que el margen Ebitda con un incremento de 1.9pp, ubicándose en 61.2% (vs. 2 61.8%e). Dichos márgenes se vieron beneficiados principalmente por el menor monto en el rubro de ingresos por adiciones a bienes concesionados. Sin embargo, comparando los márgenes sin tomar en cuenta los ingresos y costos por adiciones a bienes concesionados (cambios contables, IFRIC 12), los resultados muestran una ligera disminución en rentabilidad: 48.5% el margen operativo y 67.5% el de Ebitda en el 2T13 vs. 49.6% y 68.3% en el 2T12; ubicándose ambos por debajo de nuestra expectativa de 49.8% y 68.4%, respectivamente. Lo anterior, fue resultado de un crecimiento en los ingresos de operación (sin incluir adiciones a bienes concesionados) de 8.0%, que fue menor al aumento en los gastos de operación (sin incluir adiciones a bienes concesionados) de 10.3%, debido a un mayor costo de servicio (+12.4%) por ciertos gastos de mantenimiento que se programaron del 1T13 al 2T13, representando un aumento en este rubro de 30.2% vs. 2T12, además de un incremento de 55.2% en otros gastos de operación por un mayor gasto por reserva de cuentas de cobro dudoso, honorarios profesionales, suministros para tiendas de conveniencia, entre otros. Utilidad neta por debajo de expectativas. La utilidad neta del 2T13 (P$348m) tuvo un decremento de 0.7% vs. 2T12 (-19.3% vs. nuestro estimado), principalmente por las variaciones presentadas en los ingresos y gastos de la compañía y una pérdida en el costo integral de financiamiento de P$18m, en comparación con una ganancia de P$29m en el 2T12; que más que contrarrestaron la baja en los impuestos a la utilidad de 7.2% vs. 2T12. 3 GAP Cifras en millones de pesos 2012 2012 2012 2013 2013 2 3 4 1 2 2-13/2-12 2-13/1-13 Estado de Resultados Ventas 1,223 1,260 2.6% 1,214 -3.3% 1,302 4.5% 1,266 3% Gastos de Operación 696 716 -10% 697 -7% 696 -3% 711 2% 2% Utilidad Operativa 527 545 -10.0% 516 -6.5% 607 -3.5% 556 6% -8% Margen Operativ o 43% 43% 7.9% 43% 2.0% 47% 4.4% 44% 0.9% -2.7% 726 764 24.5% 726 1.5% 827 14.1% 775 7% -6% 59% 61% 10.7% 60% 2.8% 63% 5.4% 61% 1.9% -2.3% 29 -19 -163.3% -2 -115.4% -39 74.2% -18 -161% -54% Utilidad antes de impuestos 556 525 15.3% 515 -1.2% 568 12.8% 539 -3% -5% Impuestos 205 56 -33.7% -13 -81.9% 31 -60.6% 190 -7% 514% EBITDA Margen EBITDA Costo Financiero -3% Utilidad Neta 351 469 26.5% 527 -10.6% 537 26.4% 348 -1% -35% Margen Neto 29% 37% 7.0% 43% -3.6% 41% 7.2% 27% -1.2% -13.8% Balance 2011-IV Activo Total Activ o Circulante Disponible 2012-I 2012-I 2012-II 2012-II 2012-III 2012-III 2012-IV 24,606 25,098 5% 24,534 -1% 25,084 0% 24,462 -1% -2% 2,803 3,286 25% 2,459 -15% 2,998 -5% 2,463 -12% -18% 2,320 2,912 31% 2,097 -13% 2,560 -4% 2,093 -10% -18% Cuentas por Cobrar - Neto 376 253 -19% 245 -17% 361 -8% 291 -23% -20% Otros Circulantes 108 122 8% 117 -34% 77 -25% 79 -27% 2% Activ o no Circulante 21,803 21,813 2% 22,074 1% 22,086 1% 22,000 1% 0% Activ o Fijo Neto 5,454 5,509 16% 5,762 9% 5,696 7% 5,724 5% 0% 10,321 10,250 -3% 10,179 -3% 10,108 -3% 10,037 -3% -1% Impuestos Diferidos 3,980 4,019 5% 4,153 4% 4,284 6% 4,251 7% -1% Otros activ os no circulantes 2,047 2,034 -8% 1,981 -7% 1,998 -5% 1,987 -3% -1% 3,279 4,172 45% 3,080 1% 3,094 6% 3,334 2% 8% 1,333 2,125 84% 1,133 7% 1,070 6% 1,361 2% 27% Créditos Bancarios 431 462 28% 556 35% 473 15% 483 12% 2% Créditos Bursátiles 0 0 0 0 0 - - Otros Pasiv os con Costo 0 0 0 0 0 - - 288 214 246 -15% -4% Intangibles / Concesión aeroportuaria Pasivo Total Pasiv o Corto Plazo Prov eedores Impuestos por Pagar Otros Pasiv os Circulantes Pasiv o largo Plazo -13% 395 -18% 256 -12% 98 105 37% 83 14% 89 -3% 63 -36% -30% 516 1,344 185% 98 0% 252 18% 569 10% 126% 1,946 2,047 18% 1,948 -1% 2,024 6% 1,973 1% -3% Créditos Bancarios LP 1,523 1,603 14% 1,457 -10% 1,502 0% 1,444 -5% -4% Créditos Bursátiles LP 0 0 0 0 0 - - Otros Pasiv os con Costo LP 0 0 0 0 0 - - Impuestos Diferidos LP 0 0 0 0 0 - - Otros Pasiv os LP 423 444 34% 491 35% 522 32% 528 25% 1% Capital Consolidado 21,327 20,926 -1% 21,453 -1% 21,990 -1% 21,128 -1% -4% -2% Pasivo con Costo 1,954 2,065 17% 2,013 -1% 1,975 3% 1,927 -1% Corto Plazo 431 462 28% 556 35% 473 15% 483 12% 2% Largo Plazo 1,523 1,603 14% 1,457 -10% 1,502 0% 1,444 -5% -4% -366 -847 Deuda Neta -85 Fuente: B M V, B ano rte-Ixe. 4 -585 -166 Certificación de los Analistas. Nosotros, Gabriel Casillas Olvera, Delia María Paredes Mier, Jorge Alejandro Quintana Osuna, Katia Celina Goya Ostos, Livia Honsel, Alejandro Padilla Santana, Alejandro Cervantes Llamas, Julia Elena Baca Negrete, Juan Carlos Alderete Macal, Manuel Jiménez Zaldívar, Carlos Hermosillo Bernal, Victor Hugo Cortes Castro, Marisol Huerta Mondragón, Marissa Garza Ostos, Idalia Yanira Céspedes Jaén, José Itzamna Espitia Hernández, María de la Paz Orozco, Tania Abdul Massih Jacobo, Hugo Armando Gómez Solís y Juan Ignacio Neri, certificamos que los puntos de vista que se expresan en este documento son reflejo fiel de nuestra opinión personal sobre la(s) compañía(s) o empresa(s) objeto de este reporte, de sus afiliadas y/o de los valores que ha emitido. Asimismo certificamos que no hemos recibido, no recibimos, ni recibiremos compensación directa o indirecta alguna a cambio de expresar una opinión en algún sentido específico en este documento. Declaraciones relevantes. Conforme a las leyes vigentes y los manuales internos de procedimientos, los Analistas tienen permitido mantener posiciones largas o cortas en acciones o valores emitidos por empresas que cotizan en la Bolsa Mexicana de Valores y que pueden ser el objeto del presente reporte, sin embargo, los Analistas Bursátiles tienen que observar ciertas reglas que regulan su participación en el mercado con el fin de prevenir, entre otras cosas, la utilización de información privada en su beneficio y evitar conflictos de interés. Los Analistas se abstendrán de invertir y de celebrar operaciones con valores o instrumentos derivados sobre los que sea su responsabilidad la elaboración de recomendaciones. Remuneración de los Analistas. La remuneración de los Analistas se basa en actividades y servicios que van dirigidos a beneficiar a los clientes inversionistas de Casa de Bolsa Banorte Ixe y de sus filiales. Dicha remuneración se determina con base en la rentabilidad general de la Casa de Bolsa y del Grupo Financiero y en el desempeño individual de los Analistas. Sin embargo, los inversionistas deberán advertir que los Analistas no reciben pago directo o compensación por transacción específica alguna en banca de inversión o en las demás áreas de negocio. Actividades de las áreas de negocio durante los últimos doce meses. Actividades de las áreas de negocio durante los últimos doce meses. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte y sus filiales, a través de sus áreas de negocio, brindan servicios que incluyen, entre otros, los correspondientes a banca de inversión y banca corporativa, a un gran número empresas en México y en el extranjero. Es posible que hayan prestado, estén prestando o en el futuro brinden algún servicio como los mencionados a las compañías o empresas objeto de este reporte. Casa de Bolsa Banorte o sus filiales reciben una remuneración por parte de dichas corporaciones en contraprestación de los servicios antes mencionados. En el transcurso de los últimos doce meses, Casa de Bolsa Banorte Ixe, ha obtenido compensaciones por los servicios prestados por parte de la banca de inversión o por alguna de sus otras áreas de negocio de las siguientes empresas o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte: CEMEX, GEO, SARE e ICA. Actividades de las áreas de negocio durante los próximos tres meses. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte o sus filiales esperan recibir o pretenden obtener ingresos por los servicios que presta banca de inversión o de cualquier otra de sus áreas de negocio, por parte de compañías emisoras o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte. Tenencia de valores y otras revelaciones. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte o sus filiales mantienen inversiones, al cierre del último trimestre, directa o indirectamente, en valores o instrumentos financieros derivados, cuyo subyacente sean valores, objeto de recomendaciones, que representen el 10% o más de su cartera de valores o portafolio de inversión o el 10% de la emisión o subyacente de los valores emitidos por las siguientes emisoras: AMX y NAFTRAC. Ninguno de los miembros del Consejo, directores generales y directivos del nivel inmediato inferior a éste de Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte, funge con alguno de dichos caracteres de acuerdo al Art.2 Fr.XIX de la Ley del Mercado de Valores en las emisoras que pueden ser objeto de análisis en el presente documento. Guía para las recomendaciones de inversión. Referencia COMPRA MANTENER VENTA Cuando el rendimiento esperado de la acción sea mayor al rendimiento estimado del IPC. Cuando el rendimiento esperado de la acción sea similar al rendimiento estimado del IPC. Cuando el rendimiento esperado de la acción sea menor al rendimiento estimado del IPC. Aunque este documento ofrece un criterio general de inversión, exhortamos al lector a que busque asesorarse con sus propios Consultores o Asesores Financieros, con el fin de considerar si algún valor de los mencionados en el presente reporte se ajusta a sus metas de inversión, perfil de riesgo y posición financiera. Determinación de precios objetivo Para el cálculo de los precios objetivo estimado para los valores, los analistas utilizan una combinación de metodologías generalmente aceptadas entre los analistas financieros, incluyendo de manera enunciativa, más no limitativa, el análisis de múltiplos, flujos descontados, suma de las partes o cualquier otro método que pudiese ser aplicable en cada caso específico conforme al Art. 188 Fr.II. de la Ley del Mercado de Valores. No se puede dar garantía alguna de que se vayan a lograr los precios objetivo calculados para los valores por los analistas de Casa de Bolsa Banorte Ixe, ya que esto depende de una gran cantidad de diversos factores endógenos y exógenos que afectan el desempeño de la empresa emisora, el entorno en el que se desempeña e influyen en las tendencias del mercado de valores en el que cotiza. Es más, el inversionista debe considerar que el precio de los valores o instrumentos puede fluctuar en contra de su interés y ocasionarle la pérdida parcial y hasta total del capital invertido. La información contenida en el presente reporte ha sido obtenida de fuentes que consideramos como fidedignas, pero no hacemos declaración alguna respecto de su precisión o integridad. La información, estimaciones y recomendaciones que se incluyen en este documento son vigentes a la fecha de su emisión, pero están sujetas a modificaciones y cambios sin previo aviso; Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte y sus filiales no se comprometen a comunicar los cambios y tampoco a mantener actualizado el contenido de este documento. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte y sus filiales no aceptan responsabilidad alguna por cualquier pérdida que se derive del uso de este reporte o de su contenido. Este documento no podrá ser fotocopiado, citado, divulgado, utilizado, ni reproducido total o parcialmente sin previa autorización escrita por parte de Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte. 5