Asur2T13

Anuncio

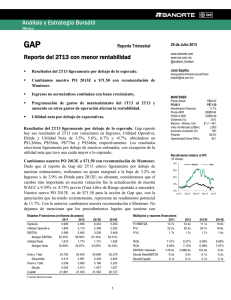

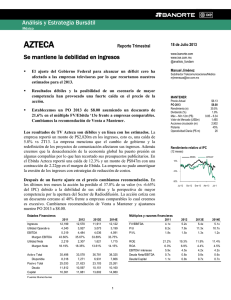

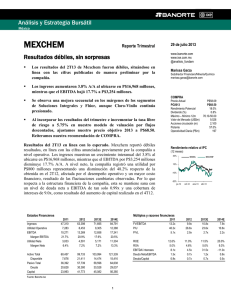

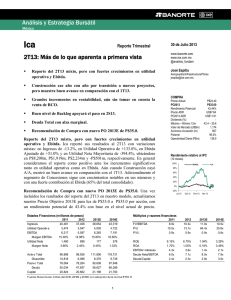

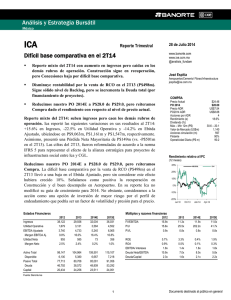

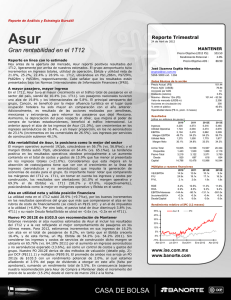

Análisis y Estrategia Bursátil México ASUR Reporte Trimestral 22 de Julio 2013 Reporte del 2T13 con menor ingreso por pasajero www.banorte.com www.ixe.com.mx @analisis_fundam Reporte del 2T13 ligeramente por debajo de estimaciones. José Espitia Tasa de crecimiento en ingresos aeronáuticos y no aeronáuticos inferiores al incremento de pasajeros -menor tarifa implícita ponderada por unidad de tráfico y menor ingreso comercial por pasajero. MANTENER Incrementa rentabilidad, aunque por debajo de expectativa. Obtiene utilidad de P$27m en el rubro de participación en resultados de inversiones en asociadas (Aerostar). Bajamos nuestro PO a P$158.5, pero reiteramos recomendación de Mantener dado el ajuste en el precio. nuestra Reporte ligeramente por debajo de lo estimado. El día de hoy Asur reportó sus resultados al 2T13. Las cifras reportadas estuvieron marginalmente por debajo de nuestros estimados y los del consenso, con excepción de la utilidad neta que estuvo por arriba de las expectativas. La compañía tuvo incrementos en ingresos totales, utilidad de operación, Ebitda y utilidad neta de 0.6%, 9.5%, 8.8% y 41.3% vs. 2T12, ubicándose en P$1,283m, P$701m, P$805m y P$655m, respectivamente. Tasa de crecimiento en ingresos aeronáuticos y no aeronáuticos inferiores al incremento de pasajeros. En el 2T13 Asur fue el grupo aeroportuario que mostró el mayor crecimiento en tráfico total de pasajeros, siendo de 10.0% (vs. 2T12); los pasajeros internacionales aumentaron 12.9% y los nacionales 6.4%. Lo anterior debido a que el principal aeropuerto del grupo, Cancún, tuvo una mejor ocupación hotelera en el 2T13 (en más del 3% en promedio vs. 2T12) Estados Financieros (millones de pesos) Ingresos Utilidad Operativ a EBITDA Margen EBITDA Utilidad Neta Margen Neto Activ o Total Disponible Pasiv o Total Deuda Capital Aeropuertos/Infraestructura/Fibras jespitia@ixe.com.mx Precio Actual PO2013 Rendimiento Potencial Precio ADR PO2013 ADR Dividendo (%) Máximo – Mínimo 12m Valor de Mercado (US$m) Acciones circulación (m) Flotante Operatividad Diaria (P$m) P$142.81 P$158.50 11.0% US$114.21 US$132.08 2.8% 176 – 107.2 3,427 300 40.6% 96.8 Rendimiento relativo al IPC (12 meses) 90% MEXBOL ASURB 70% 50% 30% 10% -10% Jul-12 Oct-12 Ene-13 Abr-13 Múltiplos y razones financieras 2011 4,573 2,093 2,476 54.13% 1,591 34.79% 2012 5,120 2,530 2,931 57.26% 2,075 40.53% 2013E 5,232 2,791 3,204 61.24% 1,934 36.96% 2014E 6,045 3,076 3,502 57.92% 1,910 31.59% 18,598 1,639 3,122 696 15,477 19,109 2,265 2,638 315 16,471 22,876 2,474 5,641 3,039 17,235 23,821 2,254 5,978 3,046 17,843 Fuente: B ano rte-Ixe 1 FV/EBITDA P/U P/VL ROE ROA EBITDA/ intereses Deuda Neta/EBITDA Deuda/Capital 2011 17.0x 26.9x 2.8x 2012 13.9x 20.6x 2.6x 2013E 13.5x 22.2x 2.5x 2014E 12.5x 22.4x 2.4x 10.53% 8.54% -90.7x -0.4x 0.0x 13.03% 10.95% -87.4x -0.7x 0.0x 11.47% 8.63% 88.7x 0.2x 0.2x 10.91% 8.18% 21.0x 0.2x 0.2x ASUR – Resultados 2T13 (cifras nominales en millones de pesos) Concepto Ventas Utilidad de Operación Ebitda Utilidad Neta Márgenes Margen Operativ o Margen Ebitda UPA 1T12 1,276 640 740 463 1T13 1,283 701 805 655 Var % 0.62% 9.52% 8.75% 41.3% 1T13e 1,299 725 828 518 Var % vs Estim. -1.17% -3.23% -2.78% 26.3% 50.21% 58.02% $1.54 54.65% 62.70% $2.18 4.44pp 4.69pp 41.3% 55.81% 63.74% $1.73 -1.16pp -1.04pp 26.3% Fuente: B ano rte-Ixe apoyada por el mayor turismo, principalmente el internacional. Adicionalmente, el aumento en el flujo de turistas es resultado de las acciones realizadas por aerolíneas, mexicanas y extranjeras, en cuanto a la apertura de rutas y aumento de frecuencias. Derivado de lo anterior, los ingresos aeronáuticos crecieron 7.4% y los ingresos no aeronáuticos 9.1% (con un incremento de 8.4% en los ingresos comerciales). A nivel consolidado, lo anterior fue compensado por la disminución en los ingresos de servicios de construcción, que cayeron 49.1%. La suma de los ingresos aeronáuticos y no aeronáuticos tuvo un alza de 8.2%, ubicándose en P$1,198m (-2.4% vs. nuestros estimados). De lo anterior, observamos que el ingreso por pasajero (suma ingresos aeronáuticos y no aeronáuticos / tráfico total) fue de P$230, que representa una disminución de 1.6% vs. 2T12. Hay que mencionar que en el 2T13 la tarifa implícita ponderada de los ingresos regulados fue menor a la presentada en el 2T12 (0.6%) y el ingreso comercial por pasajero tuvo un decremento de 1.3% vs. 2T12. Incrementa rentabilidad, pero por debajo de estimaciones. El margen operativo aumentó 440pb, colocándose en 54.7% (vs. 55.8%e); y el margen Ebitda subió 469pb, ubicándose en 62.7% (vs. 63.7%e). Lo anterior se debe principalmente a una caída en el total de costos y gastos de 8.4% (derivada de los menores costos de servicios de construcción de 49.1%) en comparación con el aumento en los ingresos totales (+0.6%) en el 2T13. Excluyendo los costos de construcción, el aumento en costos fue de 6.1%. Es importante hacer notar que comparando los márgenes del 2T13 vs. 2T12, sin tomar en cuenta los ingresos y costos por construcción, los resultados indican un aumento marginal en rentabilidad (58.6% el margen operativo y 67.2% el de Ebitda) vs. 2T12 (57.8% y 66.8%, respectivamente); no obstante, nuestra expectativa en esta métrica era de 59.1% y 67.5%. Utilidad neta sobrepasa las expectativas. La utilidad neta del periodo tuvo un fuerte incremento de 41.3% (+26.3% vs. nuestros estimado), apoyado por el aumento en los resultados operativos del grupo y principalmente por una disminución en los impuestos a la utilidad que resultan 95.9% inferiores A/A. El rubro de impuestos disminuyó dramáticamente por varios factores, comenzando con el menor monto en rubro de ISR (por P$52m) que refleja la incorporación al programa de amnistía fiscal, así como un beneficio en el ISR diferido (P$153m) que reconoce el impacto por la disminución en la tasa de amortización de la concesión del 15% al periodo de su vigencia a partir del ejercicio del 2006. Adicionalmente, Asur reporta una utilidad de P$27m en la 2 participación en los resultados de inversiones en asociadas (Aerostar, tenedora del Aeropuerto de Puerto Rico), que más que compensaron el costo integral de financiamiento de P$65m, en comparación con el beneficio registrado en el 2T12 (P$33m). En relación al aeropuerto Luis Muñoz Marín Aeropuerto Internacional de Puerto Rico (“SJU”), desde el inicio de operaciones del 28 de febrero al 30 de junio de 2013 registró un resultado neto de operación de P$35m. Asur mencionó que en el 2T13, el tráfico total de pasajeros transportados en el aeropuerto SJU fue de 2,123.6 miles de pasajeros (en línea con nuestras estimaciones). Cabe señalar que el total de la deuda bancaria del grupo al 2T13 asciende a P$2,930m con una razón Deuda Neta/Ebitda 12m de 0.3x vs. 0.1x al 1T13. Actualizamos PO 2013E a P$158.5 con recomendación de Mantener. El reporte del 2T13 de Asur estuvo ligeramente por debajo de nuestros estimados y hemos ajustado nuestro modelo de valuación acorde a ello. Adicionalmente, vemos como factor adverso que el ingreso por pasajero presentó una reducción de 1.6%, lo cual indirectamente limitó los avances en rentabilidad que esperábamos. Tras esta revisión estamos actualizando nuestro PO 2013E para la compañía a P$158.5, resultado de un menor crecimiento en ingresos por pasajero, ya que consideramos presión en tarifas, así como por una actualización de nuestra WACC a 8.7% vs. 8.2% previo (Tasa Libre de Riesgo ajustada a mercado). Dicho precio representa un rendimiento potencial de 11.0% y, por lo tanto, reiteramos nuestra recomendación de Mantener para las acciones de Asur. 3 ASUR Cifras en millones de pesos 2012 2012 2012 2013 2013 2 3 4 1 2 2-13/2-12 2-13/1-13 Estado de Resultados Ventas 1,276 17% 1,222 16% 1,336 -2% 1,375 7% 1,283 1% Gastos de Operación 635 12% 631 13% 767 -12% 560 1% 582 -8% 4% Utilidad Operativa 640 22% 591 20% 569 16% 814 12% 701 10% -14% Margen Operativ o 50.2% 2.1% 48.3% 1.6% 42.6% 6.5% 59.2% 2.5% 54.7% 4.4% -4.6% 740 19% 692 18% 671 14% 917 11% 805 9% -12% 58.0% 1.2% 56.6% 0.6% 50.2% 7.1% 66.7% 2.3% 62.7% 4.7% -4.0% 33 366% -7 -132% 43 94% 46 -405% -65 -296% -241% Utilidad antes de impuestos 674 26% 584 14% 613 19% 860 20% 636 -6% -26% Impuestos 210 42% 175 18% -52 -158% 252 43% 9 -96% -97% EBITDA Margen EBITDA Costo Financiero -7% Utilidad Neta 463 20% 409 13% 665 57% 487 -10% 655 41% 35% Margen Neto 36.3% 1.0% 33.5% -1.2% 49.8% 18.7% 35.4% -6.4% 51.0% 14.7% 15.6% Balance 2012-II Activo Total Activ o Circulante Disponible Cuentas por Cobrar - Neto Inv entarios Otros Circulantes Activ o LP 2012-II 2012-III 2012-III 2012-IV 2012-IV 2013-I 2013-I 2013-II 18,733 2% 18,743 0% 19,109 3% 22,363 16% 21,969 17% -2% 3,020 5% 3,002 -10% 3,165 10% 3,866 10% 3,308 10% -14% 1,569 15% 1,942 12% 2,265 38% 2,661 29% 1,942 24% -27% 537 46% 575 64% 445 -4% 508 -12% 394 -27% -22% 27 114% 27 106% 24 64% 25 0% 29 9% 16% 888 -21% 459 -62% 430 -44% 673 -21% 943 6% 40% 15,712 2% 15,741 2% 15,944 1% 18,497 18% 18,661 19% 1% Cuentas por Cobrar - Neto - - - 1,239 1,314 - 6% Inv ersiones - - - 1,339 1,443 - 8% Activ o Fijo Neto 314 2% 314 2% 315 3% 317 1% 317 1% 0% 15,462 2% 15,427 2% 15,630 1% 15,601 1% 15,587 1% 0% 64 75% 0 100% 0 100% 0 100% 2 - 0% 3,335 -9% 2,936 -22% 2,638 -15% 5,452 71% 5,527 66% 1% Pasiv o Corto Plazo 1,103 24% 768 -30% 695 -9% 878 -13% 901 -18% 3% Creditos Bancarios 403 9% 374 0% 282 -25% 181 -58% 107 -74% -41% Intangibles Activ os por impuestos diferidos Pasivo Total Creditos Bursátiles 0 9% 0 0% 0 -25% 0 -58% 0 - - 14 6% 17 8% 9 -70% 11 -38% 11 -20% 1% Impuestos por pagar 563 39% 223 -60% 232 20% 541 49% 646 15% 19% Otros pasiv os circulantes 122 22% 153 0% 173 6% 145 -26% 137 13% -6% 2,232 383% 2,169 423% 1,943 -18% 4,574 110% 4,626 107% 1% 108 -77% 39 -91% 33 -90% 2,685 1469% 2,823 2519% 5% Otros Pasiv os LP 2,124 -7% 2,130 -5% 1,910 -6% 1,889 -6% 1,802 -15% -5% Capital Consolidado 15,398 5% 15,807 5% 16,471 6% 16,911 6% 16,442 7% -3% 511 -39% 413 -48% 315 -55% 2,866 374% 2,930 473% 2% -1,058 98% -1,528 60% -1,950 107% 205 -114% 988 -193% 382% Prov eedores Pasiv o largo Plazo Créditos Bancarios LP Créditos Bursátiles LP Otros Pasiv os con Costo LP Impuestos Diferidos LP Pasivo con Costo Deuda Neta Fuente: B M V, B ano rte-Ixe. 4 Certificación de los Analistas. Nosotros, Gabriel Casillas Olvera, Delia María Paredes Mier, Jorge Alejandro Quintana Osuna, Katia Celina Goya Ostos, Livia Honsel, Alejandro Padilla Santana, Alejandro Cervantes Llamas, Julia Elena Baca Negrete, Juan Carlos Alderete Macal, Manuel Jiménez Zaldívar, Carlos Hermosillo Bernal, Victor Hugo Cortes Castro, Marisol Huerta Mondragón, Marissa Garza Ostos, Idalia Yanira Céspedes Jaén, José Itzamna Espitia Hernández, María de la Paz Orozco, Tania Abdul Massih Jacobo, Hugo Armando Gómez Solís y Juan Ignacio Neri, certificamos que los puntos de vista que se expresan en este documento son reflejo fiel de nuestra opinión personal sobre la(s) compañía(s) o empresa(s) objeto de este reporte, de sus afiliadas y/o de los valores que ha emitido. Asimismo certificamos que no hemos recibido, no recibimos, ni recibiremos compensación directa o indirecta alguna a cambio de expresar una opinión en algún sentido específico en este documento. Declaraciones relevantes. Conforme a las leyes vigentes y los manuales internos de procedimientos, los Analistas tienen permitido mantener posiciones largas o cortas en acciones o valores emitidos por empresas que cotizan en la Bolsa Mexicana de Valores y que pueden ser el objeto del presente reporte, sin embargo, los Analistas Bursátiles tienen que observar ciertas reglas que regulan su participación en el mercado con el fin de prevenir, entre otras cosas, la utilización de información privada en su beneficio y evitar conflictos de interés. Los Analistas se abstendrán de invertir y de celebrar operaciones con valores o instrumentos derivados sobre los que sea su responsabilidad la elaboración de recomendaciones. Remuneración de los Analistas. La remuneración de los Analistas se basa en actividades y servicios que van dirigidos a beneficiar a los clientes inversionistas de Casa de Bolsa Banorte Ixe y de sus filiales. Dicha remuneración se determina con base en la rentabilidad general de la Casa de Bolsa y del Grupo Financiero y en el desempeño individual de los Analistas. Sin embargo, los inversionistas deberán advertir que los Analistas no reciben pago directo o compensación por transacción específica alguna en banca de inversión o en las demás áreas de negocio. Actividades de las áreas de negocio durante los últimos doce meses. Actividades de las áreas de negocio durante los últimos doce meses. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte y sus filiales, a través de sus áreas de negocio, brindan servicios que incluyen, entre otros, los correspondientes a banca de inversión y banca corporativa, a un gran número empresas en México y en el extranjero. Es posible que hayan prestado, estén prestando o en el futuro brinden algún servicio como los mencionados a las compañías o empresas objeto de este reporte. Casa de Bolsa Banorte o sus filiales reciben una remuneración por parte de dichas corporaciones en contraprestación de los servicios antes mencionados. En el transcurso de los últimos doce meses, Casa de Bolsa Banorte Ixe, ha obtenido compensaciones por los servicios prestados por parte de la banca de inversión o por alguna de sus otras áreas de negocio de las siguientes empresas o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte: CEMEX, GEO, SARE e ICA. Actividades de las áreas de negocio durante los próximos tres meses. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte o sus filiales esperan recibir o pretenden obtener ingresos por los servicios que presta banca de inversión o de cualquier otra de sus áreas de negocio, por parte de compañías emisoras o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte. Tenencia de valores y otras revelaciones. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte o sus filiales mantienen inversiones, al cierre del último trimestre, directa o indirectamente, en valores o instrumentos financieros derivados, cuyo subyacente sean valores, objeto de recomendaciones, que representen el 10% o más de su cartera de valores o portafolio de inversión o el 10% de la emisión o subyacente de los valores emitidos por las siguientes emisoras: AMX y NAFTRAC. Ninguno de los miembros del Consejo, directores generales y directivos del nivel inmediato inferior a éste de Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte, funge con alguno de dichos caracteres de acuerdo al Art.2 Fr.XIX de la Ley del Mercado de Valores en las emisoras que pueden ser objeto de análisis en el presente documento. Guía para las recomendaciones de inversión. Referencia COMPRA MANTENER VENTA Cuando el rendimiento esperado de la acción sea mayor al rendimiento estimado del IPC. Cuando el rendimiento esperado de la acción sea similar al rendimiento estimado del IPC. Cuando el rendimiento esperado de la acción sea menor al rendimiento estimado del IPC. Aunque este documento ofrece un criterio general de inversión, exhortamos al lector a que busque asesorarse con sus propios Consultores o Asesores Financieros, con el fin de considerar si algún valor de los mencionados en el presente reporte se ajusta a sus metas de inversión, perfil de riesgo y posición financiera. Determinación de precios objetivo Para el cálculo de los precios objetivo estimado para los valores, los analistas utilizan una combinación de metodologías generalmente aceptadas entre los analistas financieros, incluyendo de manera enunciativa, más no limitativa, el análisis de múltiplos, flujos descontados, suma de las partes o cualquier otro método que pudiese ser aplicable en cada caso específico conforme al Art. 188 Fr.II. de la Ley del Mercado de Valores. No se puede dar garantía alguna de que se vayan a lograr los precios objetivo calculados para los valores por los analistas de Casa de Bolsa Banorte Ixe, ya que esto depende de una gran cantidad de diversos factores endógenos y exógenos que afectan el desempeño de la empresa emisora, el entorno en el que se desempeña e influyen en las tendencias del mercado de valores en el que cotiza. Es más, el inversionista debe considerar que el precio de los valores o instrumentos puede fluctuar en contra de su interés y ocasionarle la pérdida parcial y hasta total del capital invertido. La información contenida en el presente reporte ha sido obtenida de fuentes que consideramos como fidedignas, pero no hacemos declaración alguna respecto de su precisión o integridad. La información, estimaciones y recomendaciones que se incluyen en este documento son vigentes a la fecha de su emisión, pero están sujetas a modificaciones y cambios sin previo aviso; Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte y sus filiales no se comprometen a comunicar los cambios y tampoco a mantener actualizado el contenido de este documento. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte y sus filiales no aceptan responsabilidad alguna por cualquier pérdida que se derive del uso de este reporte o de su contenido. Este documento no podrá ser fotocopiado, citado, divulgado, utilizado, ni reproducido total o parcialmente sin previa autorización escrita por parte de Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte. 5