AMX3T11

Anuncio

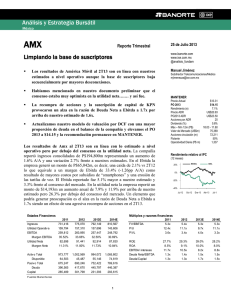

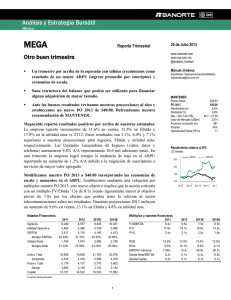

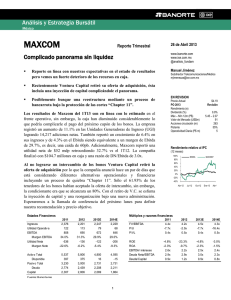

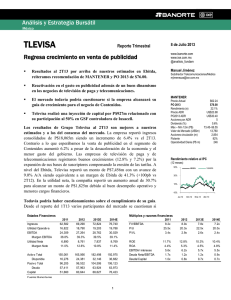

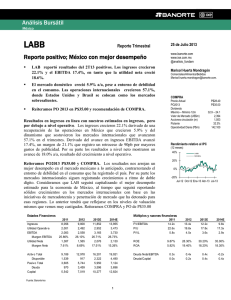

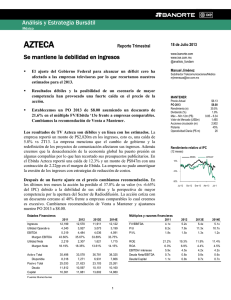

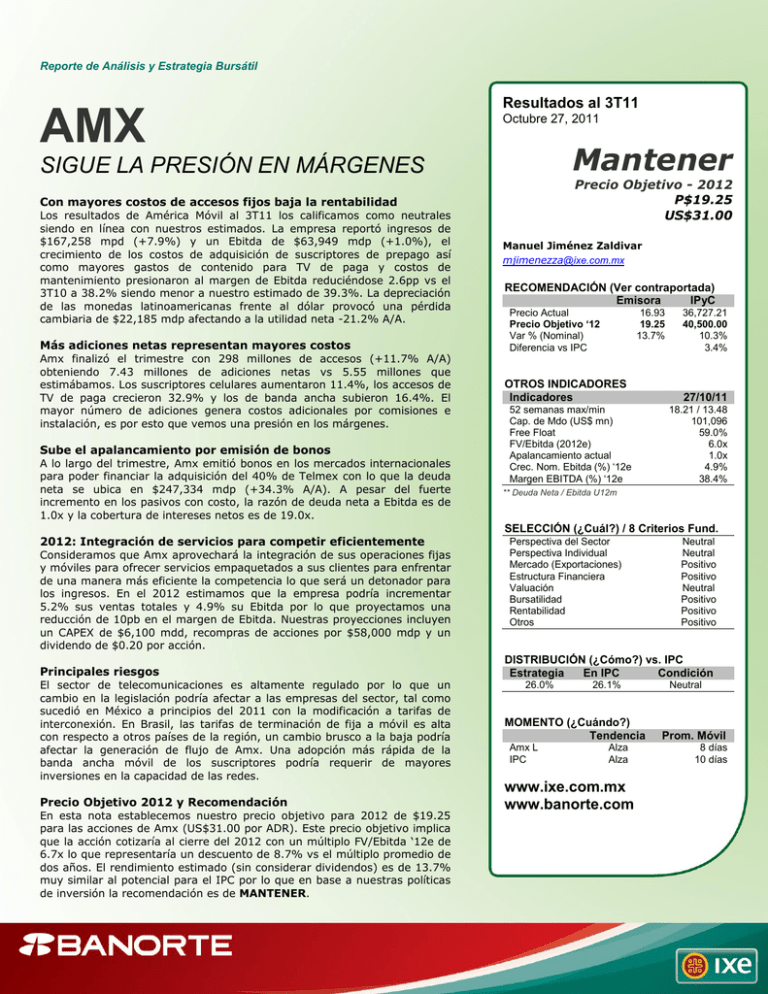

Reporte de Análisis y Estrategia Bursátil AMX Resultados al 3T11 Octubre 27, 2011 Mantener SIGUE LA PRESIÓN EN MÁRGENES Precio Objetivo - 2012 P$19.25 US$31.00 Con mayores costos de accesos fijos baja la rentabilidad Los resultados de América Móvil al 3T11 los calificamos como neutrales siendo en línea con nuestros estimados. La empresa reportó ingresos de $167,258 mpd (+7.9%) y un Ebitda de $63,949 mdp (+1.0%), el crecimiento de los costos de adquisición de suscriptores de prepago así como mayores gastos de contenido para TV de paga y costos de mantenimiento presionaron al margen de Ebitda reduciéndose 2.6pp vs el 3T10 a 38.2% siendo menor a nuestro estimado de 39.3%. La depreciación de las monedas latinoamericanas frente al dólar provocó una pérdida cambiaria de $22,185 mdp afectando a la utilidad neta -21.2% A/A. Más adiciones netas representan mayores costos Amx finalizó el trimestre con 298 millones de accesos (+11.7% A/A) obteniendo 7.43 millones de adiciones netas vs 5.55 millones que estimábamos. Los suscriptores celulares aumentaron 11.4%, los accesos de TV de paga crecieron 32.9% y los de banda ancha subieron 16.4%. El mayor número de adiciones genera costos adicionales por comisiones e instalación, es por esto que vemos una presión en los márgenes. Sube el apalancamiento por emisión de bonos A lo largo del trimestre, Amx emitió bonos en los mercados internacionales para poder financiar la adquisición del 40% de Telmex con lo que la deuda neta se ubica en $247,334 mdp (+34.3% A/A). A pesar del fuerte incremento en los pasivos con costo, la razón de deuda neta a Ebitda es de 1.0x y la cobertura de intereses netos es de 19.0x. 2012: Integración de servicios para competir eficientemente Consideramos que Amx aprovechará la integración de sus operaciones fijas y móviles para ofrecer servicios empaquetados a sus clientes para enfrentar de una manera más eficiente la competencia lo que será un detonador para los ingresos. En el 2012 estimamos que la empresa podría incrementar 5.2% sus ventas totales y 4.9% su Ebitda por lo que proyectamos una reducción de 10pb en el margen de Ebitda. Nuestras proyecciones incluyen un CAPEX de $6,100 mdd, recompras de acciones por $58,000 mdp y un dividendo de $0.20 por acción. Principales riesgos El sector de telecomunicaciones es altamente regulado por lo que un cambio en la legislación podría afectar a las empresas del sector, tal como sucedió en México a principios del 2011 con la modificación a tarifas de interconexión. En Brasil, las tarifas de terminación de fija a móvil es alta con respecto a otros países de la región, un cambio brusco a la baja podría afectar la generación de flujo de Amx. Una adopción más rápida de la banda ancha móvil de los suscriptores podría requerir de mayores inversiones en la capacidad de las redes. Precio Objetivo 2012 y Recomendación En esta nota establecemos nuestro precio objetivo para 2012 de $19.25 para las acciones de Amx (US$31.00 por ADR). Este precio objetivo implica que la acción cotizaría al cierre del 2012 con un múltiplo FV/Ebitda ‘12e de 6.7x lo que representaría un descuento de 8.7% vs el múltiplo promedio de dos años. El rendimiento estimado (sin considerar dividendos) es de 13.7% muy similar al potencial para el IPC por lo que en base a nuestras políticas de inversión la recomendación es de MANTENER. Manuel Jiménez Zaldivar mjimenezza@ixe.com.mx RECOMENDACIÓN (Ver contraportada) Emisora IPyC Precio Actual Precio Objetivo ‘12 Var % (Nominal) Diferencia vs IPC 16.93 19.25 13.7% OTROS INDICADORES Indicadores 52 semanas max/min Cap. de Mdo (US$ mn) Free Float FV/Ebitda (2012e) Apalancamiento actual Crec. Nom. Ebitda (%) ‘12e Margen EBITDA (%) ‘12e 36,727.21 40,500.00 10.3% 3.4% 27/10/11 18.21 / 13.48 101,096 59.0% 6.0x 1.0x 4.9% 38.4% ** Deuda Neta / Ebitda U12m SELECCIÓN (¿Cuál?) / 8 Criterios Fund. Perspectiva del Sector Perspectiva Individual Mercado (Exportaciones) Estructura Financiera Valuación Bursatilidad Rentabilidad Otros Neutral Neutral Positivo Positivo Neutral Positivo Positivo Positivo DISTRIBUCIÓN (¿Cómo?) vs. IPC Estrategia En IPC Condición 26.0% 26.1% MOMENTO (¿Cuándo?) Tendencia Amx L IPC Alza Alza www.ixe.com.mx www.banorte.com Neutral Prom. Móvil 8 días 10 días Análisis y Estrategia Resultados 3T11 Más Detalles A continuación presentamos los principales las principales cifras de los resultados de Amx al 3T11 y la variación frente a nuestros estimados. Amx – Resultados 3T11 (cifras nominales en millones de pesos) Concepto 3T11 3T10 Var % 3T11e Var % vs E 167,258 154,995 7.9% 160,918 3.9% Utilidad de Operación 39,321 40,645 -3.3% 38,351 2.5% Ebitda 63,949 63,305 1.0% 63,284 1.1% Utilidad Neta 18,682 23,706 -21.2% 17,352 7.7% Margen Operativo 23.5% 26.2% -2.7pp 23.8% -0.3pp Margen Ebitda 38.2% 40.8% -2.6pp 39.3% -1.1pp UPA $0.241 $0.581 -59.0% $0.223 8.1% Ventas Márgenes Fuente: Banorte Ixe, BMV. Estimados 2012 El escenario macroeconómico para 2012 definido por nuestro departamento de Análisis Económico es de un crecimiento moderado, históricamente, el sector telecomunicaciones ha mostrado un mejor desempeño que la economía al ser un vehículo para incrementar la productividad en diversas industrias. En Latinoamérica, los operadores están integrando diversos servicios en paquetes para tratar de incrementar el gasto de sus clientes, creemos que la banda ancha móvil y la TV de paga serán los principales motores de crecimiento para los próximos años beneficiando principalmente a los operadores que cuenten con amplias bases de suscriptores. En la región América Móvil y Telefónica de España son los operadores dominantes habiendo poco espacio adicional para nuevas adquisiciones. En el 2010 y 2011, Amx ha destinado una parte importante de su flujo de efectivo para adquirir las empresas de telefonía del Grupo Slim y las participaciones de los accionistas minoritarios en éstas convirtiéndose en un operador integrado con intereses en telefonía móvil, telefonía fija y televisión de paga. Al tener el 100% de Telmex Internacional y de Teléfonos de México (próximamente) así como el 92.0% de Net Servicios (incluye la opción de compra que le dará el control), Amx ya no tiene otras subsidiarias importantes en las que necesite invertir grandes cantidades de efectivo para controlarlas completamente por lo que ahora esperaríamos se incremente el retorno hacia sus propios accionistas. Para 2012, estimamos que los ingresos de Amx podrías ascender a $687,679 mdp lo que representaría un avance de 5.2% vs 2011e. A nivel del Ebitda estamos calculando un monto de $263,823 mdp (+4.9% A/A) equivalente a un margen de Ebitda de 38.4% (-10pb vs 2011e). El cargo por depreciación y amortización podría representar el 13.1% (vs 14.2% en 2011e) de los ingresos siendo similar a las tasa de otros operadores integrados y para la utilidad de operación esperamos $169,327 mdp (+8.9% A/A). Para estas proyecciones hemos utilizado los siguientes supuestos: Un avance en la base de suscriptores de telefonía móvil de 6.9%, es decir, 16.9 millones de adiciones netas para finalizar en 263.0 millones. Para los accesos fijos calculamos 4.8 millones de adiciones para alcanzar los 61.6 millones (+8.5% vs 2011e) siendo impulsados por servicios de banda ancha, TV de paga (Cable y Satelital) y en menor medida accesos de voz. La presión en tarifas de voz tanto móvil como celular podría continuar, no obstante, consideramos que el crecimiento de los ingresos de datos (fijos y móviles) podría amortiguar parcialmente este efecto por la migración a teléfonos inteligentes cuyos precios continúan cayendo siendo más accesibles para la población. Existe incertidumbre en Brasil por las altas tarifas de interconexión entre redes fijas y móviles, una baja importante en estas tarifas impactarían los ingresos de los operadores móviles, sin embargo, consideramos reducciones graduales como había sido en México hasta el 2010. Los MOU (minutos de uso) podrían seguir creciendo como consecuencia de la elasticidad a las tarifas de voz como ha sucedido en años anteriores. Estimamos que la rentabilidad en algunas subsidiarias podría mejorar ligeramente por economías de escala y una mayor adopción de servicios de banda ancha, sin embargo, un aumento en los costos de contenido para TV de paga podría presionar los costos. En Brasil, Amx está empaquetando los servicios de tres subsidiarias (Embratel, Claro y Net Serviços) por lo que los consumidores podrán contratar paquetes de cuádruple play (voz fija y móvil, datos fijos y 2 Análisis y Estrategia Resultados 3T11 móviles, TV de paga (Satelital o Por Cable) lo que podría disminuir los márgenes en ese país. En base a esto, estamos proyectando una contracción en el margen consolidado. Amx requiere elevadas inversiones de capital para soportar un elevado crecimiento en la utilización de datos tanto fijos como móviles además de adaptar sus redes inalámbricas hacia la tecnología LTE (4G) como evolución de sus redes 3G. Para el 2012 estimamos un CAPEX de $6,100 mdd similar al monto que la empresa estima gastar en el 2011. La empresa continuará devolviendo dinero a los accionistas a través de recompras de acciones y dividendos por lo que estimamos que Amx destine $58,000 mdp a la recompra de sus acciones y alrededor de $14,900 mdp en dividendos en efectivo ($0.20 por acción a pagarse en dos exhibiciones). Valuación por DCF Mediante una valuación por flujos descontados (DCF) establecemos un precio objetivo para fines del 2012 de $19.25 (equivalente a US$31.00 por ADR) para las acciones de Amx siendo un potencial de apreciación del 13.7%. En nuestra valuación consideramos los siguientes supuestos: un WACC (Costo de Capital Promedio Ponderado) de 8.15% en dólares el cual fue compuesto por un costo de capital del 11.25% (una Beta de 0.92, una tasa libre de riesgo de 3.16% del bono US30Y, el riesgo ponderado de los países donde opera Amx en 2.81% y una prima de riesgo de mercado de 5.50%), un costo de la deuda de 6.25% y para la perpetuidad calculamos una tasa de crecimiento del 1.25% que equivale a un múltiplo terminal de 6.8x Ebitda ‘17e. En el rubro de otras inversiones estamos incluyendo el valor de mercado de la participación del 92.0% que tiene América Móvil de Net Serviços. Amx – Valuación por DCF (mdd) Ebitda Capital de trabajo Inversión en activo Impuestos Flujo Efectivo Libre Valor Perpetuidad VPN Flujos (+) VPN Perpetuidad Deuda Neta Interés Minoritario Otras Inversiones = Valor del Capital Acciones Circulación ‘12E 2012E 21,217 (2,143) (5,990) (3,465) 2013E 21,999 (1,823) (6,044) (3,800) 2014E 22,549 (2,086) (6,225) (4,002) 2015E 23,113 (2,138) (6,412) (4,103) 2016E 23,691 (2,191) (6,604) (4,205) 2017E 24,283 (2,246) (6,802) (4,310) 9,619 10,332 10,236 10,460 10,690 10,924 160,207 P. Objetivo Precio Actual Potencial Pesos $19.29 $16.93 13.9% Dólares (ADR) $31.04 $25.49 21.7% 34,385 100,098 (21,300) (2,558) 3,226 113,852 73,370 En la siguiente tabla estamos incluyendo un análisis de sensibilidad con diferentes valores para la Beta y el crecimiento de la perpetuidad. ANALISIS DE SENSIBILIDAD BETA 63.24 0.86 0.91 0.96 1.01 1.06 1.00% 19.70 19.17 18.66 18.16 17.69 PERPETUIDAD 1.25% 1.50% 20.41 21.16 19.83 20.55 19.29 19.97 18.77 19.41 18.27 18.88 1.75% 21.98 21.33 20.70 20.11 19.54 Fuente: Banorte Ixe 3 Análisis y Estrategia Resultados 3T11 Múltiplos Comparables Hemos incluido una muestra de empresas de telecomunicaciones tanto de mercados desarrollados como emergentes. En la tabla podemos observar como Amx cotiza con un premio de 24.5$% en el múltiplo FV/Ebitda frente al promedio de la muestra, consideramos que el premio es justificable al encontrarse en una región donde la penetración de banda ancha todavía es baja además de que la empresa cuenta con un mejor margen de Ebitda. En los últimos años hemos observado una contracción en los múltiplos del sector telecomunicaciones debido a una desaceleración en el crecimiento de utilidades, en los niveles actuales creemos que los múltiplos tienen un menor probabilidad de una contracción adicional. Ventas Ebitda FV/ EBITDA FV/ EBITDA Var % Margen Mkt Cap FV U12m U12m 2011E 2012E Ebitda'12e Ebitda'12e AT&T 170,373 233,421 125,580 39,010 5.4x 5.1x 4.4% 34.9% Verizon 104,194 151,344 107,405 35,172 4.1x 3.7x 7.8% 33.2% Vodafone Group 143,748 193,788 73,210 23,230 8.3x 7.7x 7.5% 30.2% Telefónica 96,158 172,098 88,900 31,750 5.5x 5.4x 2.7% 37.1% France Telecom 48,448 94,294 63,820 20,763 4.5x 4.6x -2.7% 32.2% China Telecom 53,010 57,630 36,380 11,910 4.8x 4.6x 6.6% 31.8% 5,215 7,047 6,340 1,663 4.2x 4.1x 10.0% 25.0% Telefónica Brasil 21,177 23,142 19,736 6,800 3.3x 3.1x 3.0% 35.5% TIM Participações 12,384 13,404 8,790 2,530 5.1x 4.3x 11.8% 28.2% Tele Norte Leste 5,440 14,030 16,140 5,803 2.6x 2.6x 2.5% 18.6% Megacable (*) 1,829 1,874 553 230 6.1x 5.5x 6.7% 43.0% 476 1,160 883 277 4.2x 4.0x -1.8% 32.1% 53 226 202 61 3.4x 3.2x -0.5% 4.8x 4.5x NII Holdings Axtel (*) Maxcom (*) Promedio Amx (*) 101,096 119,690 51,543 20,348 Premio / (Descuento) 33.6% 32.4% 6.1x 5.7x 26.1% 24.5% 4.9% 38.4% 18.3% Fuente: Thomson, Bloomberg, Banorte Ixe. Precios al 27/10/11.(*) Nota Importante: El cálculo del múltiplo FV/Ebitda de Axtel, Amx, Maxcom y Mega se modificó para hacerlo comparable con el resto de las empresas de esta tabla, la principal diferencia es que en México el FV incluye el capital minoritario (multiplicado por el P/VL). Amx – FV/Ebitda 2 años 10.00 10.00 9.50 9.50 9.00 9.00 8.50 8.50 8.00 8.00 7.50 7.50 7.00 7.00 6.50 6.50 6.00 6.00 5.50 23-Oct-2009 5.50 10-Feb-2010 Máximo / Maximum 27-May-2010 7-Sep-2010 Promedio / Avg. 23-Dic-2010 7-Abr-2011 FV / EBITDA 21-Jul-2011 Mínimo / Minimum Fuente: Banorte Ixe La gráfica anterior es el múltiplo FV/Ebitda de Amx de los dos últimos años ubicándose el promedio en 7.33x, el múltiplo sufrió una distorsión por la consolidación de Telmex y la emisión de nuevas acciones a principios de 2011, en los últimos 6 meses la acción ha cotizado con un múltiplo de 6.3x. Nuestro precio objetivo de $19.25 implica que la acción cotizaría al final del 2012 con un múltiplo FV/Ebitda ‘12e de 6.7x lo que representa un descuento de 8.7% frente al promedio de dos años. 4 Análisis y Estrategia Resultados 3T11 Estados Financieros (mdp) TACC 2009 Ventas Netas 2010 2011e 2012e 2013e 394,711 607,855 653,891 687,679 721,448 Costo de Ventas 218,122 344,520 378,967 417,419 440,951 Utilidad Bruta 176,589 263,335 274,924 270,260 280,497 Margen Bruto 44.7% 43.3% 42.0% 39.3% 38.9% Gastos generales Utilidad Operación Margen operativo EBITDA Margen EBITDA Resultado Integral Financiamiento 70,790 111,081 119,389 100,933 96,142 105,799 152,254 155,535 169,327 184,354 26.8% 25.0% 23.8% 24.6% 25.6% 158,881 243,325 251,459 263,823 275,296 40.3% 40.0% 38.5% 38.4% 38.2% -2,982 -18,874 4,263 -20,821 -21,790 99,257 135,052 146,424 150,616 164,755 28,679 36,170 44,155 46,691 51,074 Utilidad Neta 70,494 90,822 95,323 96,058 105,076 Margen Neto 17.9% 14.9% 14.6% 14.0% 14.6% 32,284 40,173 76,676 73,511 70,500 2.184 2.261 1.243 1.307 1.490 453,008 892,246 958,255 984,846 1,026,980 108,098 254,558 241,780 287,053 338,660 Utilidad antes impuestos Provisión impuestos Acciones Circulación UPA 10 -13e 5.9% 2.1% 6.6% 4.2% 6.9% 5.0% Balance General Activo Total Activo Circulante Caja 27,446 114,069 86,836 107,336 131,664 Activo Fijo 227,049 411,820 403,775 385,093 375,620 Otros Activos 117,861 225,868 312,700 312,700 312,700 Pasivo Total 275,102 561,156 591,388 586,847 594,571 9,168 9,039 38,001 37,501 37,741 Pasivo Circulante 4.8% 1.9% Pasivo Largo Plazo 101,741 312,083 306,940 303,743 305,281 Capital Contable 177,906 331,091 366,867 397,999 432,409 9.3% 158,881 243,325 251,459 263,823 275,296 4.2% 11,276 3,438 -21,238 -27,099 -22,812 Impuestos -28,679 -36,170 -44,155 -46,691 -51,074 Inversiones de capital -53,214 -77,866 -91,701 -74,476 -75,632 -5,718 -12,479 -13,680 -15,496 -14,200 82,546 120,247 80,686 100,061 111,578 Flujo Efectivo EBITDA Cambio en capital trabajo Intereses netos Flujo Libre de Efectivo -2.5% Fuente: BMV, América Móvil, Banorte Ixe 5 Análisis y Estrategia Resultados 3T11 Certificación de los Analistas. Nosotros, Rene Gerardo Pimentel Ibarrola, Delia María Paredes Mier, María Dolores Palacios Norma, Katia Celina Goya Ostos, Livia Honsel, Alejandro Padilla Santana, Alejandro Cervantes Llamas, Julia Elena Baca Negrete, Juan Carlos Alderete Macal, Manuel Jiménez Zaldívar, Miguel Angel Aguayo Negrete, Carlos Hermosillo Bernal, Marisol Huerta Mondragón, Rodrigo Heredia Matarazzo, Raquel Moscoso Armendáriz, Idalia Yanira Céspedes Jaén, José Itzamna Espitia Hernández, Héctor Gustavo Castañeda Burgos, Tania Abdul Massih Jacobo, y Hugo Armando Gómez Solís, Luciana Gallardo Lomelí, certificamos que los puntos de vista que se expresan en este documento son reflejo fiel de nuestra opinión personal sobre la(s) compañía(s) o empresa(s) objeto de este reporte, de sus afiliadas y/o de los valores que ha emitido. Asimismo certificamos que no hemos recibido, no recibimos, ni recibiremos compensación directa o indirecta alguna a cambio de expresar una opinión en algún sentido específico en este documento. Declaraciones relevantes. Conforme a las leyes vigentes y los manuales internos de procedimientos, los Analistas tienen permitido mantener posiciones largas o cortas en acciones o valores emitidos por empresas que cotizan en la Bolsa Mexicana de Valores y que pueden ser el objeto del presente reporte, sin embargo, los Analistas Bursátiles tienen que observar ciertas reglas que regulan su participación en el mercado con el fin de prevenir, entre otras cosas, la utilización de información privada en su beneficio y evitar conflictos de interés. Los Analistas se abstendrán de invertir y de celebrar operaciones con valores o instrumentos derivados sobre los que sea su responsabilidad la elaboración de recomendaciones. Remuneración de los Analistas. La remuneración de los Analistas se basa en actividades y servicios que van dirigidos a beneficiar a los clientes inversionistas de Casa de Bolsa Banorte, Casa de Bolsa Ixe y de sus filiales. Dicha remuneración se determina con base en la rentabilidad general del las Casas de Bolsa y del Grupo Financiero y en el desempeño individual de los Analistas. Sin embargo, los inversionistas deberán advertir que los Analistas no reciben pago directo o compensación por transacción específica alguna en banca de inversión o en las demás áreas de negocio. Actividades de las áreas de negocio durante los últimos doce meses. Casa de Bolsa Banorte, Casa de Bolsa Ixe, Grupo Financiero Banorte y sus filiales, a través de sus áreas de negocio, brindan servicios que incluyen, entre otros, los correspondientes a banca de inversión y banca corporativa, a un gran número empresas en México y en el extranjero. Es posible que hayan prestado, estén prestando o en el futuro brinden algún servicio como los mencionados a las compañías o empresas objeto de este reporte. Casa de Bolsa Banorte o sus filiales reciben una remuneración por parte de dichas corporaciones en contraprestación de los servicios antes mencionados. En el transcurso de los últimos doce meses, Casa de Bolsa Banorte y Casa de Bolsa Ixe, han obtenido compensaciones por los servicios prestados por parte de la banca de inversión o por alguna de sus otras áreas de negocio de las siguientes empresas o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte: CEMEX, GEO, SARE e ICA. Actividades de las áreas de negocio durante los próximos tres meses. Casa de Bolsa Banorte, Casa de Bolsa Ixe, Grupo Financiero Banorte o sus filiales esperan recibir o pretenden obtener ingresos por los servicios que presta banca de inversión o de cualquier otra de sus áreas de negocio, por parte de compañías emisoras o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte. Tenencia de valores y otras revelaciones. Casa de Bolsa Banorte, Casa de Bolsa Ixe, Grupo Financiero Banorte o sus filiales mantienen inversiones, al cierre del último trimestre, directa o indirectamente, en valores o instrumentos financieros derivados, cuyo subyacente sean valores, objeto de recomendaciones, que representen el 10% o más de su cartera de valores o portafolio de inversión o el 10% de la emisión o subyacente de los valores emitidos por las siguientes emisoras: AMX y NAFTRAC. Ninguno de los miembros del Consejo, directores generales y directivos del nivel inmediato inferior a éste de Casa de Bolsa Banorte, Casa de Bolsa Ixe, Grupo Financiero Banorte, funge con alguno de dichos caracteres de acuerdo al Art.2 Fr.XIX de la Ley del Mercado de Valores en las emisoras que pueden ser objeto de análisis en el presente documento. Guía para las recomendaciones de inversión. Referencia COMPRA MANTENER VENTA Cuando el rendimiento esperado de la acción sea mayor al rendimiento estimado del IPC. Cuando el rendimiento esperado de la acción sea similar al rendimiento estimado del IPC. Cuando el rendimiento esperado de la acción sea menor al rendimiento estimado del IPC. Aunque este documento ofrece un criterio general de inversión, exhortamos al lector a que busque asesorarse con sus propios Consultores o Asesores Financieros, con el fin de considerar si algún valor de los mencionados en el presente reporte se ajusta a sus metas de inversión, perfil de riesgo y posición financiera. Determinación de precios objetivo Para el cálculo de los precios objetivo estimado para los valores, los analistas utilizan una combinación de metodologías generalmente aceptadas entre los analistas financieros, incluyendo de manera enunciativa, más no limitativa, el análisis de múltiplos, flujos descontados, suma de las partes o cualquier otro método que pudiese ser aplicable en cada caso específico conforme al Art. 188 Fr.II. de la Ley del Mercado de Valores. No se puede dar garantía alguna de que se vayan a lograr los precios objetivo calculados para los valores por los analistas de Casa de Bolsa Banorte y Casa de Bolsa Ixe, ya que esto depende de una gran cantidad de diversos factores endógenos y exógenos que afectan el desempeño de la empresa emisora, el entorno en el que se desempeña e influyen en las tendencias del mercado de valores en el que cotiza. Es mas, el inversionista debe considerar que el precio de los valores o instrumentos puede fluctuar en contra de su interés y ocasionarle la pérdida parcial y hasta total del capital invertido. La información contenida en el presente reporte ha sido obtenida de fuentes que consideramos como fidedignas, pero no hacemos declaración alguna respecto de su precisión o integridad. La información, estimaciones y recomendaciones que se incluyen en este documento son vigentes a la fecha de su emisión, pero están sujetas a modificaciones y cambios sin previo aviso; Casa de Bolsa Banorte, Casa de Bolsa Ixe, Grupo Financiero Banorte y sus filiales no se comprometen a comunicar los cambios y tampoco a mantener actualizado el contenido de este documento. Casa de Bolsa Banorte,Casa de Bolsa Ixe, Grupo Financiero Banorte y sus filiales no aceptan responsabilidad alguna por cualquier pérdida que se derive del uso de este reporte o de su contenido. Este documento no podrá ser fotocopiado, citado, divulgado, utilizado, ni reproducido total o parcialmente sin previa autorización escrita por parte de Casa de Bolsa Banorte, Casa de Bolsa Ixe, Grupo Financiero Banorte. 6 Análisis y Estrategia Resultados 3T11 Directorio de Análisis Director General de Desarrollo de Negocio y Análisis pimentelr@ixe.com.mx (55) 5268 - 9004 Delia Paredes Directora Ejecutiva Analisis y Estrategia delia.paredes@banorte.com (55) 5268 - 1694 Katia Goya Subdirector Economía Internacional katia.goya@banorte.com (55) 1670 - 1821 Alejandro Padilla Subdirector Estrategia Gubernamental alejandro.padilla@banorte.com (55) 1103 - 4043 Dolores Palacios Subdirector de Gestión dolores.palacios.n@banorte.com (55) 5268 - 4603 Juan Carlos Alderete Gerente Estrategia Tipo de Cambio juan.alderete.macal@banorte.com (55) 1103 - 4046 Alejandro Cervantes Gerente Economía Nacional alejandro.cervantes@banorte.com (55) 1670 - 2972 Julia Baca Gerente Economía Internacional julia.baca.negrete@banorte.com (55) 1670 - 2221 Livia Honsel Gerente Economía Internacional livia.honsel@banorte.com (55) 1670 - 1883 Miguel Calvo Gerente de Análisis (Edición) miguel.calvo@banorte.com (55) 1670 - 2220 Francisco Rivero Analista francisco.rivero@banorte.com (55) 1103 - 4000 x 2612 Lourdes Calvo Analista (Edición) lourdes.calvo@banorte.com (55) 1103 - 4000 x 2611 Raquel Vázquez Asistente Dirección de Análisis y Estrategia raquel.vazquez@banorte.com (55) 1670 - 2967 Carlos Hermosillo Subdirector—Cemento / Vivienda carlos.hermosillo.bernal@banorte.com (55) 5268 - 9924 Manuel Jiménez Subdirector—Telecomunicaciones / Medios mjimenezza@ixe.com.mx (55) 5004 - 1275 Astianax Cuanalo Subdirector Sistemas acuanalo@ixe.com.mx (55) 5268 - 9967 Marisol Huerta Alimentos / Bebidas marisol.huerta.mondragon@banorte.com (55) 5268 - 9927 Rodrigo Heredia Siderúrgico / Minero rheredia@ixe.com.mx (55) 5268 - 9000 x 48029 Raquel Moscoso Comercio / Químico rmoscoso@ixe.com.mx (55) 5268 - 9000 x 48028 Idalia Yanira Céspedes Construcción icespedes@ixe.com.mx (55) 5268 - 9000 x 48227 José Itzamna Espitia Aeropuertos jespitia@ixe.com.mx (55) 5268 - 9000 x 48066 Daniel Sánchez Edición Bursátil dsanchezur@ixe.com.mx (55) 5268 - 9000 x 48374 René Pimentel Ibarrola Análisis Económico Análisis Bursátil Análisis Deuda Corporativa Miguel Angel Aguayo Subdirector de Análisis de Deuda Corporativa maguayo@ixe.com.mx (55) 5268 - 9804 Tania Abdul Massih Analista Deuda Corporativa tabdulmassih@ixe.com.mx (55) 5004 - 1405 Hugo Armando Gómez Solís Analista Deuda Corporativa hgomez01@ixe.com.mx (55) 5004 - 1340 Héctor Gustavo Castañeda Analista Deuda Corporativa hcastaneda@ixe.com.mx (55) 5268 - 9937 Luciana Gallardo Lomelí Analista Deuda Corporativa luciana.gallardo@ixe.com.mx (55) 5268 – 9931 Banca Mayorista Marcos Ramírez Director General Banca Mayorista marcos.ramirez@banorte.com (55) 5268 - 1659 Enrique Castillo Director General Banca Mayorista ecastillo@ixe.com.mx (55) 5268 - 9902 Luis Pietrini Director General Banca Patrimonial lpietrini@ixe.com.mx (55) 5004 - 1453 Patricio Rodríguez Director General Banca Privada y Gestión de Activos prodriguez@ixe.com.mx (55) 5268 - 9987 Armando Rodal Director General Corporativo y Empresas armando.rodal@banorte.com (81) 8319 - 6895 Víctor Roldán Director General Banca Corporativa Transaccional vroldan@ixe.com.mx (55) 5004 - 1454 Carlos Martínez Director General Banca de Gobierno carlos.martinez@banorte.com (55) 5268 - 1683 7