cintra2t05

Anuncio

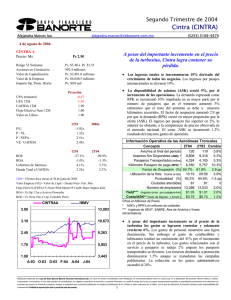

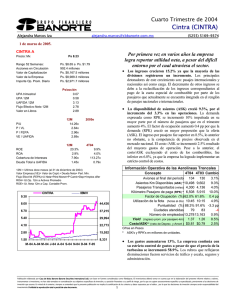

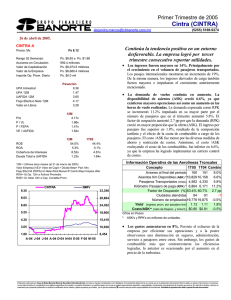

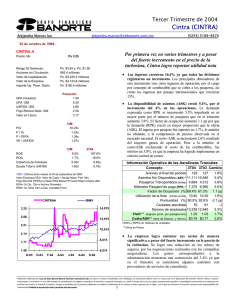

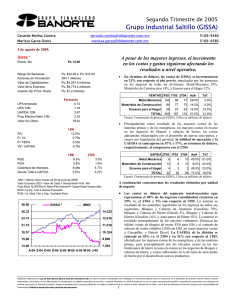

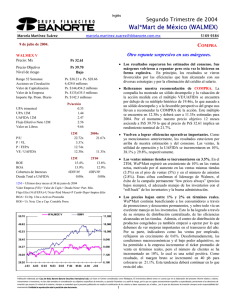

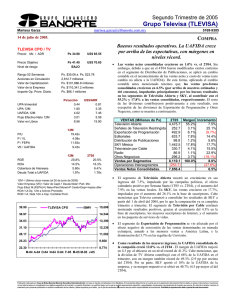

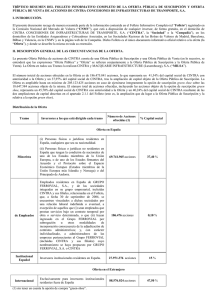

Segundo Trimestre de 2005 Cintra (CINTRA) Alejandra Marcos Iza alejandra.marcos@cbbanorte.com.mx (5255) 5169-9374 26 de julio de 2005. CINTRA A Precio: Mx El catalizador del aumento en el precio de la acción es la futura venta de los activos. Bajo un entorno todavía difícil reporta utilidad operativa. Ps 8.11 Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros Ps. $8.65 a Ps. $2.37 992.4 millones Ps. $8,048.4 millones Ps. $8,202.4 millones Ps. $19.7 millones • Los ingresos fueron mayores en 7%. Principalmente por el crecimiento en la demanda. Los pasajes internacionales mostraron un incremento de 7% y los pasajes nacionales del 5%. De la misma manera, los ingresos derivados de carga también fueron mayores e impulsaron el crecimiento anteriormente mencionado. • Pareciera que la empresa ha logrado finalmente darle la vuela a la tendencia negativa observada desde el año 2001, y a pesar de un entorno desfavorable logra aumentar la demanda. La disponibilidad de asientos (ASK) creció 4.4%, ya que existieron mayores operaciones así como un aumento en las horas de vuelo realizadas. La demanda expresada como RPK se incrementó 5.3% impulsada porque los pasajeros transportados volaron segmentos mas largos. El factor de ocupación prácticamente se mantuvo sin cambios, ya que tanto la oferta como la demanda crecieron casi en la misma proporción. El ingreso por pasajero fue superior en 0.8%, resultado de la composición tarifaria y el efecto de la cuota de combustible a cargo de los pasajeros. El costo /ASK fue menor por las diversas medidas de ahorro y restricción de gastos. Asimismo, el costo /ASK excluyendo el costo de los combustibles, fue inferior en 7.7%, ya que la empresa ha logrado implementar un estricto control de gastos. Ps/acción -0.30 1.66 4.01 4.34 2.79 P/U P / VL P / FEPA VE / UAFIDA 12M 4.88x 2.90x 1.87x 2.06x ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 12M 69.7% 6.0% 10.18x 1.02x 2T05 -42.7% 1.6% 9.05x 1.25x 12M = Ultimos doce meses (al 30 de junio de 2005) Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. 9.30 CINTRA IBMV Información Operativa de las Aerolíneas Troncales Concepto 2T05 2T04 Cambio Aviones al final del periodo 125 126 Asientos Km Disponibles (ASK) * 10,241 9,808 Pasajeros Transportados (miles) 4,191 4,177 Kilómetro Pasajero de paga (RPK) * 6,689 6,350 Factor de Ocupación (%) 65.3% 64.7% Ciudades atendidas 73 79 Número de empleados 13,154 13,298 Yield (ingreso prom. por pasajero-km) 1.12 1.11 Costo/ASK** (neto de Deprec. y Amort.) $0.82 $0.82 36,907 -0.8% 4.4% 0.3% 5.3% 0.6 pp -6 -1.1% 0.8% -0.5% 8.12 32,211 6.93 27,515 5.75 22,819 4.57 18,123 3.38 13,427 * 2.20 J-04 S-04 O-04 N-04 E-05 F-05 A-05 M-05 J-05 8,731 • Los gastos aumentaron en 6%. La administración ha Cifras en Pesos ASK's y RPK's en millones de unidades. logrado mantener un estricto control de gastos que se traducen en mejoras en márgenes. El comportamiento de los gatos es extraordinario ya que el precio de la turbosina ha aumentado mas del 40% y representa el 20% de este renglón. La reducción de los gastos de seguros fue del 24%. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Segundo Trimestre de 2005 Cintra (CINTRA) Alejandra Marcos Iza alejandra.marcos@cbbanorte.com.mx (5255) 5169-9374 26 de julio de 2005. ESTADO DE RESULTADOS (millones de pesos al 30 de junio de 2005) Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta Margen Bruto Margen UAFIDA Margen Operativo Margen Neto Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. 6m05 18,266 18,266 18,183 1,414 83 65 239 127 -13 -35 482 -464 227 0 -762 4 67 6m04 16,580 16,580 17,104 568 -523 175 247 70 107 -109 217 -916 22 0 23 44 -1,007 var.% 10.2% 10.2% 6.3% 148.9% #N/A -63.0% -3.2% 81.3% #N/A -68.1% 121.7% -49.3% 907.7% #N/A #N/A -89.9% #N/A 100.0% 100.0% 7.7% 3.4% 0.5% -3.2% 0.4% -6.1% 19 25 #DIV/0! #DIV/0! #DIV/0! #DIV/0! -2.7% -9.9% (millones de pesos al 30 de junio de 2005) Jun-05 Mar-05 Jun-04 19,542 19,807 20,427 3,975 3,923 2,499 3,280 3,040 4,044 117 118 121 6,252 6,621 7,985 1,889 2,139 2,594 4,028 3,967 3,183 16,704 16,455 18,348 1,827 1,818 1,426 8,242 7,626 9,820 2,236 2,624 3,420 4,400 4,386 3,682 2,838 3,353 2,079 66 88 115 ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont 2T04 8,680 8,680 8,745 459 -65 221 135 33 126 -6 132 -418 48 0 0 24 -491 100.0% 100.0% 8.7% 5.3% 0.9% -0.7% -3.2% -5.7% var.% 6.8% 6.8% 5.1% 76.7% #N/A -78.5% -31.4% -21.3% #N/A -7.9% 89.5% -48.0% 141.9% #N/A #N/A #N/A -39.7% • Resultado de las eficiencias y del aumento en la demanda, la empresa logró reportar utilidad de operación de Ps. 80 millones, comparado contra una pérdida registrada en el año anterior. • Debido a un cargo en otros gastos financieros la empresa reportó una pérdida neta, sin embargo cabe señalar que en los últimos cuatro trimestres se logró revertir la tendencia de pérdidas. 2T05 % Pasajes Nacionales Concepto 4,649.7 50.2% 4,422.2 50.9% 5.1% Pasajes Internacionales 3,181.4 34.3% 2,963.5 34.1% 7.4% Carga 0.7x 0.7x 0.6x 45.0% 40.9% 29.4% 38.1% 39.9% 40.2% 3.1% 15.5% 112.9% 588.6% 490.8% 882.8% 375.2 1,065.0 9,271.4 4.0% 2T04 347.9 % Cambio 4.0% 7.8% 11.5% 946.3 10.9% 100% 8,679.9 100% 12.5% 7% Otros Ingresos de Operación Sueldos, Salarios y Beneficios 2,618.4 32.5% 2,617.0 34.4% 0.1% Combustibles y Lubricantes 2,186.9 27.1% 1,566.5 20.6% 39.6% Servicios de Tráfico y Escala 911.0 11.3% 902.3 11.9% 1.0% Mantenimiento 744.2 9.2% 775.3 10.2% -4.0% Servicio a Pasajeros 225.9 2.8% 237.6 3.1% -5.0% Comisiones a Agentes 542.8 6.7% 593.4 7.8% -8.5% Promoción y ventas 490.6 6.1% 497.4 6.5% -1.4% 88.6 1.1% 116.3 1.5% -23.8% 3.1% 291.7 100% 7,597.6 3.8% 100% -13.2% 6% Seguros BALANCE Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario 2T05 9,271 9,271 9,191 810 80 48 92 26 -13 -6 250 -218 117 0 -21 -18 -296 Administración Gastos de Operación 253.2 8,061.6 UAFIDAR 1,209.8 1,082.3 **Utilidad antes de amortización, depreciación y rentas. 11.8% • El consejo de administración determinó que los procesos de venta de las aerolíneas se llevarán a cabo de forma simultánea en dos etapas secuenciales. La primera consiste en la venta de un paquete de control que detentará por lo menos el 51% del capital. El resto quedará en manos de Cintra. Creemos que a pesar de los buenos reportes observados en los últimos trimestres, el alza en el precio de la acción está mas relacionada con la venta de los activos ya que se pretende que se desincorporen a finales de este año. • Click Mexicana: la aerolínea de bajo costo que forma parte de Grupo Mexicana inició operaciones el 01 de julio. • Estimamos que la empresa continuará reportando buenos resultados, sin embargo como hemos mencionado anteriormente, la acción continuará con volatilidad debido a las noticias referentes su futura venta. El múltiplo VE /UAFIDA luce atractivo ya que cotiza a 2.06x, no obstante lo anterior creemos que se justifica debido al alto apalancamiento de la empresa así como por la volatilidad. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2