Televisa2t05

Anuncio

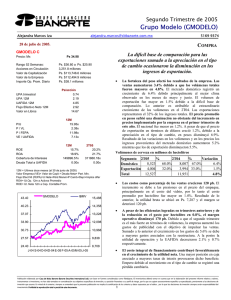

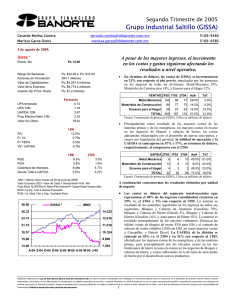

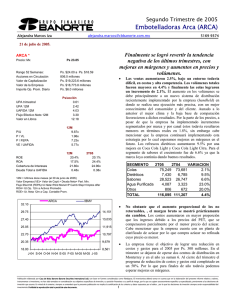

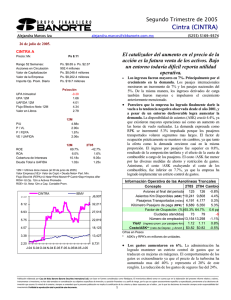

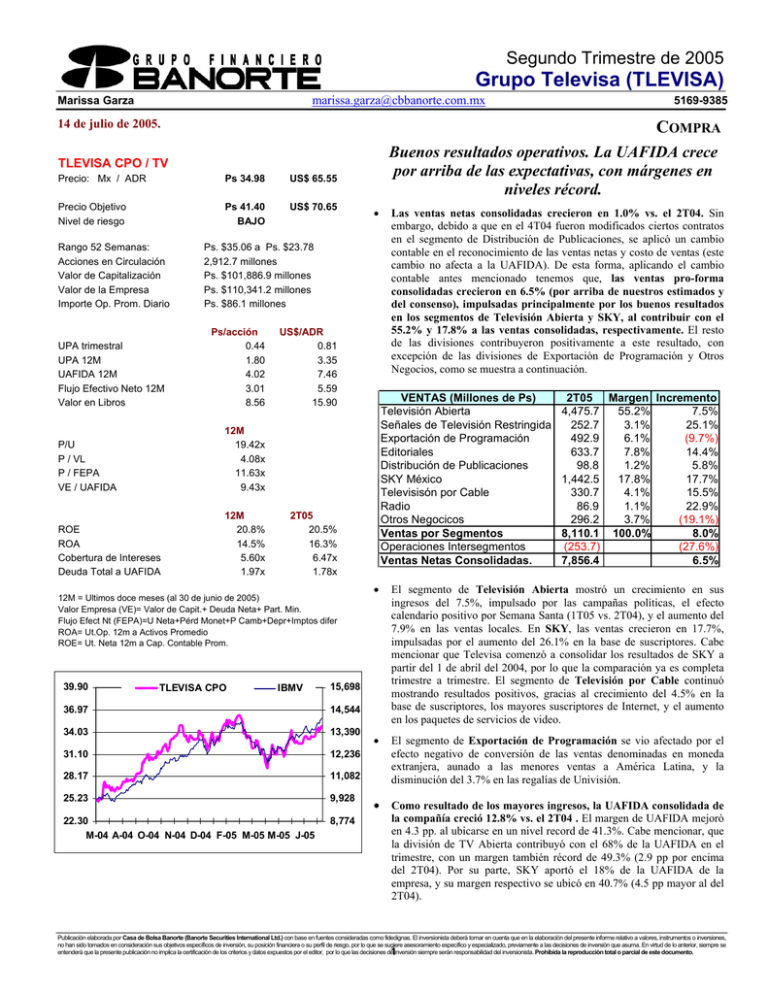

Segundo Trimestre de 2005 Grupo Televisa (TLEVISA) marissa.garza@cbbanorte.com.mx Marissa Garza 14 de julio de 2005. COMPRA Buenos resultados operativos. La UAFIDA crece por arriba de las expectativas, con márgenes en niveles récord. TLEVISA CPO / TV Precio: Mx / ADR Ps 34.98 US$ 65.55 Precio Objetivo Nivel de riesgo Ps 41.40 BAJO US$ 70.65 Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros • Ps. $35.06 a Ps. $23.78 2,912.7 millones Ps. $101,886.9 millones Ps. $110,341.2 millones Ps. $86.1 millones Ps/acción 0.44 1.80 4.02 3.01 8.56 P/U P / VL P / FEPA VE / UAFIDA 12M 19.42x 4.08x 11.63x 9.43x ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 12M 20.8% 14.5% 5.60x 1.97x US$/ADR 0.81 3.35 7.46 5.59 15.90 TLEVISA CPO IBMV Las ventas netas consolidadas crecieron en 1.0% vs. el 2T04. Sin embargo, debido a que en el 4T04 fueron modificados ciertos contratos en el segmento de Distribución de Publicaciones, se aplicó un cambio contable en el reconocimiento de las ventas netas y costo de ventas (este cambio no afecta a la UAFIDA). De esta forma, aplicando el cambio contable antes mencionado tenemos que, las ventas pro-forma consolidadas crecieron en 6.5% (por arriba de nuestros estimados y del consenso), impulsadas principalmente por los buenos resultados en los segmentos de Televisión Abierta y SKY, al contribuir con el 55.2% y 17.8% a las ventas consolidadas, respectivamente. El resto de las divisiones contribuyeron positivamente a este resultado, con excepción de las divisiones de Exportación de Programación y Otros Negocios, como se muestra a continuación. VENTAS (Millones de Ps) Televisión Abierta Señales de Televisión Restringida Exportación de Programación Editoriales Distribución de Publicaciones SKY México Televisisón por Cable Radio Otros Negocicos Ventas por Segmentos Operaciones Intersegmentos Ventas Netas Consolidadas. 2T05 20.5% 16.3% 6.47x 1.78x 12M = Ultimos doce meses (al 30 de junio de 2005) Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. 39.90 5169-9385 2T05 Margen Incremento 55.2% 7.5% 4,475.7 252.7 3.1% 25.1% 6.1% (9.7%) 492.9 7.8% 14.4% 633.7 1.2% 5.8% 98.8 17.8% 17.7% 1,442.5 4.1% 15.5% 330.7 1.1% 22.9% 86.9 3.7% (19.1%) 296.2 8.0% 8,110.1 100.0% (27.6%) (253.7) 6.5% 7,856.4 • El segmento de Televisión Abierta mostró un crecimiento en sus ingresos del 7.5%, impulsado por las campañas políticas, el efecto calendario positivo por Semana Santa (1T05 vs. 2T04), y el aumento del 7.9% en las ventas locales. En SKY, las ventas crecieron en 17.7%, impulsadas por el aumento del 26.1% en la base de suscriptores. Cabe mencionar que Televisa comenzó a consolidar los resultados de SKY a partir del 1 de abril del 2004, por lo que la comparación ya es completa trimestre a trimestre. El segmento de Televisión por Cable continuó mostrando resultados positivos, gracias al crecimiento del 4.5% en la base de suscriptores, los mayores suscriptores de Internet, y el aumento en los paquetes de servicios de video. • El segmento de Exportación de Programación se vio afectado por el efecto negativo de conversión de las ventas denominadas en moneda extranjera, aunado a las menores ventas a América Latina, y la disminución del 3.7% en las regalías de Univisión. 15,698 36.97 14,544 34.03 13,390 31.10 12,236 28.17 11,082 25.23 9,928 • Como resultado de los mayores ingresos, la UAFIDA consolidada de 22.30 M-04 A-04 O-04 N-04 D-04 F-05 M-05 M-05 J-05 8,774 la compañía creció 12.8% vs. el 2T04 . El margen de UAFIDA mejoró en 4.3 pp. al ubicarse en un nivel record de 41.3%. Cabe mencionar, que la división de TV Abierta contribuyó con el 68% de la UAFIDA en el trimestre, con un margen también récord de 49.3% (2.9 pp por encima del 2T04). Por su parte, SKY aportó el 18% de la UAFIDA de la empresa, y su margen respectivo se ubicó en 40.7% (4.5 pp mayor al del 2T04). Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Segundo Trimestre de 2005 Grupo Televisa (TLEVISA) marissa.garza@cbbanorte.com.mx Marissa Garza 14 de julio de 2005. COMPRA ESTADO DE RESULTADOS (millones de pesos al 30 de junio de 2005) Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta 6m05 14,226 6,605 2,261 5,434 4,344 976 1,078 556 412 42 450 2,918 761 155 178 263 1,871 6m04 13,240 5,558 2,029 4,445 3,529 541 766 334 -31 140 493 2,496 650 154 1,035 -9 974 Margen Bruto Margen UAFIDA Margen Operativo Margen Neto 46.4% 38.2% 30.5% 13.2% 42.0% 33.6% 26.7% 7.4% Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. 85 91 67 72.1% 72 91 53 64.5% var.% 7.4% 18.8% 11.4% 22.3% 23.1% 80.5% 40.6% 66.5% #N/A -70.1% -8.7% 16.9% 17.2% 0.6% -82.8% #N/A 92.1% 2T05 7,856 3,855 1,156 3,247 2,699 673 543 264 370 24 250 1,776 450 137 0 186 1,277 49.1% 41.3% 34.4% 16.3% 2T04 var.% 7,780 1.0% 3,465 11.2% 1,148 0.7% 2,878 12.8% 2,317 16.4% 155 333.9% 432 25.7% 176 50.0% -75 #N/A -26 #N/A 260 -3.8% 1,903 -6.7% 483 -6.7% 108 26.8% 1,035 -100.0% 11 #N/A 482 165.2% • El CIF de la empresa aumentó de manera importante, debido principalmente a las pérdidas cambiarias y monetarias registradas, que contrastan con las ganancias obtenidas en el 2T04. A pesar de la apreciación del peso frente al dólar, las coberturas cambiarias contratadas y los tipos de cambio de los swaps contratados (en comparación con el tipo de cambio spot) afectaron estas partidas. • La Utilidad Neta de Ps 1,277 millones mostró un crecimiento importante (165.2%), debido principalmente a que en el 2T04 se registró una pérdida por efecto acumulado por cambio contable, en relación a la consolidación de SKY, y pérdidas acumuladas no reconocidas por la compañía en años previos. • El balance de la empresa se conserva sólido. La razón de deuda total a UAFIDA 12M es de casi 2x, mientras que la cobertura de intereses 12M se ubica en 5.6x. En el trimestre, la razón de deuda neta a capital contable de Televisa se incrementó al pasar de 17.0% en el 1T05 a 33.6% en el 2T05, como resultado de la disminución en el nivel de efectivo de la compañía, tras la distribución del dividendo en efectivo a razón de Ps 1.35 por CPO realizada el pasado 31 de mayo. Asimismo, la compañía incrementó su deuda con costo mediante la emisión de US$ 200 adicionales a los US$ 400 millones emitidos en marzo del 2005 (ambas emisiones con vencimiento en el 2025) para fondear ofertas públicas de recompra de su deuda, con lo que la empresa espera reducir el monto de intereses a pagar en el 2005 y 2006, y el perfil de vencimientos de su deuda mejora. • En el trimestre, la compañía re-compró 12.7 millones de CPOs, por un monto aproximado de Ps 401 millones, con lo que acumulado en el año, Televisa ha re-comprado 18.7 millones de CPOs, por un monto aproximado de Ps 594 millones, en términos nominales • La participación total de audiencia de TV se contrajo ligeramente en el espacio de inicio al cierre de transmisiones (de 6:00 AM a 12:00 AM) al pasar de 71.2% en el 1T05 a 69.3% en el 2T05. Igualmente la participación de mercado en horario estelar (4:00 PM a 11:00 PM) disminuyó de 69.1% en el 1T05 a 67.3% en el 2T05. Para lo que resta del 2005, esperamos que la mejoría de las condiciones macroeconómicas en México y la estrategia de ventas de Televisa beneficie los resultados anuales, aunque comparativamente sea un año difícil, tras la ausencia de eventos especiales. Estimamos un crecimiento en ventas del 6% y en la UAFIDA del 14%. Esperamos que el 2006 sea un buen año para la empresa, dada la transmisión de la Copa Mundial de Futbol (Televisa transmitirá los 64 partidos: 30 a través de TV Abierta y los demás por SKY), y las campañas políticas. La valuación de la empresa se mantuvo prácticamente al mismo nivel al incorporar los resultados del 2T05. El múltiplo VE/UAFIDA pasó de 9.5x en el 1T05 a 9.4x en el 2T05, mientras que el P/U se abarató de 23.1x en el 1T05 a 19.4x. Reiteramos nuestra recomendación de COMPRA-Riesgo BAJO, con un Precio Objetivo a 12 meses de Ps 41.40 (más un dividendo estimado de al menos Ps 0.40), lo que nos brinda un rendimiento implícito cercano al 20%. 44.5% 37.0% 29.8% 6.2% BALANCE (millones de pesos al 30 de junio de 2005) Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario Jun-05 Mar-05 Jun-04 66,027 70,171 64,035 14,690 16,822 12,274 11,359 13,188 9,942 6,455 6,785 7,176 19,097 19,183 19,315 10,198 9,809 9,907 4,228 4,384 5,421 41,027 41,737 38,720 2,408 2,395 242 5,524 4,405 5,138 20,680 19,268 21,813 12,415 15,668 11,526 25,000 28,434 25,315 56 -120 -250 ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont 5169-9385 3.3x 10.4% 48.6% 33.6% 164.1% 4.4x 11.1% 42.8% 17.0% 146.8% 4.1x 1.1% 10.3% 38.6% 153.0% Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2