gcarso3t05

Anuncio

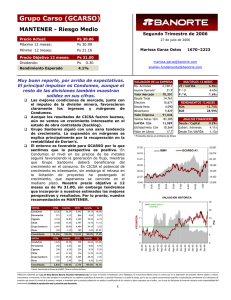

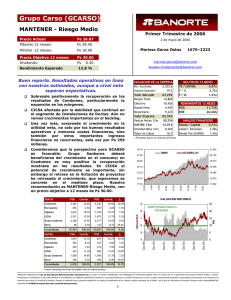

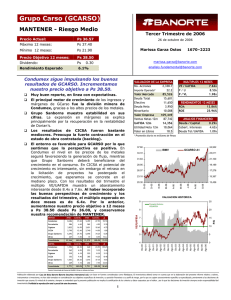

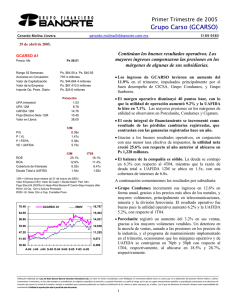

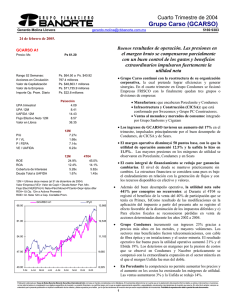

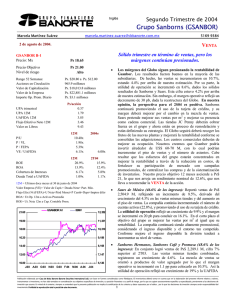

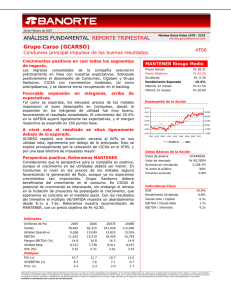

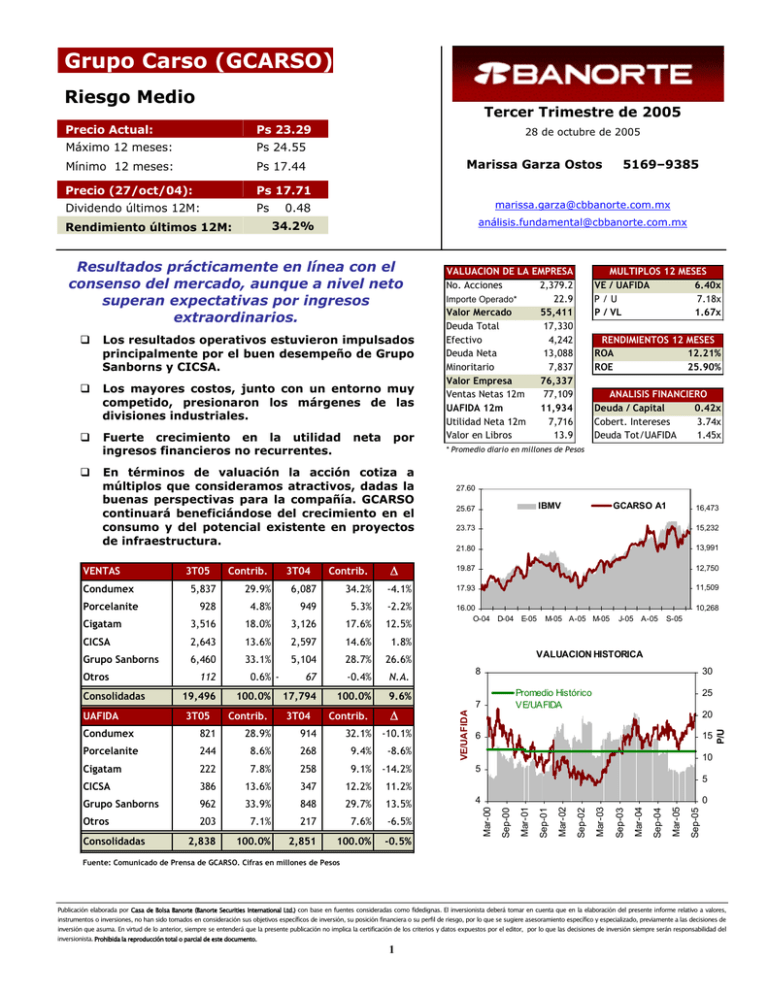

Grupo Carso (GCARSO) Riesgo Medio Tercer Trimestre de 2005 marissa.garza@cbbanorte.com.mx 0.48 análisis.fundamental@cbbanorte.com.mx 34.2% Resultados prácticamente en línea con el consenso del mercado, aunque a nivel neto superan expectativas por ingresos extraordinarios. Los resultados operativos estuvieron impulsados principalmente por el buen desempeño de Grupo Sanborns y CICSA. Los mayores costos, junto con un entorno muy competido, presionaron los márgenes de las divisiones industriales. neta por Porcelanite Contrib. 3T04 Contrib. ∆ 5,837 29.9% 6,087 34.2% -4.1% 928 4.8% 949 5.3% -2.2% Cigatam 3,516 18.0% 3,126 17.6% 12.5% CICSA 2,643 13.6% 2,597 14.6% 1.8% Grupo Sanborns 6,460 33.1% 5,104 28.7% 26.6% Otros Consolidadas UAFIDA 112 19,496 3T05 0.6% 100.0% Contrib. 67 -0.4% N.A. 17,794 100.0% 9.6% 3T04 Contrib. ∆ Condumex 821 28.9% 914 32.1% -10.1% Porcelanite 244 8.6% 268 9.4% -8.6% Cigatam 222 7.8% 258 9.1% -14.2% CICSA 386 13.6% 347 12.2% 11.2% Grupo Sanborns 962 33.9% 848 29.7% 13.5% Otros 203 7.1% 217 7.6% -6.5% 2,838 100.0% 2,851 100.0% -0.5% Consolidadas ANALISIS FINANCIERO Deuda / Capital 0.42x Cobert. Intereses 3.74x Deuda Tot/UAFIDA 1.45x 27.60 IBMV 25.67 GCARSO A1 16,473 23.73 15,232 21.80 13,991 19.87 12,750 17.93 11,509 16.00 O-04 D-04 E-05 10,268 M-05 A-05 M-05 J-05 A-05 S-05 VALUACION HISTORICA 30 8 25 Promedio Histórico VE/UAFIDA 7 20 15 6 P/U Condumex 3T05 RENDIMIENTOS 12 MESES ROA 12.21% ROE 25.90% 10 5 5 0 4 Sep-05 En términos de valuación la acción cotiza a múltiplos que consideramos atractivos, dadas la buenas perspectivas para la compañía. GCARSO continuará beneficiándose del crecimiento en el consumo y del potencial existente en proyectos de infraestructura. VENTAS MULTIPLOS 12 MESES VE / UAFIDA 6.40x P/U 7.18x P / VL 1.67x * Promedio diario en millones de Pesos Mar-00 Fuerte crecimiento en la utilidad ingresos financieros no recurrentes. VALUACION DE LA EMPRESA No. Acciones 2,379.2 22.9 Importe Operado* Valor Mercado 55,411 Deuda Total 17,330 Efectivo 4,242 Deuda Neta 13,088 Minoritario 7,837 Valor Empresa 76,337 Ventas Netas 12m 77,109 UAFIDA 12m 11,934 Utilidad Neta 12m 7,716 Valor en Libros 13.9 VE/UAFIDA Rendimiento últimos 12M: Mar-05 Ps Sep-04 Dividendo últimos 12M: Mar-04 Ps 17.71 5169–9385 Sep-03 Precio (27/oct/04): Marissa Garza Ostos Mar-03 Ps 17.44 Sep-02 Mínimo 12 meses: 28 de octubre de 2005 Mar-02 Ps 24.55 Mar-01 Máximo 12 meses: Sep-01 Ps 23.29 Sep-00 Precio Actual: Fuente: Comunicado de Prensa de GCARSO. Cifras en millones de Pesos Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Grupo Carso (GCARSO) Riesgo Medio Tercer Trimestre de 2005 Precio Actual: Ps 23.29 Máximo 12 meses: Ps 24.55 Mínimo 12 meses: Ps 17.44 Precio (27/oct/04): Ps 17.71 Dividendo últimos 12M: Ps Rendimiento últimos 12M: RESULTADOS TRIMESTRALES 3T05 28 de octubre de 2005 Marissa Garza Ostos marissa.garza@cbbanorte.com.mx 0.48 análisis.fundamental@cbbanorte.com.mx 34.2% 3T04 ∆ Grupo Sanborns y CICSA siguen siendo los principales impulsores de los resultados del grupo. En particular, la estrategia que ha implementado Grupo Sanborns, junto con la tendencia en el consumo, están arrojando buenos crecimientos. SEARS registró aumentos del 15.5% en sus ingresos (12.9% en ventas mismas tiendas), y Sanborns 7.1% (2.0% en ventas mismas tiendas combinadas). CICSA, por su parte, deberá continuar beneficiándose de los proyectos en los que participe y de su relación con IDEAL. 2T05 (millones de pesos al 30 de septiembre de 2005) Ventas Netas Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuestos Impuestos Subsidiarias No Consolidadas Gastos Extraordinarios Interés Minoritario Utilidad Neta UPA UAFIDA (EBITDA) 19,496 4,933 2,736 2,197 461 2,889 574 339 0 426 2,228 0.94 2,838 MARGENES 17,794 4,600 2,372 2,229 241 2,014 770 228 0 270 1,202 0.51 2,851 9.6% 7.2% 15.4% -1.4% 90.9% 43.4% -25.4% 49.1% #N/A 57.9% 85.4% 3T05 3T04 -0.5% 19,268 4,941 2,706 2,235 777 1,482 537 284 0 288 941 0.40 2,906 En las divisiones industriales, los márgenes siguieron presionados, particularmente en Condumex, donde los altos costos de los metales, en conjunción con un entorno altamente competido, y un menor desplazamiento de volúmenes afectaron los resultados. 2T05 Margen Bruto 25.3% 25.9% 25.6% Margen UAFIDA 14.6% 16.0% 15.1% Margen Operativo 11.3% 12.5% 11.6% Margen Neto 11.4% 6.8% 4.9% RESUMEN DEL BALANCE Sep-05 Jun-05 Sep-04 Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo LP Inmuebles, Planta y Equipo Activo Diferido 79,044 35,108 4,242 15,324 15,131 2,374 38,026 3,450 78,312 33,403 3,296 14,926 14,727 2,162 38,641 3,466 74,259 29,638 2,419 13,451 13,294 2,360 37,782 3,975 Pasivo Total Pasivo Circulante Deuda CP Pasivo Largo Plazo Deuda LP Pasivo Diferido Otros Pasivos 38,087 14,747 1,913 15,417 15,417 7,611 312 0 40,957 7,837 33,119 40,062 17,702 4,505 13,685 13,685 8,281 394 0 38,250 7,491 30,760 40,960 19,683 8,652 11,135 11,135 9,941 201 0 33,299 6,832 26,467 A nivel neto, la compañía registró un crecimiento importante que se atribuye a otros ingresos financieros, en relación a la amortización anticipada de obligaciones convertibles de Mexchem. (millones de pesos al 30 de septiembre de 2005) Capital Contable Capital Minoritario Capital Mayoritario 5169–9385 Consideramos que la perspectiva para GCARSO es buena. El entorno es muy favorable para sus subsidiarias Grupo Sanborns y CICSA. En cuanto a Condumex, la empresa espera mejorar sus resultados paulatinamente. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2