desc3t05

Anuncio

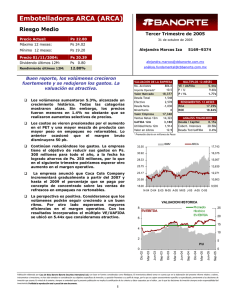

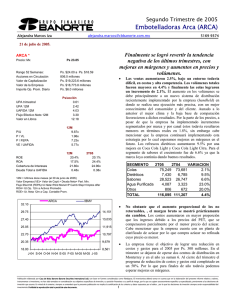

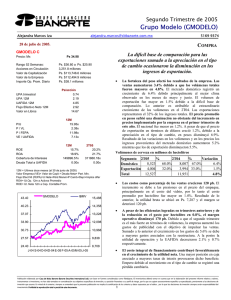

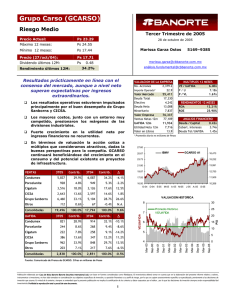

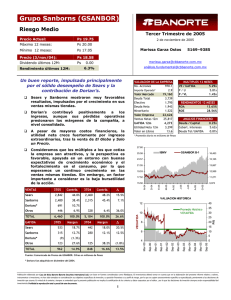

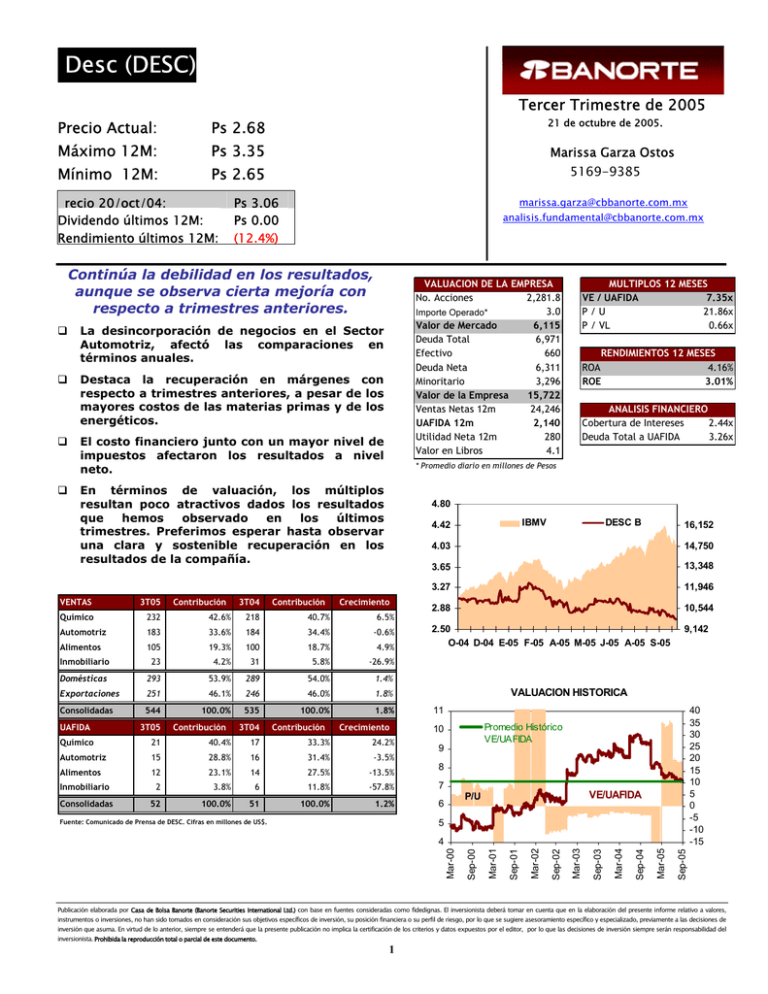

Desc (DESC) Precio Actual: Tercer Trimestre de 2005 21 de octubre de 2005. Ps 2.68 Máximo 12M: Ps 3.35 Mínimo 12M: Ps 2.65 Precio 20/oct/04: Dividendo últimos 12M: Rendimiento últimos 12M: Marissa Garza Ostos 5169-9385 Ps 3.06 Ps 0.00 (12.4%) marissa.garza@cbbanorte.com.mx analisis.fundamental@cbbanorte.com.mx Continúa la debilidad en los resultados, aunque se observa cierta mejoría con respecto a trimestres anteriores. VALUACION DE LA EMPRESA No. Acciones 2,281.8 3.0 Importe Operado* Valor de Mercado 6,115 Deuda Total 6,971 Efectivo 660 Deuda Neta 6,311 Minoritario 3,296 Valor de la Empresa 15,722 Ventas Netas 12m 24,246 UAFIDA 12m 2,140 Utilidad Neta 12m 280 Valor en Libros 4.1 La desincorporación de negocios en el Sector Automotriz, afectó las comparaciones en términos anuales. Destaca la recuperación en márgenes con respecto a trimestres anteriores, a pesar de los mayores costos de las materias primas y de los energéticos. El costo financiero junto con un mayor nivel de impuestos afectaron los resultados a nivel neto. 3T05 Químico 232 Contribución 42.6% 3T04 218 Contribución Crecimiento 40.7% 6.5% 183 33.6% 184 34.4% -0.6% 105 19.3% 100 18.7% 4.9% -26.9% Inmobiliario 23 4.2% 31 5.8% Domésticas 293 53.9% 289 54.0% 1.4% Exportaciones 251 46.1% 246 46.0% 1.8% 544 3T05 100.0% Contribución 535 3T04 100.0% Contribución 1.8% Crecimiento 3.65 13,348 3.27 11,946 2.88 10,544 2.50 O-04 D-04 E-05 F-05 A-05 M-05 J-05 A-05 S-05 9,142 VALUACION HISTORICA 11 40.4% 17 33.3% 24.2% 15 28.8% 16 31.4% -3.5% Alimentos 12 23.1% 14 27.5% -13.5% 8 9 2 3.8% 6 11.8% -57.8% 7 52 100.0% 51 100.0% 1.2% 6 40 35 30 25 20 15 10 5 0 -5 -10 -15 Promedio Histórico VE/UAFIDA 10 21 Fuente: Comunicado de Prensa de DESC. Cifras en millones de US$. 16,152 14,750 Automotriz Consolidadas DESC B 4.03 Químico Inmobiliario IBMV 4.42 Automotriz UAFIDA ANALISIS FINANCIERO Cobertura de Intereses 2.44x Deuda Total a UAFIDA 3.26x 4.80 Alimentos Consolidadas RENDIMIENTOS 12 MESES ROA 4.16% ROE 3.01% * Promedio diario en millones de Pesos En términos de valuación, los múltiplos resultan poco atractivos dados los resultados que hemos observado en los últimos trimestres. Preferimos esperar hasta observar una clara y sostenible recuperación en los resultados de la compañía. VENTAS MULTIPLOS 12 MESES VE / UAFIDA 7.35x P/U 21.86x P / VL 0.66x VE/UAFIDA P/U 5 Sep-05 Mar-05 Sep-04 Mar-04 Sep-03 Mar-03 Sep-02 Mar-02 Sep-01 Mar-01 Sep-00 Mar-00 4 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Desc (DESC) Precio Actual: 21 de octubre de 2005. Ps 2.68 Máximo 12M: Ps 3.35 Mínimo 12M: Ps 2.65 Precio 20/oct/04: Dividendo últimos 12M: Rendimiento últimos 12M: RESULTADOS TRIMESTRALES Tercer Trimestre de 2005 3T05 Marissa Garza Ostos 5169-9385 Ps 3.06 Ps 0.00 (12.4%) marissa.garza@cbbanorte.com.mx analisis.fundamental@cbbanorte.com.mx 3T04 ∆ 2T05 6,382 1,236 946 289 178 77 -4 -1 -5 32 54 0.02 612 -8.3% -8.2% -12.7% 6.5% 19.1% -24.5% #N/A #N/A #N/A -5.6% #N/A -8.6% 6,156 1,129 840 289 153 97 65 -3 0 26 3 0.00 543 3T05 3T04 2T05 Excluyendo las operaciones de los negocios desincorporados este año de los resultados del 3T04, con el fin de hacer las cifras comparables, tenemos que los ingresos se hubiesen contraído en tan solo 2.8%, mientras que la utilidad de operación y la UAFIDA hubiesen crecido 38.2% y 8.4%, respectivamente. (millones de pesos al 30 de septiembre de 2005) Ventas Netas Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuestos Impuestos Subsidiarias No Consolidadas Gastos Extraordinarios Interés Minoritario Utilidad Neta UPA UAFIDA (EBITDA) 5,850 1,134 826 308 212 58 41 0 1 30 -14 -0.01 559 MARGENES Margen Bruto 19.4% 19.4% 18.3% Margen UAFIDA 9.6% 9.6% 8.8% Margen Operativo 5.3% 4.5% 4.7% -0.2% 0.8% 0.0% Margen Neto RESUMEN DEL BALANCE La empresa ha logrado incrementar sus volúmenes de venta, particularmente en el Segmento Automotriz, donde la competencia asiática ha afectado la demanda de las principales armadoras en Estados Unidos. El Sector de Químicos continúa con un desempeño favorable, resultado de los mayores precios y un crecimiento en los volúmenes de exportación. Asimismo, aún a pesar de los mayores precios de los energéticos y de las materias primas, la empresa ha logrado aumentar sus márgenes, algo que consideramos muy positivo. La desincorporación de los negocios de Flechas y Punterías ha permitido que los márgenes mejoren, debido a que eran poco rentables. Sin embargo, aún sin estos negocios el estricto control en gastos implementado por la compañía, en conjunción con las políticas de inventarios y coberturas, ha impactado favorablemente los resultados operativos. Sep-05 Jun-05 Sep-04 (millones de pesos al 30 de septiembre de 2005) Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo LP Inmuebles, Planta y Equipo Activo Diferido 24,553 25,070 28,022 9,038 9,175 9,750 660 1,027 445 4,766 4,640 5,489 3,489 3,509 3,645 4,299 4,593 5,006 9,823 9,941 11,661 654 610 646 Pasivo Total Pasivo Circulante Deuda CP Pasivo Largo Plazo Deuda LP Pasivo Diferido Otros Pasivos 11,963 12,443 14,868 4,717 4,809 5,000 565 547 450 6,406 6,720 8,305 6,406 6,720 8,305 0 83 728 839 832 835 0 0 0 12,591 12,627 13,154 3,296 3,278 3,839 9,295 9,349 9,315 Capital Contable Capital Minoritario Capital Mayoritario Aún cuando se observa un crecimiento en el CIF, este es principalmente atribuible al menor nivel de ganancias monetarias. El nivel de apalancamiento se mantiene prácticamente al mismo nivel del 2T05, sin embargo el perfil de vencimientos mejoró de 2.5 años a 4 años, gracias a la estrategia de refinanciamiento de pasivos que aún no concluye. Lo anterior, junto con una disminución importante en las pérdidas fiscales pendientes de amortizar, provocaron que la compañía registrara una pérdida neta, revirtiendo la tendencia de utilidades que había logrado por cuatro trimestres consecutivos Por otro lado, la empresa informó que convocará a una asamblea de accionistas para proponer un split inverso 5 a 1, con el fin de ubicar a la acción en niveles más adecuados a su sector. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2