telecom1t05

Anuncio

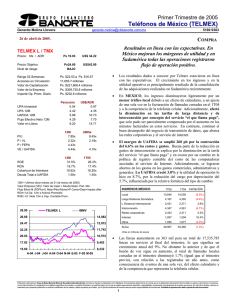

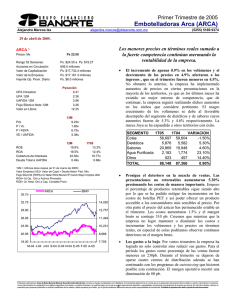

Primer Trimestre de 2005 Carso Global Telecom (TELECOM) Gerardo Molina Llovera gerardo.molina@cbbanorte.com.mx 3 de mayo de 2005. COMPRA Debido a que ahora TELMEX consolida los resultados de las operaciones adquiridas, aumentan los ingresos y las utilidades, pero se deterioran los márgenes. TELECOM A1 Precio: Mx Ps 18.51 Precio Objetivo Nivel de riesgo Ps 24.90 Bajo Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros Ps. $21.50 a Ps. $15.25 3,538.2 millones Ps. $65,491.2 millones Ps. $234,884.1 millones Ps. $17.3 millones Ps/acción 0.63 2.38 19.75 8.66 6.60 P/U P / VL P / FEPA VE / UAFIDA 12M 7.79x 2.81x 2.14x 3.36x ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 12M 40.0% 19.0% 8.67x 1.89x • Los resultados dados a conocer por Telmex estuvieron en línea con las expectativas. El crecimiento en los ingresos y en la utilidad operativa es principalmente resultado de la consolidación de las adquisiciones realizadas en Sudamérica recientemente. • En MEXICO, los ingresos disminuyeron ligeramente por un menor tráfico local debido a un efecto de calendario, a un ajuste de una sola vez en la facturación de llamadas cursadas en el 1T04 y a la competencia de la telefonía celular. Adicionalmente, afectó la disminución en las tarifas de larga distancia y de interconexión por concepto del servicio “el que llama paga”, que solo pudo ser parcialmente compensada por el aumento en los minutos facturados en estos servicios. En contraste, continuó el buen desempeño del negocio de transmisión de datos, que abarca las redes corporativas y el servicio de internet. Por un mejor control de gastos la UAFIDA crece 3.8% y por menores cargos de depreciación la utilidad operativa sube 8.7%. • Las líneas en servicio aumentaron en 363 mil para totalizar 17,535,785 líneas en servicio al final del trimestre, lo que significa un crecimiento anual del 9%. No obstante lo anterior y de que el buzón de voz sigue en aumento, el total de llamadas locales cursadas en el trimestre disminuyó 1.7%, con relación a las registradas un año antes, como consecuencia de eventos de una sola vez, de efectos calendario, y de la competencia que representa la telefonía celular. En larga distancia, el tráfico continúa repuntando y las líneas equivalentes para transmisión de datos y el número de usuarios en internet a través de los servicios de banda ancha, que ofrece bajo la marca Prodigy Infinitum, siguieron creciendo a un muy buen ritmo • BRASIL representa el 21% de los ingresos totales. La principal subsidiaria de Telmex en este país es EMBRATEL. Las ventas en el trimestre permanecieron sin cambios. La principal fuente de ingresos es el servicio de larga distancia, que aporta el 64% de las ventas totales. En este segmento enfrenta mucha competencia, por lo que los ingresos se redujeron 4%. Los de mejor desempeño fueron el negocio de transmisión de datos, que representa el 24% de las ventas y que creció en ingresos 7% y el de servicio local que creció 17%. Los costos y gastos disminuyeron, lo que provocó que la UAFIDA creciera 4%. 1T05 38.0% 16.8% 8.05x 1.83x 12M = Ultimos doce meses (al 31 de marzo de 2005) Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. 26.20 5169 9383 TELECOM A1 IBMV 15,276 24.13 14,071 22.07 12,866 20.00 11,661 17.93 10,456 15.87 9,251 13.80 M-04 J-04 J-04 S-04 O-04 N-04 E-05 F-05 A-05 8,046 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Primer Trimestre de 2005 Carso Global Telecom (TELECOM) Gerardo Molina Llovera gerardo.molina@cbbanorte.com.mx 3 de mayo de 2005. COMPRA ESTADO DE RESULTADOS (millones de pesos al 31 de marzo de 2005) Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta 1T05 39,037 18,086 6,427 18,045 11,660 1,278 2,384 1,157 739 -688 64 10,318 4,197 -11 0 3,891 2,218 1T04 30,550 14,703 4,567 15,414 10,136 -676 1,882 1,186 -430 -941 320 10,493 4,312 -26 0 3,707 2,448 Margen Bruto Margen UAFIDA Margen Operativo Margen Neto 46.3% 46.2% 29.9% 5.7% 48.1% 50.5% 33.2% 8.0% Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. 78 5 0 27.0% 63 6 0 21.3% var.% 27.8% 23.0% 40.7% 17.1% 15.0% #N/A 26.7% -2.4% #N/A -27.0% -80.0% -1.7% -2.7% -58.1% #N/A 5.0% -9.4% • Se consolidaron también las operaciones de Argentina, Chile, Colombia y Perú, que en general mostraron mejores resultados que los de un año antes. Sin embargo, por su tamaño, son aún poco significativas pues en conjunto aportaron menos del 1% de la UAFIDA reportada por Telmex. • En vista de que los resultados operativos de Telecom no difieren esencialmente de los de Telmex, -más que en las cuotas por servicios administrativos que ésta paga a Telecom-, remitimos al lector al reporte trimestral de Telmex para más detalle de los resultados operativos y nuestras expectativas. • Telecom ha acelerado el ritmo de compra de acciones de Telmex, a partir del 31 de diciembre del 2004 ha adquirido 28 millones de acciones. Al cierre del 1T05, la empresa poseía 4,849.5 millones de acciones de Telmex que equivalen al 41.6% del total en circulación, y en la fecha del reporte ya tenían el 41.9%. • Los ingresos propios de la controladora provienen de Telmex y son, los dividendos que decreta la telefónica y la cuota anual por administración que asciende a US$ 20 millones, Telmex, este año repartirá un dividendo por acción de Ps 0.76, pagadero en cuatro exhibiciones iguales de Ps 0.19. • En el costo integral de financiamiento, sobresale el aumento en los intereses netos pagados, que son el resultado de un mayor endeudamiento, y las pérdidas cambiarias que contrastan con las ganancias obtenidas hace una año. La deuda no consolidada de Telecom muestra Ps 27,273.6 millones de pasivos con costo. Este importe es 30.3% mayor al que se tenía hace una año, aunque con respecto al 4T04, la deuda se contrajo en 5.2%. Telecom mantiene el perfil de vencimiento de su deuda, pues al cierre del periodo solamente el 10% vence en el corto plazo. BALANCE (millones de pesos al 31 de marzo de 2005) Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario Mar-05 276,988 32,055 44,349 660 149,175 23,712 27,038 184,119 27,788 34,307 104,135 17,889 92,869 69,525 Dic-04 Mar-04 267,675 203,032 23,634 12,072 40,282 33,769 1,006 1,044 153,068 125,657 21,679 5,005 28,006 25,486 175,522 131,511 16,102 25,545 36,132 19,849 103,321 66,640 19,967 19,476 92,154 71,521 70,072 52,828 ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont 5169 9383 1.2x 21.1% 62.4% 107.5% 198.3% 1.2x 13.5% 57.0% 103.9% 190.5% 1.0x 27.7% 56.0% 112.0% 183.9% • No ha sido la política de Telecom decretar dividendos y aunque tampoco cuenta con un programa fuerte de recompra de acciones, en el trimestre adquirieron 669,000 de sus propias acciones, para un total de 93.9 millones en doce meses. • Las acciones de Telecom se encuentran cotizando a un descuento del 1.6% con relación al valor neto de sus activos. El promedio de descuento respecto de su VNA es del 12% y ha llegado hasta niveles de 25%. El precio objetivo a doce meses de Telecom a Ps 24.90, lo que nos arroja un rendimiento del 34.5%. La recomendación es de COMPRA-Riesgo Bajo. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2