Indique cual es la respuesta correcta. Sólo una de las

Anuncio

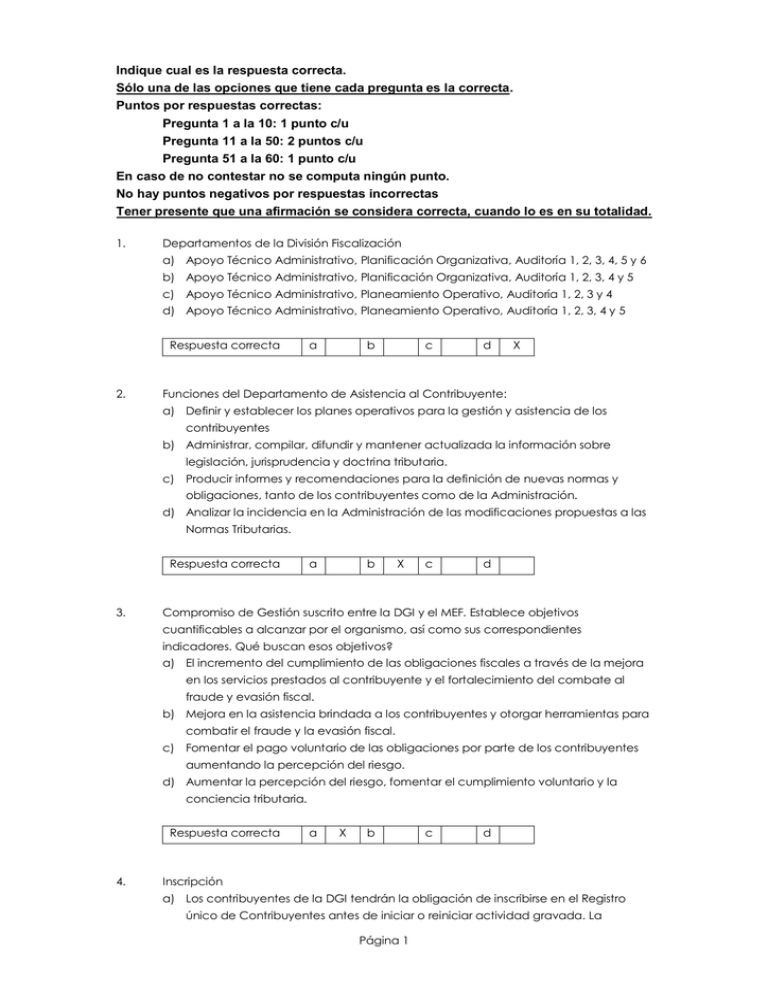

Indique cual es la respuesta correcta. Sólo una de las opciones que tiene cada pregunta es la correcta. Puntos por respuestas correctas: Pregunta 1 a la 10: 1 punto c/u Pregunta 11 a la 50: 2 puntos c/u Pregunta 51 a la 60: 1 punto c/u En caso de no contestar no se computa ningún punto. No hay puntos negativos por respuestas incorrectas Tener presente que una afirmación se considera correcta, cuando lo es en su totalidad. 1. Departamentos de la División Fiscalización a) Apoyo Técnico Administrativo, Planificación Organizativa, Auditoría 1, 2, 3, 4, 5 y 6 b) Apoyo Técnico Administrativo, Planificación Organizativa, Auditoría 1, 2, 3, 4 y 5 c) Apoyo Técnico Administrativo, Planeamiento Operativo, Auditoría 1, 2, 3 y 4 d) Apoyo Técnico Administrativo, Planeamiento Operativo, Auditoría 1, 2, 3, 4 y 5 Respuesta correcta 2. a b c d X Funciones del Departamento de Asistencia al Contribuyente: a) Definir y establecer los planes operativos para la gestión y asistencia de los contribuyentes b) Administrar, compilar, difundir y mantener actualizada la información sobre legislación, jurisprudencia y doctrina tributaria. c) Producir informes y recomendaciones para la definición de nuevas normas y obligaciones, tanto de los contribuyentes como de la Administración. d) Analizar la incidencia en la Administración de las modificaciones propuestas a las Normas Tributarias. Respuesta correcta 3. a b X c d Compromiso de Gestión suscrito entre la DGI y el MEF. Establece objetivos cuantificables a alcanzar por el organismo, así como sus correspondientes indicadores. Qué buscan esos objetivos? a) El incremento del cumplimiento de las obligaciones fiscales a través de la mejora en los servicios prestados al contribuyente y el fortalecimiento del combate al fraude y evasión fiscal. b) Mejora en la asistencia brindada a los contribuyentes y otorgar herramientas para combatir el fraude y la evasión fiscal. c) Fomentar el pago voluntario de las obligaciones por parte de los contribuyentes aumentando la percepción del riesgo. d) Aumentar la percepción del riesgo, fomentar el cumplimiento voluntario y la conciencia tributaria. Respuesta correcta 4. a X b c d Inscripción a) Los contribuyentes de la DGI tendrán la obligación de inscribirse en el Registro único de Contribuyentes antes de iniciar o reiniciar actividad gravada. La Página 1 inscripción deberá cumplirse en la Delegación de RUC que corresponda al domicilio constituido. b) Los contribuyentes y responsables de tributos administrados por la DGI tendrán la obligación de inscribirse en el Registro único de Contribuyentes antes de iniciar o reiniciar actividad gravada. La inscripción deberá cumplirse en la Delegación de RUC que corresponda al domicilio constituido c) Los contribuyentes y responsables de tributos administrados por la DGI tendrán la obligación de inscribirse en el Registro único de Contribuyentes antes de iniciar o reiniciar actividad gravada. La inscripción deberá cumplirse en la Delegación de RUC que corresponda al domicilio fiscal d) Los contribuyentes de la DGI tendrán la obligación de inscribirse en el Registro único de Contribuyentes antes de iniciar o reiniciar actividad gravada. La inscripción deberá cumplirse en la Delegación de RUC que corresponda al domicilio fiscal. Respuesta correcta 5. a b X c d Formalidades, facturas o boletas- Las operaciones se documentarán en facturas, boletas, notas de crédito o notas de débito y deberán contener los siguientes datos: a) Numeración correlativa, pie de imprenta, nombre comercial (cuando exista), razón social, domicilio fiscal, número de inscripción en el Registro Único de Contribuyentes, tipo de comprobante y destino de cada vía b) Numeración correlativa, pie de imprenta, nombre comercial (cuando exista), razón social, domicilio fiscal, actividad que desarrolla, número de inscripción en el Registro Único de Contribuyentes y tipo de comprobante c) Numeración correlativa, pie de imprenta, nombre comercial (cuando exista), razón social, domicilio fiscal, actividad que desarrolla, número de inscripción en el Registro Único de Contribuyentes, tipo de comprobante y destino de cada vía d) Numeración correlativa, pie de imprenta, razón social, domicilio fiscal, actividad que desarrolla, número de inscripción en el Registro Único de Contribuyentes, tipo de comprobante y destino de cada vía Respuesta correcta 6. a X b c d Datos a establecer en la documentación – a) … En los comprobantes que documenten operaciones con contribuyentes deberá consignarse el nombre y número de RUC de la otra parte interviniente de la operación. b) … En los comprobantes que documenten operaciones con contribuyentes deberá consignarse el nombre, domicilio y número de RUC de la otra parte interviniente de la operación. c) … En los comprobantes que documenten operaciones con contribuyentes deberá consignarse el nombre, domicilio, giro y número de RUC de la otra parte interviniente de la operación. d) … En los comprobantes que documenten operaciones con contribuyentes deberá consignarse el número de RUC y domicilio de la otra parte interviniente de la operación. Respuesta correcta a b X Página 2 c d 7. Domicilio Fiscal – En caso de que la actividad del contribuyente se desarrolle en distintos domicilios fiscales, la documentación que respalde las operaciones realizadas en cada uno de ellos deberá . . . a) . . . tener preimpreso el domicilio fiscal de la casa central y del local correspondiente b) . . . tener preimpreso los distintos domicilios fiscales c) . . . tener preimpreso exclusivamente el domicilio fiscal de la casa central d) . . . tener preimpreso exclusivamente el domicilio fiscal correspondiente Respuesta correcta 8. a b c d X En los casos en que no sea preceptiva la documentación de la operación, el adquirente deberá extender… a) … un remito b) … una boleta con valor cero c) … un recibo d) … una boleta de entrada Respuesta correcta 9. a b c d X Exceptuados de documentar – a) Los sujetos pasivos que realicen ventas o servicios, quedan exceptuados de la obligación de extender un comprobante por cada operación que no supere el monto que anualmente establece la DGI. Estos contribuyentes deberán extender diariamente comprobantes globales que respalden las operaciones que no fueron documentadas individualmente. b) Los sujetos pasivos que realicen ventas o servicios a consumidores finales, quedan exceptuados de la obligación de extender un comprobante por cada operación que no supere el monto que anualmente establece la DGI. Estos contribuyentes deberán extender mensualmente comprobantes globales que respalden las operaciones que no fueron documentadas individualmente. c) Los sujetos pasivos que realicen ventas o servicios a consumidores finales, quedan exceptuados de la obligación de extender un comprobante por cada operación que no supere el monto que anualmente establece la DGI. Estos contribuyentes deberán extender diariamente comprobantes globales que respalden las operaciones que no fueron documentadas individualmente. d) Los sujetos pasivos que realicen ventas o servicios, quedan exceptuados de la obligación de extender un comprobante por cada operación que no supere el monto que anualmente establece la DGI. Estos contribuyentes deberán extender mensualmente comprobantes globales que respalden las operaciones que no fueron documentadas individualmente. Respuesta correcta 10. a b c X d Establecimiento de temporada – Existe, cuando la actividad gravada se realiza en zonas balnearias y se cumple que Página 3 a) Cuando la iniciación o reanudación de actividades o las tareas preparatorias se efectúan en el último semestre del año. b) Cuando el contrato de arrendamiento o negocio que faculta a utilizar el inmueble asiento del establecimiento, prevean un plazo no mayor a 6 meses para la restitución del mismo. c) Cuando el contrato de arrendamiento o negocio que faculta a utilizar el inmueble asiento del establecimiento, prevean un plazo no mayor a 10 meses para la restitución del mismo. d) Cuando la iniciación o reanudación de actividades o las tareas preparatorias se efectúan en el mes de enero. Respuesta correcta 11. a b c X d Un contribuyente de IRAE posee en su patrimonio el 50% de las cuotas sociales de una SRL uruguaya. Para valuar dichas cuotas sociales debe: a) Considerar únicamente el costo de adquisición de la mismas actualizado por IPPN. b) Considerar únicamente el Valor Patrimonial Proporcional (VPP) fiscal de las mismas. c) Puede optar por considerar el costo actualizado por IPPN o el VPP fiscal, de las mismas, no pudiendo cambiar el criterio sin previa autorización de la DGI. d) Puede optar por considerar el costo actualizado por IPPN o el VPP fiscal, de las mismas, pudiendo cambiar el criterio sin previa autorización de la DGI. Respuesta correcta 12. a b X c d Una SRL con actividad exclusivamente agropecuaria, que explota 1.300 hectáreas Índice Coneat 100 y cuyos ingresos en el ejercicio anterior por su venta de semovientes ascendieron a 3.000.000 de Unidades Indexadas y por arrendamiento de un tractor por 100.000 UI: a) puede optar por tributar el IMEBA y está exonerado por las rentas por arrendamiento de un tractor b) puede optar por tributar el IMEBA y tributa preceptivamente IRAE por las rentas por arrendamiento de un tractor c) debe tributar preceptivamente IRAE por todos sus ingresos, pudiendo optar por liquidar por el régimen ficto. d) debe tributar preceptivamente IRAE por todos sus ingresos, debiendo liquidar obligatoriamente por el régimen de contabilidad suficiente Respuesta correcta 13. a b c X d Una persona física alquila un inmueble de su propiedad a la SRL de la cual es socio, abonando IRPF por dicha renta. A los efectos de la liquidación del IRAE la SRL deberá: a) considerar el inmueble como propio, no siendo deducible alquiler abonado al socio. b) no considerar el inmueble a ningún efecto fiscal, no siendo deducible incluso el alquiler abonado al socio. Página 4 c) no considerar el inmueble como propio, pudiendo deducir el 48% del alquiler abonado al socio. d) Todas las respuestas anteriores son incorrectas Respuesta correcta 14. a b c X d Una sociedad de hecho se dedica a la exportación de bienes a España; al cierre del ejercicio presenta una importante ganancia por diferencia de cambio derivada del rubro deudores por exportación, debido a la revalorización del Euro respecto del peso uruguayo: a) La diferencia de cambio está gravada por IRAE. b) La diferencia de cambio está exonerada de IRAE c) La diferencia de cambio no está gravada por IRAE por ser una renta pura de capital. d) La diferencia de cambio no está gravada por IRAE por ser una renta de fuente extranjera. Respuesta correcta 15. a b c d X Los saldos deudores de los socios de las sociedades personales: a) Se excluyen de la base del ajuste por inflación por no considerarse activo b) Se incluyen en la determinación del ajuste bajo el cálculo de la compensación. c) Se dejan en la base del ajuste por inflación en el activo, y se incluye una contracuenta equivalente en el pasivo. d) Tienen el mismo tratamiento fiscal que los saldos deudores de la cuenta corriente con accionistas de una sociedad anónima. Respuesta correcta 16. a b X C d Un contribuyente del IRAE importa mercadería de una empresa de un país ubicada en un paraíso fiscal: a) Por aplicación de la “regla candado” no es deducible el costo de dicha mercadería b) Por aplicación de la “regla candado” es deducible el costo de dicha mercadería en la proporción que guarda la tasa que grava al proveedor del exterior respecto de la tasa del IRAE. c) El costo de la mercadería es 100% deducible en el IRAE. d) El costo es deducible en la proporción 12/25 Respuesta correcta 17. a b C X d Un contribuyente del IRAE decide despedir a un empleado abonándole el doble de lo que corresponde legalmente en concepto de indemnización por despido: a) El total de la indemnización es deducible del IRAE b) El excedente por sobre el mínimo legal de la IPD no es deducible del IRAE porque no se considera un gasto admitido para mantener y conservar la renta Página 5 c) El excedente por sobre el mínimo legal de la IPD no es deducible del IRAE porque la contraparte no está gravada por IRPF d) El excedente por sobre el mínimo legal de la IPD es deducible del IRAE solamente si verifica lo dispuesto por el numeral 3) de la Resolución 1139/007. Respuesta correcta 18. a X b c d Un contribuyente del IRAE adquiere un inmueble situado en el exterior del país. A efectos de la valuación de dicho bien la empresa deberá: a) Amortizarlo y revaluarlo como cualquier bien de activo fijo. b) Valuarlo por su valor de costo en la moneda en que se realizó la inversión, al tipo de cambio del cierre de ejercicio. c) El valor del bien queda congelado en pesos de la fecha de la adquisición debido a que el bien genera rentas de fuente extranjera. d) Amortizarlo por su valor de costo en la moneda en que se realizó la inversión, al tipo de cambio del cierre de ejercicio. Respuesta correcta 19. a b X c d Una sociedad de hecho integrada por una sociedad anónima constituida en Uruguay y una persona física residente también en Uruguay, obtiene rentas puras de trabajo. Los ingresos de la entidad superaron en su primer ejercicio en el año 2010 los 4.000.000 UI. Dicha entidad: a) Es contribuyente del IRAE por forma jurídica (num.8 art.3 T.4) b) Deberá tributar IRAE en el 2011 por el nivel de los ingresos del 2010 c) Es una entidad en régimen de atribución de rentas que puede tributar el IRAE por opción en la medida que es una sociedad de hecho d) Es una entidad en régimen de atribución de rentas que puede tributar el IRAE por opción en la medida que es una sociedad de hecho que obtiene rentas puras de capital Respuesta correcta 20. a X b c d Una persona jurídica constituida en el exterior instala un stand en un local de una feria de Montevideo durante siete meses en el año 2011, con el único objeto de exhibir prendas de vestir. La persona jurídica del exterior: a) Es contribuyente del IRAE al tener un lugar fijo de negocios en nuestro país. b) Es contribuyente del IRNR porque no constituye un establecimiento permanente en nuestro país. c) Es contribuyente del IRNR por tratarse de una entidad no residente con establecimiento permanente d) Es contribuyente del IRAE por tener una sucursal en nuestro país. Respuesta correcta 21. a b X c d Una S.A. uruguaya contrata con un no residente un servicio técnico consistente en la instalación de una maquinaria en una de las fábricas propiedad de la S.A. La Página 6 instalación fue realizada por una SRL constituida en nuestro país, la cual fue contratada por el no residente para prestar el servicio. Los trabajos de instalación insumieron 4 meses y medio. El servicio técnico constituye un gasto: a) Deducible 100% porque la entidad no residente constituye EP en nuestro país. b) Deducible 100% porque la SRL está gravada por IRAE. c) Deducible en un 48% porque la contraparte está gravada por IRNR. d) No es un gasto deducible Respuesta correcta 22. a X b c d El socio de una SRL retiró para su uso particular un vehículo que había sido adquirido por la sociedad para la cobranza de las ventas a crédito. El retiro: a) Está gravado para la SRL por IRAE por tratarse de una desafectación de bienes por la sociedad. b) Está gravado por IRPF en cabeza del socio y no de la sociedad. c) No está gravado por IRAE por tratarse de cuentas de capital. d) No está gravado por tratarse de un socio de la S.R.L. Respuesta correcta 23. a X b c d Una S.A. paga a sus directores remuneraciones por tareas realizadas en el exterior. La sociedad no realiza los aportes al BPS por dichas remuneraciones por ser de fuente extranjera. Las citadas remuneraciones: a) Son deducibles si se aportó el IRPF sobre dichas partidas. b) No son deducibles porque no se realizaron los aportes de seguridad social. c) Son deducibles siempre que se haya aportado el IRPF sobre dichas partidas, porque si bien no se realizaron los aportes de seguridad social, los mismos no corresponden. d) En ningún caso las remuneraciones pagadas a directores por tareas realizadas en el exterior son deducibles. Respuesta correcta 24. a b X c d Una SRL contrató a un técnico alemán, para que le preste un servicio de carácter técnico desde el exterior. El servicio es prestado desde Alemania, país donde el servicio prestado se encuentra gravado por un impuesto a la renta del 20%. Alemania concede crédito fiscal por el impuesto a la renta abonado en Uruguay (IRNR 12%). La sociedad uruguaya podrá deducir como gasto: a) el 48% (12/25) del importe de los servicios técnicos. b) el 100% [(20+12)/25] del importe de los servicios técnicos. c) el 80% (20/25) del importe de los servicios técnicos. d) No puede deducir el gasto Respuesta correcta 25. a b c X d Una sociedad de hecho integrada por 2 personas físicas residentes, adquirió un terreno con mejoras, con la finalidad de reciclarlo para construir dos viviendas para su Página 7 posterior venta. A esos efectos aportará los materiales y contratará una empresa constructora. Dicha entidad: a) deberá tributar IRPF, al momento de la enajenación de cada inmueble. b) deberá tributar IRAE, por ser una actividad derivada de la combinación de capital y trabajo. c) es una entidad que debe atribuir la renta a sus integrantes. d) No está gravado por IRAE en el caso de que no enajene más de dos viviendas en el año fiscal. Respuesta correcta 26. a b X c d Una SRL que se dedica a la compra y venta de artículos de ferretería, cuyos ingresos en el ejercicio ascendieron a UI 1.800.000, obtuvo además ingresos derivados del arrendamiento de un inmueble por UI 300.000. A efectos de determinar sus rentas en forma ficta: a) Debe sumar la totalidad de las rentas (UI 2.100.000) a efectos de incluirlas en la escala, y aplicarles en consecuencia la alícuota del 36%. b) Las rentas provenientes de la compra y venta de artículos de ferretería deben incorporarse en la escala, aplicándole en consecuencia la alícuota del 13.2%. Al arrendamiento de inmueble debe aplicarle la alícuota del 48%. c) No puede liquidar las rentas en forma ficta por ser una sociedad de responsabilidad limitada. d) Debe aplicar para todos los ingresos la alícuota del 48% Respuesta correcta 27. a b X c d Una persona física no residente en Uruguay, adquirió un campo en nuestro país de 1.000 hás. CONEAT 100. Adicionalmente adquirió ganado y contrató el personal necesario para realizar la explotación del campo. Por las rentas obtenidas por la explotación de dicho campo, el no residente deberá tributar: a) IRAE en forma preceptiva, por configurar Establecimiento Permanente el no residente, ya que realiza su actividad por medio de un lugar fijo de negocios. b) IRNR, por ser una persona física no residente, ya que las personas físicas nunca configuran Establecimiento Permanente en nuestro país. c) Debe tributar IMEBA, debido a que es su primer ejercicio y explota un campo menor de 1.250 hás. CONEAT 100. d) Puede optar por IMEBA, debido a que es su primer ejercicio y explota un campo menor de 1.250 hás. CONEAT 100 pudiendo también optar por IRAE Respuesta correcta 28. a X b c d Una persona física, productor agropecuario, propietario de un campo de 1.000 hás. CONEAT 100, obtuvo en el ejercicio 7/2010– 6/2011 un total de ingresos de 2:100.000 UI. Dichos ingresos se componen de: UI 900.000 correspondientes a ventas de ganado bovino UI 800.000 correspondientes a ventas de soja UI 400.000 por la venta de 15 has. de un predio forestado 2:100.000 Página 8 Este productor: a) Deberá tributar IRAE en forma preceptiva en el ejercicio 7/2010 – 6/2011. b) En el ejercicio 07/2010-06/2011 deberá tributar IRAE preceptivamente por la enajenación del predio rural y podrá tributar IMEBA por los restantes ingresos. c) Puede optar por tributar IMEBA por los ingresos de venta de ganado. Por la venta del predio rural se encuentra exonerado de IRAE. d) En el ejercicio 07/2010-06/2011 deberá tributar IRAE preceptivamente por la enajenación del predio rural y podrá tributar IMEBA por los restantes ingresos, debiendo tributar IRAE en forma preceptiva en el ejercicio 07/2011-06/2012. Respuesta correcta 29. a b X c d Una SRL con giro compra-venta de mercaderías varias, ha realizado en el presente ejercicio, una exportación a India. Por dicha exportación una entidad ubicada en aquel país le cobra el 5% del valor FOB de lo exportado, en concepto de comisión por obtener el cliente. A los efectos de su deducción de la liquidación de IRAE, dicho gasto: a) No es deducible. b) Será deducible en la medida que la entidad esté sometida a una imposición a la renta en India y en la proporción que guarde dicha tasa con respecto a la tasa de imposición del IRAE. Dicha deducción no podrá superar el 100% del monto del gasto. c) Es deducible pero no puede superar nunca el 2% del valor FOB de la exportación. d) Ninguno de las respuestas anteriores es correcta. Respuesta correcta 30. a b c d X Un entidad del exterior, adquirió en el departamento de Tacuarembó, un campo de 1.000 hás índice CONEAT 100. Sus únicos ingresos derivan del arrendamiento de dicho padrón. La entidad del exterior: a) deberá tributar preceptivamente IRAE por régimen real b) puede optar por tributar IMEBA por ser un arrendamiento rural. c) es contribuyente de IRNR. d) deberá tributar preceptivamente IRAE, pudiendo optar por liquidar por ficto Respuesta correcta 31. a b c X d Una persona física residente, es accionista de una sociedad anónima argentina, de la cual percibe dividendos. Los rendimientos de capital que percibe la persona física residente: a) Están gravados por IRPF a la tasa del 12%, por ser ingresos provenientes de rendimientos de capital mobiliario en el exterior. b) Están exonerados de IRPF. c) No están comprendidos dentro del hecho generador de IRPF. d) Están gravados por IRPF a la tasa del 7%, por ser ingresos provenientes de rendimientos de capital mobiliario por dividendos. Respuesta correcta a X b Página 9 c d 32. Una sociedad de hecho que está integrada por dos personas físicas residentes, percibe ingresos por servicios personales. La sociedad atribuye el 50% de las rentas a cada uno de los socios. Por dichas rentas, los socios: a) Pueden optar por tributar IRAE. b) Deben tributar preceptivamente el IRPF. c) Deben tributar IRPF, pero preceptivamente IRAE si las rentas atribuidas superan los 4.000.000 de U.I. d) Todas las respuestas son incorrectas. Respuesta correcta 33. a b c X d Una persona fue despedida de la empresa en la que trabajaba en mayo del 2010, por la cual le pagaron el cálculo de la IPD correspondiente. Cómo consideró que su despido fue abusivo, inició un juicio y el juez determinó que le correspondía cobrar por dicho despido una suma de dinero superior a la abonada por el empleador. Dichos ingresos (la IPD determinada por el empleador más el importe determinado por el juez): a) No están gravados por IRPF, ya que los mismos fueron determinados vía judicial y corresponden a una indemnización por despido abusivo. b) Están gravados sólo por la parte que exceda la IPD legal. c) Están gravados en su totalidad por tratarse de un despido abusivo d) Todas las respuestas son incorrectas. Respuesta correcta 34. a b X c d Una persona física vende acciones nominativas de una S.A. en U.I. 25.000. Si bien este es su único incremento patrimonial en el ejercicio, obtiene también rentas por arrendamientos por U.I. 100.000. La renta correspondiente al incremento patrimonial: a) Está exonerada de IRPF porque su importe es inferior a U.I 30.000 y no obtuvo en el ejercicio otros incrementos patrimoniales. b) No está exonerada de IRPF porque también obtuvo otras rentas de la categoría I que superan las U.I. 90.000. c) No está exonerada de IRPF por tratarse de acciones nominativas. d) Dicha renta no está comprendida en el hecho generador del IRPF Respuesta correcta 35. a X b c d Un Arquitecto posee una empresa unipersonal con la cual va a prestar servicios de arquitectura y para ello va a contratar a tres arquitectos más como dependientes. Las rentas que obtenga por dicha actividad: a) Son rentas en las que existe combinación de capital y trabajo, por las cuales deberá tributar IRAE , pudiendo liquidar por ficto en el primer ejercicio. b) Son rentas en las que existe combinación de capital y trabajo, por las cuales deberá tributar IRAE, pudiendo liquidar por ficto si sus ingresos en el ejercicio no superan los U.I. 4.000.000 Página 10 c) Son rentas por las que deberá tributar IRPF y podrá optar por IRAE en el ejercicio siguiente, si los ingresos de este ejercicio superan los 4.000.000 de U.I. d) Son rentas por las que deberá tributar IRPF, podrá optar por IRAE y deberá tributar el IRAE preceptivamente en el siguiente ejercicio, si los ingresos de este ejercicio superan los 4.000.000 de U.I. Respuesta correcta 36. a b c d X Dos hermanos heredan de su padre que fallece en mayo de 2007 dos inmuebles, en noviembre de 2008 se realiza la partición de los bienes y se le adjudica un inmueble a cada uno. Uno de los hermanos vende su inmueble en setiembre de 2010. Las rentas obtenidas por dicha enajenación: a) Se encuentran alcanzadas por IRPF, y no es posible aplicar el criterio ficto, pues el momento de la partición (año 2008) es el que determina el momento de adquisición del bien a los efectos del IRPF. b) No se encuentran alcanzadas por el IRPF porque se trata de un inmueble adquirido con anterioridad a la vigencia del mismo (mayo 2007). c) Se encuentran alcanzadas por IRPF y para determinar la renta gravada por el criterio real, en lo referente al costo fiscal de deberá tener cuenta como lo adquirió el causante. d) Las respuestas a) y c) son correctas. Respuesta correcta 37. a b c X d Una persona constituye en febrero de 2009 una SRL, de la cual posee 60% de las cuotas sociales. En marzo de 2010 enajena parte de las cuotas sociales. Dichos ingresos: a) Son ingresos gravados para IRPF, y se podrá aplicar el criterio real para la determinación de la renta. b) Se trata de rentas derivadas de rendimientos de capital, por las que deberá tributar el IRPF. c) Son renta gravada por IRPF y para establecer el monto gravado se deberá aplicar el criterio ficto (20% del precio de venta). d) Las rentas por enajenación de cuotas sociales están exoneradas Respuesta correcta 38. a b c X d Una empresa de vestimenta extranjera desea incrementar sus ventas en el mercado local. Para ello va a contratar a una famosa modelo uruguaya, quien va a percibir ingresos por la cesión de derechos de su imagen. Dichos ingresos: a) Son rendimientos de capital mobiliario gravados por IRPF. b) Son rentas de trabajo en relación de dependencia gravadas por IRPF. c) Son rentas que no están gravadas por IRPF por ser abonados por una entidad extranjera. d) Son rentas derivadas de incrementos patrimoniales gravados por IRPF. Respuesta correcta a X b Página 11 c d 39. Un ingeniero de sistemas que trabaja en relación de dependencia en el Ministerio de Economía y Finanzas, es enviado al exterior para realizar un curso de capacitación. El sueldo que percibe por los referidos meses: a) No se encuentra alcanzado por IRPF porque va a realizar en el exterior un curso de capacitación b) No se encuentra alcanzado por IRPF c) Se encuentra alcanzado por IRPF. d) Se encuentra alcanzado por IRPF pero sólo el 25%. Respuesta correcta 40. a b c X d Alfa S.A. es una empresa usuaria de zona franca y distribuye dividendos a sus accionistas. Uno de sus accionistas es Beta S.A. cuya actividad es exclusivamente la participación en el capital de Alfa S.A. El accionista principal de Beta S.A. es un persona física residente. Los dividendos que distribuye Beta S.A. a la persona física; a) Son ingresos derivados de rendimientos de capital mobiliario gravados por IRPF. b) Son ingresos gravados por IRPF, por los cuales no podrá hacer uso de la opción de tributar el IRAE. c) No son ingresos gravados por IRPF. d) Las opciones a) y b) son correctas. Respuesta correcta 41. a b c X d Un contador público presta determinados servicios de contabilidad fuera de la relación de dependencia a un usuario de zona franca. Manifiesta que el servicio es prestado en exclusividad en dicha zona, dado que es contratado en forma exclusiva por la empresa, y que es necesario realizar el servicio allí ya que es donde se dispone de los sistemas, equipos, personal que lo asiste y es el lugar donde se concretan las reuniones con los clientes de la empresa. Por lo expuesto el tratamiento fiscal a dar a dicha operativa es: a) Exportación de servicios b) Gravado por IVA a la tasa básica c) No gravado por I.V.A. d) No gravado por IVA pero puede recuperar el IVA de sus compras Respuesta correcta 42. a b X c d El BROU efectuó un préstamo a una sociedad de responsabilidad limitada cuyas rentas son puras de trabajo, Los intereses del préstamo: a) No están gravados por el IVA por estar facturados a una S.R.L. b) Están gravados por el IVA a la tasa básica c) Están gravados por el IVA a la tasa mínima d) Los intereses cobrados por el BROU no están gravados nunca por IVA Respuesta correcta a X b Página 12 c d 43. Una fábrica uruguaya de máquinas industriales realiza una exportación de una máquina a Paraguay. Envía un ingeniero para asesorar en la instalación y puesta en marcha de la misma, por lo que cobra la suma de U$S 5.000. El tratamiento fiscal de esta operación con relación al IVA es: a) Se considera exportación de servicios b) Se considera exportación por constituir una operación accesoria a la principal. c) Está gravada por IVA a la tasa básica d) No está gravada por IVA. Respuesta correcta 44. a b c d X Una persona física no residente se hospeda en un hotel de la ciudad de Paysandu entre el 10/10 y el 17/10, siéndole facturados exclusivamente servicios relacionados con el hospedaje. El servicio, a) Está exonerado del I.V.A por ser temporada baja. b) Se considera exportación porque el servicio es prestado a un no residente c) Está gravado a la tasa mínima. d) Está gravado a la tasa básica Respuesta correcta 45. a b X c d En los casos que al cierre de mes de una empresa CEDE que vende exclusivamente repuestos para vehículos en plaza, el impuesto facturado por proveedores y el IVA de compras de importación resultara superior al gravamen devengado por operaciones gravadas: a) Por el saldo emergente se podrán pedir certificados de crédito. b) El saldo emergente no dará lugar a devolución en certificados de crédito, agregándose al monto del Iva de compras en la declaración jurada del mes siguiente. c) El saldo emergente no dará lugar a devolución en certificados de créditos, formando a pasar parte del costo y deducible para el IRAE. d) El saldo emergente no dará lugar a devolución en certificados de créditos, formando a pasar parte del costo, pero no deducible a efectos del IRAE. Respuesta correcta 46. a b X c d Las obligaciones, debentures, títulos de ahorro u otros valores similares, emitidos al portador, ¿se encuentran alcanzados por el Impuesto al Patrimonio? a) Si, los referidos valores se hallan gravados con independencia del lugar de emisión o lugar físico en que se encuentren. b) Si, los referidos valores emitidos en la República, se hallan gravados con independencia del lugar físico en que se encuentren. c) Si, los referidos valores se hallan gravados con independencia del lugar de emisión siempre que se encuentren físicamente en el Uruguay. d) No, los referidos valores no se encuentran alcanzados por el Impuesto. Respuesta correcta a b X Página 13 c d 47. Una empresa, cuyo giro es fábrica de alimento para mascotas, adquirió un automóvil que es utilizado por su gerente general. El tratamiento a los efectos del Impuesto al Patrimonio del mismo será: a) Valuación por el 50% de su valor fiscal, siendo dicho valor el monto gravado por el Impuesto al Patrimonio. b) Valuación por el 100% de su valor fiscal y se exonera por aplicación de la Ley de inversiones. c) Valuación por el 100% de su valor fiscal, siendo dicho valor el monto gravado por el Impuesto al Patrimonio. d) Valuación por el 50% de su valor fiscal y se exonera por aplicación de la Ley de inversiones. Respuesta correcta 48. a b c X d En el caso de una persona física sujeto pasivo del Impuesto al Patrimonio, con una cuenta a cobrar vencida con garantía real aún no ejecutada, la podrá considerar incobrable cuando: a) hayan transcurrido doce meses contados a partir del vencimiento de la obligación de pagar el adeudo. b) hayan transcurrido veinticuatro meses contados a partir del vencimiento de la obligación de pagar el adeudo. c) se procese al deudor por el delito de insolvencia fraudulenta. d) ninguna de las afirmaciones anteriores es correcta. Respuesta correcta 49. a b c d X Indique de los siguientes casos en cuál se puede liquidar el Impuesto al Patrimonio bajo la opción de núcleo familiar. a) Un matrimonio cuyos cónyuges viven conjuntamente en una vivienda propiedad de uno de ellos. b) Un matrimonio cuyos cónyuges viven uno en Uruguay y el otro en el extranjero. c) Una pareja que vive conjuntamente en unión concubinaria reconocida judicialmente de acuerdo a lo establecido en la Ley 18.246 d) Los tres casos anteriores pueden liquidar bajo la opción de núcleo familiar. Respuesta correcta 50. a X b c d Una SA que gira en el ramo de venta de ropa realizó una importación de China. A fecha de cierre del ejercicio económico la mercadería se encuentra aún en Zona Franca. El tratamiento para el Impuesto al Patrimonio es, a) Los bienes de cambio son un activo gravado ya que se encuentran en el país, y el saldo a pagar adeudado al proveedor de China es un pasivo deducible. b) Los bienes de cambio son un activo gravado ya que se encuentran en el país, y el saldo a pagar adeudado al proveedor de China no es un pasivo deducible. Página 14 c) Los bienes de cambio son un activo en el exterior, ya que se encuentra fuera de las fronteras aduaneras, y el saldo a pagar adeudado al proveedor de China es un pasivo deducible. d) Los bienes de cambio son un activo en el exterior, ya que se encuentra fuera de las fronteras aduaneras, y el saldo a pagar adeudado al proveedor de China no es un pasivo deducible. Respuesta correcta 51. a b X c d Los objetivos de la auditoría tributaria se pueden dividir en dos grandes grupos. Definiéndose como objetivo mediato de la misma, a) Localizar errores en las declaraciones juradas. b) Maximizar el cumplimiento voluntario de las obligaciones tributarias. c) Dar origen a una reliquidación. d) La verificación del cumplimiento de las obligaciones tributarias y en caso de encontrar errores u omisiones dar origen a una reliquidación. Respuesta correcta 52. a b X c d En términos de auditoría tributaria podemos diferenciar dos tipos dependiendo de su ámbito de aplicación, la auditoría de gestión y la auditoría de campo. Bajo esta clasificación podemos decir que la auditoría de campo es aquella que: a) hace un uso intensivo de los recursos humanos. b) se realiza generalmente en el domicilio del contribuyente. c) se realiza totalmente en el domicilio de contribuyente. d) audita a la empresa en forma completa. Respuesta correcta 53. a b X c d Dentro del conjunto de técnicas y procedimientos con que dispone el auditor fiscal para llevar adelante su tarea identificamos: a) la inspección ocular, como método muy usado y fundamental para examinar afirmaciones sobre existencia de elementos del activo. b) la indagación oral, que a través de las actas es el método de mayor confiabilidad para obtener información y pistas durante la actuación. c) confirmación con terceros, procedimiento básico que consiste en contrastar con terceros los análisis realizados por el auditor tributario. d) todas las afirmaciones anteriores son correctas. Respuesta correcta 54. a X b c d Durante el procedimiento de inicio de la actuación inspectiva de campo se establece la importancia del primer contacto con el contribuyente y en particular del efecto sorpresa. Adquieren en esta parte gran importancia los procedimientos: a) Inspección ocular, observación e indagación oral. b) Observación, rastreo y comprobación y análisis de ratios. Página 15 siguientes c) Observación, rastreo y comprobación y análisis de la documentación en uso. d) Inspección ocular, observación y análisis de la documentación en uso. Respuesta correcta 55. a b c d X La auditoría de disponibilidades comprende básicamente los rubros de caja, fondo fijo, cobranzas a depositar, cuentas corrientes bancarias así como otras cuentas en bancos a la vista. Cuál de los siguientes es uno de los fraudes más comunes relacionados a los ingresos de fondos. a) Contabilización en fecha posterior al del comprobante para regularizar saldos acreedores de caja. b) Contabilizar compras o gastos ficticios. c) No declarar o subdeclarar las ventas. d) Emisión de notas de crédito falsas. Respuesta correcta 56. a b c X d En el marco de la auditoría de cuentas de ganancias encontramos la verificación de ingresos por ventas o servicios prestados. El punto fijo es una técnica de revisión que se aplica en estas verificaciones y se caracteriza por, a) ser un procedimiento que requiere gran esfuerzo inspectivo pero puede ser muy efectivo para el control de ciertos giros que venden al por menor. b) ser un procedimiento que no requiere gran esfuerzo inspectivo y puede ser muy efectivo para el control de ciertos giros que venden al por menor. c) ser un procedimiento que requiere gran esfuerzo inspectivo pero puede ser muy efectivo para el control de ciertos giros que venden al por mayor. d) ser un procedimiento que no requiere gran esfuerzo inspectivo y puede ser muy efectivo para el control de ciertos giros que venden al por mayor. Respuesta correcta 57. a X b c d En auditoría tributaria se utilizan diferentes fuentes de información. Indique cuál de las que se listan a continuación no es una de ellas. a) Declaraciones juradas del propio contribuyente. b) Información de terceros. c) Análisis de ratios realizados sobre la declaración jurada. d) Estudios económicos realizados por la oficina. Respuesta correcta 58. a b c X d De acuerdo a lo establecido en el Código Tributario, las liquidaciones deben ser sobre base cierta, estableciéndose los métodos de determinación sobre base presunta solamente como supletorios, ¿en cuál de los siguientes casos? a) Apartamiento de los ratios de la empresa de los ratios generales del giro calculados por la oficina. b) Cuando se hayan contabilizado gastos no documentados. Página 16 c) En caso que los auditores estimen que la contabilidad no coincide con la realidad. d) Ante la negativa del obligado de exhibir los registros contables o documentación de operaciones previstos por la ley. Respuesta correcta 59. a b c d X Las actas forman parte integral del proceso de auditoría tributaria, siendo un documento público mediante el cual queda establecido de forma fehaciente un hecho ocurrido. Indique cuál de las siguientes afirmaciones sobre las actas es la correcta. a) La inobservancia de las formalidades en la confección de actas no es de mayor consecuencia ya que puede ser subsanado a posteriori. b) Se debe dejar copia del acta al interesado. c) Si bien las actas son necesarias, no son una herramienta importante para el inspector. d) La palabra del Funcionario Público tiene el mismo valor que un acta. Respuesta correcta 60. a b X c d Durante una visita a un contribuyente los inspectores realizan un acta en la que se establecen las diligencias realizadas y las constataciones derivadas de estas. Al finalizar el proceso, el interesado se niega a firmar el acta , lo que resulta en: a) La invalidez de la misma y las constataciones en esta contenidas. b) Que no sea necesario entregar copia de la misma a dicho interesado. c) Que el funcionario deba dejar constancia de esto en el acta. d) La negativa de la firma no tiene ningún efecto, no siendo necesario dejar constancia de esto. Respuesta correcta a b Página 17 c X d