elektra1q06

Anuncio

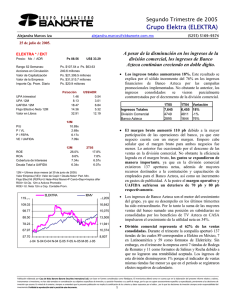

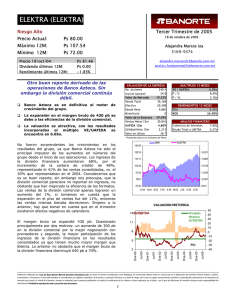

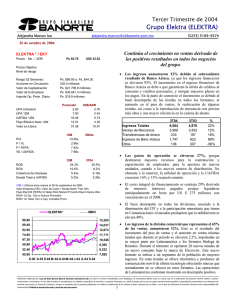

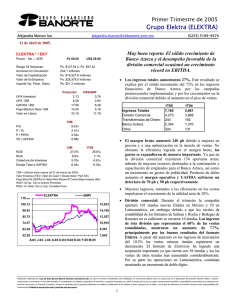

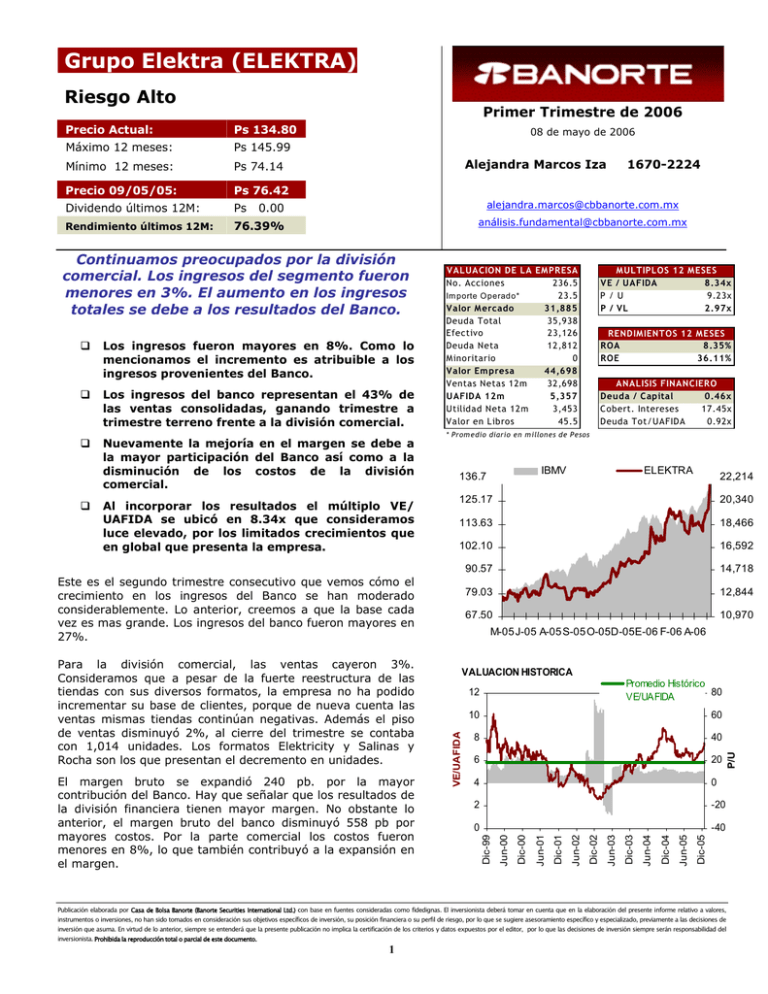

Grupo Elektra (ELEKTRA) Riesgo Alto Primer Trimestre de 2006 análisis.fundamental@cbbanorte.com.mx Los ingresos del banco representan el 43% de las ventas consolidadas, ganando trimestre a trimestre terreno frente a la división comercial. Nuevamente la mejoría en el margen se debe a la mayor participación del Banco así como a la disminución de los costos de la división comercial. Al incorporar los resultados el múltiplo VE/ UAFIDA se ubicó en 8.34x que consideramos luce elevado, por los limitados crecimientos que en global que presenta la empresa. ANALISIS FINANCIERO Deuda / Capital 0.46x Cobert. Intereses 17.45x Deuda Tot/UAFIDA 0.92x IBMV 136.70 ELEKTRA 22,214 125.17 20,340 113.63 18,466 102.10 16,592 90.57 14,718 79.03 12,844 67.50 10,970 M-05 J-05 A-05 S-05 O-05D-05E-06 F-06 A-06 VALUACION HISTORICA VE/UAFIDA El margen bruto se expandió 240 pb. por la mayor contribución del Banco. Hay que señalar que los resultados de la división financiera tienen mayor margen. No obstante lo anterior, el margen bruto del banco disminuyó 558 pb por mayores costos. Por la parte comercial los costos fueron menores en 8%, lo que también contribuyó a la expansión en el margen. RENDIMIENTOS 12 MESES ROA 8.35% ROE 36.11% * Prom edio diario en m illones de Pesos Este es el segundo trimestre consecutivo que vemos cómo el crecimiento en los ingresos del Banco se han moderado considerablemente. Lo anterior, creemos a que la base cada vez es mas grande. Los ingresos del banco fueron mayores en 27%. Para la división comercial, las ventas cayeron 3%. Consideramos que a pesar de la fuerte reestructura de las tiendas con sus diversos formatos, la empresa no ha podido incrementar su base de clientes, porque de nueva cuenta las ventas mismas tiendas continúan negativas. Además el piso de ventas disminuyó 2%, al cierre del trimestre se contaba con 1,014 unidades. Los formatos Elektricity y Salinas y Rocha son los que presentan el decremento en unidades. MULTIPLOS 12 MESES VE / UAFIDA 8.34x P / U 9.23x P / VL 2.97x 12 Promedio Histórico 80 VE/UAFIDA 10 60 8 40 6 20 4 0 2 -20 0 -40 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 P/U Los ingresos fueron mayores en 8%. Como lo mencionamos el incremento es atribuible a los ingresos provenientes del Banco. VALUACION DE LA EM PRESA No. Acciones 236.5 23.5 Im porte O perado* Valor Mercado 31,885 Deuda Total 35,938 Efectivo 23,126 Deuda Neta 12,812 Minoritario 0 Valor Em presa 44,698 Ventas Netas 12m 32,698 UAFIDA 12m 5,357 Utilidad Neta 12m 3,453 Valor en Libros 45.5 Dic-05 Continuamos preocupados por la división comercial. Los ingresos del segmento fueron menores en 3%. El aumento en los ingresos totales se debe a los resultados del Banco. Dic-04 76.39% Jun-05 Rendimiento últimos 12M: alejandra.marcos@cbbanorte.com.mx 0.00 Jun-04 Ps Dic-03 Dividendo últimos 12M: 1670-2224 Jun-03 Ps 76.42 Dic-02 Precio 09/05/05: Alejandra Marcos Iza Jun-02 Ps 74.14 Dic-01 Mínimo 12 meses: 08 de mayo de 2006 Jun-01 Ps 145.99 Dic-00 Máximo 12 meses: Jun-00 Ps 134.80 Dic-99 Precio Actual: Grupo Elektra (ELEKTRA) Riesgo Alto Primer Trimestre de 2006 Precio Actual: Ps 134.80 Máximo 12 meses: Ps 145.99 Mínimo 12 meses: Ps 74.14 Precio 09/05/05: Ps 76.42 Dividendo últimos 12M: Ps Rendimiento últimos 12M: 76.39% RESULTADOS TRIMESTRALES 08 de mayo de 2006 Alejandra Marcos Iza alejandra.marcos@cbbanorte.com.mx 0.00 1T06 análisis.fundamental@cbbanorte.com.mx 1T05 ∆ 4T05 (m illones de pesos al 31 de m arzo de 2006) Ventas Netas Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuestos Impuestos Subsidiarias No Consolidadas Gastos Extraordinarios Interés Minoritario Utilidad Neta UPA UAFIDA (EBITDA) MARGENES 8,043 3,855 3,002 853 -492 1,345 390 32 0 0 987 4.17 1,194 1T06 7,431 3,386 2,641 744 110 634 110 12 0 0 537 2.27 1,062 1T05 8.2% 13.9% 13.6% 14.6% #N/A 112.0% 254.2% 166.2% #N/A #N/A 84.0% 12.5% 8,991 4,162 2,905 1,257 -8 1,701 492 51 0 -1 1,260 5.33 #N/A 4T05 Margen Bruto 47.9% 45.6% Margen UAFIDA 14.8% 14.3% Margen Operativo 10.6% 10.0% 14.0% Margen Neto 12.3% 7.2% 14.0% RESUMEN DEL BALANCE 1670-2224 46.3% #N/A Mar-06 Mar-05 Dic-05 Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo LP Inm uebles, Planta y Equipo Activo Diferido 53,032 45,578 23,126 17,643 3,176 1,152 5,430 792 41,972 34,559 17,752 12,429 3,314 997 5,610 775 51,195 42,954 20,144 17,873 4,301 1,067 5,457 793 Pasivo Total Pasivo Circulante Deuda CP Pasivo Largo Plazo Deuda LP Pasivo Diferido Otros Pasivos 42,279 35,670 904 5,010 4,029 556 1,043 0 10,754 0 10,754 33,601 27,331 1,053 4,648 4,648 433 1,189 0 8,371 0 8,371 41,471 35,351 27,760 4,555 4,555 1,437 128 0 9,724 0 9,724 La perspectiva es positiva. Creemos que el Banco todavía tiene mucho para crecer, existe un gran tamaño de la población que no está bancarizada, y este negocio atiende a un segmento poco atendido, por lo que veremos varios trimestres con buenos resultados. Además trimestre a trimestre este negocio tendrá mayor participación en los consolidados de Elektra. Sin embargo nos preocupa la división comercial. Todavía vemos pocas estrategias enfocadas a aumentar las ventas mismas tiendas, la competencia es fuerte y atomizada. Además no están creciendo en el piso de ventas, lo que nos lleva a pensar que todavía veremos trimestres débiles en este segmento. La valuación nos parece elevada, mientras la división comercial no repunte en sus resultados, el múltiplo se verá castigado. (m illones de pesos al 31 de m arzo de 2006) Capital Contable Capital Minoritario Capital Mayoritario Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2