Amx3t05

Anuncio

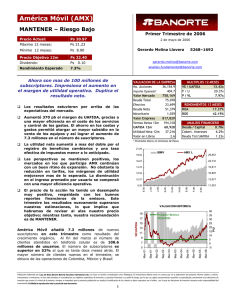

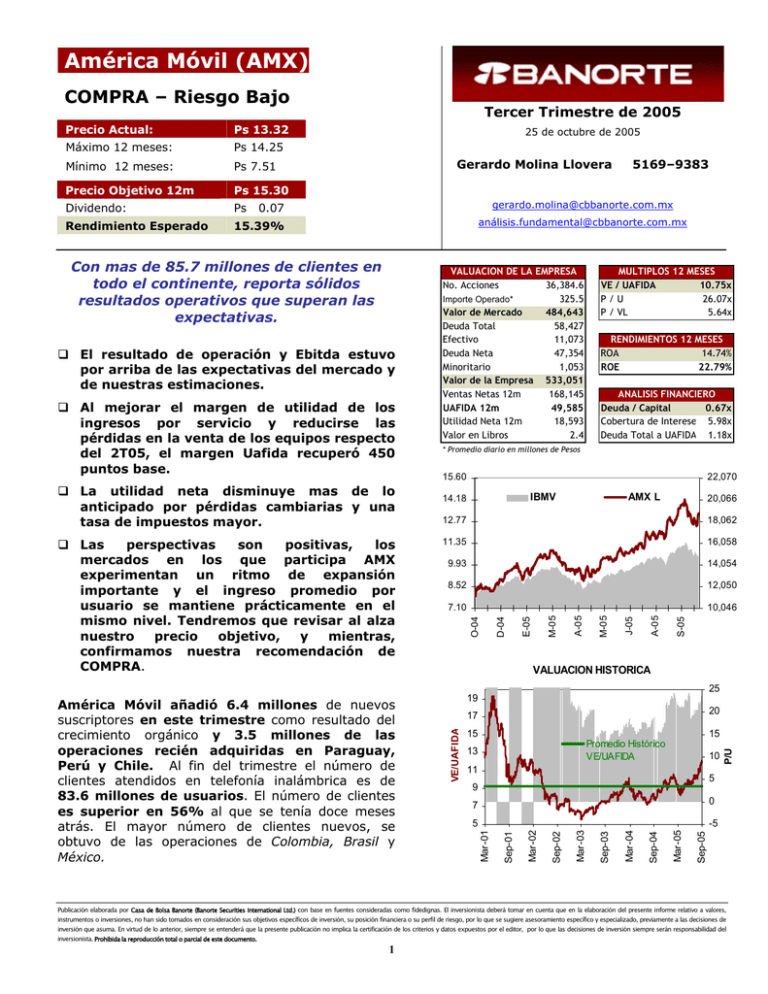

América Móvil (AMX) COMPRA – Riesgo Bajo análisis.fundamental@cbbanorte.com.mx 22,070 IBMV 14.18 AMX L 20,066 18,062 11.35 16,058 9.93 14,054 8.52 12,050 7.10 10,046 S-05 12.77 VALUACION HISTORICA 25 19 20 17 15 Promedio Histórico VE/UAFIDA 13 10 11 P/U 15 5 9 0 5 -5 Sep-05 7 Mar-05 América Móvil añadió 6.4 millones de nuevos suscriptores en este trimestre como resultado del crecimiento orgánico y 3.5 millones de las operaciones recién adquiridas en Paraguay, Perú y Chile. Al fin del trimestre el número de clientes atendidos en telefonía inalámbrica es de 83.6 millones de usuarios. El número de clientes es superior en 56% al que se tenía doce meses atrás. El mayor número de clientes nuevos, se obtuvo de las operaciones de Colombia, Brasil y México. ANALISIS FINANCIERO Deuda / Capital 0.67x Cobertura de Interese 5.98x Deuda Total a UAFIDA 1.18x A-05 Las perspectivas son positivas, los mercados en los que participa AMX experimentan un ritmo de expansión importante y el ingreso promedio por usuario se mantiene prácticamente en el mismo nivel. Tendremos que revisar al alza nuestro precio objetivo, y mientras, confirmamos nuestra recomendación de COMPRA. RENDIMIENTOS 12 MESES ROA 14.74% ROE 22.79% 15.60 D-04 La utilidad neta disminuye mas de lo anticipado por pérdidas cambiarias y una tasa de impuestos mayor. MULTIPLOS 12 MESES VE / UAFIDA 10.75x P/U 26.07x P / VL 5.64x * Promedio diario en millones de Pesos O-04 Al mejorar el margen de utilidad de los ingresos por servicio y reducirse las pérdidas en la venta de los equipos respecto del 2T05, el margen Uafida recuperó 450 puntos base. Mar-01 El resultado de operación y Ebitda estuvo por arriba de las expectativas del mercado y de nuestras estimaciones. VALUACION DE LA EMPRESA No. Acciones 36,384.6 325.5 Importe Operado* Valor de Mercado 484,643 Deuda Total 58,427 Efectivo 11,073 Deuda Neta 47,354 Minoritario 1,053 Valor de la Empresa 533,051 Ventas Netas 12m 168,145 UAFIDA 12m 49,585 Utilidad Neta 12m 18,593 Valor en Libros 2.4 VE/UAFIDA Con mas de 85.7 millones de clientes en todo el continente, reporta sólidos resultados operativos que superan las expectativas. Sep-04 15.39% gerardo.molina@cbbanorte.com.mx 0.07 J-05 Rendimiento Esperado 5169–9383 Mar-04 Ps M-05 Dividendo: Sep-03 Ps 15.30 A-05 Precio Objetivo 12m Gerardo Molina Llovera Mar-03 Ps 7.51 M-05 Mínimo 12 meses: 25 de octubre de 2005 Sep-02 Ps 14.25 E-05 Máximo 12 meses: Tercer Trimestre de 2005 Mar-02 Ps 13.32 Sep-01 Precio Actual: Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 América Móvil (AMX) COMPRA – Riesgo Bajo Precio Actual: Ps 13.32 Máximo 12 meses: Ps 14.25 Mínimo 12 meses: Ps 7.51 Precio Objetivo 12m Ps 15.30 Dividendo: Ps Rendimiento Esperado 15.39% RESULTADOS TRIMESTRALES 3T05 Tercer Trimestre de 2005 25 de octubre de 2005 Gerardo Molina Llovera gerardo.molina@cbbanorte.com.mx 0.07 3T04 análisis.fundamental@cbbanorte.com.mx ∆ 2T05 La UAFIDA crece 29% y se recupera el margen respecto al 2T05. Aumenta la eficiencia en los ingresos por el servicio de tiempo aire y disminuye el subsidio en la venta de los equipos proporcionalmente y en términos absolutos por un menor número de nuevos subscriptores. En este trimestre, con los ingresos por venta de equipo se recuperó el 62% del costo de los mismos, proporción ligeramente mayor a la que se observa en el 2T05. (millones de pesos al 30 de septiembre de 2005) Ventas Netas Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuestos Impuestos Subsidiarias No Consolidadas Gastos Extraordinarios Interés Minoritario Utilidad Neta UPA UAFIDA (EBITDA) 45,503 19,099 9,685 9,415 1,282 7,824 3,377 6 0 29 4,422 0.12 14,646 MARGENES 34,971 14,123 7,373 6,749 -1,808 8,854 1,369 -31 0 -22 7,476 0.21 11,336 30.1% 35.2% 31.3% 39.5% #N/A -11.6% 146.7% #N/A #N/A #N/A -40.8% 29.2% 42,976 15,840 9,037 6,803 -3,364 10,468 2,432 -21 0 45 7,970 0.22 11,912 3T05 3T04 2T05 Margen Bruto 42.0% 40.4% Margen UAFIDA 32.2% 32.4% 27.7% Margen Operativo 20.7% 19.3% 15.8% 9.7% 21.4% 18.5% Margen Neto RESUMEN DEL BALANCE Sep-05 Jun-05 La utilidad neta cae 41% debido a que el costo integral de financiamiento del año pasado arrojó una cifra favorable por el registro de ganancias cambiarias. Adicionalmente, sorprendió la tasa efectiva de impuestos de 43% que se aplicó en este trimestre, respecto del promedio a junio que era del 30% y de la de 2004 del 34%. 36.9% Sep-04 En el trimestre disminuye el efectivo disponible por la adquisición de empresas en Paraguay, Chile y Perú que implicó un desembolso de Ps 10.5 miles de millones. (millones de pesos al 30 de septiembre de 2005) Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo LP Inmuebles, Planta y Equipo Activo Diferido 217,080 209,935 181,996 51,214 59,699 44,208 11,073 22,859 15,504 24,430 22,593 16,975 11,454 10,546 9,282 465 760 757 108,519 94,547 86,844 56,882 54,929 50,187 Pasivo Total Pasivo Circulante Deuda CP Pasivo Largo Plazo Deuda LP Pasivo Diferido Otros Pasivos 130,157 127,603 65,949 62,033 9,772 9,060 48,655 50,824 48,655 50,824 15,553 14,747 0 0 Capital Contable Capital Minoritario Capital Mayoritario 86,923 1,053 85,870 5169–9383 82,332 810 81,522 Al incorporar los resultados del trimestre, el múltiplo VE/UAFIDA disminuye de 11.4x a 10.7x, y con los resultados que estimamos para el próximo año a un nivel que nos parece atractivo de 7.5x. 99,657 40,778 7,039 48,879 48,879 10,000 0 82,339 5,026 77,313 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2