ica3t05

Anuncio

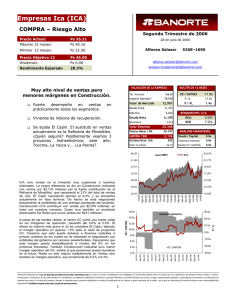

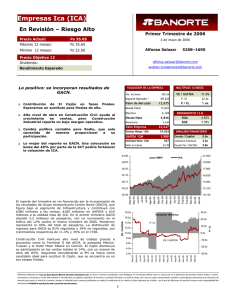

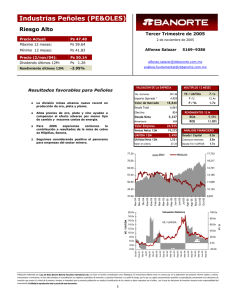

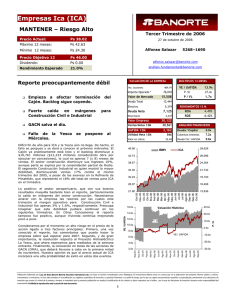

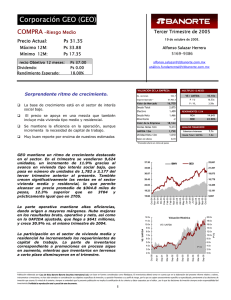

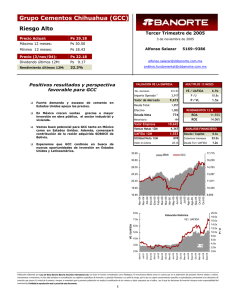

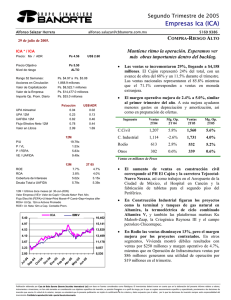

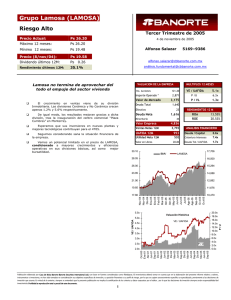

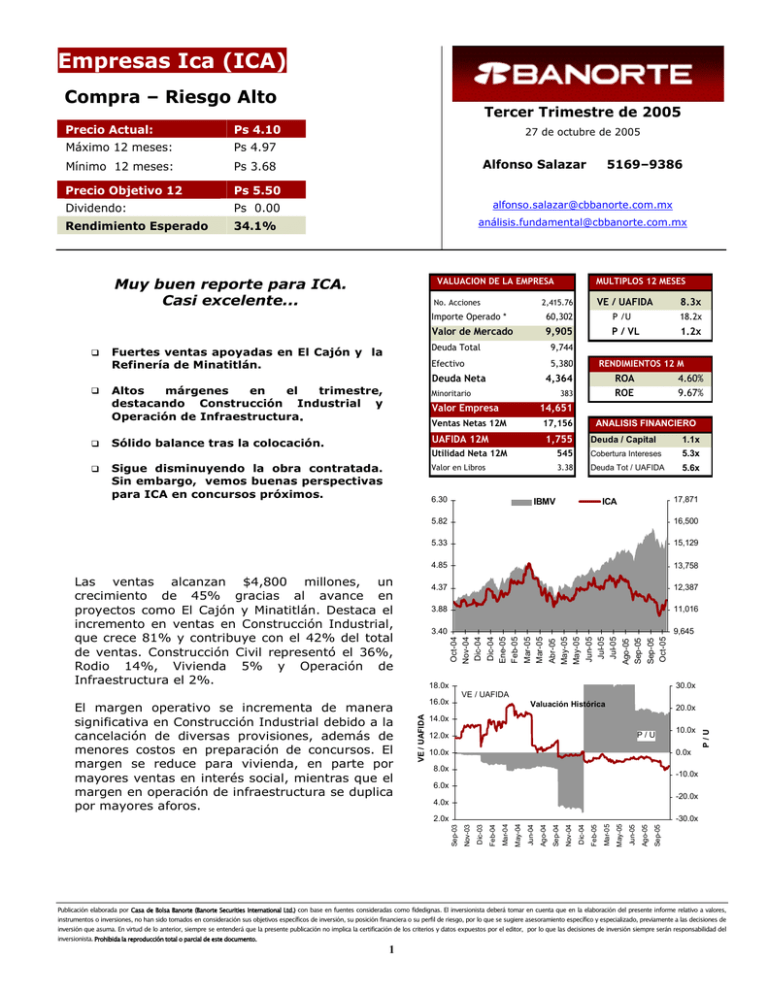

Empresas Ica (ICA) Compra – Riesgo Alto Tercer Trimestre de 2005 Precio Actual: Ps 4.10 Máximo 12 meses: Ps 4.97 Mínimo 12 meses: Ps 3.68 Precio Objetivo 12 Ps 5.50 Dividendo: Ps 0.00 alfonso.salazar@cbbanorte.com.mx Rendimiento Esperado 34.1% análisis.fundamental@cbbanorte.com.mx 27 de octubre de 2005 Alfonso Salazar VALUACION DE LA EMPRESA No. Acciones P /U 18.2x Valor de Mercado 9,905 P / VL 1.2x 9,744 5,380 Deuda Neta 17,156 UAFIDA 12M 1,755 ANALISIS FINANCIERO Deuda / Capital 1.1x Utilidad Neta 12M 545 Cobertura Intereses 5.3x Valor en Libros 3.38 Deuda Tot / UAFIDA 5.6x IBMV 17,871 ICA 4.37 12,387 3.88 11,016 3.40 9,645 Sep-05 Oct-05 13,758 Ago-05 Sep-05 4.85 Abr-05 May-05 May-05 15,129 Mar-05 Mar-05 5.33 Dic-04 Ene-05 Feb-05 16,500 Oct-04 Nov-04 Dic-04 5.82 18.0x 30.0x VE / UAFIDA 16.0x Valuación Histórica 20.0x 14.0x P/U 12.0x 10.0x 10.0x P/U VE / UAFIDA El margen operativo se incrementa de manera significativa en Construcción Industrial debido a la cancelación de diversas provisiones, además de menores costos en preparación de concursos. El margen se reduce para vivienda, en parte por mayores ventas en interés social, mientras que el margen en operación de infraestructura se duplica por mayores aforos. 4.60% 9.67% 14,651 Ventas Netas 12M 6.30 Las ventas alcanzan $4,800 millones, un crecimiento de 45% gracias al avance en proyectos como El Cajón y Minatitlán. Destaca el incremento en ventas en Construcción Industrial, que crece 81% y contribuye con el 42% del total de ventas. Construcción Civil representó el 36%, Rodio 14%, Vivienda 5% y Operación de Infraestructura el 2%. ROA ROE 383 Valor Empresa Sigue disminuyendo la obra contratada. Sin embargo, vemos buenas perspectivas para ICA en concursos próximos. RENDIMIENTOS 12 M 4,364 Minoritario Sólido balance tras la colocación. 8.3x 60,302 Efectivo Altos márgenes en el trimestre, destacando Construcción Industrial y Operación de Infraestructura. VE / UAFIDA 2,415.76 Importe Operado * Deuda Total Fuertes ventas apoyadas en El Cajón y la Refinería de Minatitlán. MULTIPLOS 12 MESES Jun-05 Jul-05 Jul-05 Muy buen reporte para ICA. Casi excelente... 5169–9386 0.0x 8.0x -10.0x 6.0x -20.0x 4.0x 2.0x Sep-05 Jun-05 Ago-05 Mar-05 May-05 Dic-04 Feb-05 Nov-04 Sep-04 Jun-04 Ago-04 May-04 Mar-04 Dic-03 Feb-04 Nov-03 Sep-03 -30.0x Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Empresas Ica (ICA) Compra – Riesgo Alto Tercer Trimestre de 2005 Precio Actual: Ps 4.10 Máximo 12 meses: Ps 4.97 Mínimo 12 meses: Ps 3.68 Precio Objetivo 12 Ps 5.50 Dividendo: Ps 0.00 alfonso.salazar@cbbanorte.com.mx Rendimiento Esperado 34.1% análisis.fundamental@cbbanorte.com.mx RESULTADOS TRIMESTRALES Sep-05 27 de octubre de 2005 Alfonso Salazar Sep-04 ∆ ICA obtiene un resultado neto sobresaliente, gracias a la alta utilidad operativa y apoyado por menores costos de financiamiento e impuestos. La deuda total se incrementa $833 millones durante el trimestre, de los cuales US$20 millones corresponden a un préstamo para capital de trabajo en la Refinería de Minatitlán, $139 millones para Rodio y prácticamente el resto corresponde a El Cajón. El efectivo al cierre del trimestre incrementa por la colocación accionaria de agosto pasado. Jun-05 Millones de Pesos al 30 Sep 05 Ventas Netas Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuestos Impuestos Resultado Inversiones Permanentes Otros Interés Minoritario Utilidad Neta UPA UAFIDA (EBITDA) MARGENES 4,800 650 317 333 4 351 121 13 0 93 3,301 448 293 8.1% 4,196 502 291 114.1% 155 23 -82.4% 163 115.1% 106 14.5% -1 -1464.4% 0 17 447.0% 211 103 139 65 55 0 62 45.4% 44.8% 150 0.06 40 0.02 277.3% 479 263 81.9% Sep-05 Sep-04 0.04 ∆ 413 Jun-05 13.5% 13.6% -0.05% 12.0% Margen UAFIDA 10.0% 6.9% 8.0% 4.7% 2.01% 2.23% 9.9% 5.0% 3.1% 1.2% 1.93% 1.6% Margen Operativo Margen Neto RESUMEN DEL BALANCE Sep-05 Sep-04 El nivel de obra contratada se reduce por el fuerte avance en ventas durante el trimestre, pasando de $17,351 a $15,555 millones. Nuevas contrataciones aportaron un total de $2,628 millones de pesos, entre los que se encuentran contratos en España para Rodio, el Sistema de Transporte Inter terminales del AICM y una autopista en Chiapas. 66 0.04 Margen Bruto Los próximos meses serán cruciales para la empresa. Esperamos ver concursos y licitaciones de obras importantes en los que ICA podría reabastecerse de proyectos para el mediano y largo plazo. Entre ellos, La Parota nos parece de especial importancia por su magnitud. Otras obras relevantes podrían ser el Arco Norte, plataformas y gasoductos para PEMEX, alguna termoeléctrica para CFE y diversas autopistas bajo el esquema PPS. Con el reloj en contra, ICA debe asegurarse suficientes contratos para saltar el cambio presidencial de 2006 sin sufrir una reducción sustancial en sus ventas. Ciertamente hay gran necesidad de infraestructura en el país, pero desgraciadamente seguimos viendo retrasos en autorizaciones y convocatorias. Para el cuarto trimestre, ICA podría beneficiarse al contribuir en la reconstrucción del sureste tras el paso de los huracanes Stan y Wilma. Jun-05 Millones de Pesos al 30 Sep 05 Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo Fijo (Neto) Activo Diferido Pasivo Total Pasivo Circulante Deuda CP Deuda LP Pasivo Diferido Otros Pasivos Capital Contable Capital Minoritario Capital Mayoritario 24,459 11,206 5,380 3,114 1,192 1,081 1,117 19,899 8,684 2,323 3,076 1,561 1,146 1,531 21,212 8,808 3,489 2,844 1,113 1,094 1,300 0 15,917 6,422 760 8,984 13 -262 0 14,048 7,153 1,265 6,439 12 -821 0 14,990 6,116 490 8,421 13 -51 0 8,542 383 8,160 0 5,851 446 5,404 0 6,223 587 5,636 5169–9386 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2