Grupo Carso (GCARSO) Segundo Trimestre de 2004 M

Anuncio

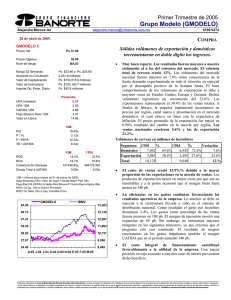

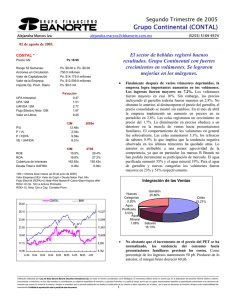

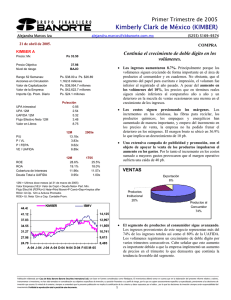

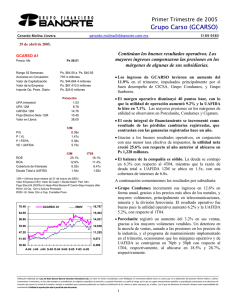

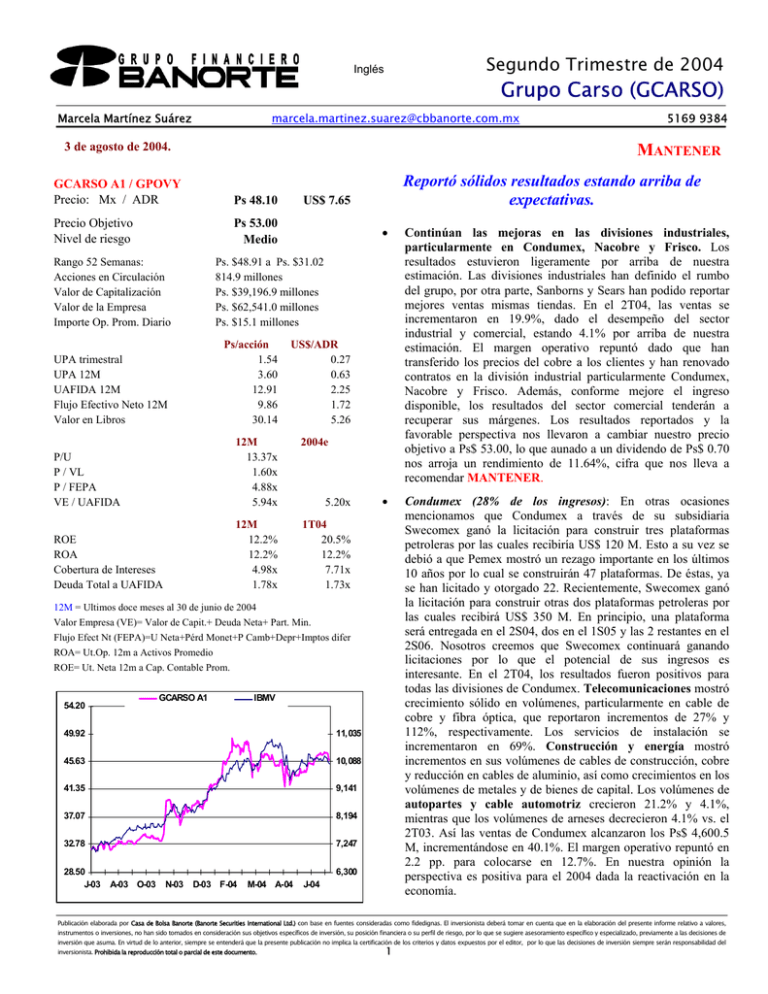

Segundo Trimestre de 2004 Inglés Marcela Martínez Suárez Grupo Carso (GCARSO) marcela.martinez.suarez@cbbanorte.com.mx 3 de agosto de 2004. MANTENER GCARSO A1 / GPOVY Precio: Mx / ADR Ps 48.10 Precio Objetivo Nivel de riesgo Ps 53.00 Medio Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario Reportó sólidos resultados estando arriba de expectativas. US$ 7.65 • Continúan las mejoras en las divisiones industriales, particularmente en Condumex, Nacobre y Frisco. Los resultados estuvieron ligeramente por arriba de nuestra estimación. Las divisiones industriales han definido el rumbo del grupo, por otra parte, Sanborns y Sears han podido reportar mejores ventas mismas tiendas. En el 2T04, las ventas se incrementaron en 19.9%, dado el desempeño del sector industrial y comercial, estando 4.1% por arriba de nuestra estimación. El margen operativo repuntó dado que han transferido los precios del cobre a los clientes y han renovado contratos en la división industrial particularmente Condumex, Nacobre y Frisco. Además, conforme mejore el ingreso disponible, los resultados del sector comercial tenderán a recuperar sus márgenes. Los resultados reportados y la favorable perspectiva nos llevaron a cambiar nuestro precio objetivo a Ps$ 53.00, lo que aunado a un dividendo de Ps$ 0.70 nos arroja un rendimiento de 11.64%, cifra que nos lleva a recomendar MANTENER. • Condumex (28% de los ingresos): En otras ocasiones mencionamos que Condumex a través de su subsidiaria Swecomex ganó la licitación para construir tres plataformas petroleras por las cuales recibiría US$ 120 M. Esto a su vez se debió a que Pemex mostró un rezago importante en los últimos 10 años por lo cual se construirán 47 plataformas. De éstas, ya se han licitado y otorgado 22. Recientemente, Swecomex ganó la licitación para construir otras dos plataformas petroleras por las cuales recibirá US$ 350 M. En principio, una plataforma será entregada en el 2S04, dos en el 1S05 y las 2 restantes en el 2S06. Nosotros creemos que Swecomex continuará ganando licitaciones por lo que el potencial de sus ingresos es interesante. En el 2T04, los resultados fueron positivos para todas las divisiones de Condumex. Telecomunicaciones mostró crecimiento sólido en volúmenes, particularmente en cable de cobre y fibra óptica, que reportaron incrementos de 27% y 112%, respectivamente. Los servicios de instalación se incrementaron en 69%. Construcción y energía mostró incrementos en sus volúmenes de cables de construcción, cobre y reducción en cables de aluminio, así como crecimientos en los volúmenes de metales y de bienes de capital. Los volúmenes de autopartes y cable automotriz crecieron 21.2% y 4.1%, mientras que los volúmenes de arneses decrecieron 4.1% vs. el 2T03. Así las ventas de Condumex alcanzaron los Ps$ 4,600.5 M, incrementándose en 40.1%. El margen operativo repuntó en 2.2 pp. para colocarse en 12.7%. En nuestra opinión la perspectiva es positiva para el 2004 dada la reactivación en la economía. Ps. $48.91 a Ps. $31.02 814.9 millones Ps. $39,196.9 millones Ps. $62,541.0 millones Ps. $15.1 millones Ps/acción 1.54 3.60 12.91 9.86 30.14 UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros US$/ADR 0.27 0.63 2.25 1.72 5.26 12M 13.37x 1.60x 4.88x 5.94x 2004e P/U P / VL P / FEPA VE / UAFIDA ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 12M 12.2% 12.2% 4.98x 1.78x 1T04 20.5% 12.2% 7.71x 1.73x 5.20x 12M = Ultimos doce meses al 30 de junio de 2004 Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. GCARSO A1 54.20 IBMV 49.92 11,035 45.63 10,088 41.35 9,141 37.07 8,194 32.78 7,247 28.50 J-03 6,300 A-03 O-03 N-03 5169 9384 D-03 F-04 M-04 A-04 J-04 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Segundo Trimestre de 2004 Grupo Carso (GCARSO) Marcela Martínez Suárez marcela.martinez.suarez@cbbanorte.com.mx 3 de agosto de 2004. MANTENER • ESTADO DE RESULTADOS (millones de pesos al 30 de junio de 2004) 6m04 6m03 Ventas Netas 31,360 26,940 Utilidad Bruta 8,450 7,404 UAFIDA 5,212 4,297 Utilidad de operación 4,021 3,178 Costo Intgral. de Finan. 355 761 Intereses Pagados 1,085 1,230 Intereses Ganados 533 206 Pérd. (Ganancia) Camb. 74 28 Pérd. (Ganancia) Monet. -271 -292 Otros Gastos Financ. 44 240 Util. antes de Impuestos 3,622 2,177 Impuestos 1,466 997 Subs. no Consolidadas 519 438 Part. Minoritaria 487 361 Utilidad Neta 2,187 1,258 var.% 16.4% 14.1% 21.3% 26.5% -53.4% -11.8% 159.1% 159.3% -7.0% -81.5% 66.4% 47.1% 18.4% 35.2% 73.9% 2T04 16,456 4,344 2,704 2,105 169 403 401 185 -17 3 1,933 714 284 246 1,256 2T03 13,721 3,725 2,129 1,567 176 692 79 -424 -13 74 1,317 578 235 194 779 Margen Bruto 26.9% 27.5% 26.4% 27.1% Margen UAFIDA 16.6% 15.9% 16.4% 15.5% Margen Operativo 12.8% 11.8% 12.8% 11.4% 7.0% 4.7% 7.6% 5.7% Margen Neto Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. var.% 19.9% 16.6% 27.0% 34.3% -4.0% -41.8% 405.5% #N/A 33.8% -95.5% 46.7% 23.5% 20.9% 26.7% 61.2% • Porcelanite (5% de los ingresos): Las ventas ascendieron a Ps$ 803 incrementándose en 8.5%. Esto fue motivado por el mayor dinamismo del sector construcción relacionado con la vivienda de interés social. Operativamente, Porcelanite reflejó un decremento de 3% ya que se está ampliando la capacidad instalada de la planta de Guanajuato, lo que provocó mayores gastos operativos. La compañía está muy optimista en el desarrollo que puede tener en el 2004, y de hecho inició la construcción de una planta en Sonora que tendrá una capacidad de un millón de metros mensuales. • Cigatam (19% de los ingresos): Tuvo un trimestre muy fuerte, el cual no creemos sea sostenible. Sus ingresos se incrementaron en 17.4%, y la utilidad de operación en 33%. Su margen pasó de 6% a 6.8%. Creemos que en lo que resta del año el desempeño será bueno pero no a la magnitud que presentó en este trimestre, dado que ya es una industria madura. • Gsanbor (31% de los ingresos): Las ventas, la utilidad de operación y la UAFIDA se incrementaron en 9.8%, 6.6% y 7.4%, respectivamente. (Para mayor información remitimos al lector al comentario de Gsanbor). • La estrategia de la administración es consolidar su posición en el mercado mexicano, y concentrar sus esfuerzos en sus activos estratégicos, lo cual deberá redundar en mejores resultados con la reactivación económica. BALANCE ANALISIS FINANCIERO 1.5x 1.2x Deuda CP/Deuda Total 34.4% 44.5% 46.1% Pvo mon extr a Ptotal 34.9% 33.6% 29.8% Deuda Nta a Cap Cont 54.4% 50.8% 56.4% 122.6%121.4% 122.1% PTotal a Cap Cont 1.6x Nacobre (10% de los ingresos): La división de cobre mostró una importante recuperación tanto en volúmenes como en precios. En el caso de la división de aluminio, cambiaron la estrategia de ventas, la cual mejoró la rentabilidad de la operación. La división de PVC reportó una mejor mezcla de ventas. Así, las ventas de Nacobre se incrementaron en 25.5% mientras que la utilidad de operación y la UAFIDA lo hicieron en 155.9% y 84.6%. La perspectiva es positiva dados los precios del cobre y los segmentos de mercado que están atacando. Frisco (5% de los ingresos): Esta reportó un incremento de 23.3% en sus ingresos, debido a los mayores volúmenes desplazados en Ferrosur vía las industrias agrícola, industrial, minera e intermodal. Los resultados operativos se incrementaron en 331.7% y su margen se incrementó en 14.1 pp. para terminar en 19.7%. Minera Tayahua reflejó crecimiento en los volúmenes producidos y además incrementó los precios. • 71 66 93 91 37 33 26.7% 23.1% (millones de pesos al 30 de junio de 2004) Jun-04 Dic-03 Jun-03 Activo total 69,077 68,281 65,322 Efectivo y valores 1,865 2,449 1,367 Otros Activos Circ. 24,644 23,163 20,089 Largo plazo 2,366 1,792 2,115 Fijo (Neto) 35,766 36,333 37,385 Diferido 3,824 3,935 3,850 Otros Activos 612 609 516 Pasivo total 38,050 37,442 35,917 Deuda con costo C.P. 6,451 8,055 8,286 Otros pasivos C.P. 9,735 9,498 9,010 Deuda con costo L. P. 12,292 10,055 9,670 Otros Pasivos 9,573 9,834 8,951 Capital Contable 31,027 30,838 29,405 Interés Minoritario 6,466 6,405 6,042 Liquidez 5169 9384 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2