minsa1q05

Anuncio

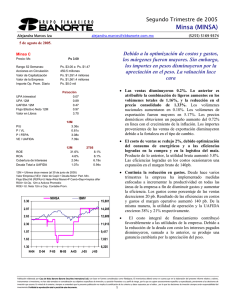

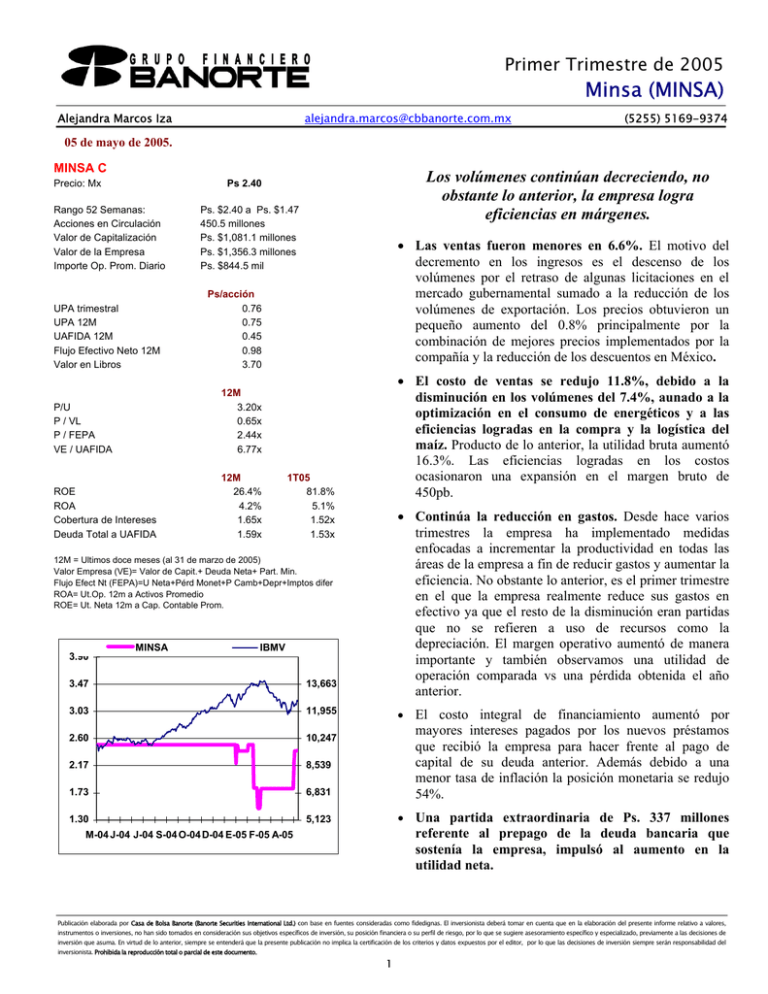

Primer Trimestre de 2005 Minsa (MINSA) Alejandra Marcos Iza alejandra.marcos@cbbanorte.com.mx (5255) 5169-9374 05 de mayo de 2005. MINSA C Precio: Mx Los volúmenes continúan decreciendo, no obstante lo anterior, la empresa logra eficiencias en márgenes. Ps 2.40 Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros Ps. $2.40 a Ps. $1.47 450.5 millones Ps. $1,081.1 millones Ps. $1,356.3 millones Ps. $844.5 mil • Las ventas fueron menores en 6.6%. El motivo del decremento en los ingresos es el descenso de los volúmenes por el retraso de algunas licitaciones en el mercado gubernamental sumado a la reducción de los volúmenes de exportación. Los precios obtuvieron un pequeño aumento del 0.8% principalmente por la combinación de mejores precios implementados por la compañía y la reducción de los descuentos en México. Ps/acción 0.76 0.75 0.45 0.98 3.70 P/U P / VL P / FEPA VE / UAFIDA 12M 3.20x 0.65x 2.44x 6.77x ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 12M 26.4% 4.2% 1.65x 1.59x • El costo de ventas se redujo 11.8%, debido a la disminución en los volúmenes del 7.4%, aunado a la optimización en el consumo de energéticos y a las eficiencias logradas en la compra y la logística del maíz. Producto de lo anterior, la utilidad bruta aumentó 16.3%. Las eficiencias logradas en los costos ocasionaron una expansión en el margen bruto de 450pb. 1T05 81.8% 5.1% 1.52x 1.53x • Continúa la reducción en gastos. Desde hace varios trimestres la empresa ha implementado medidas enfocadas a incrementar la productividad en todas las áreas de la empresa a fin de reducir gastos y aumentar la eficiencia. No obstante lo anterior, es el primer trimestre en el que la empresa realmente reduce sus gastos en efectivo ya que el resto de la disminución eran partidas que no se refieren a uso de recursos como la depreciación. El margen operativo aumentó de manera importante y también observamos una utilidad de operación comparada vs una pérdida obtenida el año anterior. 12M = Ultimos doce meses (al 31 de marzo de 2005) Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. 3.90 MINSA IBMV 3.47 13,663 3.03 11,955 2.60 10,247 2.17 8,539 1.73 6,831 mayores intereses pagados por los nuevos préstamos que recibió la empresa para hacer frente al pago de capital de su deuda anterior. Además debido a una menor tasa de inflación la posición monetaria se redujo 54%. 1.30 5,123 • Una partida extraordinaria de Ps. 337 millones • El costo integral de financiamiento aumentó por referente al prepago de la deuda bancaria que sostenía la empresa, impulsó al aumento en la utilidad neta. M-04 J-04 J-04 S-04 O-04 D-04 E-05 F-05 A-05 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Primer Trimestre de 2005 Minsa (MINSA) Alejandra Marcos Iza alejandra.marcos@cbbanorte.com.mx (5255) 5169-9374 05 de mayo de 2005. ESTADO DE RESULTADOS • El ciclo operativo se deterioró en 12 días. El indicador de inventarios aumentó 2 días y los días de cuentas por cobrar en 10. No obstante que las cuentas por pagar aumentaron, el crecimiento en el ciclo operativo también afecto al ciclo de efectivo. (millones de pesos al 31 de marzo de 2005) 1T05 542 125 97 52 28 23 35 1 -5 -5 0 4 0 0 -337 0 341 1T04 581 107 109 32 -2 13 25 1 1 -12 0 -15 0 0 355 0 -369 Margen Bruto Margen UAFIDA Margen Operativo Margen Neto 23.0% 9.6% 5.1% 62.9% 18.5% 5.5% -0.3% -63.6% Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. 49 17 31 16.1% 39 15 24 14.5% Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta var.% -6.6% 16.3% -10.8% 64.3% #N/A 79.0% 39.5% -28.5% #N/A -54.2% #N/A #N/A #N/A #N/A #N/A #N/A #N/A • A pesar de la fuerte reducción de la deuda neta y del aumento en la UAFIDA, la cobertura de intereses continúa siendo limitada ya que el indicador se ubica en 1.65x, por lo que estimamos que la generación es escasa para cubrir el servicio de la deuda. Empero la cobertura de intereses deberá mejorar paulatinamente en la medida que continúen los buenos crecimientos en la UAFIDA y se normalice el efecto de los doce meses. • En marzo la empresa concluyó el contrato de deuda bancaria que mantenía con sus acreedores mediante el prepago total de la deuda por un monto de US $ 56 millones. La liquidación de la deuda se realizó a través de un aumento de capital por Ps 442 millones y la contratación de un nuevo crédito bancario con Standard Bank London Limited por un monto de US $ 20 millones. BALANCE (millones de pesos al 31 de marzo de 2005) Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario Mar-05 2,149 43 468 25 1,486 126 2 481 168 161 150 2 1,668 0 • A pesar del descuento observado en los últimos meses en el múltiplo VE/ UAFIDA éste cotiza a 6.77x por lo que opinamos que luce caro. Lo anterior sumado a la fuerte competencia que enfrenta el sector, el decremento en los ingresos y la baja bursatilidad de la acción, lo consideramos poco atractivo. Sin embargo, en este trimestre la empresa logró realmente eficiencias en sus operaciones así como también mejorar su perfil de deuda. Por lo que de continuar así podría mejorar la perspectiva. Dic-04 Mar-04 2,175 2,173 53 55 489 432 5 5 1,511 1,541 115 136 2 5 1,284 1,290 349 169 197 150 735 967 2 3 891 884 0 0 ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont 1.6x 52.9% 61.8% 16.5% 28.8% 1.0x 32.2% 50.7% 115.8% 144.1% 1.5x 14.9% 62.5% 122.3% 145.9% Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2