tVAzteca1t05

Anuncio

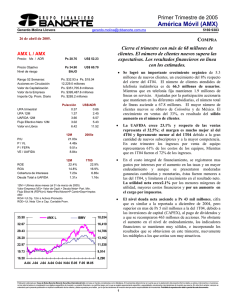

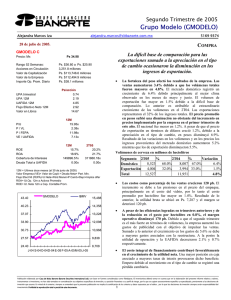

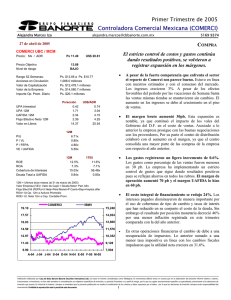

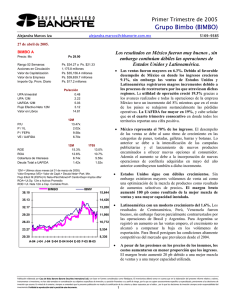

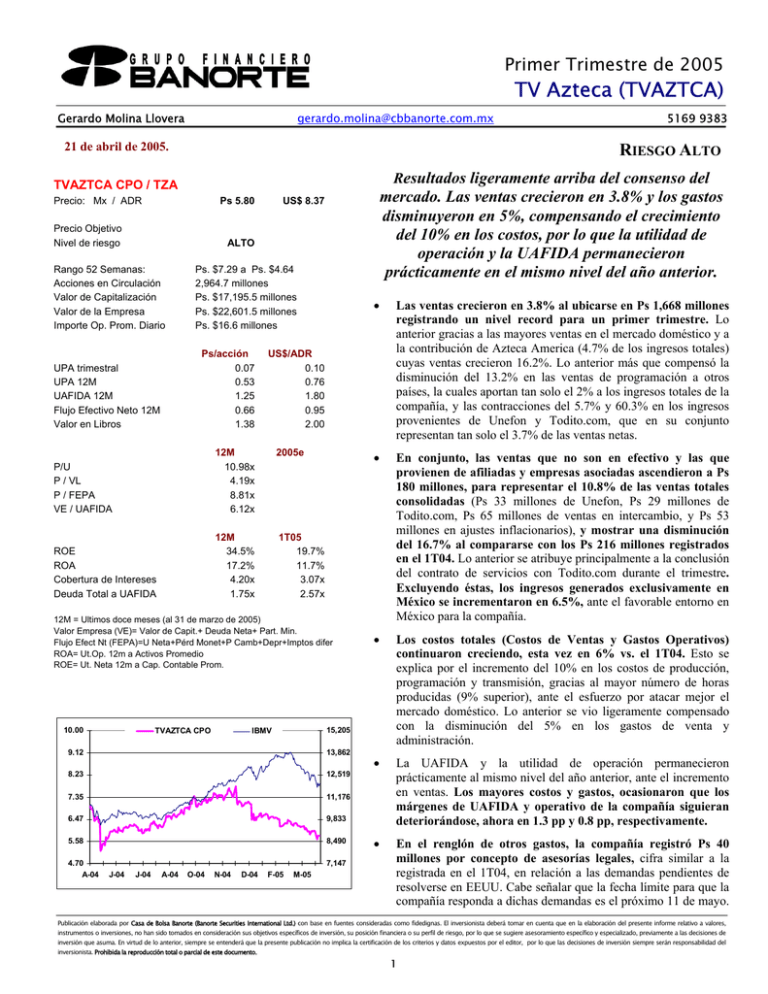

Primer Trimestre de 2005 TV Azteca (TVAZTCA) Gerardo Molina Llovera gerardo.molina@cbbanorte.com.mx 21 de abril de 2005. RIESGO ALTO Resultados ligeramente arriba del consenso del TVAZTCA CPO / TZA Precio: Mx / ADR Ps 5.80 Precio Objetivo Nivel de riesgo mercado. Las ventas crecieron en 3.8% y los gastos disminuyeron en 5%, compensando el crecimiento del 10% en los costos, por lo que la utilidad de operación y la UAFIDA permanecieron prácticamente en el mismo nivel del año anterior. US$ 8.37 ALTO Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario Ps. $7.29 a Ps. $4.64 2,964.7 millones Ps. $17,195.5 millones Ps. $22,601.5 millones Ps. $16.6 millones Ps/acción 0.07 0.53 1.25 0.66 1.38 UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros 12M 10.98x 4.19x 8.81x 6.12x 2005e ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 12M 34.5% 17.2% 4.20x 1.75x 1T05 19.7% 11.7% 3.07x 2.57x 12M = Ultimos doce meses (al 31 de marzo de 2005) Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. TVAZTCA CPO 13,862 8.23 12,519 7.35 11,176 6.47 9,833 5.58 8,490 4.70 A-04 7,147 J-04 A-04 O-04 N-04 D-04 Las ventas crecieron en 3.8% al ubicarse en Ps 1,668 millones registrando un nivel record para un primer trimestre. Lo anterior gracias a las mayores ventas en el mercado doméstico y a la contribución de Azteca America (4.7% de los ingresos totales) cuyas ventas crecieron 16.2%. Lo anterior más que compensó la disminución del 13.2% en las ventas de programación a otros países, la cuales aportan tan solo el 2% a los ingresos totales de la compañía, y las contracciones del 5.7% y 60.3% en los ingresos provenientes de Unefon y Todito.com, que en su conjunto representan tan solo el 3.7% de las ventas netas. • En conjunto, las ventas que no son en efectivo y las que provienen de afiliadas y empresas asociadas ascendieron a Ps 180 millones, para representar el 10.8% de las ventas totales consolidadas (Ps 33 millones de Unefon, Ps 29 millones de Todito.com, Ps 65 millones de ventas en intercambio, y Ps 53 millones en ajustes inflacionarios), y mostrar una disminución del 16.7% al compararse con los Ps 216 millones registrados en el 1T04. Lo anterior se atribuye principalmente a la conclusión del contrato de servicios con Todito.com durante el trimestre. Excluyendo éstas, los ingresos generados exclusivamente en México se incrementaron en 6.5%, ante el favorable entorno en México para la compañía. • Los costos totales (Costos de Ventas y Gastos Operativos) continuaron creciendo, esta vez en 6% vs. el 1T04. Esto se explica por el incremento del 10% en los costos de producción, programación y transmisión, gracias al mayor número de horas producidas (9% superior), ante el esfuerzo por atacar mejor el mercado doméstico. Lo anterior se vio ligeramente compensado con la disminución del 5% en los gastos de venta y administración. • La UAFIDA y la utilidad de operación permanecieron prácticamente al mismo nivel del año anterior, ante el incremento en ventas. Los mayores costos y gastos, ocasionaron que los márgenes de UAFIDA y operativo de la compañía siguieran deteriorándose, ahora en 1.3 pp y 0.8 pp, respectivamente. • En el renglón de otros gastos, la compañía registró Ps 40 millones por concepto de asesorías legales, cifra similar a la registrada en el 1T04, en relación a las demandas pendientes de resolverse en EEUU. Cabe señalar que la fecha límite para que la compañía responda a dichas demandas es el próximo 11 de mayo. 15,205 IBMV 9.12 J-04 • US$/ADR 0.10 0.76 1.80 0.95 2.00 P/U P / VL P / FEPA VE / UAFIDA 10.00 5169 9383 F-05 M-05 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Primer Trimestre de 2005 TV Azteca (TVAZTCA) Gerardo Molina Llovera gerardo.molina@cbbanorte.com.mx 21 de abril de 2005. RIESGO ALTO ESTADO DE RESULTADOS (millones de pesos al 31 de marzo de 2005) 1T05 1,668 838 305 630 533 181 211 18 -12 0 98 254 45 -6 0 0 202 1T04 1,607 848 322 628 526 179 209 51 -24 45 126 222 50 19 0 0 191 Margen Bruto Margen UAFIDA Margen Operativo Margen Neto 50.2% 37.8% 31.9% 12.1% 52.8% 39.1% 32.7% 11.9% Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. 252 51 16 79.1% 279 73 44 100.0% Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta var.% 3.8% -1.2% -5.3% 0.4% 1.3% 1.4% 1.1% -65.3% -48.7% -99.4% -21.9% 14.4% -9.6% #N/A #N/A #N/A 5.7% BALANCE (millones de pesos al 31 de marzo de 2005) Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario Mar-05 18,242 1,062 5,142 3,505 2,249 5,143 1,141 14,137 1,792 928 4,677 6,741 4,104 0 Dic-04 Mar-04 18,923 20,107 758 2,061 6,057 5,594 3,548 3,734 2,161 2,276 5,175 5,022 1,224 1,420 14,964 15,127 1,288 810 1,489 1,227 4,973 5,511 7,214 7,580 3,959 4,980 0 0 ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont 5169 9383 2.3x 27.7% 22.1% 131.7% 344.5% 2.5x 20.6% 17.3% 139.0% 378.0% 3.8x 12.8% 43.1% 85.5% 303.8% • TV Azteca registró una utilidad neta por Ps 202 millones, representando un crecimiento del 5% al compararse con el año anterior. El resultado se vio impulsado principalmente por las mejores ventas. • En el trimestre, la deuda neta de la compañía disminuyó en 1.7% vs. el 4T04. La estructura financiera de la empresa se aprecia apalancada mas de lo prudente (344.5%), sin embargo, la razón de deuda total a UAFIDA anualizada 12M se ubica en 1.7x y la cobertura de intereses 12M en 4.2x, lo que consideramos un nivel adecuado. • En la asamblea del 29 de abril, se propondrá distribuir entre los accionistas US$80 millones este año, lo que equivale a Ps 0.30 por CPO, (o 5.1% del precio actual). Cabe recordar que la empresa planea realizar distribuciones en efectivo por un monto superior a los US$ 500 millones, y reducir su deuda en alrededor de US$ 250 millones en seis años a partir del 2003. Adicionalmente, se propondrá el pago de un dividendo por Ps .01144 por cada CPO (un dividend yield de 0.2% ) • La perspectiva de la empresa es favorable tanto para el 2005 como para el 2006. Aún cuando el 2005 tiene una base de comparación difícil (en el 2004 se tuvieron los Juegos Olímpicos) el mejor entorno económico le permitirá seguir impulsando las ventas domésticas. Asimismo, el 2006 se prevé como un año bueno, ante las expectativas de mayor publicidad por las elecciones presidenciales, y la Copa Mundial de Futbol. La valuación en términos del múltiplo VE/UAFIDA se mantiene prácticamente al mismo nivel en 6.12x y el múltiplo P/VL se abarató ligeramente de 4.4x a 4.2x. Aún cuando la valuación podría parecer atractiva, y no obstante que el resultado trimestral puede calificarse como bueno y las perspectivas en términos operativos positivas, la forma en que se vaya resolviendo la demanda por parte de la SEC en contra de la empresa y de algunos de sus funcionarios, (cuyo desenlace nos parece imposible de prever), tendrá un efecto decisivo en la evolución del precio de la acción de la empresa. Es de esperarse que la incertidumbre continúe afectando el precio de la acción, por lo que preferimos retirar nuestro precio objetivo, y reiteramos que es una alternativa de inversión con un Riesgo ALTO. • NOTA: La acción es considerada como una inversión de riesgo ALTO, ya que las investigaciones y demandas aún pendientes de resolverse en EEUU, podrían tener un impacto negativo en los resultados futuros de la compañía, como mencionan en el reporte 20-F, lo cual en consecuencia pudiese deteriorar los resultados de la empresa y continuar ocasionando y hasta acrecentar un sentimiento negativo entre los inversionistas. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2