sori1t05

Anuncio

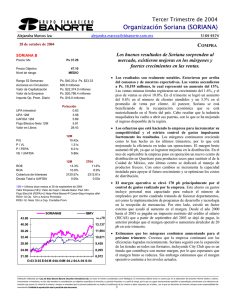

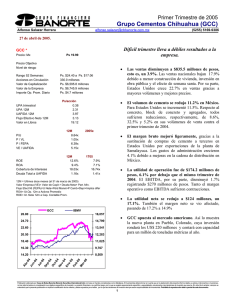

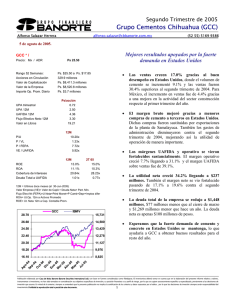

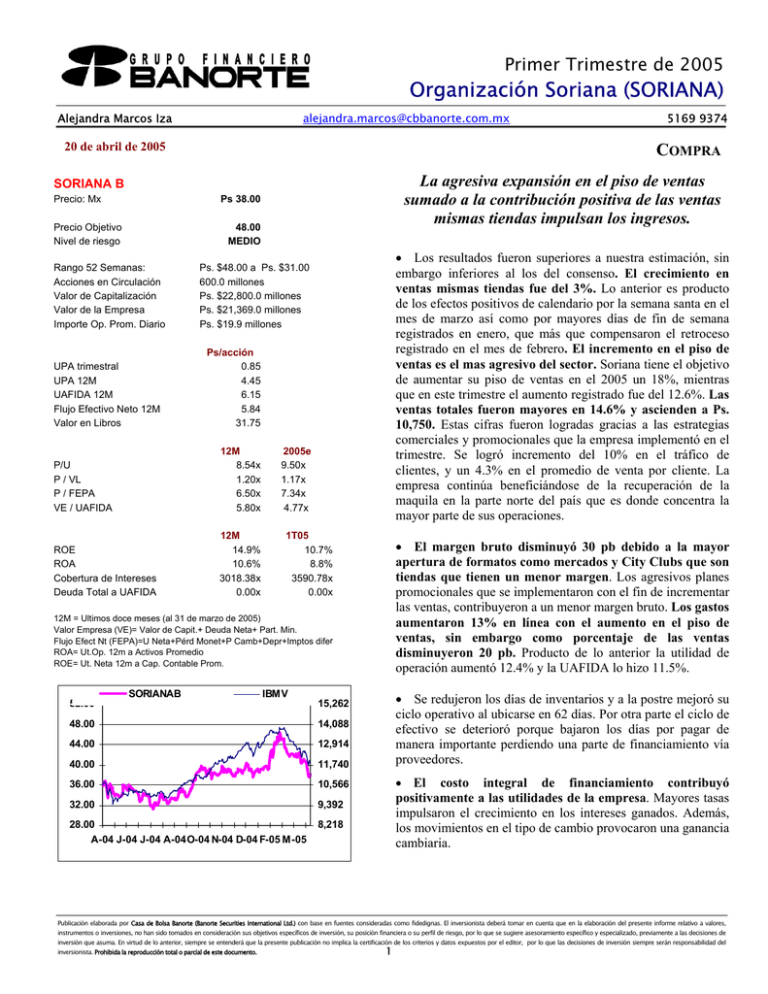

Primer Trimestre de 2005 Organización Soriana (SORIANA) Alejandra Marcos Iza alejandra.marcos@cbbanorte.com.mx 20 de abril de 2005 COMPRA La agresiva expansión en el piso de ventas sumado a la contribución positiva de las ventas mismas tiendas impulsan los ingresos. SORIANA B Precio: Mx Ps 38.00 Precio Objetivo Nivel de riesgo 48.00 MEDIO Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros • Los resultados fueron superiores a nuestra estimación, sin embargo inferiores al los del consenso. El crecimiento en ventas mismas tiendas fue del 3%. Lo anterior es producto de los efectos positivos de calendario por la semana santa en el mes de marzo así como por mayores días de fin de semana registrados en enero, que más que compensaron el retroceso registrado en el mes de febrero. El incremento en el piso de ventas es el mas agresivo del sector. Soriana tiene el objetivo de aumentar su piso de ventas en el 2005 un 18%, mientras que en este trimestre el aumento registrado fue del 12.6%. Las ventas totales fueron mayores en 14.6% y ascienden a Ps. 10,750. Estas cifras fueron logradas gracias a las estrategias comerciales y promocionales que la empresa implementó en el trimestre. Se logró incremento del 10% en el tráfico de clientes, y un 4.3% en el promedio de venta por cliente. La empresa continúa beneficiándose de la recuperación de la maquila en la parte norte del país que es donde concentra la mayor parte de sus operaciones. Ps. $48.00 a Ps. $31.00 600.0 millones Ps. $22,800.0 millones Ps. $21,369.0 millones Ps. $19.9 millones Ps/acción 0.85 4.45 6.15 5.84 31.75 P/U P / VL P / FEPA VE / UAFIDA 12M 8.54x 1.20x 6.50x 5.80x ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 12M 14.9% 10.6% 3018.38x 0.00x 2005e 9.50x 1.17x 7.34x 4.77x 1T05 10.7% 8.8% 3590.78x 0.00x • El margen bruto disminuyó 30 pb debido a la mayor apertura de formatos como mercados y City Clubs que son tiendas que tienen un menor margen. Los agresivos planes promocionales que se implementaron con el fin de incrementar las ventas, contribuyeron a un menor margen bruto. Los gastos aumentaron 13% en línea con el aumento en el piso de ventas, sin embargo como porcentaje de las ventas disminuyeron 20 pb. Producto de lo anterior la utilidad de operación aumentó 12.4% y la UAFIDA lo hizo 11.5%. 12M = Ultimos doce meses (al 31 de marzo de 2005) Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. 52.00 5169 9374 SORIANAB IBMV • Se redujeron los días de inventarios y a la postre mejoró su ciclo operativo al ubicarse en 62 días. Por otra parte el ciclo de efectivo se deterioró porque bajaron los días por pagar de manera importante perdiendo una parte de financiamiento vía proveedores. 15,262 48.00 14,088 44.00 12,914 40.00 11,740 36.00 10,566 32.00 9,392 28.00 A-04 J-04 J-04 A-04O-04 N-04 D-04 F-05 M-05 8,218 • El costo integral de financiamiento contribuyó positivamente a las utilidades de la empresa. Mayores tasas impulsaron el crecimiento en los intereses ganados. Además, los movimientos en el tipo de cambio provocaron una ganancia cambiaria. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Primer Trimestre de 2005 Organización Soriana (SORIANA) Alejandra Marcos Iza alejandra.marcos@cbbanorte.com.mx 20 de abril 2005. COMPRA ESTADO DE RESULTADOS • La utilidad neta aumentó 6% y ascendió a Ps. 507 millones. A pesar del incremento en las ventas, un ligero deterioro en el margen operativo y un cargo en otros gastos financieros, provocaron un magro crecimiento en la utilidad neta. • Soriana : LA MAS AGRESIVA EN EL CRECIMIENTO ORGÁNICO. En los últimos doce meses la empresa aumentó su piso de ventas en 12.6%. En el trimestre la empresa ha aperturado seis unidades, tres con formato de Mercado Soriana, un Hipermercado y dos City Club. En el trimestre se finalizó la venta de los activos de Carrefour, la que después de varias especulaciones se vendió a la cadena de tiendas Cheradui. A pesar de que Soriana estaba muy interesada no logró quedarse con los activos ya que la oferta ganadora, en nuestra opinión fue demasiado alta. Sin embargo, la empresa ha comunicado que en su plan de crecimiento se tiene planeado entrar al mercado del D.F a mediados del año. • La empresa cuenta con una sana situación financiera. Continúa expandiéndose a un ritmo acelerado sin necesidad de adquirir deuda con costo. En el trimestre se requirió una gran inversión en el capital de trabajo debido a las aperturas. Soriana se ha caracterizado por ser una fuerte generadora de efectivo y estimamos que a pesar de su ambicioso plan de expansión no necesitarán contratar pasivos con costo y podrán cumplir su meta con recursos propios. • Estimamos que la empresa continuará reportando buenos resultados. Esperamos que las ventas mismas tiendas para el año 2005 crezcan 3% y los ingresos en el orden del 15%. De la misma manera el piso de ventas aumentará 18%. Sin embargo la mayor parte del crecimiento se hará con formatos de menor margen por lo que creemos que a pesar de un estricto control de costos no veremos mejora en el margen bruto, para el año esperamos que se mantenga a niveles de 21.5%. La valuación es atractiva, el múltiplo VE/ UAFIDA cotiza a 5.80x. Nuestro precio objetivo a 12 meses es de Ps. 48 por lo que recomendamos la COMPRA riesgo medio. (millones de pesos al 31 de marzo de 2005) Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta 1T05 10,750 2,310 1,668 831 642 -65 0 35 -7 -23 11 696 188 0 0 0 507 1T04 9,383 2,047 1,476 745 571 -75 0 26 -6 -43 6 640 162 0 0 0 479 Margen Bruto Margen UAFIDA Margen Operativo Margen Neto 21.5% 7.7% 6.0% 4.7% 21.8% 7.9% 6.1% 5.1% 10 52 53 4.9% 11 57 59 5.5% Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. var.% 14.6% 12.8% 13.0% 11.5% 12.4% -12.5% -7.3% 35.0% 32.9% -46.5% 104.2% 8.7% 16.6% #N/A #N/A #N/A 6.0% BALANCE (millones de pesos al 31 de marzo de 2005) Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario Mar-05 29,072 1,431 6,274 0 21,185 0 183 10,025 0 5,580 0 4,445 19,048 0 Dic-04 Mar-04 31,324 26,577 2,611 1,569 7,783 5,926 116 0 20,748 18,925 0 0 66 156 12,764 9,853 0 0 8,384 5,447 0 0 4,379 4,406 18,560 16,725 0 0 ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont 5169 9374 1.4x #DIV/0! 4.7% -7.5% 52.6% 1.2x #DIV/0! 4.6% -14.1% 68.8% 1.4x #DIV/0! 3.6% -9.4% 58.9% Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2