gcc1q05

Anuncio

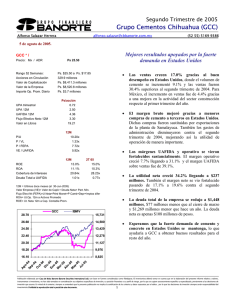

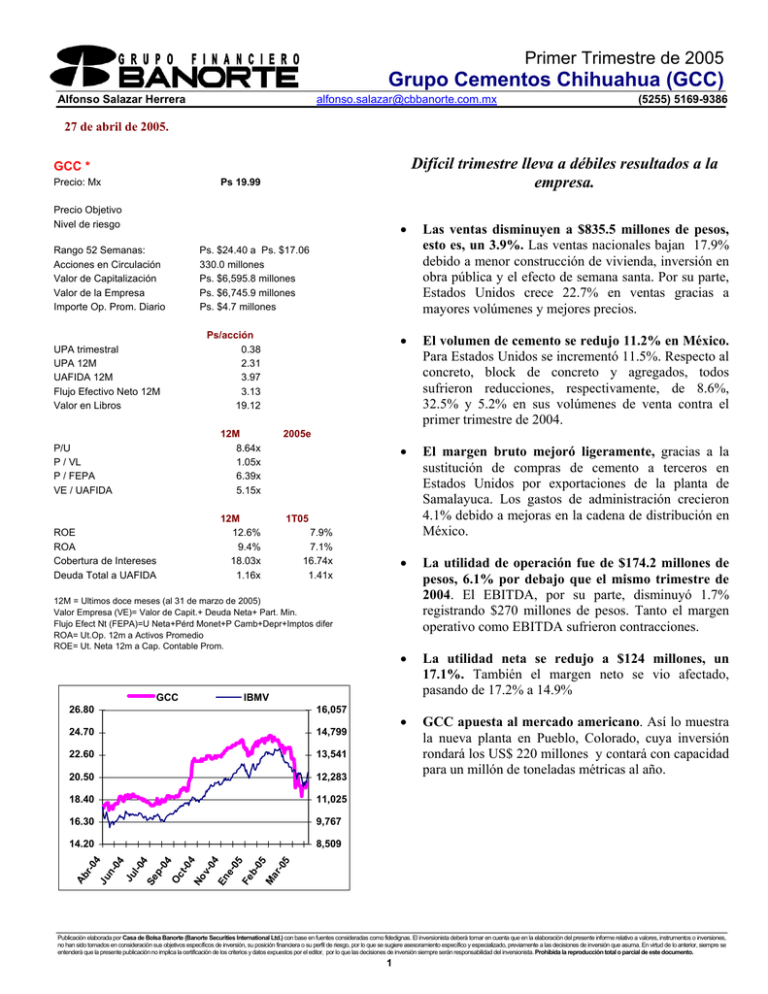

Primer Trimestre de 2005 Grupo Cementos Chihuahua (GCC) Alfonso Salazar Herrera alfonso.salazar@cbbanorte.com.mx (5255) 5169-9386 27 de abril de 2005. Difícil trimestre lleva a débiles resultados a la empresa. GCC * Precio: Mx Ps 19.99 Precio Objetivo Nivel de riesgo Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros Las ventas disminuyen a $835.5 millones de pesos, esto es, un 3.9%. Las ventas nacionales bajan 17.9% debido a menor construcción de vivienda, inversión en obra pública y el efecto de semana santa. Por su parte, Estados Unidos crece 22.7% en ventas gracias a mayores volúmenes y mejores precios. • El volumen de cemento se redujo 11.2% en México. Para Estados Unidos se incrementó 11.5%. Respecto al concreto, block de concreto y agregados, todos sufrieron reducciones, respectivamente, de 8.6%, 32.5% y 5.2% en sus volúmenes de venta contra el primer trimestre de 2004. • El margen bruto mejoró ligeramente, gracias a la sustitución de compras de cemento a terceros en Estados Unidos por exportaciones de la planta de Samalayuca. Los gastos de administración crecieron 4.1% debido a mejoras en la cadena de distribución en México. • La utilidad de operación fue de $174.2 millones de pesos, 6.1% por debajo que el mismo trimestre de 2004. El EBITDA, por su parte, disminuyó 1.7% registrando $270 millones de pesos. Tanto el margen operativo como EBITDA sufrieron contracciones. • La utilidad neta se redujo a $124 millones, un 17.1%. También el margen neto se vio afectado, pasando de 17.2% a 14.9% • GCC apuesta al mercado americano. Así lo muestra la nueva planta en Pueblo, Colorado, cuya inversión rondará los US$ 220 millones y contará con capacidad para un millón de toneladas métricas al año. Ps. $24.40 a Ps. $17.06 330.0 millones Ps. $6,595.8 millones Ps. $6,745.9 millones Ps. $4.7 millones Ps/acción 0.38 2.31 3.97 3.13 19.12 12M 8.64x 1.05x 6.39x 5.15x 2005e P/U P / VL P / FEPA VE / UAFIDA 12M 12.6% 9.4% 18.03x 1.16x 1T05 ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 7.9% 7.1% 16.74x 1.41x 12M = Ultimos doce meses (al 31 de marzo de 2005) Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. GCC • IBMV 16,057 24.70 14,799 22.60 13,541 20.50 12,283 18.40 11,025 16.30 9,767 14.20 8,509 Ab r-0 4 Ju n04 Ju l-0 4 Se p04 Oc t-0 4 No v04 En e05 Fe b05 M ar -0 5 26.80 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Primer Trimestre de 2005 Grupo Cementos Chihuahua (GCC) Alfonso Salazar Herrera alfonso.salazar@cbbanorte.com.mx (5255) 5169-9386 27 de abril de 2005. ESTADO DE RESULTADOS (millones de pesos al 31 de marzo de 2005) 1T05 836 269 95 270 174 -15 18 23 -1 -9 63 126 2 0 0 0 124 1T04 870 277 91 275 186 -16 20 22 2 -16 24 178 28 0 0 0 150 Margen Bruto Margen UAFIDA Margen Operativo Margen Neto 32.2% 32.3% 20.8% 14.9% 31.8% 31.6% 21.3% 17.2% Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. 92 112 17 78.8% 79 93 17 98.7% Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta var.% -3.9% -2.7% 4.1% -1.7% -6.1% -8.3% -13.4% 6.5% #N/A -47.7% 166.9% -29.2% -94.3% #N/A #N/A -96.7% -17.1% BALANCE (millones de pesos al 31 de marzo de 2005) Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario Mar-05 9,801 1,376 1,616 71 6,144 575 20 3,490 26 358 1,499 1,608 6,311 2 Dic-04 Mar-04 9,691 10,573 1,481 2,300 1,439 1,464 69 66 6,128 6,183 531 542 43 18 3,495 4,766 29 284 371 331 1,494 2,455 1,602 1,696 6,195 5,807 1 2 ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont 7.8x 1.7% 14.4% 2.4% 55.3% 7.3x 1.9% 14.5% 0.7% 56.4% 6.1x 10.4% 31.9% 7.6% 82.1% 2 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento.