Geo1T11

Anuncio

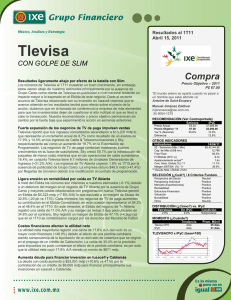

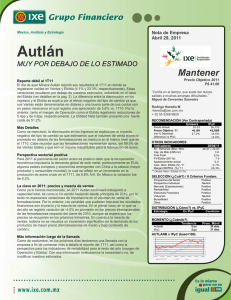

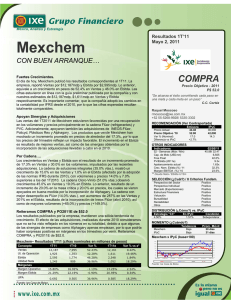

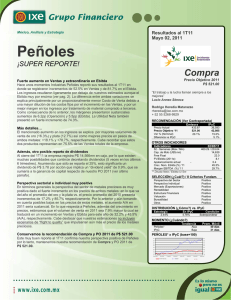

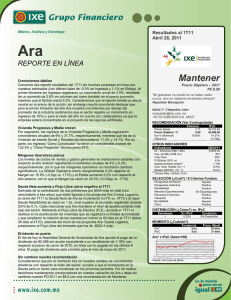

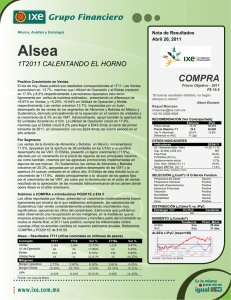

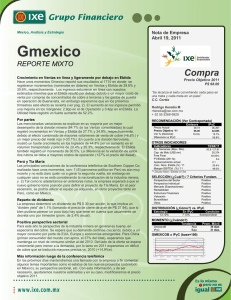

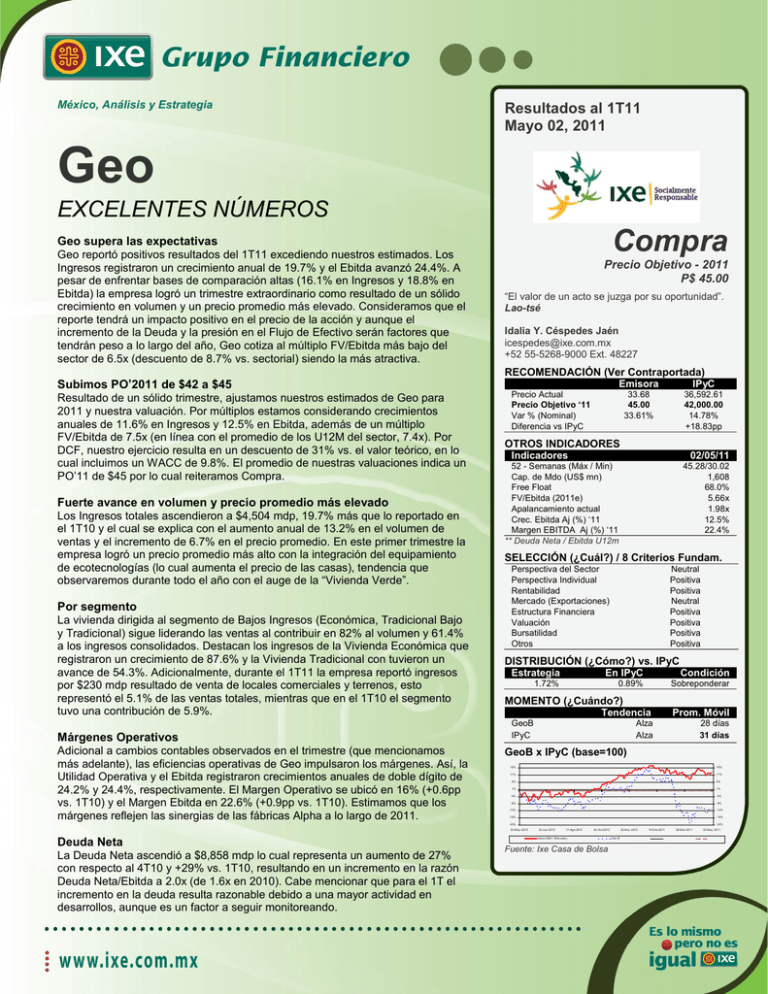

México, Análisis y Estrategia Resultados al 1T11 Mayo 02, 2011 Geo EXCELENTES NÚMEROS Compra Geo supera las expectativas Geo reportó positivos resultados del 1T11 excediendo nuestros estimados. Los Ingresos registraron un crecimiento anual de 19.7% y el Ebitda avanzó 24.4%. A pesar de enfrentar bases de comparación altas (16.1% en Ingresos y 18.8% en Ebitda) la empresa logró un trimestre extraordinario como resultado de un sólido crecimiento en volumen y un precio promedio más elevado. Consideramos que el reporte tendrá un impacto positivo en el precio de la acción y aunque el incremento de la Deuda y la presión en el Flujo de Efectivo serán factores que tendrán peso a lo largo del año, Geo cotiza al múltiplo FV/Ebitda más bajo del sector de 6.5x (descuento de 8.7% vs. sectorial) siendo la más atractiva. Precio Objetivo - 2011 P$ 45.00 “El valor de un acto se juzga por su oportunidad”. Lao-tsé Idalia Y. Céspedes Jaén icespedes@ixe.com.mx +52 55-5268-9000 Ext. 48227 RECOMENDACIÓN (Ver Contraportada) Subimos PO’2011 de $42 a $45 Resultado de un sólido trimestre, ajustamos nuestros estimados de Geo para 2011 y nuestra valuación. Por múltiplos estamos considerando crecimientos anuales de 11.6% en Ingresos y 12.5% en Ebitda, además de un múltiplo FV/Ebitda de 7.5x (en línea con el promedio de los U12M del sector, 7.4x). Por DCF, nuestro ejercicio resulta en un descuento de 31% vs. el valor teórico, en lo cual incluimos un WACC de 9.8%. El promedio de nuestras valuaciones indica un PO’11 de $45 por lo cual reiteramos Compra. Fuerte avance en volumen y precio promedio más elevado Los Ingresos totales ascendieron a $4,504 mdp, 19.7% más que lo reportado en el 1T10 y el cual se explica con el aumento anual de 13.2% en el volumen de ventas y el incremento de 6.7% en el precio promedio. En este primer trimestre la empresa logró un precio promedio más alto con la integración del equipamiento de ecotecnologías (lo cual aumenta el precio de las casas), tendencia que observaremos durante todo el año con el auge de la “Vivienda Verde”. Por segmento La vivienda dirigida al segmento de Bajos Ingresos (Económica, Tradicional Bajo y Tradicional) sigue liderando las ventas al contribuir en 82% al volumen y 61.4% a los ingresos consolidados. Destacan los ingresos de la Vivienda Económica que registraron un crecimiento de 87.6% y la Vivienda Tradicional con tuvieron un avance de 54.3%. Adicionalmente, durante el 1T11 la empresa reportó ingresos por $230 mdp resultado de venta de locales comerciales y terrenos, esto representó el 5.1% de las ventas totales, mientras que en el 1T10 el segmento tuvo una contribución de 5.9%. Márgenes Operativos Adicional a cambios contables observados en el trimestre (que mencionamos más adelante), las eficiencias operativas de Geo impulsaron los márgenes. Así, la Utilidad Operativa y el Ebitda registraron crecimientos anuales de doble dígito de 24.2% y 24.4%, respectivamente. El Margen Operativo se ubicó en 16% (+0.6pp vs. 1T10) y el Margen Ebitda en 22.6% (+0.9pp vs. 1T10). Estimamos que los márgenes reflejen las sinergias de las fábricas Alpha a lo largo de 2011. Emisora IPyC 33.68 45.00 33.61% 36,592.61 42,000.00 14.78% +18.83pp Precio Actual Precio Objetivo ‘11 Var % (Nominal) Diferencia vs IPyC OTROS INDICADORES Indicadores 02/05/11 52 - Semanas (Máx / Min) Cap. de Mdo (US$ mn) Free Float FV/Ebitda (2011e) Apalancamiento actual Crec. Ebitda Aj (%) ‘11 Margen EBITDA Aj (%) ‘11 ** Deuda Neta / Ebitda U12m 45.28/30.02 1,608 68.0% 5.66x 1.98x 12.5% 22.4% SELECCIÓN (¿Cuál?) / 8 Criterios Fundam. Perspectiva del Sector Perspectiva Individual Rentabilidad Mercado (Exportaciones) Estructura Financiera Valuación Bursatilidad Otros Neutral Positiva Positiva Neutral Positiva Positiva Positiva Positiva DISTRIBUCIÓN (¿Cómo?) vs. IPyC Estrategia En IPyC Condición 1.72% 0.89% Sobreponderar MOMENTO (¿Cuándo?) Tendencia Prom. Móvil Alza Alza 28 días 31 días GeoB IPyC GeoB x IPyC (base=100) 16% 16% 11% 11% 6% 6% 1% 1% -4% -4% -9% -9% -14% -14% -19% -19% -24% 03-M ay -2010 Deuda Neta La Deuda Neta ascendió a $8,858 mdp lo cual representa un aumento de 27% con respecto al 4T10 y +29% vs. 1T10, resultando en un incremento en la razón Deuda Neta/Ebitda a 2.0x (de 1.6x en 2010). Cabe mencionar que para el 1T el incremento en la deuda resulta razonable debido a una mayor actividad en desarrollos, aunque es un factor a seguir monitoreando. -24% 22-J un-2010 11-Ago-2010 04-Oc t-2010 Indic e B M V (M ercado) Fuente: Ixe Casa de Bolsa 25-N ov -2010 G eo B 14-E ne-2011 08-M ar-2011 02-M ay -2011 Geo Resultados 1T11 Resultados al 1T11 A continuación presentamos los resultados de Geo al 1T11 y el comparativo con nuestros estimados. Geo – Resultados al 1T11 (en millones de pesos) Concepto 1T11 1T10 Var % 1T11e Var % vs Estim. Utilidad de Operación 4,504 722 3,763 581 19.70% 24.24% 4,092 658 Ebitda 1,017 817 24.43% 936 8.65% 339 270 25.67% 280 21.03% Margen Operativo 16.03% 15.44% 0.59 pp 16.08% -0.05 pp Margen Ebitda 22.57% 21.71% 0.86 pp 22.86% -0.29 pp 2.78 2.63 5.53% 2.78 0.17% Ventas Utilidad Neta UPA 10.06% 9.70% Fuente: Ixe Casa de Bolsa, Geo Más Detalles Cambios Contables modifican base comparativa 1T10 Al 1T11 Geo adoptó la Norma C-4 “Inventarios”, con lo cual el gasto que no está relacionado al costo de producción se reconoce en los resultados del ejercicio. De esta manera, la empresa reclasificó gastos de inventarios que estaban incorporados al costo de ventas y lo trasladó a los gastos de administración. Adicional a esto, Geo adoptó la Norma C-5 “Pagos Anticipados” mediante la cual reclasificó estos pagos (anticipos para compra de terrenos, a contratistas y proveedores de material y otros pagos que generen beneficios futuros) en una cuenta. Al 1T11 Geo registró un total de Pagos Anticipados relacionados con Inventarios por $703 mdp (+11.2% con respecto al 4T10). 2 Geo Resultados 1T11 Responsabilidad del analista, Política de Recomendación y Estrategia Integral “C3” RESPONSABILIDAD: Los analistas mencionados en este informe certifican que: 1) Todos los datos y opiniones provienen de fuentes consideradas como fidedignas; 2) No existe para ellos remuneración relacionada directamente o indirectamente con las recomendaciones o las opiniones específicas expresadas en su investigación; y 3) No tienen valores emitidos por la compañía mencionada en este informe que exceda el 5% de sus activos. POLITICA DE RECOMENDACIÓN: Las calificaciones de la inversión atienden a la variación nominal esperada para el precio de la acción de la fecha de publicación del documento hasta final del año en curso (precio objetivo), RESPECTO A LA VARIACIÓN ESPERADA PARA EL ÍNDICE DE PRECIOS COTIZACIONES (IPyC) en el mismo plazo (se utiliza el rango medio del pronóstico oficial del IPyC). La lógica de esta medida obedece a considerar el IPyC, como el parámetro a vencer (“benchmark”) de cualquier inversionista de Bolsa en México. La tabla siguiente indica el grado de diferencia en puntos porcentuales (pp) que determina cada calificación. CALIFICACION Compra Mantener Venta Variación (pp) vs. IPyC Mayor a 5.00 pp Rango mayor o menor a 4.99 pp Menor a 5.00 pp pp: puntos porcentuales ESTRATEGIA INTEGRAL “C3”: Congruente con una asesoría INTEGRAL (distinta y más completa) sobre la manera en que sugerimos participan en el mercado accionario priorizando el cuidado de riesgos de inversión, los cuales se presentan en distintas etapas: SELECCIÓN (¿cuáles acciones comprar?), DISTRIBUCIÓN (¿Cómo estructuro un portafolio, es decir cuánto asigno o pondero el “peso” de la acción respecto a lo que significa para el IPyC?) y MOMENTO (¿Cuándo compro o vendo con objeto de reaccionar de manera oportuna a un cambio de tendencia en la acción o en el mercado en general), nuestros documentos de Inicio de Cobertura incluyen en la portada aspectos relacionados con dichas etapas, las cuales se revisan cada semana en el documento Estrategia Semanal (Estrategia Integral “C3”). Un documento de inicio de cobertura o de revisión de estimado atiende la etapa de SELECCIÓN cuyos filtros de opinión son los siete criterios fundamentales que usamos de manera consistente y que se resumen en la página 2. DIRECCIONES MÉXICO México, Matriz México, Reforma Lomas México, Altavista Ixe Plaza México, Satélite Querétaro Paseo de la Reforma No. 505 Av. Paseo de la Reforma Nº 215 Periférico Sur N° 314 P.B. Circuito médicos N° 14 Av. Tecnológico No100 Piso 45 Col. Cuahutémoc EsT. Prado Norte Col. San Ángel Tlacopac Col. Ciudad Satélite oriente Loc. 11 Ciudad de México. Col. Lomas de Chapultepec Deleg. Álvaro Obregón Municipio Naucalpan Col. El Carrizal Qro, Qro Tel. 52.68.90.00 México, D.F. México, D.F. Estado de México C.P. 11000 C.P. 01049 C.P. 53100 C.P. 76030 Tel. (55) 52.49.64.00 Tels.: 5174.2275 al 2280 Tel. 59.93.82.82 Tels.: (44) 2242.4508 Ciudad Juárez Av. Paseo Triunfo de la República Nº 215 Local 12 – P.B. Guadalajara Av. Americas 1905 4to. Piso Col. Colomos Providencia León Monterrey Puebla Av. Cerro Gordo N° 130 Int. 1004 Av. Vasconcelos N° 115 Ote. 39 Poniente No. 3515 Col. Cerro Gordo Col. Residencial San Agustín Col. Fracc. Las Ánimas Col. San Lorenzo Guadalajara, Jalisco León Guanajuato Garza García, Nuevo León C.P. 72400 Cd. Juárez, Chihuahua C.P. 44660 C.P. 37150 C.P. 66260 Tels.: (22) 2169.7316 C.P. 32320 Conmutador (33) 46.24.13.00 Tel. 01 (477) 214.27.00 Conmutador (81) 83.78.51.11 Tel. (656) 618.46.56 Fax: (33) 46.24.13.29 Fax: 01 (477) 214.17.48 Tel. (81) 83.78.45.99 (01 800) 493.99.99 Fax: (81) 83.78.43.66 (01 800) 712.77.29 Fax: (656) 618.46.55 3