maxcom1T11

Anuncio

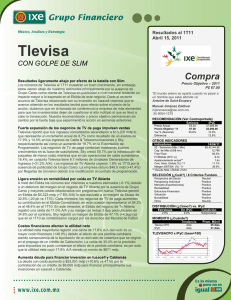

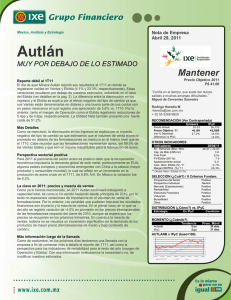

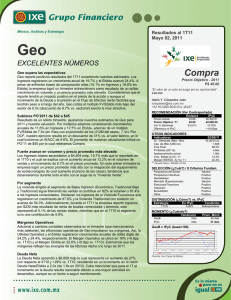

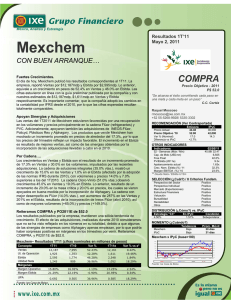

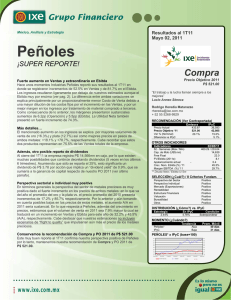

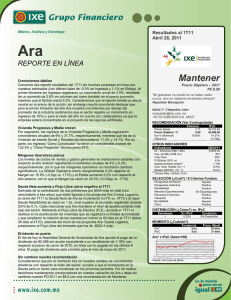

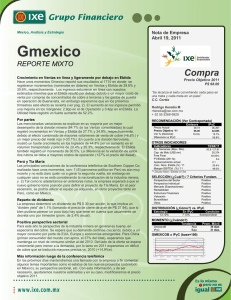

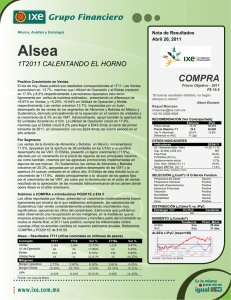

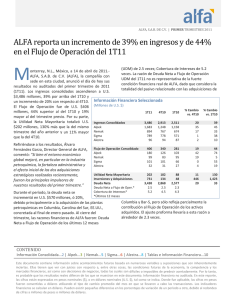

México, Análisis y Estrategia Resultados al 1T11 Abril 28, 2011 Maxcom DISPUTA TARIFA INTERCONEXIÓN Mantener Resultados positivos basados en resolución de la COFETEL Maxcom publicó sus resultados al 1T11 estos podrían ser considerados como positivos no obstante dependen de una resolución favorable de la COFETEL en materia de interconexión. La empresa al no alcanzar un acuerdo de interconexión con los operadores móviles ha decidido aplicar una tarifa de interconexión de $0.3912 por minuto vs $1.00 del 1T10 con fundamento en una resolución de la COFETEL relacionada con una disputa de Alestra por lo que asumen que la COFETEL resolverá en el mismo sentido. La resolución se espera en el mes de mayo, si es favorable estaremos modificando nuestras proyecciones a la alza. Aunque el rendimiento potencial de nuestro precio objetivo justificaría un cambio de recomendación consideramos que el riesgo de esta emisora es alto por lo que decidimos conservar la recomendación de Mantener. Contracción en la base de Unidades Generadoras de Ingreso En este trimestre Maxcom registró 7,329 desconexiones netas esto implica una desaceleración en el crecimiento anual de la base de Unidades Generadoras de Ingreso (UGI) a 2.2% vs 12.5% en el 1T10; nuestro estimado era una tasa de crecimiento de 3.8%. La compañía finalizó el período con 549.2 mil UGI, el segmento residencial contribuyó con el 89.8% de las desconexiones. En el ARPU (Ingreso promedio por UGI) la empresa registró una caída de 11.9% A/A por el empaquetamiento de servicios y un menor número de líneas de voz. Caída en ingresos de 7.3% y aumento en Ebitda de 26.0% Precio Objetivo – 2011 P$ 7.25 “La neutralidad, como principio inmutable, es una prueba de debilidad” Lajos Kossuth Manuel Jiménez Zaldivar mjimenezza@ixe.com.mx +52 55 5004-1275 RECOMENDACIÓN (Ver Contraportada) Emisora IPyC 5.35 7.25 35.5% 36,722.64 42,000.00 14.4% 21.1% Precio Actual Precio Objetivo ‘11 Var % (Nominal) Diferencia OTROS INDICADORES Indicadores 28/04/11 52 - Semanas (Máx / Min) Cap. de Mdo (US$ mn) Free Float FV/Ebitda (2011 e) Apalancamiento actual** Crec. Nom. Ebitda (%) ‘11 Margen EBTIDA (%) ‘11 ** Deuda Neta / Ebitda U12m 8.90 / 5.21 122 45.0% 5.1x 2.9x 5.5% 28.4% La pérdida de UGI y la contracción del ARPU ocasionó una caída de 7.3% en los ingresos a un monto de $589 mdp siendo 6.0% menor a nuestro estimado. Los ingresos comerciales continúan deteriorándose por la pérdida de clientes de este segmento (-9.4% vs 1T10). Del lado de los costos, la aplicación de tarifa de interconexión antes mencionada representa una disminución de $52 mdp en los costos de operación por lo que estos caen 26.2% vs 1T10. La empresa ha reducido su nómina y comisiones a externos por lo que sus gastos cayeron 6.8% A/A. La combinación de menores ingresos y la reducción de costos y gastos dio como resultado un Ebitda de $200 mdp representando un aumento de 26.0% y equivale a un margen de Ebitda de 34.0% (+9pp vs 1T10). SELECCIÓN (¿Cuál?) / 8 Criterios Fundam. Ligera disminución en la pérdida neta MOMENTO (¿Cuándo?) La empresa continua reportando pérdidas a nivel la utilidad neta sin embargo en este período fue menor (-38 mdp vs -57 mdp del 1T10) derivado del mejor desempeño operativo el cual compensó un mayor cargo financiero producto de menores utilidades cambiarias. Reestructura operativa para conservar flujo de efectivo Desde el inicio del año Maxcom ha aplicado una reestructura operativa con el objetivo de alcanzar el punto de equilibrio en la generación de flujo de efectivo; sus planes comprenden un menor monto de inversiones de capital, menor gastos de adquisición de suscriptores y un adelgazamiento de la estructura corporativa. En este trimestre observamos los primeros resultados este plan, la empresa logró un moderado aumento en la caja (de $7mdp) finalizando con $382 mdp. La razón de deuda neta a Ebitda se ubicó en 2.9x mejorando frente al 3.2x del 4T10 por la disminución en la tarifa de interconexión. Perspectiva del Sector Perspectiva Individual Mercado (Exportaciones) Rentabilidad Estructura Financiera Valuación Bursatilidad Otros Neutral Negativa Neutral Negativa Negativa Neutral Negativa Neutral DISTRIBUCIÓN (¿Cómo?) vs. IPyC Estrategia En IPyC Condición 0.0% 0.0% Neutral Tendencia Maxcom CPO IPyC Prom. Móvil Baja Baja 20 días 31 días MAXCOMCPO x IPyC (base=100) 10% 10% 0% 0% -10% -10% -20% -20% -30% -30% -40% 28-Abr-2010 -40% 17-Jun-2010 06-Ago-2010 Indice BMV (Mercado) 29-Sep-2010 22-Nov-2010 Maxcom CPO 11-Ene-2011 03-Mar-2011 27-Abr-2011 Resultados 1T11 Resultados 1T11 En la siguiente tabla mostramos los principales datos del trimestre así como las variaciones frente a nuestros estimados. Maxcom - Reporte al 1T11 (en millones de pesos) Ventas Utilidad Operación Ebitda Utilidad Neta 1T11 589 28 200 (38) 1T10 636 (17) 159 (57) Var % -7.3% N.A. 26.0% N.A. 1T11e 627 (2) 167 (29) Var % vs. E -6.0% N.A. 19.7% N.A. Margen Operación Margen Ebitda UPA 4.7% 34.0% ($0.146) (2.6%) 25.0% ($0.216) 7.3pp 9.0pp N.A. (0.3%) 26.7% ($0.110) 5.0pp 7.3pp N.A. Fuente: Ixe Casa de Bolsa, Maxcom Telecomunicaciones Los principales puntos que valen la pena destacar del reporte al 1T11 son: 2 • En el trimestre la empresa perdió poco más de 6,500 UGI Residenciales derivado de un menor número de líneas de voz y móviles lo cual fue parcialmente compensado con la contratación de servicios de datos y TV de paga. En las UGI comerciales la empresa registró 918 desconexiones. • EL ARPU residencial y comercial se mantuvo en los mismos niveles del 1T10 mientras que el ARPU de telefonía pública cayó 29.3% A/A y el ARPU de mayoreo retrocedió 20.6% vs 1T10. El ARPU consolidado que generó la compañía fue $355 vs $403 del período anterior consideramos que este continuará deteriorándose por el entorno competitivo y el empaquetamiento de servicios. • Conforme a su reestructura operativa la empresa destinó en el trimestre $70 mdp a inversiones de capital lo que representa una disminución de 54.5% vs 1T10. Derivado de esta reducción en inversiones las operaciones de la compañía generaron un flujo libre de $83 mdp de los cuales $76 mdp se destinaron a actividades de financiamiento. Resultados 1T11 Responsabilidad del analista, Política de Recomendación y Estrategia Integral “C3” RESPONSABILIDAD: Los analistas mencionados en este informe certifican que: 1) Todos los datos y opiniones provienen de fuentes consideradas como fidedignas; 2) No existe para ellos remuneración relacionada directamente o indirectamente con las recomendaciones o las opiniones específicas expresadas en su investigación; y 3) No tienen valores emitidos por la compañía mencionada en este informe que exceda el 5% de sus activos. POLITICA DE RECOMENDACIÓN: Las calificaciones de la inversión atienden a la variación nominal esperada para el precio de la acción de la fecha de publicación del documento hasta final del año en curso (precio objetivo), RESPECTO A LA VARIACIÓN ESPERADA PARA EL ÍNDICE DE PRECIOS COTIZACIONES (IPyC) en el mismo plazo (se utiliza el rango medio del pronóstico oficial del IPyC). La lógica de esta medida obedece a considerar el IPyC, como el parámetro a vencer (“benchmark”) de cualquier inversionista de Bolsa en México. La tabla siguiente indica el grado de diferencia en puntos porcentuales (pp) que determina cada calificación. CALIFICACION Compra Mantener Venta Variación (pp) vs. IPyC Mayor a 5.00 pp Rango mayor o menor a 4.99 pp Menor a 5.00 pp pp: puntos porcentuales ESTRATEGIA INTEGRAL “C3”: Congruente con una asesoría INTEGRAL (distinta y más completa) sobre la manera en que sugerimos participan en el mercado accionario priorizando el cuidado de riesgos de inversión, los cuales se presentan en distintas etapas: SELECCIÓN (¿cuáles acciones comprar?), DISTRIBUCIÓN (¿Cómo estructuro un portafolio, es decir cuánto asigno o pondero el “peso” de la acción respecto a lo que significa para el IPyC?) y MOMENTO (¿Cuándo compro o vendo con objeto de reaccionar de manera oportuna a un cambio de tendencia en la acción o en el mercado en general), nuestros documentos de Inicio de Cobertura incluyen en la portada aspectos relacionados con dichas etapas, las cuales se revisan cada semana en el documento Estrategia Semanal (Estrategia Integral “C3”). Un documento de inicio de cobertura o de revisión de estimado atiende la etapa de SELECCIÓN cuyos filtros de opinión son los siete criterios fundamentales que usamos de manera consistente y que se resumen en la página 2. DIRECCIONES MÉXICO México, Matriz Paseo de la Reforma No. 505 Piso 45 Col. Cuauhtémoc México, Reforma Lomas Av. Paseo de la Reforma Nº 215 EsT. Prado Norte México, Altavista Ixe Plaza México, Ixe Fondos Matriz Periférico Sur N° 314 P.B. Paseo de la Reforma Nº 505 39 Poniente No. 3515 Col. San Ángel Tlacopac Piso 45 Col. Cuauhtémoc Col. Fracc. Las Ánimas Ciudad de México. Col. Lomas de Chapultepec Deleg. Álvaro Obregón C.P. 06500 C.P. 72400 Tel. 52.68.90.00 México, D.F. México, D.F. Ciudad de México Tels.: (22) 2169.7316 C.P. 11000 C.P. 01049 Tels.: 52-689494 Tel. (55) 52.49.64.00 Tels.: 5174.2275 al 2280 Ciudad Juárez Av. Paseo Triunfo de la República Nº 215 Local 12 – P.B. Guadalajara Av. Americas 1905 4to. Piso Col. Colomos Providencia León Av. Cerro Gordo N° 130 Int. 1004 Col. Cerro Gordo Monterrey Col. San Lorenzo Guadalajara, Jalisco León Guanajuato Garza García, Nuevo León Col. El Carrizal Cd. Juárez, Chihuahua C.P. 44660 Conmutador (33) 46.24.13.00 Fax: (33) 46.24.13.29 C.P. 37150 Qro, Qro Fax: 01 (477) 214.17.48 C.P. 66260 Conmutador (81) 83.78.51.11 Tel. (81) 83.78.45.99 (01 800) 493.99.99 Fax: (81) 83.78.43.66 C.P. 32320 Tel. (656) 618.46.56 (01 800) 712.77.29 Tel. 01 (477) 214.27.00 Puebla Querétaro Av. Vasconcelos N° 115 Ote. Av. Tecnológico No. 100 Col. Residencial San Agustín Loc. 11 C.P. 76030 Tels.: (44) 2242.4508 Fax: (656) 618.46.55 3