Televisa1T11

Anuncio

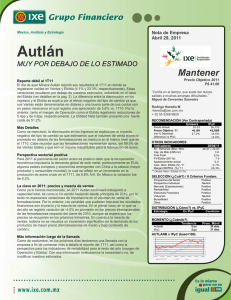

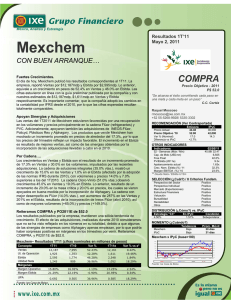

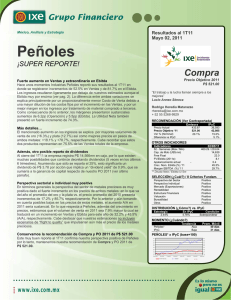

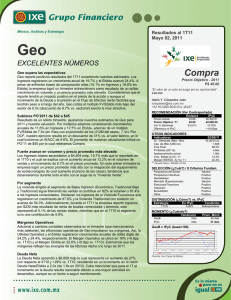

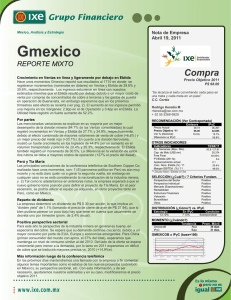

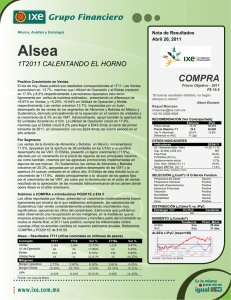

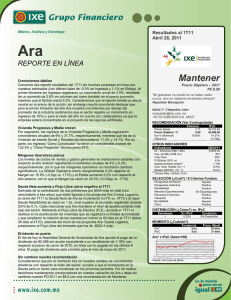

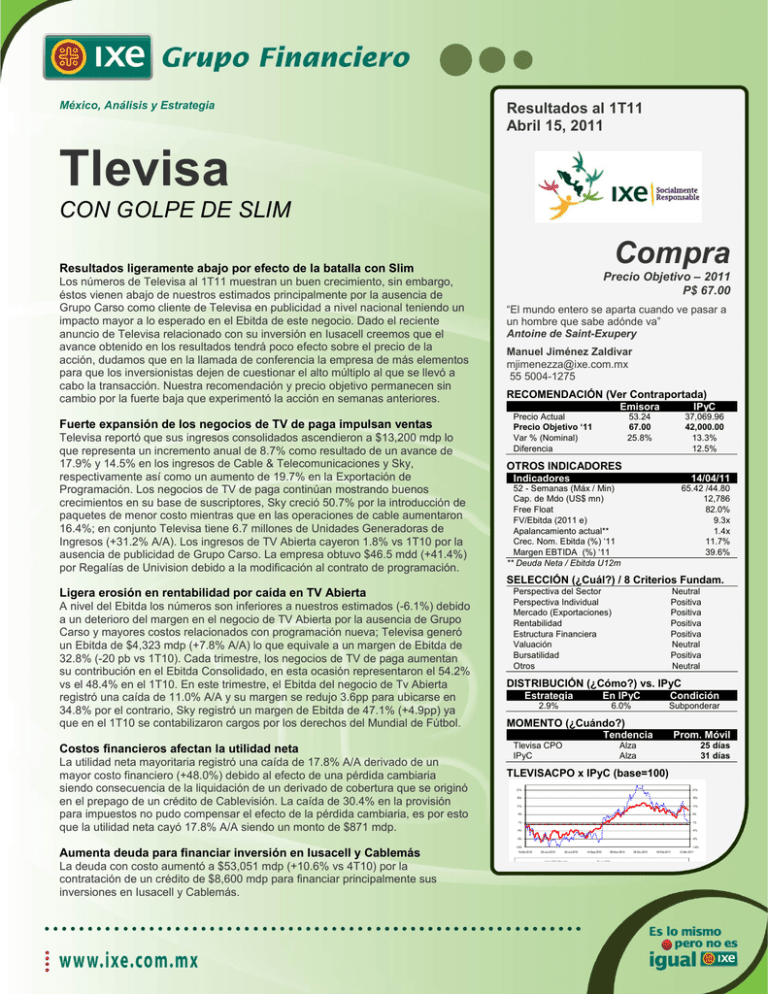

México, Análisis y Estrategia Resultados al 1T11 Abril 15, 2011 Tlevisa CON GOLPE DE SLIM Compra Resultados ligeramente abajo por efecto de la batalla con Slim Los números de Televisa al 1T11 muestran un buen crecimiento, sin embargo, éstos vienen abajo de nuestros estimados principalmente por la ausencia de Grupo Carso como cliente de Televisa en publicidad a nivel nacional teniendo un impacto mayor a lo esperado en el Ebitda de este negocio. Dado el reciente anuncio de Televisa relacionado con su inversión en Iusacell creemos que el avance obtenido en los resultados tendrá poco efecto sobre el precio de la acción, dudamos que en la llamada de conferencia la empresa de más elementos para que los inversionistas dejen de cuestionar el alto múltiplo al que se llevó a cabo la transacción. Nuestra recomendación y precio objetivo permanecen sin cambio por la fuerte baja que experimentó la acción en semanas anteriores. Fuerte expansión de los negocios de TV de paga impulsan ventas Televisa reportó que sus ingresos consolidados ascendieron a $13,200 mdp lo que representa un incremento anual de 8.7% como resultado de un avance de 17.9% y 14.5% en los ingresos de Cable & Telecomunicaciones y Sky, respectivamente así como un aumento de 19.7% en la Exportación de Programación. Los negocios de TV de paga continúan mostrando buenos crecimientos en su base de suscriptores, Sky creció 50.7% por la introducción de paquetes de menor costo mientras que en las operaciones de cable aumentaron 16.4%; en conjunto Televisa tiene 6.7 millones de Unidades Generadoras de Ingresos (+31.2% A/A). Los ingresos de TV Abierta cayeron 1.8% vs 1T10 por la ausencia de publicidad de Grupo Carso. La empresa obtuvo $46.5 mdd (+41.4%) por Regalías de Univision debido a la modificación al contrato de programación. Precio Objetivo – 2011 P$ 67.00 “El mundo entero se aparta cuando ve pasar a un hombre que sabe adónde va” Antoine de Saint-Exupery Manuel Jiménez Zaldivar mjimenezza@ixe.com.mx 55 5004-1275 RECOMENDACIÓN (Ver Contraportada) Emisora IPyC 53.24 67.00 25.8% 37,069.96 42,000.00 13.3% 12.5% Precio Actual Precio Objetivo ‘11 Var % (Nominal) Diferencia OTROS INDICADORES Indicadores 14/04/11 52 - Semanas (Máx / Min) Cap. de Mdo (US$ mn) Free Float FV/Ebitda (2011 e) Apalancamiento actual** Crec. Nom. Ebitda (%) ‘11 Margen EBTIDA (%) ‘11 ** Deuda Neta / Ebitda U12m 65.42 /44.80 12,786 82.0% 9.3x 1.4x 11.7% 39.6% SELECCIÓN (¿Cuál?) / 8 Criterios Fundam. Ligera erosión en rentabilidad por caída en TV Abierta A nivel del Ebitda los números son inferiores a nuestros estimados (-6.1%) debido a un deterioro del margen en el negocio de TV Abierta por la ausencia de Grupo Carso y mayores costos relacionados con programación nueva; Televisa generó un Ebitda de $4,323 mdp (+7.8% A/A) lo que equivale a un margen de Ebitda de 32.8% (-20 pb vs 1T10). Cada trimestre, los negocios de TV de paga aumentan su contribución en el Ebitda Consolidado, en esta ocasión representaron el 54.2% vs el 48.4% en el 1T10. En este trimestre, el Ebitda del negocio de Tv Abierta registró una caída de 11.0% A/A y su margen se redujo 3.6pp para ubicarse en 34.8% por el contrario, Sky registró un margen de Ebitda de 47.1% (+4.9pp) ya que en el 1T10 se contabilizaron cargos por los derechos del Mundial de Fútbol. Perspectiva del Sector Perspectiva Individual Mercado (Exportaciones) Rentabilidad Estructura Financiera Valuación Bursatilidad Otros Neutral Positiva Positiva Positiva Positiva Neutral Positiva Neutral DISTRIBUCIÓN (¿Cómo?) vs. IPyC Estrategia En IPyC Condición 2.9% 6.0% Subponderar MOMENTO (¿Cuándo?) Tendencia Costos financieros afectan la utilidad neta La utilidad neta mayoritaria registró una caída de 17.8% A/A derivado de un mayor costo financiero (+48.0%) debido al efecto de una pérdida cambiaria siendo consecuencia de la liquidación de un derivado de cobertura que se originó en el prepago de un crédito de Cablevisión. La caída de 30.4% en la provisión para impuestos no pudo compensar el efecto de la pérdida cambiaria, es por esto que la utilidad neta cayó 17.8% A/A siendo un monto de $871 mdp. Aumenta deuda para financiar inversión en Iusacell y Cablemás La deuda con costo aumentó a $53,051 mdp (+10.6% vs 4T10) por la contratación de un crédito de $8,600 mdp para financiar principalmente sus inversiones en Iusacell y Cablemás. Tlevisa CPO IPyC Prom. Móvil Alza Alza 25 días 31 días TLEVISACPO x IPyC (base=100) 21% 21% 16% 16% 11% 11% 6% 6% 1% 1% -4% -4% -9% -9% -14% 15-Abr-2010 -14% 04-Jun-2010 26-Jul-2010 Indice BMV (Mercado) 14-Sep-2010 08-Nov-2010 Tlevisa CPO 29-Dic-2010 18-Feb-2011 12-Abr-2011 Resultados 1T11 Resultados 1T11 En la siguiente tabla mostramos los principales datos del trimestre así como las variaciones frente a nuestros estimados. Tlevisa - Reporte al 1T11 (en millones de pesos) Ventas Utilidad Operación Ebitda Utilidad Neta 1T11 13,200 2,547 4,323 871 1T10 12,147 2,528 4,009 1,059 Var % 8.7% 0.8% 7.8% -17.8% 1T11e 13,323 2,675 4,602 1,064 Var % vs. E -0.9% -4.8% -6.1% -18.1% Margen Operación Margen Ebitda UPA 19.3% 32.8% $0. 20.8% 33.0% $0.378 -1.5pp -0.2pp % 20.1% 34.5% $0.384 -0.8pp -1.7pp % Fuente: Ixe Casa de Bolsa, Grupo Televisa, BMV. 2 Resultados 1T11 Responsabilidad del analista, Política de Recomendación y Estrategia Integral “C3” RESPONSABILIDAD: Los analistas mencionados en este informe certifican que: 1) Todos los datos y opiniones provienen de fuentes consideradas como fidedignas; 2) No existe para ellos remuneración relacionada directamente o indirectamente con las recomendaciones o las opiniones específicas expresadas en su investigación; y 3) No tienen valores emitidos por la compañía mencionada en este informe que exceda el 5% de sus activos. POLITICA DE RECOMENDACIÓN: Las calificaciones de la inversión atienden a la variación nominal esperada para el precio de la acción de la fecha de publicación del documento hasta final del año en curso (precio objetivo), RESPECTO A LA VARIACIÓN ESPERADA PARA EL ÍNDICE DE PRECIOS COTIZACIONES (IPyC) en el mismo plazo (se utiliza el rango medio del pronóstico oficial del IPyC). La lógica de esta medida obedece a considerar el IPyC, como el parámetro a vencer (“benchmark”) de cualquier inversionista de Bolsa en México. La tabla siguiente indica el grado de diferencia en puntos porcentuales (pp) que determina cada calificación. CALIFICACION Compra Mantener Venta Variación (pp) vs. IPyC Mayor a 5.00 pp Rango mayor o menor a 4.99 pp Menor a 5.00 pp pp: puntos porcentuales ESTRATEGIA INTEGRAL “C3”: Congruente con una asesoría INTEGRAL (distinta y más completa) sobre la manera en que sugerimos participan en el mercado accionario priorizando el cuidado de riesgos de inversión, los cuales se presentan en distintas etapas: SELECCIÓN (¿cuáles acciones comprar?), DISTRIBUCIÓN (¿Cómo estructuro un portafolio, es decir cuánto asigno o pondero el “peso” de la acción respecto a lo que significa para el IPyC?) y MOMENTO (¿Cuándo compro o vendo con objeto de reaccionar de manera oportuna a un cambio de tendencia en la acción o en el mercado en general), nuestros documentos de Inicio de Cobertura incluyen en la portada aspectos relacionados con dichas etapas, las cuales se revisan cada semana en el documento Estrategia Semanal (Estrategia Integral “C3”). Un documento de inicio de cobertura o de revisión de estimado atiende la etapa de SELECCIÓN cuyos filtros de opinión son los siete criterios fundamentales que usamos de manera consistente y que se resumen en la página 2. DIRECCIONES MÉXICO México, Matriz Paseo de la Reforma No. 505 Piso 45 Col. Cuauhtémoc México, Reforma Lomas Av. Paseo de la Reforma Nº 215 EsT. Prado Norte México, Altavista Ixe Plaza México, Ixe Fondos Matriz Periférico Sur N° 314 P.B. Paseo de la Reforma Nº 505 39 Poniente No. 3515 Col. San Ángel Tlacopac Piso 45 Col. Cuauhtémoc Col. Fracc. Las Ánimas Ciudad de México. Col. Lomas de Chapultepec Deleg. Álvaro Obregón C.P. 06500 C.P. 72400 Tel. 52.68.90.00 México, D.F. México, D.F. Ciudad de México Tels.: (22) 2169.7316 C.P. 11000 C.P. 01049 Tels.: 52-689494 Tel. (55) 52.49.64.00 Tels.: 5174.2275 al 2280 Ciudad Juárez Av. Paseo Triunfo de la República Nº 215 Local 12 – P.B. Guadalajara Av. Americas 1905 4to. Piso Col. Colomos Providencia León Av. Cerro Gordo N° 130 Int. 1004 Col. Cerro Gordo Monterrey Col. San Lorenzo Guadalajara, Jalisco León Guanajuato Garza García, Nuevo León Col. El Carrizal Cd. Juárez, Chihuahua C.P. 44660 Conmutador (33) 46.24.13.00 Fax: (33) 46.24.13.29 C.P. 37150 Qro, Qro Fax: 01 (477) 214.17.48 C.P. 66260 Conmutador (81) 83.78.51.11 Tel. (81) 83.78.45.99 (01 800) 493.99.99 Fax: (81) 83.78.43.66 C.P. 32320 Tel. (656) 618.46.56 (01 800) 712.77.29 Tel. 01 (477) 214.27.00 Puebla Querétaro Av. Vasconcelos N° 115 Ote. Av. Tecnológico No. 100 Col. Residencial San Agustín Loc. 11 C.P. 76030 Tels.: (44) 2242.4508 Fax: (656) 618.46.55 3