GMod3T11

Anuncio

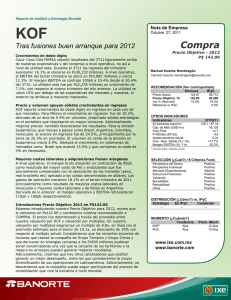

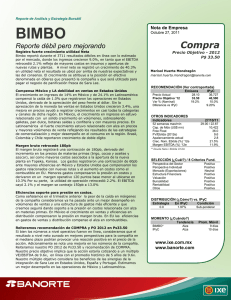

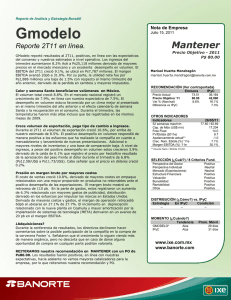

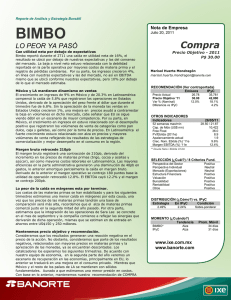

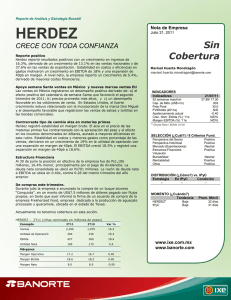

Reporte de Análisis y Estrategia Bursátil Gmodelo Nota de Empresa Octubre 21, 2011 Mantener Sin catalizadores a 2012 GModelo reportó resultados débiles a nivel operativo al 3T11, en línea con las expectativas del consenso y nuestros estimados, no obstante sorprendió el resultado a nivel neto que creció 32.6%. Así, durante el trimestre los ingresos aumentaron 1.4% AsA a Ps23,551 millones (0.8% debajo de las expectativas del consenso y nuestro). El EBITDA del 3T11 disminuyó 1.5%, se ubicó en Ps6,956 millones (vs 2.8% abajo del consenso y -2.0% de nuestros estimados). Por su parte, la utilidad neta fue por P$ 3,310 millones un alza de 32.6% con respecto al mismo trimestre del año anterior, superando en 12% las expectativas del mercado y 17% las nuestras. La mayor utilidad neta se atribuye a la ganancia en cambios causada por la depreciación del peso respecto al dólar durante el periodo. Buen crecimiento en mercado nacional En el mercado nacional el volumen creció registró un crecimiento de 3.7%, en línea con nuestra expectativa de 3.5%, apoyado por una buena estrategia de ejecución en las marcas, solida tendencia en el consumo, aunado a una mejora en precio por hectolitro nacional de 5.7%, lo que motivó un alza en ingresos de 9.6%. Afecta base de comparación volúmenes de exportación Durante el 3T11 el volumen de exportación retrocedió 4.1%, por debajo de nuestro estimado de 6.5%. La reducción en volúmenes se atribuye a una base de comparación alta, ya que en el mismo trimestre de 2010 el volumen creció 13.9%. El año anterior se reconstruyeron los inventarios de la cadena de distribución en EU por los problemas que enfrentaron por los daños del huracán que impidió la transportación y por la huelga en Tuxtepec. Eliminando estos efectos el volumen muestra una tendencia de crecimiento positiva fortalecido por el posicionamiento de las marcas Modelo y Victoria que han tenido un sólido desempeño. Los ingresos mostraron una disminución de 7.6%, ante los menores volúmenes y la reducción del precio por hectolitro en pesos de 3.6%. Presión en margen bruto por mayores costos El margen bruto mostró un avance de 60 pb. Cabe señalar que los costos se mantuvieron estables dado la menor venta de productos no retornables por la baja en exportaciones, lo que compenso el costo de ciertos insumos. En la parte de gastos, estos registraron un aumento de 6.6% relacionado con mayores gastos de publicidad, distribución derivado en los esfuerzos por impulsar las marcas en EU. Mayores gastos derivaron en una caída de 1.5% en EBITDA y una contracción en margen EBITDA de 90pb a 29.5% Introducimos PO 2012 en Ps90.0 y mantenemos nuestra recomendación en MANTENER. Estamos introduciendo nuestro precio objetivo para 2012 en Ps91.00. El precio objetivo implica que la acción cotizaría con un múltiplo FV/Ebitda de 9.6x en línea con el promedio de 5 años (9.6x), por el momento no observamos catalizadores que justifiquen una revaluación en múltiplos. Para el siguiente año, estimamos crecimientos de 7.7% en ingresos y 8% en EBITDA y 10% a nivel neto. Esperamos un crecimiento en volúmenes domestico de 4%, por arriba del PIB de 3.6% estimado para México. Beneficiado de la ganancia de participación de mercado que logró en 2011, precio y las estrategias en la segmentación de empaques. Para EUA, a pesar de la debilidad que mantendrá el mercado de cerveza, estimamos 3% de alza en volúmenes por mejor posicionamiento de las marcas en dicha región. A pesar de las presiones en costos de la cebada y la malta para el siguiente año el control de gastos derivará en un crecimiento de 8% en EBITDA. Precio Objetivo - 2012 P$ 91.00 Marisol Huerta Mondragón marisol.huerta.mondragon@banorte.com RECOMENDACIÓN (Ver contraportada) Emisora IPyC Precio Actual Precio Objetivo ‘12 Var % (Nominal) Diferencia vs IPyC 80.72 91.00 13.0% OTROS INDICADORES Indicadores 52 semanas max/min Cap. de Mdo (US$ mn) Free Float FV/Ebitda (2012e) Apalancamiento actual** Crec. Nom. Ebitda (%) ‘12e Margen EBITDA (%) ‘12e 34,886 40,500 16.1% 3.1% 21/10/11 85.70 / 63.00 19,450 14.0 9.6 -1.0 7.8% 30.3% ** Deuda Neta / Ebitda U12m SELECCIÓN (¿Cuál?) / 8 Criterios Fund. Perspectiva del Sector Perspectiva Individual Mercado (Exportaciones) Estructura Financiera Valuación Bursatilidad Rentabilidad Otros Positiva Neutral Neutral Positiva Positiva Positiva Positiva Positiva DISTRIBUCIÓN (¿Cómo?) vs. IPyC Estrategia En IPyC Condición - -- MOMENTO (¿Cuándo?) Tendencia GMODELO* IPyC Alza Alza www.ixe.com.mx www.banorte.com -- Prom. Móvil 10 días 10 días Nota de Empresa Durante el trimestre destaco el crecimiento de Crown Imports en ingresos por US$669 millones de dólares y una utilidad de operación de US$116 millones. Al cierre del 3T11, Grupo Modelo cuenta con efectivo e inversiones temporales que representan el 23.5% del activo total. La estructura del capital comprende cero deuda con costo de largo plazo y cuenta con pasivos operacionales a corto plazo por Ps 11,976 millones. GMODELO – Resultados 2T11 (cifras nominales en millones de pesos) Concepto 3T11 3T10 Var % 3T11e Var % vs Estim. 23,551 23,233 1.4% 23,718 -0.70% 6,142 6,236 -1.5% 5,930 3.58% Ebitda 6,956 7,062 -1.5% 7,100 -2.03% Utilidad Neta 3,310 2,496 32.6% 2,840 16.55% Margen Operativo 26.1% 26.8% -0.7 pb 25.0% 1.1pb Margen Ebitda 29.5% 30.4% -0.9pb 29.9% - 0.4pb 1.02 0.77 32.5% 0.9 13.3% Ventas Utilidad de Operación UPA Fuente: Banorte-Ixe Casa de Bolsa Durante los primeros nueve meses las inversiones con recursos propios ascienden a Ps2,242 millones destinadas en un 60.6% a Cervecerías y otras Fabricas, un 11% a la cervecera de Coahuila y el resto a la parte de ventas. Valuación y PO Objetivo 2012 de Ps91.00 Estamos introduciendo nuestro precio objetivo 2012 para las acciones de GModelo en Ps91.00. Nuestro precio objetivo implica que la acción estaría cotizando a un múltiplo VE/EBITDA de 9.6x, en línea con el promedio histórico de 5 años de 9.6x. La determinación del precio se realizó través del promedio aritmético de los precios objetivos de dos métodos de valuación: 1) Flujos Descontados a Valor Presente “DCF” (PO ‟12e de $91.31 pesos); y 2) Múltiplos (PO „12e de $90.8 pesos). De esta forma, el Precio Objetivo 2012e se ubica en $91.05 pesos, representado un rendimiento potencial de 13.0% respecto al precio actual ($80.7). De acuerdo a nuestra política de recomendación, seguimos con la opinión de Mantener. Nuestro múltiplo objetivo considera la ganancia en participación de mercado que generó en 2011 (estimamos será de 100pb de 56% a 57.0%) derivado de una mejor ejecución en el punto de venta, presentaciones de mayor volumen, mejor desempeño en las tiendas Extra, la ganancia de mercado a Heineken que comenzó a operar las marcas de Femsa en 2011. Así como el crecimiento de 8% en la generación de EBITDA para el siguiente año. No obstante, consideramos que el incipiente escenario de recuperación en la economía y la afectación en el consumo mantendrán limitado el desempeño de la emisora para el siguiente año. De corto plazo no vemos catalizadores para la compañía, un escenario de consolidación en el sector cervecero podría permitir una revalorización en los múltiplos de la compañía. Valuación por DCF Nuestro precio objetivo determinado mediante una valuación por flujos descontados (DCF) consideramos los siguientes supuestos: un WACC (Costo de Capital Promedio Ponderado) de 9.9% el cual fue compuesto por un costo de capital del 9.9% (una Beta de 0.7, una tasa libre de riesgo de riesgo de 4.5% (cetes), un riesgo país de 1.5% y una prima de riesgo de mercado de 5.50%), un costo de la deuda de 0% y para la perpetuidad calculamos una tasa de crecimiento del 2.5%. Grupo Modelo - DCF Concepto Flujo Libre de Efectivo Wacc 2013e 2014e 2015e 2016e 2017e 2022e 14,606.1 14,600.2 21,644.6 18,142.7 20,244.2 22,806.4 0.00 PO DCF 91.31 26,541 Precio Actual 80.7 10% VPN de los Flujos 118,544 (+) VPN perpetuidad 204,911 (-) deuda neta (-) interes minoritario Valor de capital acciones en circulacion Fuente: Banorte-Ixe 2 2012e 11,309.1 296,914 3,251.76 Rendimiento Potencial 13.15% Nota de Empresa Múltiplos Comparables En la siguiente tabla se muestra que Gmodelo cotiza a un múltiplo FV/Ebitda 2012e de 9.6x, es decir 3% arriba del promedio del sector de las empresas en México y en línea con el promedio de las empresas en Latinoamérica, no así si se compara con sus similares en Europa que tiene un múltiplo promedio de 8.3x y de Estados Unidos con 6.6x. Cabe destacar que Gmodelo tiene un mejor margen EBITDA (30.3%) que el promedio de la muestra (22.3%) en México y del resto de los mercados a excepción de Latinoamérica. Cabe señalar que el crecimiento estimado En EBITDA es menor al de sus similares, mucho tiene que ver que las compañías de bebidas en el mercado mexicano han realizado fusiones recientes. Como señalamos en el caso de Modelo no vemos catalizadores de corto plazo que motiven una revaluación de múltiplos. —Valuación Relativa P/VL P/U P/U 2011e P/U 2012E V VE/EBITDA E VE/EBITDA 2011e VE/EBITDA 2012E Margen Operativo M CREC Margen a EBITDA EBITDA 2012 r 2011-2012 g Mexico KOFL 3.2 23.0 21.5 18.5 10.8 10.2 9.0 16.5% 20.7% 13.9% AC* 2.7 23.5 21.4 16.5 16.8 11.5 9.1 14.7% 21.3% 25.4% GEUPECB 3.5 ND ND ND 13.9 ND ND 2.2% FEMSAUBD 2.8 27.7 23.1 19.0 11.8 10.9 9.5 13.3% 17.1% 14.3% GMODELO 3.4 25.2 24.6 21.8 9.7 9.4 9.6 25.6% 30.3% 7.9% Promedio 12.6 10.5 9.3 14.5% 22.3% 15.7% Mediana 11.8 10.6 9.1 14.7% 21.0% 14.1% 37.9% ND ND ND ESTADOS UNIDOS Brick 1.2 11.3 28.3 14.1 10.3 8.5 6.2 5.6% 17.0% Boston Beer 6.2 25.4 24.1 21.9 11.5 10.8 10.0 15.9% 20.2% 7.8% Constellation 2.1 10.5 7.6 5.5 3.4 3.1 2.6 7.5% 17.2% 21.1% Molson Coors 1.0 11.8 11.9 11.4 13.5 8.0 7.6 12.8% 32.6% 4.7% Promedio 9.7 7.6 6.6 10.4% 21.7% 17.9% Mediana 10.9 8.3 6.9 10.1% 18.7% LATAM Ambev 7.2 21.5 21.0 18.9 13.2 12.5 11.0 40.8% 48.7% 13.5% CCU 3.2 15.1 15.1 13.4 8.9 8.9 8.1 18.9% 23.2% 9.5% San Juan 4.0 10.8 ND ND 5.8 ND ND 16.4% Promedio 11.1 10.7 9.5 29.9% 36.0% 11.5% Mediana 11.1 10.7 9.5 29.9% 36.0% 11.5% ND ND ND EUROPA ABI 2.4 17.9 14.6 13.1 9.1 8.5 8.1 31.2% 39.6% 5.5% ANADOLU 3.1 19.4 17.6 14.6 10.4 9.8 8.6 15.7% 23.4% 14.0% CARLSBERG 0.8 11.9 10.2 8.8 6.9 6.8 6.4 15.4% 22.6% 6.9% DUVEL 3.5 19.3 16.9 15.2 10.2 8.1 7.5 21.2% 30.0% 7.3% HEINEKEN 2.1 14.5 13.1 11.8 8.3 7.8 7.4 12.9% 21.9% 5.8% Olvi Oyj 3.0 16.6 19.0 12.5 8.0 8.2 7.6 11.0% 7.6% ND Sabmiller 2.7 23.2 16.3 14.2 13.8 11.4 9.9 23.5% 29.4% 15.3% Shepherd 0.7 22.5 16.7 16.4 8.8 8.6 8.4 10.3% 8.4% ND Young Brew 1.4 14.1 17.4 15.9 12.6 10.4 9.7 15.2% 24.0% 6.5% 8.6 21.5 21.3 16.7 11.2 11.1 9.8 19.0% 23.1% 13.7% Promedio 9.9 9.1 8.3 17.5% 23.0% 9.4% Mediana 9.6 8.6 8.3 15.6% 23.2% 7.1% 2.7% Guinness A. AFRICA ASIA Asahi Group 1.2 13.9 13.5 11.6 6.2 6.3 6.2 7.3% 11.7% Kirin Holdings 1.0 43.1 15.9 13.3 6.0 6.3 6.2 7.6% 13.9% 2.0% Tsingtao 4.3 23.4 24.8 20.8 NA 12.5 10.7 ND 13.7% 17.7% 0.8 11.9 10.2 8.8 6.9 6.8 6.4 15.4% 22.6% 6.9% 26.5 9.8 20.0 18.4 13.6 13.1 12.4 34% 39.4% 5.4% promedio 8.2 9.0 8.4 16% 20.3% 7.0% Mediana 6.5 6.8 6.4 11% 13.9% 5.4% Promedio Total 10.3 9.4 8.4 18% 25% 12% Mediana Total 10.9 8.6 8.3 15% 21% 9% Max 16.8 13.1 12.4 41% 49% 38% Min 3.4 3.1 2.6 2% 8% 2% Carlsberg Brew Foster’s Fuente: Bloomberg, estimaods Banorte Ixe 3 Nota de Empresa Estimados 2012 Estamos proyectando un crecimiento en ingresos de 7.7%, derivado de un crecimiento de 4.0% en volúmenes en el mercado doméstico, ligeramente por arriba del estimado que nuestro equipo de economía considera para el PIB de México en 2012 de 3.6%, consideramos que la habilidad que ha presentado la compañía de mantener e incluso crecer su participación de mercado en México apoyará el dinamismo de la empresa para el siguiente año, aunado a la estrategia de posición de las marcas que ha venido desarrollando con innovaciones en empaque y presentaciones. Adicionalmente, consideramos incrementos en línea con la inflación estimada para 2012. En exportaciones estimamos un crecimiento de 3%, consideramos que el mercado de Estados Unidos se verá afectado principalmente por la desaceleración del consumo. En precios consideramos que la empresa realizará ajustes pequeños por debajo de inflación. Para el resto de los mercados en los que opera, consideramos que la compañía podría realizar incrementos de precios principalmente en Europa y Asia. Anticipamos un margen bruto para 2012 de 54.2%, sin cambios con respecto a lo que proyectamos para 2011. A pesar de que estimamos que los precios de algunas materias primas como la cebada, el trigo y la malta pudieran presentar alteraciones en precios para el siguiente año. Consideramos que el programa de eficiencias y de control en gastos que ha venido implementando GModelo le permitirán combatir la desaceleración económica, y continuará teniendo efectos positivos en los resultados operativos de 2012 y compensara el incremento que estimamos mantendrá en costos y gastos de publicidad, principalmente en EUA, en donde buscará mantener e incrementar la participación de mercado de marcas como Victoria, Modelo especial y Corona principalmente. La estabilidad en costos y contención de gastos que estimamos para el siguiente año derivaran en un crecimiento de 8% en el EBITDA, el margen se ubicaría estable. La utilidad neta de la compañía estimamos se ubique en PS11,213 millones, equivalente a un crecimiento de 10% con respecto a nuestro estimado de 2011. Para 2012, estimamos que las inversiones de capital serán de Ps4,000 millones GModelo: Estado de Resultados (2008 – 2013E) En Millones de Pesos de Fin de Cada Periodo. Concepto Ventas Netas Costo de Ventas Resultado Bruto Gastos Operativos EBITDA Dep y Amort Utilidad Operativa CIF Utilidad antes de Impuestos ISR y PTU Resultado Neto 2008 75,363 35,561 39,802 20,518 22,217 3,495 19,284 -1,573 19,209 5,632 7,780 Fuente: Estimaciones de Casa de Bolsa Banorte-Ix e. 4 2009E 81,862 37,834 44,028 22,298 24,972 3,787 21,730 1,906 18,475 5,510 7,402 20010E 85,019 39,467 45,552 23,858 25,714 4,019 21,694 -111 20,584 6,021 9,943 20011E 90,346 41,488 48,858 26,212 27,318 4,672 22,646 -522 22,591 7,393 10,183 2012E 97,331 44,562 44,028 27,842 29,449 4,521 24,928 -734 26,382 11,257 7,402 20013E 106,220 47,799 45,552 30,296 32,721 4,596 28,125 -734 29,579 12,001 13,072 Nota de Empresa Desplegado del analista y accesos importantes del informe: Los analistas mencionados en este informe certifican por este medio que: 1) Todas las opiniones reflejan exactamente sus opiniones personales sobre los valores o emisores - empresas; y 2) No hay parte de remuneración asociada con sus ingresos relacionada directamente o indirectamente con las recomendaciones o las opiniones específicas expresadas en su análisis u opinión. Las recomendaciones de inversión se realizan en función de la expectativa de Banorte-Ixe Casa de Bolsa para el precio objetivo a fin del año en curso y cambia para el año siguiente en los meses de octubre salvo indicaciones específicas. Las recomendaciones en acciones a partir del rendimiento en la moneda de cada país son: Compra rendimiento superior a 20%); Neutral rendimiento entre el 5% a 20%) y Venta rendimiento menor a 5%. Directorio de Análisis René Pimentel Ibarrola Director General de Desarrollo de Negocio y Análisis pimentelr@ixe.com.mx (55) 5268 - 9004 Análisis Económico Delia Paredes Directora Ejecutiva Análisis y Estrategia delia.paredes@banorte.com (55) 5268 - 1694 Katia Goya Subdirector Economía Internacional katia.goya@banorte.com (55) 1670 - 1821 Alejandro Padilla Subdirector Estrategia Gubernamental alejandro.padilla@banorte.com (55) 1103 - 4043 Dolores Palacios Subdirector de Gestión dolores.palacios.n@banorte.com (55) 5268 - 4603 Juan Carlos Alderete Gerente Estrategia Tipo de Cambio juan.alderete.macal@banorte.com (55) 1103 - 4046 Alejandro Cervantes Gerente Economía Nacional alejandro.cervantes@banorte.com (55) 1670 - 2972 Julia Baca Gerente Economía Internacional julia.baca.negrete@banorte.com (55) 1670 - 2221 Livia Honsel Gerente Economía Internacional livia.honsel@banorte.com (55) 1670 - 1883 Miguel Calvo Gerente de Análisis (Edición) miguel.calvo@banorte.com (55) 1670 - 2220 Francisco Rivero Analista francisco.rivero@banorte.com (55) 1103 - 4000 x 2612 Lourdes Calvo Analista (Edición) lourdes.calvo@banorte.com (55) 1103 - 4000 x 2611 Raquel Vázquez Asistente Dirección de Análisis y Estrategia raquel.vazquez@banorte.com (55) 1670 - 2967 Carlos Hermosillo Subdirector—Cemento / Vivienda carlos.hermosillo.bernal@banorte.com (55) 5268 - 9924 Manuel Jiménez Subdirector—Telecomunicaciones / Medios mjimenezza@ixe.com.mx (55) 5004 - 1275 Astianax Cuanalo Subdirector Sistemas acuanalo@ixe.com.mx (55) 5268 - 9967 Marisol Huerta Alimentos / Bebidas marisol.huerta.mondragon@banorte.com (55) 5268 - 9927 Rodrigo Heredia Siderúrgico / Minero rheredia@ixe.com.mx (55) 5268 - 9000 x 48029 Raquel Moscoso Comercio / Químico rmoscoso@ixe.com.mx (55) 5268 - 9000 x 48028 Idalia Yanira Céspedes Construcción icespedes@ixe.com.mx (55) 5268 - 9000 x 48227 José Itzamna Espitia Aeropuertos jespitia@ixe.com.mx (55) 5268 - 9000 x 48066 Daniel Sánchez Edición Bursátil dsanchezur@ixe.com.mx (55) 5268 - 9000 x 48374 Claudia Quirós Asistente Análisis y Estrategia Bursátil clquiros@ixe.com.mx (55) 5268 - 9000 x 48062 Análisis Bursátil Análisis Deuda Corporativa Miguel Angel Aguayo Subdirector de Análisis de Deuda Corporativa maguayo@ixe.com.mx (55) 5268 - 9804 Tania Abdul Massih Analista Deuda Corporativa tabdulmassih@ixe.com.mx (55) 5004 - 1405 Hugo Armando Gómez Solís Analista Deuda Corporativa hgomez01@ixe.com.mx (55) 5004 - 1340 Héctor Gustavo Castañeda Analista Deuda Corporativa hcastaneda@ixe.com.mx (55) 5268 - 9937 Luciana Gallardo Lomelí Analista Deuda Corporativa luciana.gallardo@ixe.com.mx (55) 5268 – 9931 Marcos Ramírez Director General Banca Mayorista marcos.ramirez@banorte.com (55) 5268 - 1659 Enrique Castillo Director General Banca Mayorista ecastillo@ixe.com.mx (55) 5268 - 9902 Luis Pietrini Director General Banca Patrimonial lpietrini@ixe.com.mx (55) 5004 - 1453 Patricio Rodríguez Director General Banca Privada y Gestión de Activos prodriguez@ixe.com.mx (55) 5268 - 9987 Armando Rodal Director General Corporativo y Empresas armando.rodal@banorte.com (81) 8319 - 6895 Víctor Roldán Director General Banca Corporativa Transaccional vroldan@ixe.com.mx (55) 5004 - 1454 Carlos Martínez Director General Banca de Gobierno carlos.martinez@banorte.com (55) 5268 - 1683 Banca Mayorista 5