Amtel2t05

Anuncio

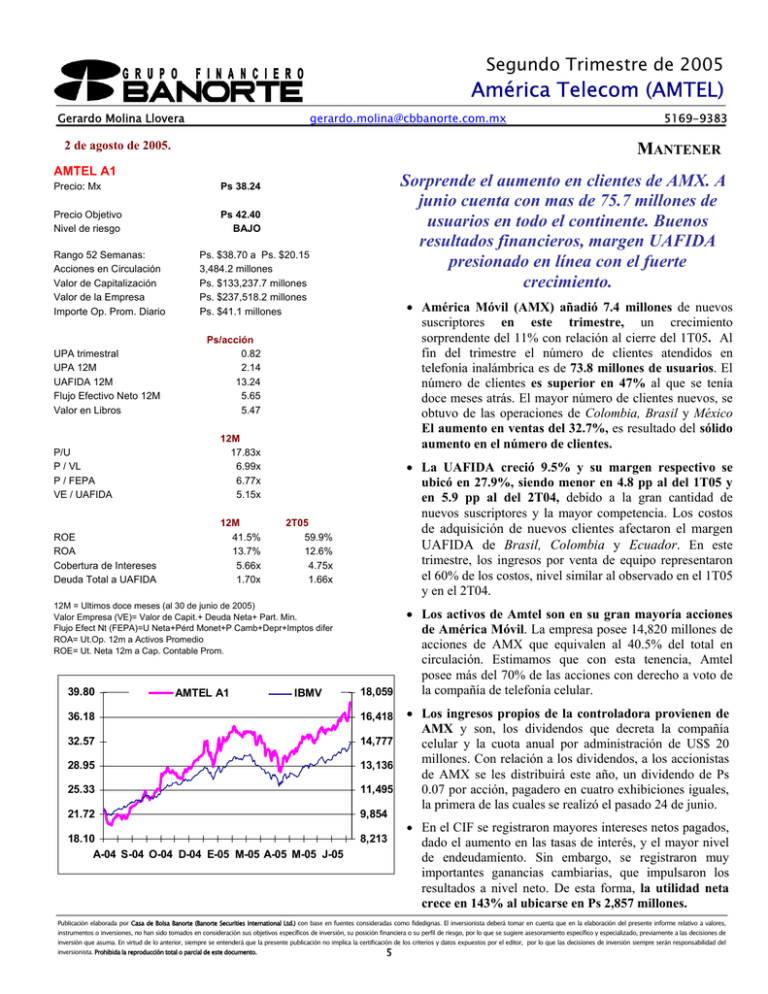

Segundo Trimestre de 2005 América Telecom (AMTEL) Gerardo Molina Llovera gerardo.molina@cbbanorte.com.mx 2 de agosto de 2005. MANTENER AMTEL A1 Precio: Mx Ps 38.24 Precio Objetivo Nivel de riesgo Ps 42.40 BAJO Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros Sorprende el aumento en clientes de AMX. A junio cuenta con mas de 75.7 millones de usuarios en todo el continente. Buenos resultados financieros, margen UAFIDA presionado en línea con el fuerte crecimiento. Ps. $38.70 a Ps. $20.15 3,484.2 millones Ps. $133,237.7 millones Ps. $237,518.2 millones Ps. $41.1 millones • América Móvil (AMX) añadió 7.4 millones de nuevos suscriptores en este trimestre, un crecimiento sorprendente del 11% con relación al cierre del 1T05. Al fin del trimestre el número de clientes atendidos en telefonía inalámbrica es de 73.8 millones de usuarios. El número de clientes es superior en 47% al que se tenía doce meses atrás. El mayor número de clientes nuevos, se obtuvo de las operaciones de Colombia, Brasil y México El aumento en ventas del 32.7%, es resultado del sólido aumento en el número de clientes. Ps/acción 0.82 2.14 13.24 5.65 5.47 P/U P / VL P / FEPA VE / UAFIDA 12M 17.83x 6.99x 6.77x 5.15x ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 12M 41.5% 13.7% 5.66x 1.70x • La UAFIDA creció 9.5% y su margen respectivo se ubicó en 27.9%, siendo menor en 4.8 pp al del 1T05 y en 5.9 pp al del 2T04, debido a la gran cantidad de nuevos suscriptores y la mayor competencia. Los costos de adquisición de nuevos clientes afectaron el margen UAFIDA de Brasil, Colombia y Ecuador. En este trimestre, los ingresos por venta de equipo representaron el 60% de los costos, nivel similar al observado en el 1T05 y en el 2T04. 2T05 59.9% 12.6% 4.75x 1.66x 12M = Ultimos doce meses (al 30 de junio de 2005) Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. 39.80 5169-9383 AMTEL A1 IBMV 18,059 36.18 16,418 32.57 14,777 28.95 13,136 25.33 11,495 21.72 9,854 18.10 A-04 S-04 O-04 D-04 E-05 M-05 A-05 M-05 J-05 8,213 • Los activos de Amtel son en su gran mayoría acciones de América Móvil. La empresa posee 14,820 millones de acciones de AMX que equivalen al 40.5% del total en circulación. Estimamos que con esta tenencia, Amtel posee más del 70% de las acciones con derecho a voto de la compañía de telefonía celular. • Los ingresos propios de la controladora provienen de AMX y son, los dividendos que decreta la compañía celular y la cuota anual por administración de US$ 20 millones. Con relación a los dividendos, a los accionistas de AMX se les distribuirá este año, un dividendo de Ps 0.07 por acción, pagadero en cuatro exhibiciones iguales, la primera de las cuales se realizó el pasado 24 de junio. • En el CIF se registraron mayores intereses netos pagados, dado el aumento en las tasas de interés, y el mayor nivel de endeudamiento. Sin embargo, se registraron muy importantes ganancias cambiarias, que impulsaron los resultados a nivel neto. De esta forma, la utilidad neta crece en 143% al ubicarse en Ps 2,857 millones. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 5 Segundo Trimestre de 2005 América Telecom (AMTEL) Gerardo Molina Llovera gerardo.molina@cbbanorte.com.mx 2 de agosto de 2005. MANTENER ESTADO DE RESULTADOS (millones de pesos al 30 de junio de 2005) Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta 6m05 81,391 31,770 16,934 24,559 14,836 -2,282 4,825 1,532 -4,026 -1,549 -273 17,391 5,205 -52 0 7,430 4,704 6m04 61,021 23,604 11,631 21,079 11,973 1,210 2,601 1,171 1,368 -1,589 144 10,619 2,752 -37 0 5,073 2,758 Margen Bruto Margen UAFIDA Margen Operativo Margen Neto 39.0% 30.2% 18.2% 5.8% 38.7% 34.5% 19.6% 4.5% 50 38 0 3.7% 41 36 0 6.9% Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. var.% 33.4% 34.6% 45.6% 16.5% 23.9% #N/A 85.5% 30.8% #N/A -2.5% #N/A 63.8% 89.1% 37.8% #N/A 46.5% 70.6% 2T05 42,299 15,577 8,819 11,816 6,758 -2,811 2,641 739 -4,150 -563 -299 9,868 2,264 -21 0 4,725 2,857 2T04 31,878 12,486 6,071 10,790 6,416 1,826 1,346 662 1,540 -398 -227 4,817 1,406 -15 0 2,221 1,176 36.8% 27.9% 16.0% 6.8% 39.2% 33.8% 20.1% 3.7% var.% 32.7% 24.8% 45.3% 9.5% 5.3% #N/A 96.1% 11.5% #N/A 41.4% 31.8% 104.9% 61.0% 43.9% #N/A 112.8% 143.0% (millones de pesos al 30 de junio de 2005) Jun-05 Mar-05 Jun-04 213,897 194,188 176,411 22,796 15,533 16,528 36,599 32,355 24,398 754 661 1,950 93,691 87,035 81,480 60,059 58,604 52,054 0 0 0 145,983 128,077 109,938 14,861 13,331 7,689 53,371 36,495 32,449 63,375 64,389 60,447 14,376 13,863 9,353 67,915 66,110 66,473 48,840 47,599 49,546 ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont 0.9x 19.0% 37.4% 81.6% 215.0% 1.0x 17.2% 44.5% 94.1% 193.7% • A nivel no consolidado, el monto de deuda neta termina el trimestre en Ps 18,773.5 millones, cifra que es 27.3% superior a la de doce meses antes, y se mantiene prácticamente al mismo nivel del 1T05, al haberse contraído en únicamente 2.4%. • Amtel mantiene un perfil adecuado de su deuda, al cierre del periodo el 31% vence en el corto plazo. El servicio de esta deuda para el año se estima en US$ 85 millones. • Amtel no ha decretado dividendos en su historia, y aunque no cuenta con un programa intenso de recompra de acciones, en el trimestre adquirieron 11.8 millones de sus propias acciones, con lo que redujeron en 0.3% las acciones en circulación. • Para efectos de valuación, el precio de la acción de AMTEL está determinado por el valor neto de sus activos (VNA) y éste a su vez depende en su mayor parte del precio de la acción de AMX. Históricamente la acción de AMTEL se ha cotizado a un descuento promedio respecto de su VNA del 10%, aunque ha llegado hasta niveles de 18%. En este momento el descuento se ubica en un nivel cercano al 16%, lo que implica que desde este aspecto el potencial de alza del precio de las acciones de AMTEL es neutral. Debido a que recientemente el descuento ha sido mayor al promedio histórico, con base en el supuesto de un descuento del 15% con relación al VNA estimado a doce meses utilizando el precio objetivo de AMX, hemos fijado el nuevo precio objetivo de AMTEL en Ps 42.40 lo que corresponde a una recomendación de MANTENER. Deberemos de revisar nuestros estimados de AMX al alza, por el crecimiento que promete la mayor base de clientes, con lo que AMTEL se verá a su vez beneficiada. BALANCE Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario 5169-9383 1.0x 11.3% 31.5% 77.6% 165.4% Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 6