Amtel3t05

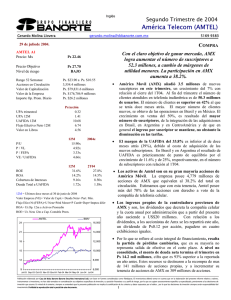

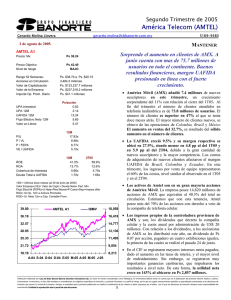

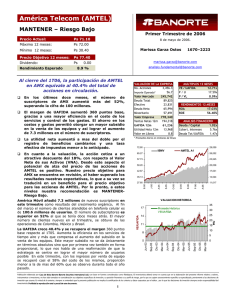

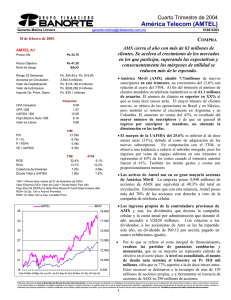

Anuncio

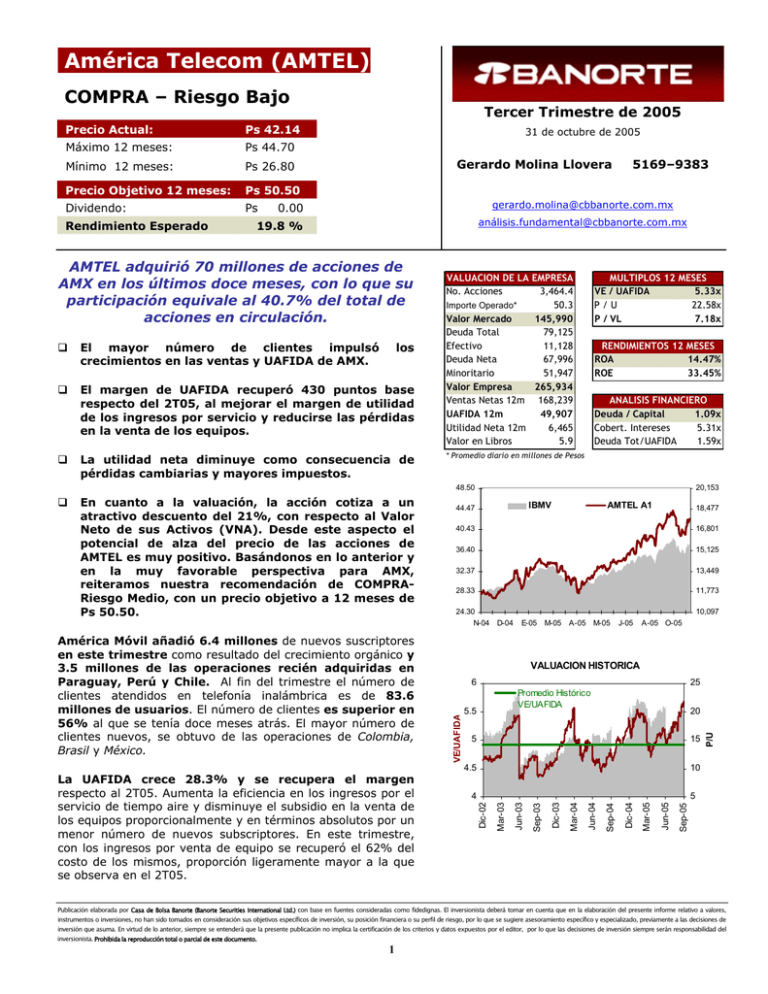

América Telecom (AMTEL) COMPRA – Riesgo Bajo Ps 42.14 Máximo 12 meses: Ps 44.70 Mínimo 12 meses: Ps 26.80 Precio Objetivo 12 meses: Ps 50.50 Dividendo: Ps Rendimiento Esperado Tercer Trimestre de 2005 31 de octubre de 2005 Gerardo Molina Llovera 5169–9383 gerardo.molina@cbbanorte.com.mx 0.00 análisis.fundamental@cbbanorte.com.mx 19.8 % AMTEL adquirió 70 millones de acciones de AMX en los últimos doce meses, con lo que su participación equivale al 40.7% del total de acciones en circulación. El mayor número de clientes impulsó crecimientos en las ventas y UAFIDA de AMX. los El margen de UAFIDA recuperó 430 puntos base respecto del 2T05, al mejorar el margen de utilidad de los ingresos por servicio y reducirse las pérdidas en la venta de los equipos. La utilidad neta diminuye como consecuencia de pérdidas cambiarias y mayores impuestos. VALUACION DE LA EMPRESA No. Acciones 3,464.4 50.3 Importe Operado* Valor Mercado 145,990 Deuda Total 79,125 Efectivo 11,128 Deuda Neta 67,996 Minoritario 51,947 Valor Empresa 265,934 Ventas Netas 12m 168,239 UAFIDA 12m 49,907 Utilidad Neta 12m 6,465 Valor en Libros 5.9 MULTIPLOS 12 MESES VE / UAFIDA 5.33x P/U 22.58x P / VL 7.18x RENDIMIENTOS 12 MESES ROA 14.47% ROE 33.45% ANALISIS FINANCIERO Deuda / Capital 1.09x Cobert. Intereses 5.31x Deuda Tot/UAFIDA 1.59x * Promedio diario en millones de Pesos 48.50 AMTEL A1 18,477 40.43 16,801 36.40 15,125 32.37 13,449 28.33 11,773 24.30 N-04 D-04 10,097 E-05 M-05 A-05 M-05 J-05 A-05 O-05 VALUACION HISTORICA 6 25 Promedio Histórico VE/UAFIDA 5.5 20 5 15 4.5 10 Jun-05 Sep-05 Mar-05 Dic-04 Sep-04 Jun-04 Dic-03 Mar-04 Sep-03 5 Jun-03 4 Mar-03 La UAFIDA crece 28.3% y se recupera el margen respecto al 2T05. Aumenta la eficiencia en los ingresos por el servicio de tiempo aire y disminuye el subsidio en la venta de los equipos proporcionalmente y en términos absolutos por un menor número de nuevos subscriptores. En este trimestre, con los ingresos por venta de equipo se recuperó el 62% del costo de los mismos, proporción ligeramente mayor a la que se observa en el 2T05. IBMV Dic-02 América Móvil añadió 6.4 millones de nuevos suscriptores en este trimestre como resultado del crecimiento orgánico y 3.5 millones de las operaciones recién adquiridas en Paraguay, Perú y Chile. Al fin del trimestre el número de clientes atendidos en telefonía inalámbrica es de 83.6 millones de usuarios. El número de clientes es superior en 56% al que se tenía doce meses atrás. El mayor número de clientes nuevos, se obtuvo de las operaciones de Colombia, Brasil y México. 20,153 44.47 VE/UAFIDA En cuanto a la valuación, la acción cotiza a un atractivo descuento del 21%, con respecto al Valor Neto de sus Activos (VNA). Desde este aspecto el potencial de alza del precio de las acciones de AMTEL es muy positivo. Basándonos en lo anterior y en la muy favorable perspectiva para AMX, reiteramos nuestra recomendación de COMPRARiesgo Medio, con un precio objetivo a 12 meses de Ps 50.50. P/U Precio Actual: Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 América Telecom (AMTEL) COMPRA – Riesgo Bajo Tercer Trimestre de 2005 Precio Actual: Ps 42.14 Máximo 12 meses: Ps 44.70 Mínimo 12 meses: Ps 26.80 Precio Objetivo 12 meses: Ps 50.50 Dividendo: Ps Rendimiento Esperado RESULTADOS TRIMESTRALES 31 de octubre de 2005 Gerardo Molina Llovera gerardo.molina@cbbanorte.com.mx 0.00 análisis.fundamental@cbbanorte.com.mx 19.8 % 3T05 3T04 ∆ La utilidad neta cae 43% debido a que el costo integral de financiamiento del año pasado arrojó una cifra favorable por el registro de ganancias cambiarias. Adicionalmente, sorprendió la tasa efectiva de impuestos de 44% que se aplicó en este trimestre, respecto del promedio a junio que era del 30% y de la de 2004 del 35%. 2T05 (millones de pesos al 30 de septiembre de 2005) Ventas Netas Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuestos Impuestos Subsidiarias No Consolidadas Gastos Extraordinarios Interés Minoritario Utilidad Neta UPA UAFIDA (EBITDA) 45,584 35,561 19,131 14,351 9,614 7,429 9,517 6,922 1,823 -1,895 7,327 8,517 3,225 1,337 5 -31 0 0 2,661 4,601 1,446 2,548 0.42 0.74 14,751 11,499 MARGENES 3T05 28.2% 33.3% 29.4% 37.5% #N/A -14.0% 141.2% #N/A #N/A -42.2% -43.2% 28.3% 42,685 15,719 8,899 6,820 -2,836 9,958 2,285 -21 0 4,769 2,883 0.83 11,986 3T04 2T05 Margen Bruto 42.0% 40.4% 36.8% Margen UAFIDA 32.4% 32.3% 28.1% Margen Operativo 20.9% 19.5% 16.0% 3.2% 7.2% 6.8% Margen Neto RESUMEN DEL BALANCE Sep-05 Jun-05 Los activos de Amtel son en su gran mayoría acciones de América Móvil. La empresa posee 14,820 millones de acciones de AMX que equivalen al 40.7% del total en circulación. Estimamos que con esta tenencia, Amtel posee más del 70% de las acciones con derecho a voto de la compañía de telefonía celular. Los ingresos propios de la controladora provienen de AMX y son, los dividendos que decreta la compañía celular y la cuota anual por administración de US$ 20 millones. Para el 2006, se espera que la cuota por administración sea de alrededor de US$ 30 millones. A nivel no consolidado, el monto de deuda neta termina el trimestre en Ps 20,697.6 millones, cifra que es 14% superior a la del 2T04, y 8.5% mayor a la del 2T05. Amtel mantiene un perfil adecuado de su deuda, al cierre del periodo el 37% vence en el corto plazo. Sep-04 (millones de pesos al 30 de septiembre de 2005) Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo LP Inmuebles, Planta y Equipo Activo Diferido 222,938 215,852 187,729 51,393 59,937 44,460 11,128 23,004 15,694 24,516 22,680 16,989 11,454 10,546 9,274 465 760 756 108,519 94,547 86,761 62,561 60,608 55,752 Pasivo Total Pasivo Circulante Deuda CP Pasivo Largo Plazo Deuda LP Pasivo Diferido Otros Pasivos 150,663 147,317 117,855 73,730 68,856 43,728 17,450 14,997 9,897 61,675 63,954 64,133 61,675 63,954 64,133 15,259 14,507 9,994 0 0 0 0 0 0 72,274 68,535 69,873 51,947 49,287 51,549 20,327 19,249 18,325 Capital Contable Capital Minoritario Capital Mayoritario 5169–9383 Para efectos de valuación, el precio de la acción de AMTEL está determinado por el Valor Neto de sus Activos (VNA) y éste a su vez depende en su mayor parte del precio de la acción de AMX. Históricamente la acción de AMTEL se ha cotizado a un descuento promedio respecto de su VNA del 10.5%. En este momento, el descuento se ubica en un nivel cercano al 21%, lo que implica que desde este aspecto el potencial de alza del precio de las acciones de AMTEL es muy bueno. Debido a que recientemente el descuento ha sido mayor al promedio histórico, con base en el supuesto de un descuento del 19% con relación al VNA estimado a doce meses utilizando el precio objetivo de AMX, hemos fijado el precio objetivo de AMTEL en Ps 50.50, lo que corresponde a una recomendación de COMPRA. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2