Amtel3t04

Anuncio

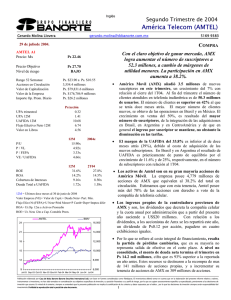

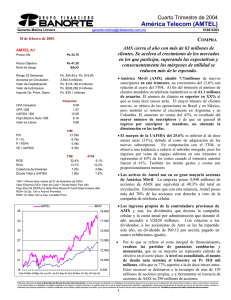

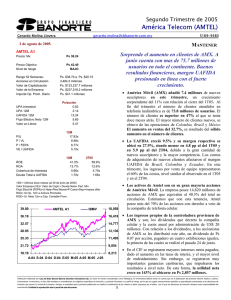

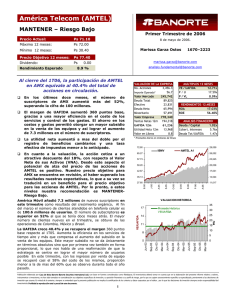

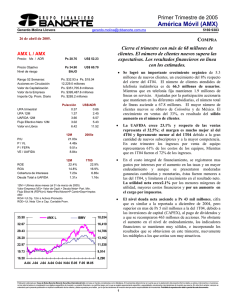

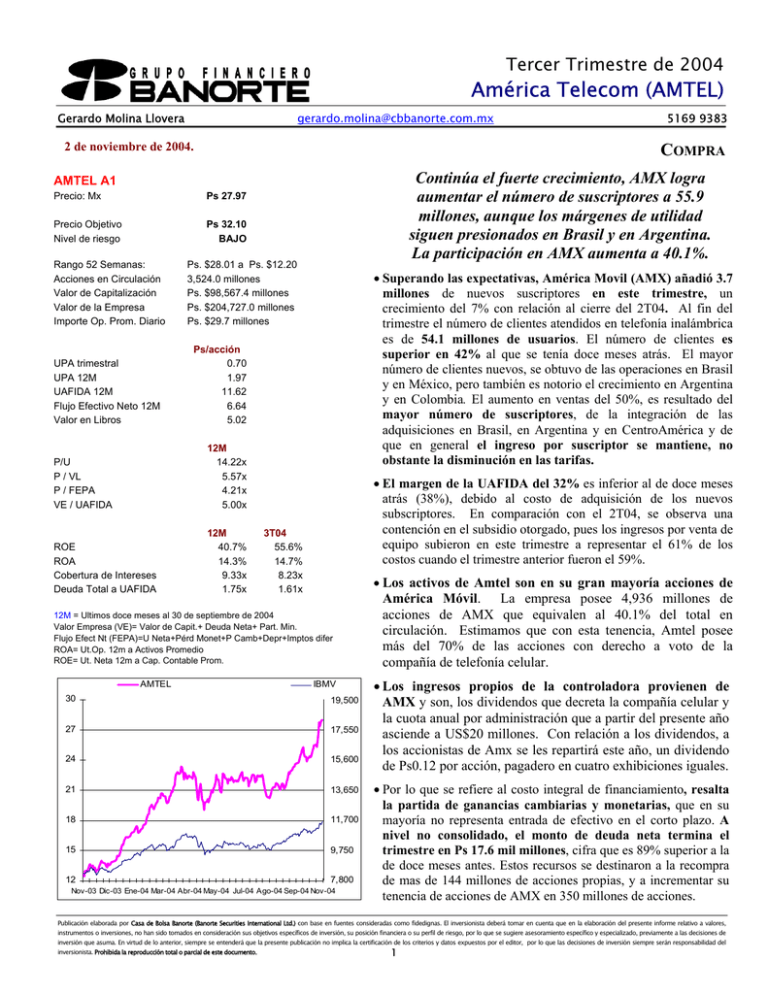

Tercer Trimestre de 2004 América Telecom (AMTEL) Gerardo Molina Llovera gerardo.molina@cbbanorte.com.mx 2 de noviembre de 2004. COMPRA Continúa el fuerte crecimiento, AMX logra aumentar el número de suscriptores a 55.9 millones, aunque los márgenes de utilidad siguen presionados en Brasil y en Argentina. La participación en AMX aumenta a 40.1%. AMTEL A1 Precio: Mx Ps 27.97 Precio Objetivo Nivel de riesgo Ps 32.10 BAJO Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros 5169 9383 Ps. $28.01 a Ps. $12.20 3,524.0 millones Ps. $98,567.4 millones Ps. $204,727.0 millones Ps. $29.7 millones • Superando las expectativas, América Movil (AMX) añadió 3.7 millones de nuevos suscriptores en este trimestre, un crecimiento del 7% con relación al cierre del 2T04. Al fin del trimestre el número de clientes atendidos en telefonía inalámbrica es de 54.1 millones de usuarios. El número de clientes es superior en 42% al que se tenía doce meses atrás. El mayor número de clientes nuevos, se obtuvo de las operaciones en Brasil y en México, pero también es notorio el crecimiento en Argentina y en Colombia. El aumento en ventas del 50%, es resultado del mayor número de suscriptores, de la integración de las adquisiciones en Brasil, en Argentina y en CentroAmérica y de que en general el ingreso por suscriptor se mantiene, no obstante la disminución en las tarifas. Ps/acción 0.70 1.97 11.62 6.64 5.02 P/U P / VL P / FEPA VE / UAFIDA 12M 14.22x 5.57x 4.21x 5.00x ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 12M 40.7% 14.3% 9.33x 1.75x • El margen de la UAFIDA del 32% es inferior al de doce meses atrás (38%), debido al costo de adquisición de los nuevos subscriptores. En comparación con el 2T04, se observa una contención en el subsidio otorgado, pues los ingresos por venta de equipo subieron en este trimestre a representar el 61% de los costos cuando el trimestre anterior fueron el 59%. 3T04 55.6% 14.7% 8.23x 1.61x 12M = Ultimos doce meses al 30 de septiembre de 2004 Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. AMTEL IBMV 30 19,500 27 17,550 24 15,600 21 13,650 18 11,700 15 9,750 12 7,800 Nov-03 Dic-03 Ene-04 Mar-04 Abr-04 May-04 Jul-04 Ago-04 Sep-04 Nov-04 • Los activos de Amtel son en su gran mayoría acciones de América Móvil. La empresa posee 4,936 millones de acciones de AMX que equivalen al 40.1% del total en circulación. Estimamos que con esta tenencia, Amtel posee más del 70% de las acciones con derecho a voto de la compañía de telefonía celular. • Los ingresos propios de la controladora provienen de AMX y son, los dividendos que decreta la compañía celular y la cuota anual por administración que a partir del presente año asciende a US$20 millones. Con relación a los dividendos, a los accionistas de Amx se les repartirá este año, un dividendo de Ps0.12 por acción, pagadero en cuatro exhibiciones iguales. • Por lo que se refiere al costo integral de financiamiento, resalta la partida de ganancias cambiarias y monetarias, que en su mayoría no representa entrada de efectivo en el corto plazo. A nivel no consolidado, el monto de deuda neta termina el trimestre en Ps 17.6 mil millones, cifra que es 89% superior a la de doce meses antes. Estos recursos se destinaron a la recompra de mas de 144 millones de acciones propias, y a incrementar su tenencia de acciones de AMX en 350 millones de acciones. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Tercer Trimestre de 2004 América Telecom (AMTEL) Gerardo Molina Llovera gerardo.molina@cbbanorte.com.mx 5169 9383 2 de noviembre de 2004. COMPRA ESTADO DE RESULTADOS • Durante el año la empresa ha realizado esfuerzos para mantener un perfil adecuado de su deuda, y al cierre del periodo solamente el 16% vence en el corto plazo. El servicio de esta deuda para el año se estima en US$70 millones. (millones de pesos al 30 de septiembre de 2004) Ventas Netas Utilidad Bruta Gastos de Operación UAFIDA Utilidad de operación Costo Intgral. de Finan. Intereses Pagados Intereses Ganados Pérd. (Ganancia) Camb. Pérd. (Ganancia) Monet. Otros Gastos Financ. Util. antes de Impuestos Impuestos Subs. no Consolidadas Gtos. Extraordinarios Part. Minoritaria Utilidad Neta 9m04 93,265 36,652 18,406 31,545 18,246 -663 3,947 1,845 -204 -2,562 429 18,480 3,948 -66 0 9,342 5,124 9m03 var.% 3T04 3T03 var.% 61,530 51.6% 34,355 22,387 53.5% 24,939 47.0% 13,864 9,231 50.2% 11,516 59.8% 7,177 4,210 70.5% 23,664 33.3% 11,109 8,649 28.4% 13,423 35.9% 6,687 5,022 33.2% -761 -12.9% -1,831 778 #N/A 3,779 4.5% 1,436 1,231 16.7% 2,032 -9.2% 714 638 11.9% -800 -74.5% -1,525 671 #N/A -1,708 50.0% -1,028 -485 112.0% 429 -0.1% 290 249 16.6% 13,755 34.4% 8,228 3,995 106.0% 3,528 11.9% 1,292 1,936 -33.3% -116 -43.2% -30 -26 14.5% 0 #N/A 0 0 #N/A 6,869 36.0% 4,445 1,423 212.3% 3,241 58.1% 2,462 609 304.0% Margen Bruto Margen UAFIDA Margen Operativo Margen Neto 39.3% 33.8% 19.6% 5.5% 40.5% 38.5% 21.8% 5.3% 37 33 0 6.4% 34 25 0 14.5% Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. 40.4% 32.3% 19.5% 7.2% • No ha sido la política de Amtel decretar dividendos y aunque no cuenta con un programa intenso de recompra de acciones, en el trimestre adquirieron 30 millones de sus propias acciones, con lo que redujeron 0.9% las acciones en circulación. • El precio de la acción de AMTEL esta determinado por el valor neto de sus activos (VNA) y éste a su vez depende en su mayor parte del precio de la acción de AMX.. Históricamente la acción de AMTEL se ha cotizado a un descuento promedio respecto de su VNA del 10%, aunque ha llegado hasta niveles de 18%. En este momento el descuento se ubica en un nivel cercano al 9%, lo que implica que desde este aspecto es neutral el potencial de alza del precio de las acciones de AMTEL. No obstante lo anterior, con base en el supuesto de un descuento de 10% con relación al VNA estimado a doce meses utilizando el precio objetivo de AMX, hemos fijado el nuevo precio objetivo de AMTEL en Ps32.10 lo que corresponde a una recomendación de COMPRA. 41.2% 38.6% 22.4% 2.7% BALANCE (millones de pesos al 30 de septiembre de 2004) Activo total Efectivo y valores Otros Activos Circ. Largo plazo Fijo (Neto) Diferido Otros Activos Pasivo total Deuda con costo C.P. Otros pasivos C.P. Deuda con costo L. P. Otros Pasivos Capital Contable Interés Minoritario Sep-04 Jun-04 181,363 171,989 15,161 16,114 27,791 23,787 730 1,901 83,819 79,438 53,861 50,749 0 0 113,859 107,182 9,561 7,496 32,684 31,635 61,959 58,932 9,655 9,119 67,504 64,807 49,801 48,305 Sep-03 145,307 19,434 14,830 3,286 66,815 40,942 0 84,918 11,502 18,951 47,960 6,505 60,388 44,000 ANALISIS FINANCIERO Liquidez Deuda CP/Deuda Total Pvo mon extr a Ptotal Deuda Nta a Cap Cont PTotal a Cap Cont 1.0x 1.0x 1.1x 13.4% 11.3% 19.3% 31.5% 31.5% 49.7% 83.5% 77.6% 66.3% 168.7% 165.4% 140.6% RELACIÓN DEL PRECIO CON EL VALOR NETO DE LOS ACTIVOS DE AMTEL 105.0% 100.0% 95.0% 91.1% 90.4% 90.0% 85.0% Oct-04 Jul-04 Sep-04 Jun-04 Ago-04 Abr-04 May-04 Feb-04 Mar-04 Dic-03 Ene-04 Oct-03 Nov-03 Sep-03 Jul-03 Ago-03 Jun-03 Abr-03 May-03 Feb-03 Mar-03 Dic-02 Ene-03 Oct-02 Nov-02 Sep-02 Jul-02 Ago-02 Jun-02 Abr-02 May-02 Feb-02 Mar-02 80.0% Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2